Phí chênh lệch GBTC vẫn âm trong hơn 3 tháng và lượng tài sản nắm giữ của quỹ giảm dần, trong khi giá Bitcoin hiện đang vật lộn quanh mốc 36.000 đô la.

BTC/USD | Nguồn: Tradingview

Bitcoin đang gặp nhiều khó khăn để vượt qua ngưỡng 40.000 đô la một lần nữa sau khi đạt được trong một thời gian ngắn vào ngày 26/5. Tiền điện tử hàng đầu hiện đang giao dịch tại 36.189 đô la, giảm hơn 44% so với mức cao nhất mọi thời đại là 64.889 đô la vào ngày 14/4. Trong số những yếu tố khác, điểm khác biệt chính giữa các điều kiện kinh tế vĩ mô ảnh hưởng đến thị trường crypto nói chung là nhu cầu tổ chức.

Một trong những phương tiện đầu tư quan trọng đáp ứng nhu cầu là Grayscale Bitcoin Trust (GBTC) – quỹ tín thác BTC của Grayscale Investments. Grayscale Investments được xem như nhà quản lý đầu tư phổ biến nhất đối với các tổ chức đam mê tiền kỹ thuật số. Quỹ tín thác cho phép nhà đầu tư tiếp xúc với giá Bitcoin thông qua một phương tiện đầu tư truyền thống được quản lý theo quy định mà không cần phải trực tiếp mua, lưu trữ và bảo quản an toàn token của họ.

GBTC giao dịch công khai trên OTCQX, một thị trường OTC cho phép giao dịch chứng khoán. GBTC hiện đang giao dịch trong phạm vi 30 đô la, giảm 46% so với mức cao nhất mọi thời đại là 58,22 đô la vào ngày 19/2.

Mỗi cổ phiếu đại diện cho 0,00094716 BTC và theo giá thị trường của Bitcoin, không bao gồm các khoản phí và chi phí hiện hành. GBTC có thời gian nắm giữ tối thiểu là 6 tháng và yêu cầu đầu tư tối thiểu 50.000 đô la, khiến cho nó không phù hợp với các nhà đầu tư bán lẻ.

Phí chênh lệch Grayscale Bitcoin Trust âm trong hơn 3 tháng

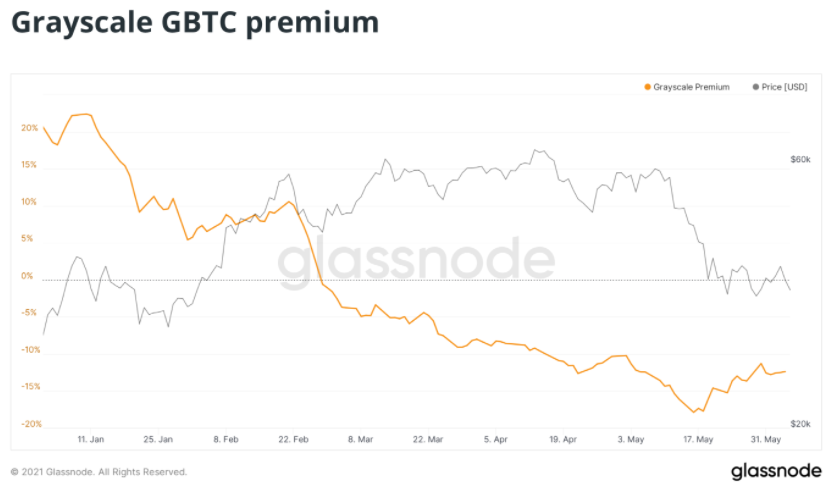

Do tác động của nhu cầu tổ chức có lợi cho Grayscale và thực tế đây là một phương thức được điều chỉnh theo quy định để tiếp cận với Bitcoin, các sản phẩm của họ thường giao dịch ở mức cao hơn giá trị tài sản ròng (NAV) hoặc giá trị hiện tại của tài sản nắm giữ. Phí chênh lệch GBTC đề cập đến chênh lệch giữa giá trị của tài sản do quỹ tín thác nắm giữ so với giá thị trường của tài sản đó.

Phí chênh lệch Grayscale GBTC | Nguồn: Glassnode

Trước ngày 23/2 năm nay, con số chênh lệch này luôn dương và đạt mức cao nhất mọi thời đại là 122,27% vào 4 năm trước, ngày 6/6/2017. Kể từ cuối tháng 2 năm nay, phí chênh lệch chuyển thành chiết khấu và giảm về mức thấp nhất mọi thời đại là -17,89% vào ngày 16/5.

Vì số liệu chênh lệch được các yếu tố cung và cầu trên thị trường thúc đẩy nên phí chênh lệch GBTC tăng cho thấy dòng Bitcoin vào quỹ tín thác cao hơn, trong khi phí chênh lệch giảm dần, chuyển đổi thành chiết khấu, cho thấy dòng vào BTC giảm, dẫn đến tình trạng GBTC giao dịch thấp hơn giá giao ngay của Bitcoin.

Nói về vấn đề này, Giám đốc phát triển kinh doanh Nikita Ovchinnik của sàn giao dịch phi tập trung 1inch Network cho biết:

“Có vẻ như phí chênh lệch GBTC là một chỉ báo rất tốt về tâm lý thị trường trung hạn. Phí chênh lệch chuyển sang âm vào cuối tháng 4 và trong khi các tài sản kỹ thuật số đã trải qua một đợt bùng nổ cục bộ, sự thiếu quan tâm của tổ chức dự đoán về tình trạng thu hẹp vốn hóa thị trường vào tháng 5”.

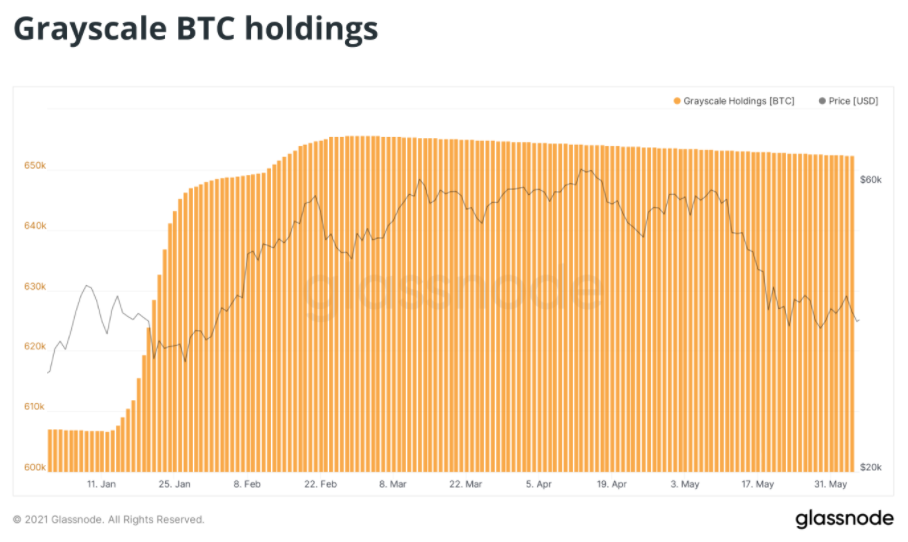

Xu hướng này phù hợp với số lượng Bitcoin mà quỹ tín thác của Grayscale có trong các khoản nắm giữ, vì con số đã tăng dần kể từ ngày 13/1 để đạt mức cao nhất mọi thời đại là 655.702,89 BTC vào ngày 2/3. Kể từ đó, dự trữ Bitcoin của Grayscale lần đầu tiên giảm dần xuống mức 652.410,55 BTC vào ngày 4/6. Quỹ tín thác hiện có AUM (tài sản quản lý) trị giá 24,27 tỷ đô la.

Số lượng BTC do Grayscale nắm giữ | Nguồn: Glassnode

Phí chênh lệch cho phép các nhà đầu tư tận dụng cơ hội này để kinh doanh chênh lệch giá. Theo đó, các nhà đầu tư có thể vay Bitcoin và sử dụng nó để giao dịch cổ phiếu GBTC. Sau khi thời hạn khóa 6 tháng kết thúc, nhà đầu tư bán cổ phiếu trên thị trường thứ cấp với mức phí chênh lệch hiện hành.

Với số tiền họ nhận được trong giao dịch, họ mua và trả lại BTC đã vay cho người cho vay. Trong quá trình này, các nhà đầu tư bỏ túi phần chênh lệch giá được tạo ra từ phí chênh lệch, do đó thực hiện thành công hoạt động kinh doanh chênh lệch giá của họ. Ovchinnik tiếp tục đưa ra ý kiến:

“GBTC là một trong những điểm vào thuận tiện và an toàn nhất cho các quỹ tổ chức. Có vẻ như nhu cầu của họ là một trong những động lực thúc đẩy vào đầu năm 2021, nhưng tốc độ đã chậm lại và chúng tôi không còn nghe thấy các tổ chức mới tuyên bố họ đã quyết định đa dạng hóa và đang cố gắng nắm giữ tài sản blockchain”.

Trong các thị trường tài chính truyền thống, phí chênh lệch/chiết khấu GBTC có thể được so sánh với giá của quỹ tương hỗ dạng đóng. Lý tưởng nhất là vì số lượng Bitcoin của quỹ tín thác được tiết lộ công khai nên giá trị của quỹ tín thác phải lên đến chính xác giá trị đó. Do các yếu tố phí chênh lệch/chiết khấu nói trên, giá trị không giống nhau.

Phó giáo sư tài chính Bryan Routledge tại trường Tepper School of Business của Đại học Carnegie Mellon University chia sẻ rằng “phí chênh lệch phản ánh vị trí của nó như một giải pháp thay thế “được quy định” để sở hữu Bitcoin”, do đó, “một nhà đầu tư sẽ trả phí chênh lệch để có quyền truy cập thông qua quỹ tín thác”. Routledge cũng nói thêm rằng phí chênh lệch GBTC không nên được coi là chi phí bổ sung:

“Nếu bạn mua – bán và phí chênh lệch là như nhau, tác động là tối thiểu. Gần đây, có nhiều cách dễ dàng và thoải mái hơn để truy cập vào Bitcoin, vì vậy phí chênh lệch trong Grayscale giảm xuống. Nó hiện đang giảm so với NAV của Bitcoin”.

Mặc dù giao dịch GBTC hiện ở dạng chiết khấu so với NAV nhưng có một vài dấu hiệu tích cực trong xu hướng gần đây. Mức chiết khấu GBTC phục hồi mạnh trong khoảng thời gian 21-24/5 từ -21,23% lên -3,86% trước khi giảm xuống khoảng -12% vào ngày 3/6. Điều này cho thấy mức độ quan tâm của các tổ chức đang tăng lên song song với việc Bitcoin giảm giá trong những ngày này.

Hướng di chuyển phí chênh lệch/chiết khấu GBTC có thể hoạt động như một chỉ báo về tâm lý thị trường đối với tài sản, đặc biệt là các nhà đầu tư tổ chức.

Bitcoin ETF là đối thủ cạnh tranh gần nhất với GBTC

Ngoài GBTC, có một phương thức khác dành cho nhà đầu tư tổ chức và bán lẻ để tiếp xúc với biến động giá Bitcoin thông qua một kênh được quản lý là quỹ hoán đổi giao dịch Bitcoin (Bitcoin ETF).

Purpose Investments đã ra mắt Bitcoin ETF đầu tiên của Bắc Mỹ vào ngày 18/2, có AUM tăng lên hơn 500 triệu đô la trong vòng chưa đầy một tuần và sau đó vượt mốc 1 tỷ đô la trong cùng tháng. AUM của ETF này hiện ở mức 714,6 triệu đô la hoặc 19.407,63 Bitcoin tính đến ngày 4/6 và sử dụng mã BTCC.

Ngoài Bitcoin ETF của Purpose, Evolve ETFs đã tung ra Bitcoin ETF của riêng mình vào ngày 19/2 với mã EBIT. Trong khi mất đi lợi thế tiên phong mà ETF của Purpose đạt được, quỹ này hiện đang quản lý 78,52 triệu đô la, hơn 12% AUM hiện tại của BTCC. Nhìn chung, có một số ETF đáng chú ý được niêm yết trên Toronto Stock Exchange.

Điều thú vị cần lưu ý về các ETF này là thời điểm ra mắt của chúng trùng với lúc GBTC giảm phí chênh lệch, cuối cùng chuyển thành chiết khấu. Routledge đã đề cập đến lý do tại sao điều này có thể xảy ra:

“ETF là một cách rẻ hơn (chi phí, phí giao dịch) để tiếp xúc với Bitcoin. Vì vậy, phí chênh lệch trên Grayscale đã giảm – phản ánh sự cạnh tranh kiểu cũ”.

Quỹ tín thác GBTC có phí quản lý là 2%, trong khi Purpose Bitcoin ETF có phí quản lý là 1% và phí Evolve ETF thậm chí còn thấp hơn ở mức 0,75%. Do sự thành công của các quỹ ETF Canada hiện có, thị trường ETF hấp dẫn đến mức thậm chí Grayscale xác nhận họ sẽ chuyển sản phẩm của mình thành ETF.

Nhưng trước đó, họ sẽ cần sự chấp thuận “khó hơn lên trời” của Ủy ban Chứng khoán và Sàn giao dịch Hoa Kỳ mà một số công ty như cả Fidelity và SkyBridge đã đăng ký nhưng vẫn chưa được. Đối với Ovchinnik, sự tồn tại của những sản phẩm mới này “rất quan trọng trong thời gian dài hạn, mặc dù chúng ta có thể không thấy thay đổi nào ngay lập tức”.

Cạnh tranh thị phần BTC ETF sẽ nóng lên nếu SEC Hoa Kỳ chấp thuận bất kỳ đơn đề nghị ETF tiền điện tử nào mà họ đã nhận được. Cho đến thời điểm đó, GBTC vẫn là một trong các chỉ số hàng đầu phản ảnh mức độ quan tâm của các tổ chức, với các quỹ ETF theo sát gót và chiến đấu để có được cùng những người tham gia thị trường.

Hơn nữa, vì GBTC vẫn đóng đối với các khoản đầu tư mới cho đến tháng 9 năm nay nên những thay đổi mạnh mẽ về chiết khấu GBTC hiện tại không được mong đợi. Nhưng xu hướng tích cực được nhận thấy trong khoảng thời gian từ ngày 21/5 đến ngày 24/5 có thể mang lại tin tốt cho tình trạng thiếu nhu cầu tổ chức trên thị trường.Dưới cùng của Biểu mẫu

- Phí gas ETH đạt mức thấp hàng tháng khi thị trường sụt giảm

- Những người tham gia thử nghiệm đầu tư Bitcoin năm 2014 của MIT sẽ có khoản lợi nhuận khủng 13,000% nếu còn giữ BTC

- Dự báo giá Bitcoin bằng các mô hình định lượng – Phần 3

Đình Đình

Theo Cointelegraph