Phân tích dữ liệu trực tuyến từ Glassnode cho thấy, các nhà đầu tư Bitcoin (BTC) đang phòng ngừa rủi ro để sẵn sàng đối mặt với các đợt tăng lãi suất của Cục Dự trữ Liên bang Hoa Kỳ vào tháng Ba.

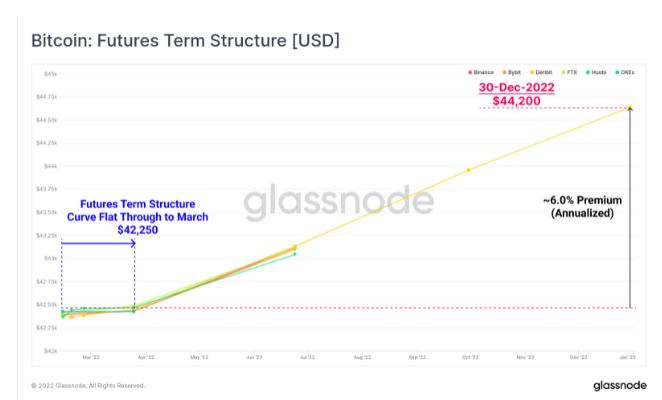

Bản tin “The Week On-Chain” của Glassnode vào hôm thứ Hai chỉ ra rằng, xu hướng quan trọng nhất của Bitcoin hiện tại là cấu trúc kỳ hạn hợp đồng tương lai đi ngang đến hết tháng Ba. Điều này được cho là do “sự không chắc chắn của nhà đầu tư liên quan đến tác động kinh tế từ việc thắt chặt đồng USD”.

Theo nhà phân tích Michaël van de Poppe, việc tăng lãi suất đã ảnh hưởng đến thị trường giao ngay, nhưng ảnh hưởng lâu dài hơn đến thị trường vẫn chưa rõ ràng. Kết quả là, các nhà đầu tư đang thực hiện các bước để bảo vệ mình khỏi rủi ro giảm giá có thể xảy ra.

“Có vẻ như các nhà đầu tư đang tháo gỡ đòn bẩy tài chính, sử dụng các thị trường phái sinh để phòng ngừa rủi ro và mua vào khi thị trường giảm giá, đồng thời rất quan tâm đến việc Fed tăng lãi suất dự kiến vào tháng Ba”.

Trong khi dữ liệu cho thấy rằng đường cong cấu trúc kỳ hạn tương lai đang đi ngang, các nhà đầu tư không mong đợi thị trường sẽ tăng trưởng mạnh vào cuối năm 2022. Hiện tại, phí bảo hiểm hàng năm trên hợp đồng tương lai chỉ ở mức 6%.

Phí bảo hiểm hàng năm là giá trị mà nhà đầu tư sẽ trả cho rủi ro của hợp đồng tương lai. Mức phí bảo hiểm cao hơn cho thấy mức độ ưa thích rủi ro cao hơn.

Phân tích dữ liệu on-chain từ Glassnode cho thấy, các nhà đầu tư Bitcoin đang phòng ngừa rủi ro để duy trì sự bảo vệ trước các đợt tăng lãi suất của Cục Dự trữ Liên bang vào tháng Ba.

Cấu trúc thị trường tương lai Bitcoin | Nguồn: Glassnode

Các nhà đầu tư đang ngày càng thiếu niềm tin vào thị trường, khi các nhà đầu tư đang dần giảm đòn bẩy thông qua việc tự nguyện đóng các vị thế tương lai. Glassnode cho biết, việc loại bỏ rủi ro dẫn đến sụt giảm trong tổng số hợp đồng mở tương lai từ 2% xuống còn 1,76% tổng vốn hóa thị trường. Xu hướng này cho thấy nhà đầu tư “ưu tiên bảo vệ vốn, tham gia đòn bẩy thận trọng và cẩn thận trước những biến động mạnh của thị trường”.

Đối tác quản lý của Fundstrat, Tom Lee, đồng ý rằng các khoản đầu tư truyền thống như trái phiếu đang phải đối mặt với những khó khăn phía trước. Ông nói với CNBC vào hôm thứ Hai rằng, do sự đảo ngược lãi suất, “trong 10 năm tới, các nhà đầu tư sẽ mất tiền khi sở hữu trái phiếu, với gần 60 nghìn tỷ USD trong tổng số 142 nghìn tỷ USD”.

Tuy nhiên, Lee lưu ý rằng 60 nghìn tỷ USD có khả năng được chuyển vào tiền điện tử, nơi các nhà đầu tư có thể tiếp tục kiếm được lợi tức phù hợp hoặc thậm chí có thể cao hơn lợi suất họ kiếm được từ trái phiếu.

“Tôi nghĩ rằng, dòng vốn đầu cơ sẽ chảy khỏi thị trường chứng khoán và cuối cùng sẽ đến với tiền điện tử.”

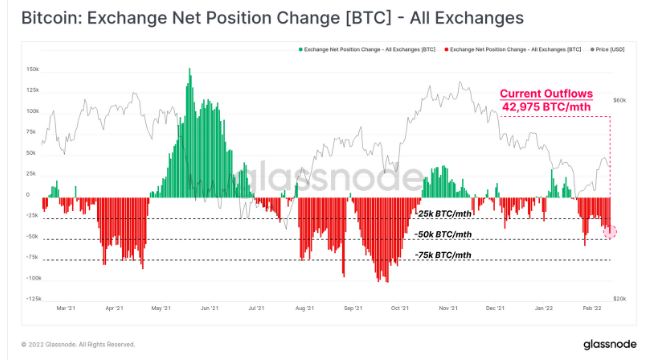

Dòng vốn tiếp tục chảy khỏi các sàn giao dịch

Mặc dù những người tham gia thị trường đã tiến hành các biện pháp phòng tránh rủi ro trước khi Fed tăng lãi suất, lượng Bitcoin chảy khỏi các sàn giao dịch vẫn vượt trội hơn rất nhiều so với lượng BTC đi vào. Trong ba tuần qua, dòng tiền chảy khỏi sàn đã đạt mức 42.900 BTC mỗi tháng. Đây là tỷ lệ cao nhất kể từ tháng 10 năm ngoái, sau đó, BTC đã thiết lập ATH tại $ 69.000 vào tháng 11.

Lượng Bitcoin chảy khỏi các sàn giao dịch | Nguồn: Glassnode

Holder Bitcoin dài hạn (những người đã giữ Bitcoin không hoạt động trong ít nhất 156 ngày) đang duy trì quyền kiểm soát ổn định đối với nguồn cung lưu hành, khi nắm giữ khoảng 13,34 triệu BTC. Kể từ khi chỉ báo này chạm đỉnh vào tháng 10 năm 2021, holder dài hạn chỉ từ bỏ 175.000 BTC, cho thấy các nhà đầu tư đã bước vào thị trường khi giá chạm mức thấp tại vùng $ 33.000 và nhu cầu tích lũy thêm BTC đang tăng cao.

Bitcoin hiện tăng 4% trong 24 giờ qua và hiện đang được giao dịch ở mức $ 44.173.

Biểu đồ giá BTC | Nguồn: TradingView

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Bitcoin vượt mốc 44.000 đô la, RSI hình thành tín hiệu tăng giá

- Thị trường tích lũy Bitcoin nhưng thiếu chất xúc tác bùng nổ

- Binance đổi tên hệ sinh thái thành BNB Chain và giới thiệu MetaFi

Việt Cường

Theo Cointelegraph