Xuyên suốt chiều dài lịch sử, ngành ngân hàng luôn dễ bị biến động trước hàng loạt rủi ro, nhưng vẫn có thể phục hồi và tiếp tục hoạt động trên thị trường. Tuy nhiên, ngân hàng truyền thống giờ đây không chỉ bị ảnh hưởng bởi các yếu tố địa chính trị hay sự vận hành của thị trường, mà còn bị đe dọa bởi sự ra đời của các công nghệ mới, bao gồm trí tuệ nhân tạo (AI) và Bitcoin. Trước áp lực nói trên, “gã khổng lồ” Deutsche Bank hiện đang nỗ lực nhằm cải tổ hoàn toàn mô hình kinh doanh của họ.

Deutsche Bank sẽ đầu tư công nghệ trong năm 2022

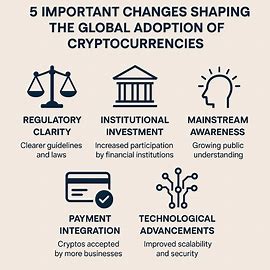

Tính đến thời điểm hiện tại, hàng loạt công nghệ mới ra đời đã tác động sâu sắc đến các hệ thống tài chính ngân hàng. Trong đó, một số ngân hàng đang thực hiện các bước quyết liệt để bắt kịp sự đổi mới nhằm đảm bảo tồn tại trên thị trường.

Theo Ban quản lý của Deutsche Bank nhận định lĩnh vực kỹ thuật số đang ngày càng tiến bộ không ngừng và đó là xu hướng không thể tránh khỏi. Vì thế, vào ngày 7/7/2019, CEO của Deutsche Bank, Christian Stitch đã tuyên bố kể từ khi ngân hàng thành lập hơn 150 năm cho đến nay, ngân hàng buộc phải “tái thiết” đổi mới để tồn tại trước các đối thủ cạnh tranh. Ông cho biết thêm:

“Tuy nhiên, việc xây dựng lại sẽ chỉ thành công nếu chúng ta định hình lại cơ bản cơ sở hạ tầng của mình – tất cả các chức năng phân chia chéo hỗ trợ các doanh nghiệp.”

Để đạt được sự chuyển đổi cần thiết nói trên, Deutsche Bank đã lên kế hoạch đầu tư 13 tỷ euro vào công nghệ vào năm 2022, đồng thời cắt giảm 18,000 nhân sự cho cuộc “thay máu” lớn nhất này.

Bitcoin và crypto đang làm “khuynh đảo” hệ thống tài chính – ngân hàng

Hàng loạt rủi mà các ngân hàng luôn phải đối mặt có thể kể đến như rủi ro tín dụng, rủi ro thanh khoản và rủi ro lãi suất. Không kể đến các yếu tố rủi ro khác như ngân hàng phải đối mặt với nhiều khoản nợ và không đủ tiền mặt để chi trả các khoản nợ đó khi đến hạn…

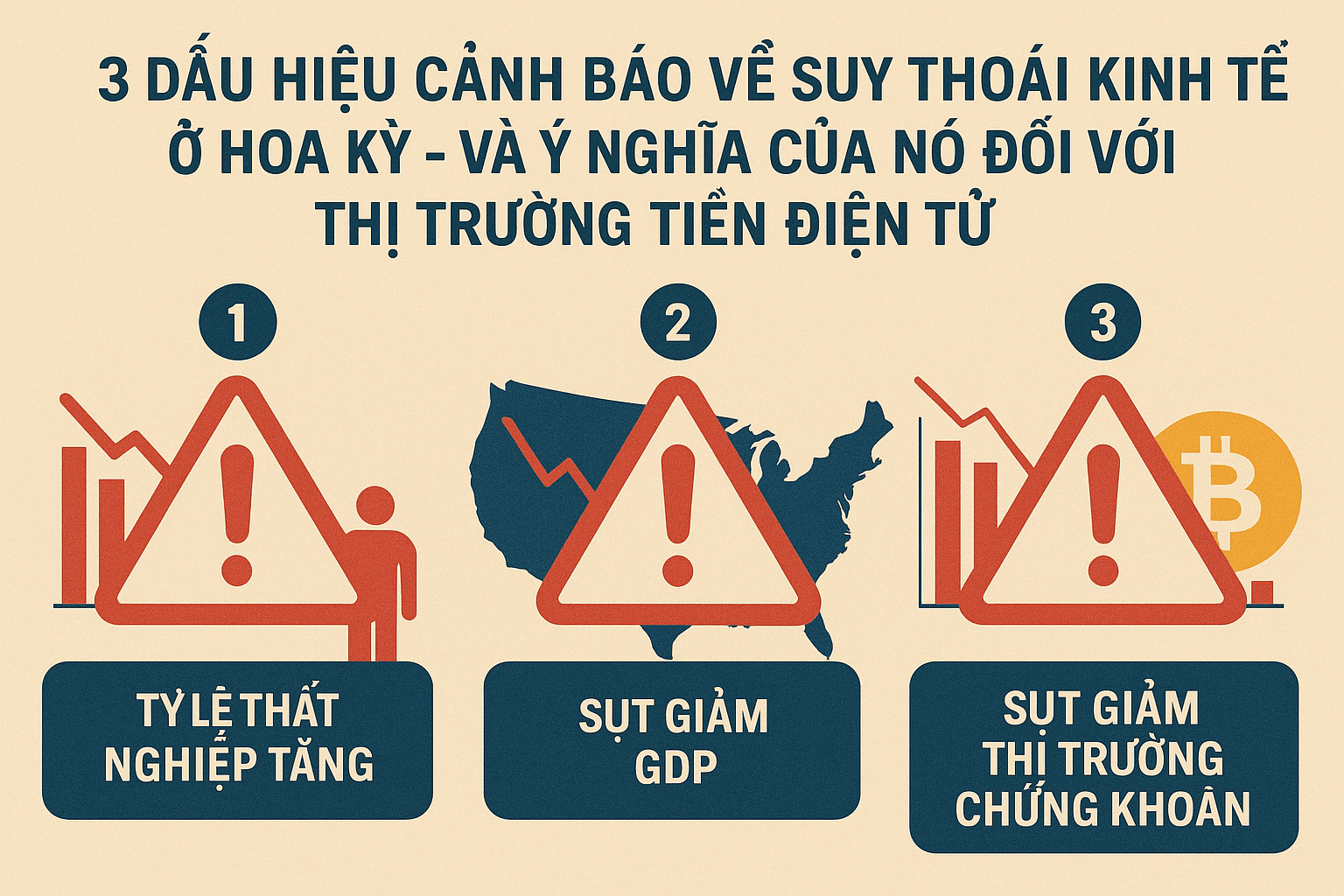

Hơn nữa, những bất ổn địa chính trị cũng có thể gây ra một cuộc khủng hoảng tài chính nghiêm trọng. Deutsche Bank ước tính rằng tác động từ cuộc chiến thương mại giữa Hoa Kỳ và Trung Quốc đã xóa sạch hơn 5 nghìn tỷ USD khỏi thị trường tài chính.

Về cơ bản, chính phủ luôn sẽ can thiệp “bàn tay hữu hình” để chống đỡ các ngân hàng trong cuộc khủng hoảng tài chính nghiệm trọng. Điển hình như chính sách “Quá lớn để sụp đổ” đã được nhắc đến trong cuộc khủng hoảng tài chính năm 2008.

Nhưng mối đe dọa lớn nhất đối với các ngân hàng chính là nhiều khách hàng xem ví Bitcoin như là ngân hàng để cất giữ đồng tiền của mình. Về vấn đề này, Christine Lagarde, Giám đốc điều hành của Quỹ tiền tệ quốc tế, đã gióng lên hồi chuông cảnh báo. Vào tháng 4/2019, Lagarde nói với CNBC rằng crypto và sự phát triển công nghệ tài chính đang làm rung chuyển hệ thống ngân hàng truyền thống. Theo đó, Lagarde cho biết:

“Chúng tôi không muốn sự đổi mới sẽ làm rung chuyển hệ thống đến mức mà chúng tôi không thể kiểm soát sự ổn định cần thiết”.

Trước tình hình đó, nhiều ngân hàng khác sẽ “cải tổ” lại quy trình và giảm một lượng lớn nhân sự hệt như mô hình của Deutsche Bank. Tuy nhiên, các chuyên gia nhìn nhận không giống như các cuộc khủng hoảng tài chính ngân hàng khác, Bitcoin có thể là công cụ để xử lý khéo léo tình trạng trước cuộc suy thoái kinh tế toàn cầu.

Hơn nữa, những nhân sự bị “đào thải” khỏi ngành dịch vụ tài chính truyền thống sẽ tìm thấy cơ hội khác để bắt đầu lại với công việc thanh toán bằng Bitcoin, chuyển đổi Bitcoin thành kho lưu trữ giá trị và ứng dụng để thanh toán trong thời gian tới.

- Tiền kỹ thuật số của Ngân hàng Trung ương có thể gây thiệt hại cho nền kinh tế thế giới

- Ngân hàng lớn nhất của Nga tìm kiếm giải pháp thay thế khi thất vọng về blockchain của ngân hàng trung ương

Hòa Phạm

Tạp chí Bitcoin | Bitcoinist

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Stellar

Stellar