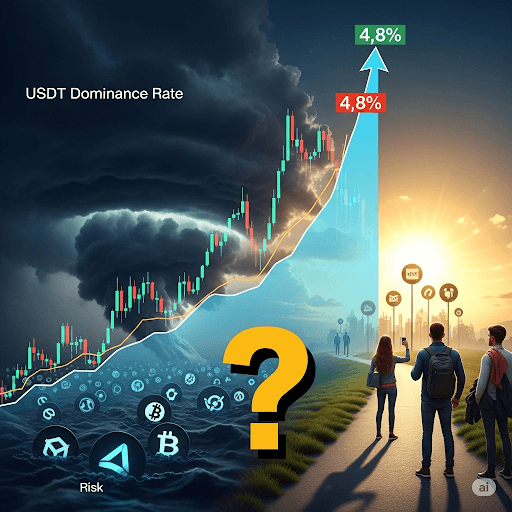

Có rất nhiều quan niệm sai lầm về các stablecoin (đồng tiền ổn định). Một trong những điều chính mà tôi thường xuyên nghe à bằng cách nào đó chúng sẽ giải quyết triệt để sự biến động của thị trường tiền mã hóa.

Có lẽ điều này được ngụ ý bởi cái tên, hoặc có lẽ nó chỉ là sự hiểu lầm về động lực thị trường học của thị trường tiền mã hóa khi so sánh với các thị trường tài chính truyền thống khác. Nhưng bản thân các stablecoin sẽ không làm ổn định giá trị hiện đang hỗn loạn của tài sản mã hóa. Để làm được điều đó, chúng ta cần một lượng lớn thanh khoản trong không gian tiền mã hóa và lượng thời gian đáng kể.

Thay vào đó, các stablecoin sẽ có vai trò trong việc mở rộng thị trường tiền mã hóa. Trong tâm trí của tôi, ứng dụng hứa hẹn nhất và thường bị bỏ qua cho stablecoin là việc chúng mở đường cho các tài sản di chuyển từ các thị trường tài chính truyền thống vào trong thị trường tiền mã hóa.

Nếu các đồng tiền mã hóa giống như Ma trận – một công nghệ kỹ thuật số hoàn toàn tách rời khỏi thế giới vật lý – thì stablecoin có thể giống như đường phân cách giữa hai thế giới này. Trong trường hợp này, đường phân cách sẽ tồn tại giữa thế giới mới được tạo nên từ giá trị dựa trên trình mã hóa máy tính chẳng như Bitcoin và hệ thống giá trị truyền thống dựa trên tài sản vật lý như tiền fiat hoặc đồng đô la Mỹ.

Ngay bây giờ, thật khó để hai thế giới có thể tương thích – có rất nhiều trở ngại đi kèm với chi phí thời gian và tiền bạc.

Stablecoin cho phép mọi người tận dụng lợi thế của các công cụ tài chính truyền thống như việc tiếp cận các khoản vay và tín dụng, nhưng cũng tận dụng những thứ mà tiền mã hóa hoạt động tốt, chẳng hạn như gửi tiền nhanh chóng và ít phí giao dịch, đồng thời tạo ra các nền kinh tế xung quanh các hợp đồng thông minh và cung cấp sức mạnh cho các ứng dụng tài chính phân quyền.

Vì vậy, thay vì nghĩ về các stablecoin như một chiếc mỏ neo khổng lồ sẽ giữ cho con tàu tiền mã hóa ổn định thì hãy nghĩ về chúng như một cảng biển – một nơi để mọi người “nhận và bốc dỡ hàng hóa”. Ở đây “hàng hóa” chính là các loại tài sản.

Mô hình mới nổi

Cho đến nay, có ba mô hình nổi lên như là phương pháp tiềm năng để tạo ra và quản lý các stablecoin:

Các stablecoin được thế chấp bởi tiền fiat: Đây là các tài sản mã hóa thường được giữ trong mối quan hệ với tiền tệ fiat. Ví dụ, Tether, đồng coin ổn định nổi tiếng và gây tranh cãi, được hậu thuẫn bởi đô la Mỹ. Vì vậy, về lý thuyết, mỗi Tether là một đại diện kỹ thuật số của một đồng đô la. Giá đô la cố định giữ giá của tether ổn định nhưng đổi lại phải có rất nhiều đô la trong ngân hàng (ít nhất là đủ để trang trải nguồn cung lưu thông). Điều này tạo ra một vấn đề mở rộng quy mô và một mạng yêu cầu các bước bổ sung như kiểm toán bên ngoài để đảm bảo nguồn cung fiat phù hợp với nguồn cung Tether. Tuy nhiên, kiểu hệ thống này có lợi thế là điều dễ hiểu vì các thị trường tiền tệ truyền thống cũng hoạt động theo kiểu này.

Các stablecoin được thế chấp bởi tiền mã hóa: Thay vì một cái cọc ổn định, những đồng tiền này được hỗ trợ bởi tiền mã hóa. Nói một cách đơn giản, người dùng đặt cược một số tiền mã hóa nhất định và sau đó “mượn” stablecoin với một tỷ lệ thế chấp cố định. Cách mà quá trình này diễn ra có thể thay đổi giữa các hệ thống. Dai, đồng coin được kiểm soát bởi tổ chức phân quyền Maker là một ví dụ. Một dự án khác được công bố gần đây được gọi là Reserve. Tại Abra, chúng tôi sử dụng mô hình Bitcoin- (và Litecoin-) để thế chấp 23 loại tiền mã hóa và 50 loại tiền tệ fiat. Thách thức với các stablecoin được mã hóa là chúng vẫn có thể dễ bị tổn thương trước sự thay đổi lớn của thị trường tiền mã hóa. Abra quản lý rủi ro này thông qua một cơ chế bảo hiểm tiên tiến mà hầu như loại bỏ sự ảnh hưởng đối với những thay đổi thị trường này. Triển vọng về việc các stablecoin được thế chấp bằng tiền mã hóa là chúng dựa vào cùng một kiến trúc phân tán và phân quyền khiến cho các loại tiền mã hóa trở nên mới lạ và linh hoạt.

Stablecoin được kiểm soát bằng thuật toán: Đây là mô hình mới của stablecoin liên tục điều chỉnh nguồn cung của nó dựa trên nhu cầu, để duy trì một mức giá không đổi. Dự án Basis là một ví dụ. Sức mạnh của phương pháp này là nó không cố gắng trở thành một phiên bản mới của hệ thống dự trữ fiat. Trong thực tế, không có tài sản thế chấp nào cả, điều này có nghĩa là mô hình này có thể được thu nhỏ lại. Nhưng vì không có tài sản thế chấp nên hệ thống sẽ được xây dựng dựa trên sự tin tưởng. Thời gian sẽ cho biết liệu sự tin tưởng đó có thể được tạo ra hay không.

Ở cấp độ cao hơn, các stablecoin đang cho phép sự phân quyền bằng cách đóng vai trò là cầu nối giữa ngân hàng truyền thống và các sàn giao dịch phân quyền.

Tương lai của Stablecoin

Tôi cũng dự đoán rằng chúng ta sẽ thấy các stablecoin thế hệ tiếp theo có chức năng giống như tài sản ổn định hơn.

Ví dụ, một cổ phiếu dựa trên Bitcoin của Apple có thể cho phép người tiêu dùng nắm giữ cổ phiếu của Apple mà không có người tiêu dùng hoặc nhà môi giới từng sở hữu một cố phiếu Apple thực sự. Số lượng Bitcoin được nắm giữ sẽ chỉ điều chỉnh tự động thông qua hợp đồng thông minh để duy trì sự ngang hàng giữa giá trị cơ bản của nó so với cổ phiếu của Apple. Điều này mở ra thế giới đầu tư phân quyền thông qua tiền mã hóa cho các lớp tài sản phi mã hóa khác. Đó là một vấn đề lớn mà tiền mã hóa sẽ giải quyết.

Cuối cùng, tôi nghĩ rằng stablecoin sẽ đóng một vai trò quan trọng trong việc bắc cầu các thị trường tài chính truyền thống với các công cụ tài chính mới nổi, có thể lập trình và được kích hoạt bởi tiền mã hóa.

Giảm những trở ngại giữa các hệ thống tài chính tiền mã hóa và tiền fiat sẽ giúp tăng khả năng tiếp cận các loại tài sản và cơ hội mới. Điều này rất quan trọng đối với các dự án và các công ty hiện đang phát triển trong không gian tiền mã hóa. Các stablecoin và tài sản ổn định cũng mang đến một cơ hội to lớn cho những người đã rời bỏ tiền mã hóa để trở lại với thị trường.

Theo: TapchiBitcoin.vn/coindesk

- Thẻ đính kèm:

- stablecoin

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped eETH

Wrapped eETH  Sui

Sui  Stellar

Stellar