Khi sự kiện halving Bitcoin đến gần, những người tham gia thị trường, đặc biệt là các trader chuyên nghiệp, quan sát kỹ hơn thay đổi trong hệ sinh thái. Trong lịch sử, dự đoán về halving đã thúc đẩy tâm lý lạc quan, đặc biệt là trong những tháng tiếp theo thay vì vào chính xác ngày diễn ra. Điều này được cho là do tác động chậm trễ của giảm sản lượng khai thác trên thị trường.

Thợ đào Bitcoin đóng vai trò then chốt trong hệ sinh thái này, thường chọn không thanh lý số tiền nắm giữ hàng ngày. Thay vào đó, họ tích lũy, đặc biệt là với niềm tin về một thị trường tăng giá sắp xảy ra. Tâm lý này càng mạnh mẽ hơn khi Bitcoin tăng giá 59% từ đầu năm đến nay. Theo đó, kỳ vọng chung về hiệu suất lạc quan của thị trường càng thắt chặt nguồn cung sẵn có để bán, nên có khả năng đẩy giá lên cao hơn.

Tuy nhiên, một số nhà phân tích cảnh báo về những kỳ vọng quá đơn giản về tăng giá sau halving và chỉ ra quỹ đạo giá của Bitcoin trong 15 năm qua đã được định hình bởi vô số yếu tố bên ngoài. Trong đó phải kể đến các xu hướng kinh tế tổng thể, nhu cầu rủi ro của nhà đầu tư, chính sách tiền tệ và mối tương quan của Bitcoin với thị trường chứng khoán. Với sự phức tạp này, chỉ dựa vào các mô hình lịch sử từ các đợt halving trước đó có thể là quá lạc quan.

Call từ trung lập đến tăng giá chiếm ưu thế trong đợt hết hạn ngày 28/6

Để chuẩn bị cho halving Bitcoin, các trader chuyên nghiệp đang ngày càng chuyển sang chiến lược quyền chọn. Cách tiếp cận này cho phép tận dụng các vị thế với số tiền trả trước tương đối nhỏ, tránh được rủi ro thanh lý trực tiếp phổ biến trên thị trường hợp đồng tương lai.

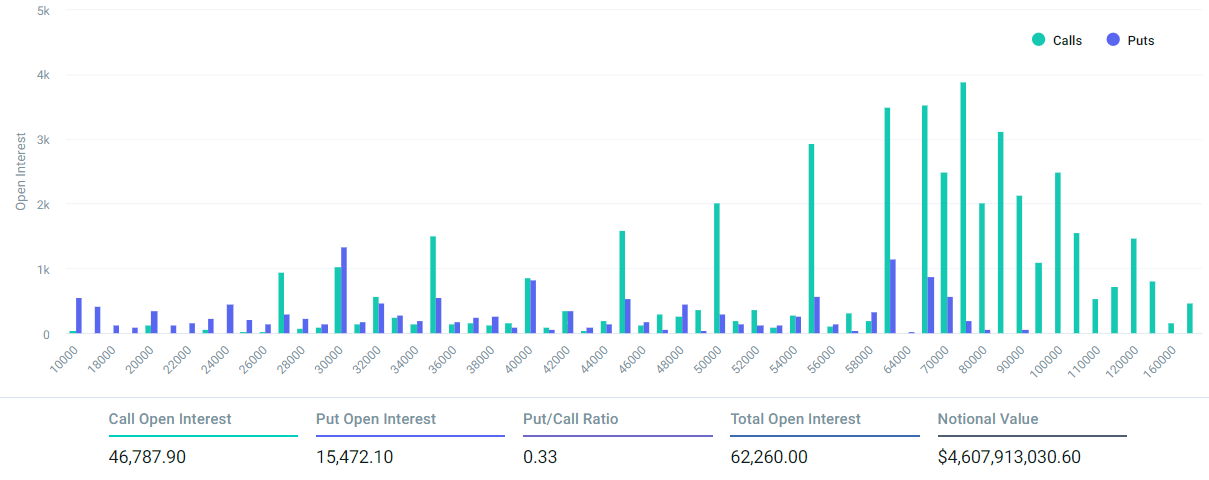

Đáng chú ý, hợp đồng mở (OI) của các quyền chọn hết hạn vào ngày 28/6 tại Deribit đã lên tới 4,5 tỷ đô la, cho thấy sự mất cân bằng đáng kể giữa Call (mua) và Put (bán), với các vị thế tăng giá nhiều hơn các vị thế giảm giá gấp 3 lần. Tuy nhiên, quan điểm này đòi hỏi phải phân tích sâu hơn vì cộng đồng giao dịch tiền điện tử có xu hướng nghiêng về sự lạc quan.

OI quyền chọn Bitcoin trên Deribit cho ngày 28/6 | Nguồn: Deribit

Có các call có mục tiêu lên tới 140.000 và 200.000 đô la khi hết hạn vào ngày 28/6, điều này có vẻ quá tham vọng. Không bao gồm các khoản đặt cược vào mức giá trên 90.000 đô la, call thực tế là khoảng 2,72 tỷ đô la. Ngược lại, một số put được đặt lệnh trước khi Bitcoin tăng lên trên 50.000 đô la, làm giảm khả năng sinh lời. Hiện tại, có OI 250 triệu đô la không đáng kể trong put được chốt ở mức 57.000 đô la hoặc cao hơn.

Hiệu suất tăng đột ngột của Bitcoin đã khiến phe gấu bất ngờ, cho dù là do các yếu tố không lường trước được như chấp thuận quỹ ETF ở Mỹ, lạm phát giảm xuống 3% hay không có suy thoái kinh tế toàn cầu được dự đoán vào ngày 28/6. Do đó, các kịch bản giảm giá liên quan đến halving Bitcoin dường như ngày càng khó xảy ra.

Halving sẽ có tác động “vòng xoáy tử thần” đối với quyền chọn Bitcoin?

Những suy đoán trước đây về “vòng xoáy tử thần” được kích hoạt do phần thưởng block giảm và do đó sự tham gia của thợ đào giảm đã liên tục bị bác bỏ. Mạng Bitcoin điều chỉnh độ khó sau mỗi 2016 block (khoảng hai tuần một lần), đảm bảo sự ổn định ngay cả khi hashrate dao động.

Xem xét kịch bản giả định trong đó giá Bitcoin giảm xuống 47.000 đô la vào ngày 28/6, thấp hơn 32% so với mức hiện tại, OI put sẽ là 422 triệu đô la. Ngược lại, các call tới 46.000 đô la có mức tiếp xúc 670 triệu đô la, làm nổi bật xu hướng thị trường nghiêng về các chiến lược trung lập đến tăng giá để đón đầu halving Bitcoin, ít nhất là vào ngày hết hạn 28/6.

Bạn có thể xem giá các đồng coin ở đây.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter (X): https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Bitcoin có thể đạt 150.000 đô la 14 tháng sau halving

- Cộng đồng Solana phê duyệt cơ chế Timely Vote Credits để tăng tốc độ xác nhận giao dịch

Đình Đình

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Lido Staked Ether

Lido Staked Ether  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Sui

Sui  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Avalanche

Avalanche  LEO Token

LEO Token  Stellar

Stellar