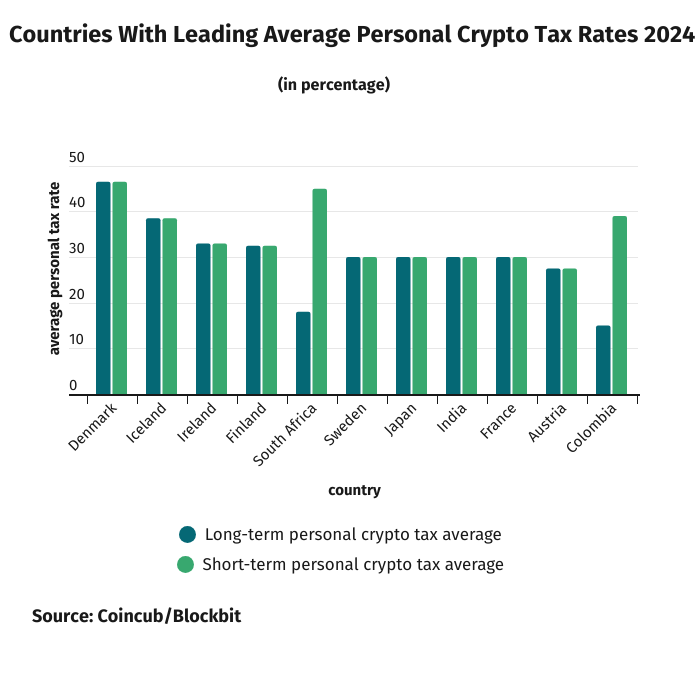

Theo một nghiên cứu gần đây, được thực hiện bởi các công ty nghiên cứu tiền điện tử Coincub và Blockpit, Đan Mạch hiện là quốc gia đánh thuế thu nhập từ tiền điện tử cao nhất thế giới.

Cụ thể, các nhà đầu tư tiền điện tử tại Đan Mạch phải chịu mức thuế lãi vốn (CGT)* lên tới 53%, phản ánh chính sách thuế cao của nước này. Báo cáo giải thích:

“Cơ quan Thuế Đan Mạch coi lợi nhuận từ tiền điện tử là thu nhập cá nhân, áp dụng mức thuế lũy tiến tương tự như các hình thức thu nhập khác. Chính sách thuế này phù hợp với quan điểm chung của Đan Mạch về thuế thu nhập, vốn nằm trong số cao nhất toàn cầu.”

Iceland đứng thứ hai với mức thuế CGT là 38,5% cho cả thu nhập ngắn hạn và dài hạn. Giống như Đan Mạch, hệ thống thuế của Iceland cũng áp dụng mô hình lũy tiến và phản ánh kinh tế phúc lợi xã hội trong nước. Ireland theo sát ở vị trí thứ ba, với mức thuế 33% đối với thu nhập từ tiền điện tử.

Ngoài ra, báo cáo cũng làm nổi bật một số quốc gia có chính sách thuế thân thiện với các nhà đầu tư tiền điện tử, bao gồm Bahrain, Bermuda, Thụy Sĩ, Quần đảo Cayman và Các Tiểu vương quốc Ả Rập Thống nhất (UAE). Những quốc gia này thu hút cá nhân và doanh nghiệp nhờ môi trường pháp lý thuận lợi và mức CGT bằng 0 đối với các khoản đầu tư vào tài sản kỹ thuật số.

Ưu đãi thuế cho nhà đầu tư dài hạn

Một số quốc gia thuộc Khu vực đồng tiền chung châu Âu có chính sách thuế ưu đãi đối với những người nắm giữ tiền điện tử lâu dài. Chẳng hạn, Đức áp dụng mức thuế 0% đối với lợi nhuận từ tài sản mà nhà đầu tư nắm giữ hơn một năm, hoặc đối với lợi nhuận dưới 1.000 euro. Tương tự, bất kỳ khoản thu nhập nào dưới 256 euro đều được miễn thuế. Trong khi đó, các khoản lợi nhuận chuyển nhượng trong vòng một năm sẽ bị đánh thuế lên tới 45%.

Bỉ cũng áp dụng mức thuế 0% cho nhà đầu tư cá nhân đối với lợi nhuận từ tiền mã hóa dài hạn, tuy nhiên, điều này yêu cầu các giao dịch phải nằm trong hoạt động quản lý tài sản tư nhân thông thường. Đối với thu nhập ngắn hạn, mức thuế cố định là 33%, trong khi thu nhập từ hoạt động tiền điện tử chuyên nghiệp phải chịu mức thuế cao hơn.

Tương tự, tại Luxembourg, các trader được hưởng mức thuế CGT 0% cho những đồng tiền nắm giữ trên sáu tháng. Ngược lại, lợi nhuận từ việc bán tài sản dưới sáu tháng sẽ bị đánh thuế lũy tiến là 42%. Các quốc gia khác có chính sách ưu đãi tương tự bao gồm Malta, Síp và Croatia.

Tiêu chuẩn thuế toàn cầu mới và tính minh bạch

Sự gia tăng chấp nhận tiền điện tử yêu cầu một cái nhìn mới về cách xử lý thuế đối với tài sản này trong tương lai. Hai sáng kiến đang được triển khai nhằm thúc đẩy tính minh bạch là Khung báo cáo tài sản tiền điện tử (CARF) và Cơ quan quản lý thuế về báo cáo hoạt động tài sản tiền điện tử (TARKA).

CARF nhằm mục đích tăng cường tính minh bạch về thuế và ngăn chặn gian lận thuế thông qua việc thiết lập một tiêu chuẩn toàn cầu cho báo cáo các giao dịch tiền điện tử. TARKA bổ sung cho nỗ lực của CARF bằng cách tạo sự tương tác giữa 48 cơ quan thuế của các quốc gia thành viên.

Hai sáng kiến này sẽ đưa các nhà cung cấp dịch vụ tài sản tiền điện tử vào diện giám sát chặt chẽ hơn, yêu cầu họ cập nhật hệ thống để phù hợp với các nghĩa vụ báo cáo được nâng cao. Đồng thời, các cơ quan thuế sẽ được trang bị nhiều công cụ và quyền lực hơn để theo dõi và thực thi các khoản lợi nhuận tiền điện tử mà các nhà đầu tư có thể che giấu.

* Thuế lãi vốn (capital gains tax) là thuế đánh trên lợi nhuận thu được từ việc bán tài sản, như cổ phiếu, bất động sản hoặc tiền điện tử. Cụ thể, nó được áp dụng cho sự chênh lệch giữa giá mua và giá bán của tài sản. Nếu bạn bán tài sản với giá cao hơn giá đã mua, lợi nhuận đó sẽ bị đánh thuế. Mức thuế này có thể khác nhau tùy thuộc vào quốc gia và thời gian nắm giữ tài sản.

Tham gia Telegram: https://t.me/tapchibitcoinvn

Twitter (X): https://twitter.com/tapchibtc_io

Tiktok: https://www.tiktok.com/@tapchibitcoin

- Hà Lan thu thập ý kiến công chúng về luật giám sát thuế tiền điện tử

- Đan Mạch đề xuất đánh thuế lợi nhuận tiền điện tử chưa thực hiện lên đến 42%

Itadori

Theo Cryptopolitan

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Stellar

Stellar  Sui

Sui  Wrapped eETH

Wrapped eETH