Silicon Valley Bank (SVB) đã thất bại vào ngày 10/3 và giá Bitcoin đã tăng mạnh kể từ đó.

Vào đầu giờ ngày 10/3, Bitcoin giao dịch quanh mức 19.600 đô la. Giá dao động ngay trên và dưới 20.000 đô la cho đến khoảng 23:00 (theo giờ Việt Nam) khi có thông báo Công ty Bảo hiểm Ký thác Liên bang (FDIC) sẽ tiếp quản SVB. Vào thời điểm đó, Bitcoin giảm 200 đô la xuống dưới 20.000 đô la, tăng một chút và dành phần lớn thời gian cuối tuần để giao dịch trên 20.000 đô la.

Đến thứ 2, ngày 13/3 lúc 20:30 (theo giờ Việt Nam), nó chạm mức 22.386 đô la. Và rồi cuộc vui bắt đầu. Chỉ 24 giờ sau, Bitcoin giao dịch tại 26.175 đô la, thậm chí có thời điểm lên đến 26.500 đô la. Giá vào thời điểm viết bài là 27.147 đô la.

Biểu đồ giá Bitcoin 4 giờ | Nguồn: Tradingview

Vậy, nguyên nhân nào đã thúc đẩy những thay đổi tích cực 35% từ đáy đến đỉnh này?

Ngân hàng thất bại

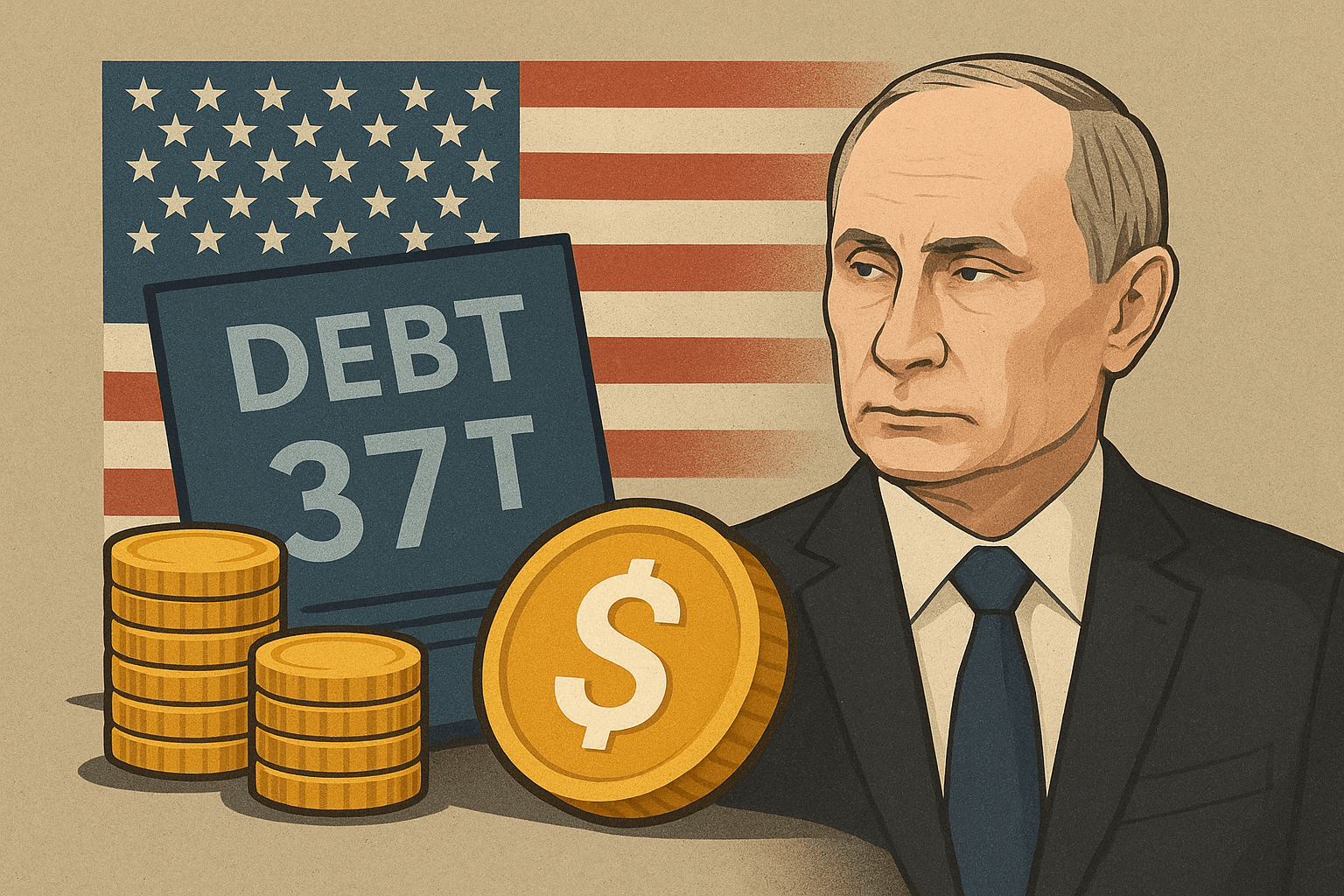

Ít nhất 3 ngân hàng đã thất bại trong chỉ vài ngày gần đây và sẽ tiếp tục có nhiều ngân hàng khác lâm vào cảnh tương tự, cho dù là ở Hoa Kỳ hay nơi khác. Bởi vì nguyên nhân của những bất ổn đó không phải do tiền điện tử nên tốt cho giá của Bitcoin.

Thực ra, không rõ tác nhân dẫn đến sự sụp đổ của 3 ngân hàng, vì không ai biết những ngân hàng này có vỡ nợ hay không?

SVB thất bại do bank run (rút tiền hàng loạt) được kích hoạt từ những yếu kém rõ ràng trên bảng cân đối kế toán do quản lý rủi ro lãi suất kém. Silvergate gặp phải một số vấn đề và phải vay FHLB, nhưng quyết định ngừng hoạt động của họ được cho là tự nguyện. Tiếp theo là Signature Bank, mà ngay cả các cơ quan quản lý cũng không thể biết liệu ngân hàng bị đóng cửa vì tiền điện tử hay vì “khủng hoảng niềm tin” vào ban lãnh đạo.

Những bất ổn không chỉ dừng lại ở đó. Credit Suisse (CS) vừa nhận được khoản vay 50 tỷ franc Thụy Sĩ từ ngân hàng trung ương Thụy Sĩ (hơn 54 tỷ đô la Mỹ) và 11 ngân hàng vừa bơm 30 tỷ đô la vào ngân hàng khu vực First Republic Bank (FRC) có trụ sở tại California để cứu nó.

Đối với trường hợp đầu tiên, không có gì cần bàn cãi khi ngân hàng trung ương muốn cứu Credit Suisse. Nhưng đối với trường hợp sau, các ngân hàng đã cứu đối thủ cạnh tranh vì sợ bị vạ lây. Nếu không, tại sao họ không để đối thủ cạnh tranh thất bại?

Như đã nói, các ngân hàng này không gặp rắc rối và không thất bại vì đặt cược vào Bitcoin, tiền điện tử hoặc các công ty trong ngành. Điều dường như đang xảy ra là hệ thống ngân hàng dự trữ phân đoạn bị căng thẳng do lãi suất tăng và có dấu hiệu rạn nứt.

Do vậy, khi các ngân hàng thất bại, hãy chọn thoát khỏi và mua Bitcoin. Câu chuyện này đủ mạnh để đẩy giá BTC nhảy vọt.

Stablecoin đánh mất sự ổn định

Với thất bại của Signature Bank, stablecoin USDC mất chốt giá với USD vào cuối tuần trước. Tuy USDC lấy lại được mức cố định trong tuần, nhưng những gì đã xảy ra khiến không ít người sợ hãi. Mặt khác, tốc độ phục hồi nhanh chóng trở lại mức 1 đô la của USDC là đáng xem xét. Sự kiện mất chốt giá cho thấy USDC không tránh khỏi rủi ro đối tác.

Vì vậy, khi cả USDC và đô la trong tài khoản ngân hàng đều có rủi ro đối tác, bạn có thể tự hỏi: “Còn điều gì không có rủi ro đối tác không?”.

Vâng, đó chính là Bitcoin.

Biểu đồ giá USDC 4 giờ | Nguồn: TradingView

Một câu chuyện nổi cộm khác có liên quan đến stablecoin gần đây là sàn giao dịch lớn nhất thế giới tính theo khối lượng Binance chuyển đổi 1 tỷ đô la BUSD thành BTC, ETH và các loại tiền điện tử khác vào ngày 13/3. Quyết định này được đưa ra sau khi sàn giao dịch đối thủ Coinbase chính thức ngừng giao dịch BUSD do “lo ngại về thanh khoản”.

Việc Binance bán tháo không chỉ làm tăng thêm áp lực mua mà còn có khả năng dẫn đến hiệu ứng “đi theo người dẫn đầu”, trong đó mọi người cũng đổi BUSD lấy Bitcoin.

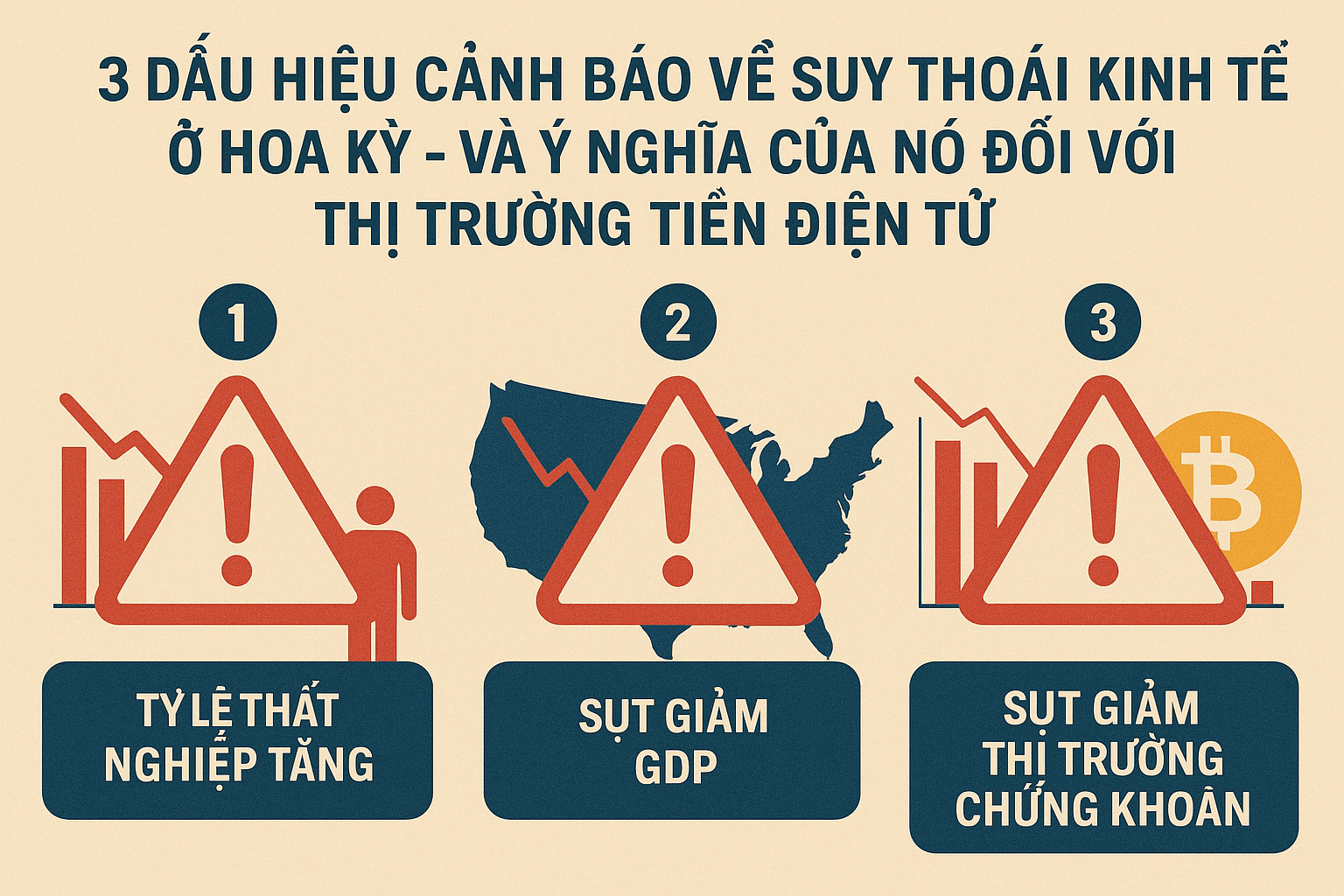

Cục Dự trữ Liên bang Hoa Kỳ hạn chế tăng lãi suất

Có vẻ như Cục Dự trữ Liên bang Hoa Kỳ (Fed) sẽ hoãn tăng lãi suất, mang lại cho toàn bộ thị trường một khoảng thời gian nhẹ nhõm cần thiết, đặc biệt là khi một số người coi sự thất bại của các ngân hàng có liên quan mật thiết với việc tăng lãi suất gấp gần 20 lần trong năm ngoái.

Vào thứ 4, CME FedWatch Tool, một công cụ chuyên dự đoán các quyết định về lãi suất, dự báo 45% khả năng không tăng lãi suất cơ bản. Trong khi đó, 80,5% cơ hội tăng 25 điểm cơ bản (bps). Cả hai con số tương phản rõ rệt so với tuần trước khi CME cho thấy 68% cơ hội tăng 50 bp.

Tất nhiên, đó chỉ là thị trường hy vọng không tăng lãi suất cao như dự kiến trước đây, trong khi không có dấu hiệu nào từ Fed để chứng thực điều này.

Kết luận

Giữa tất cả những hỗn loạn của thị trường, giá BTC tăng nhanh hơn cả những altcoin nhỏ hơn và thường biến động hơn nhiều. Kéo theo đó, tỷ lệ thống trị của Bitcoin (vốn hóa thị trường của BTC so với phần còn lại của lĩnh vực tiền điện tử) đã đạt mức cao nhất trong 9 tháng là 45,5% vào thứ 4.

Vì vậy, nhìn chung, khi xảy ra rủi ro hệ thống ngân hàng toàn cầu, stablecoin đã chứng minh họ cần các ngân hàng ổn định và Fed có thể sẽ rút lại việc tăng lãi suất trong bối cảnh tất cả những lo lắng bao trùm. Tất cả những điều đó đã góp phần giúp Bitcoin tăng giá mạnh mẽ trong tuần qua.

Chắc chắn biến động không bao giờ là lý do để ăn mừng vì những hậu quả tiêu cực tiềm ẩn kéo theo đối với cuộc sống của mọi người. Nhưng hiện tại, Bitcoin có lượng phát hành cố định tại thời điểm mở rộng tiền tệ và có vẻ như là một cách để chống chọi với cuộc khủng hoảng gần đây nhất này.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter: https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- SHIB phục hồi nhưng BONE gặp khó khăn sau FUD Chain ID Shibarium

- Xe tải quảng cáo Bitcoin gây chấn động bên ngoài trụ sở ngân hàng SVB

- Thử nghiệm đầu tiên về tính ưu việt của Bitcoin với tư cách là kho lưu trữ giá trị so với tài sản truyền thống

Đình Đình

Theo Coindesk

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc