Không gian tài chính phi tập trung (DeFi) tiếp tục mở rộng mặc dù các báo cáo cho thấy doanh thu thực sự đã giảm trong quý vừa qua. Đạt được mức cao mới mọi thời đại chứng tỏ DeFi vẫn là khía cạnh tăng giá nhất của ngành công nghiệp tiền điện tử.

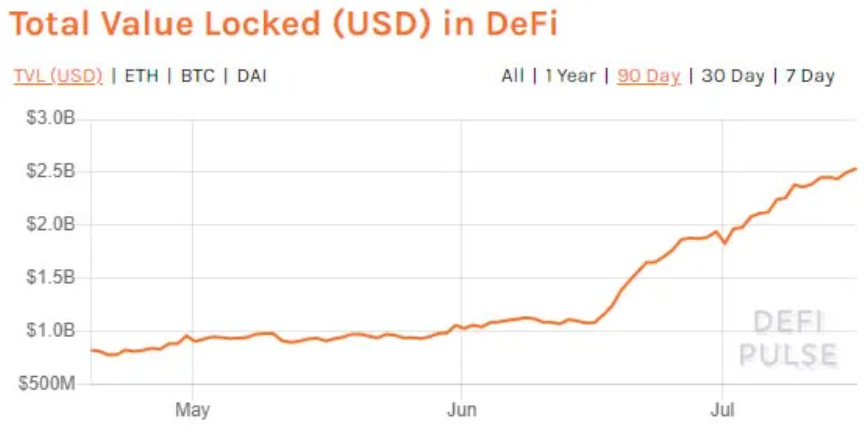

Một lần nữa, thị trường DeFi đạt mức cao mới mọi thời đại về tổng giá trị bị khóa (TVL). Mức đó hiện là 2.55 tỷ USD và không có dấu hiệu chậm lại. Kể từ đầu năm 2020, TVL DeFi tăng 270%, phần lớn đạt được trong tháng vừa qua.

Biểu đồ TVL DeFi | Nguồn: DeFi Pulse

Báo cáo token quý 2 gần đây của ‘Bankless’ đã phân tích sâu vào không gian DeFi trong 3 tháng qua, tiết lộ một số điều đáng ngạc nhiên.

Số lượng dự án mới gia nhập DeFi tăng lên

Nghiên cứu đào sâu vào mọi thứ trên DeFi, từ thu nhập được báo cáo đến định giá token và tỷ lệ sử dụng DEX. Theo mô hình Thỏa thuận đơn giản mới cho Quản trị tương lai (SAFG), các giao thức có thể phân phối token với hầu hết mọi quyền hạn cho người dùng để cung cấp dịch vụ giá trị gia tăng cho nền tảng.

Theo DeFi Rate, hợp đồng khung SAGF được nhúng trực tiếp vào giao thức và không yêu cầu luật sư hoặc giám sát viên bên thứ ba.

“Cơ chế phân phối token đơn giản, không cần sự cho phép, trong đó tham gia vào X và kiếm được các token Y tạo ra khả năng bỏ phiếu biểu quyết các thay đổi trong tương lai”.

Mô hình này đã mở đường cho một loạt các token mới ra mắt trong quý vừa qua, làm thay đổi đáng kể sự cân bằng trong hệ sinh thái DeFi. DeFi trong quý 2 chủ yếu phục hồi từ sự cố giữa tháng 3 từng xóa sạch 50% tiền kỹ thuật số trong vài ngày.

DeFi không chỉ phục hồi mà còn bùng nổ, vượt xa các thị trường tiền điện tử vẫn đang miệt mài tìm lại mức cao nhất trong tháng 2.

Nhà phân tích Lucas Campbell tuyên bố việc định giá token giờ đã dễ dàng hơn vì các giao thức có thể theo dõi thu nhập trong thời gian thực để những mô hình truyền thống như tỷ lệ PE được sử dụng. PE là tỷ lệ giá trên thu nhập, hiện đang được triển khai để xác định giá trị cho token DeFi.

Xem xét token DeFi hàng đầu, nhà phân tích đã vẽ các tỷ lệ PE cho từng loại, lưu ý rằng điên cuồng khai thác thanh khoản đã mang lại hiệu quả ấn tượng cho hầu hết.

Biểu đồ hiệu suất token quý 2 | Nguồn: Bankless

“Trung bình, tài sản DeFi trong quý 2 tăng 199%, vượt trội so với cả ETH tăng 70% và BTC tăng 43%”.

BNT của Bancor hoạt động tốt nhất trong quý khi tăng 546% sau thông báo nâng cấp V2 cho giao thức thanh khoản. LEND của Aave đứng thứ hai với mức tăng 514% trong cùng khoảng thời gian 3 tháng.

Xét riêng về tỷ lệ PE, được tính bằng thu nhập hàng năm trong quý 2 chia cho vốn hóa thị trường kể từ ngày 7/7, Augur mạnh nhất với tỷ lệ 26,673. Gnosis đứng ở vị trí thứ 2 với chưa đến một nửa trong số đó là 12,480, trong khi giao thức DEX 0x giảm xuống mức bền vững hơn nhiều 251. Bancor tiếp tục giữ tỷ lệ PE thấp nhất chỉ là 92.

Tỷ lệ PE cao có nghĩa là tài sản được định giá quá cao hoặc các nhà đầu tư đang mong đợi tốc độ tăng trưởng cao trong tương lai. Sự kết hợp của tăng giá token cùng với việc giảm thu nhập nói chung đã dẫn đến gia tăng tỷ lệ PE cho token DeFi.

Thu nhập của DeFi có thực sự giảm?

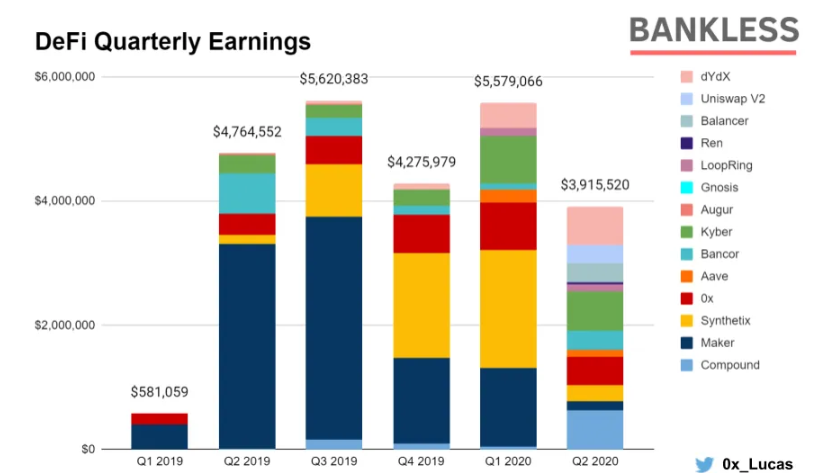

Báo cáo của Bankless cũng tiết lộ thu nhập của DeFi giảm trong quý 2, phần lớn được quy cho 2 giao thức: MakerDAO và Synthetix. Từ báo cáo thu nhập 5.57 triệu đô la trong quý 1, số liệu giảm 42% xuống còn 3.91 triệu đô la trong giai đoạn quý 2.

MakerDAO đã giảm Tỷ lệ tiết kiệm DAI (DSR) và phí ổn định trong tháng 3 nhằm đưa DAI trở lại mức 1 đô la. Stablecoin được giao dịch cao tới 1.08 đô la trong sự cố, vì vậy mọi nỗ lực đã được thực hiện để đưa giá trở lại phù hợp với mức nên có. Điều này dẫn đến thu nhập hàng quý giảm 87% từ 1.2 triệu đô la trong quý 1 xuống còn 152 nghìn đô la trong quý 2.

Synthetix là nguyên nhân thứ hai gây suy giảm tổng thu nhập DeFi trong quý này vì giao thức dường như báo cáo sai thu nhập trong quý trước. Từ khoảng 2 triệu đô la, thu nhập báo cáo được điều chỉnh xuống mức 267k đô la thực tế hơn trong quý 2.

Nhưng đừng tuyệt vọng! Tăng trưởng người chơi mới trên lĩnh vực DeFi đã vẽ nên một bức tranh cân bằng hơn rất nhiều trong quý 2 so với chỉ số do Maker và Synthetix thống trị với hơn 50% thu nhập được báo cáo trong Q1.

Biểu đồ thu nhập hàng quý của DeFi | Nguồn: Bankless

Kyber, Compound và dYdX là dự án kiếm tiền hàng đầu trong quý thứ 2, mang lại lần lượt 634k, 624.7k và 624.3k đô la. Balancer, Ren, Gnosis và Loopring đều là nhân tố mới tham gia vào bảng xếp hạng thu nhập DeFi trong quý thứ 2, tất cả đều có các token ra mắt hoặc nâng cấp giao thức chính trong giai đoạn này. Báo cáo kết luận:

“Như vậy, chúng ta bắt đầu thấy hệ sinh thái ngày càng đa dạng cho các giao thức DeFi khi họ bắt đầu cạnh tranh để giành lấy phần thị phần”.

Aave nhận đầu tư 3 triệu đô la

Trong một diễn biến liên quan, giao thức cho vay flash Aave vừa được cấp khoản đầu tư 3 triệu đô la từ Framework Ventures và Three Arbow Capital. Hai quỹ đã mua token LEND của Aave trực tiếp từ công ty theo thông báo chính thức.

LEND là một trong những token hoạt động tốt nhất trong năm cho toàn bộ ngành công nghiệp tiền điện tử, tăng hơn 1,500% kể từ ngày 1/1.

Khoản đầu tư được thực hiện khi LEND chỉ còn 0.1 đô la và hiện tại 2 holder có giá trị hơn 7 triệu đô la với mức giá hiện tại khoảng 0.25 đô la. Michael Anderson của Framework Ventures tuyên bố:

“Chúng tôi tin rằng sẽ có sự thay đổi đáng kể trên thị trường vay/cho vay tư nhân chuyển sang các giao thức thị trường tiền tệ phi tập trung. Aave được hưởng lợi đáng kể từ sự thay đổi cơ bản này”.

Xét về tổng giá trị bị khóa, Aave đã vươn lên vị trí thứ 4 trên bảng xếp hạng theo DeFi Pulse. TVL trên nền tảng này tăng 240% chỉ sau 6 tuần để đạt mức cao nhất mọi thời đại là 218 triệu đô la.

Aave là một trong số rất nhiều giao thức chiến thắng trong năm nay, trong khi những giao thức mạnh mẽ và cựu tiền bối như MakerDAO gần đây đã cải thiện quản trị đang đuổi theo những đứa trẻ mới lớn trên khối kỹ thuật số.

Các bạn có thể xem giá token DeFi tại đây.

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Stellar

Stellar  Hyperliquid

Hyperliquid  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash