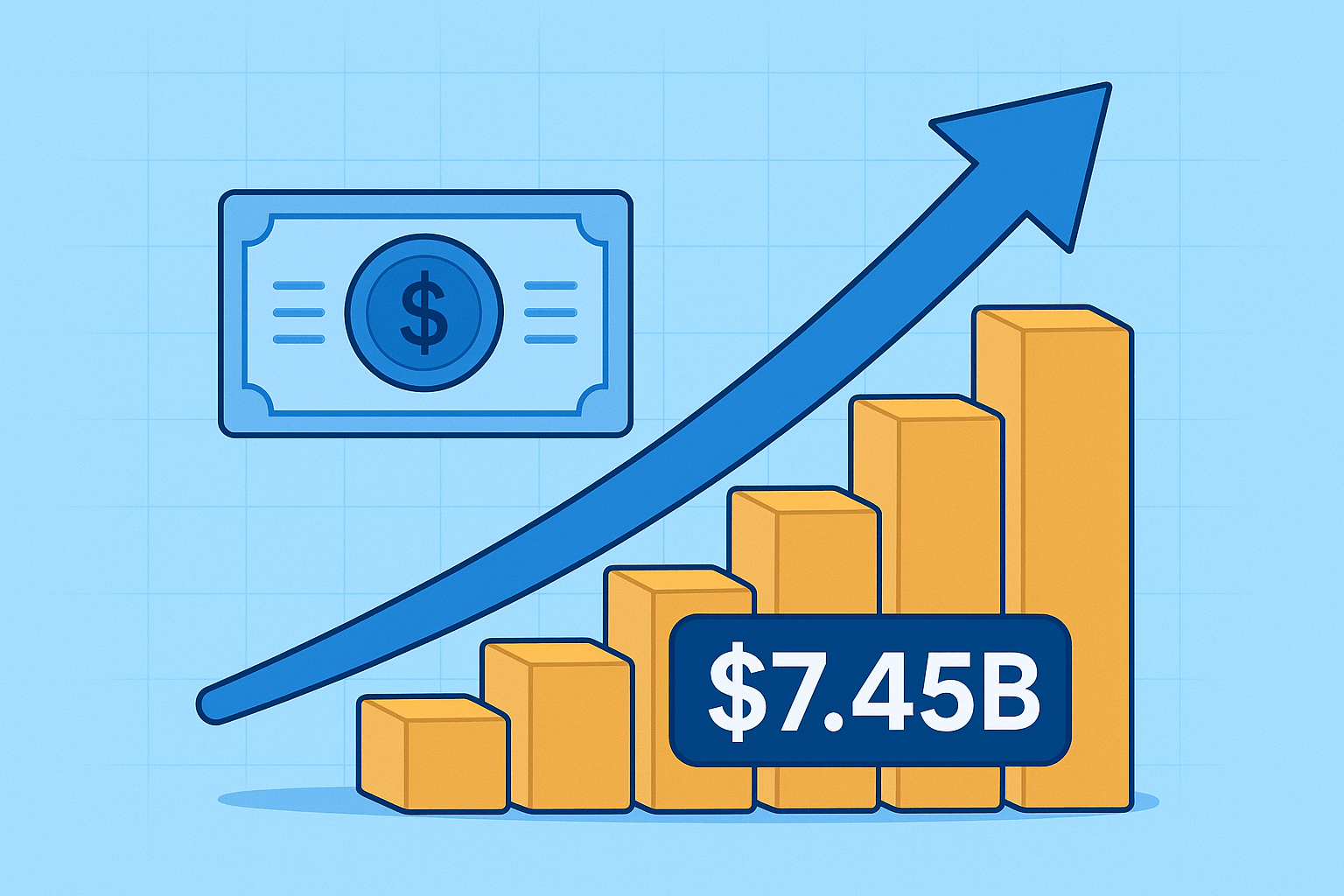

Công ty khai thác Bitcoin khổng lồ Canaan Creative chỉ huy động được 90 triệu đô la thông qua IPO – ít hơn 75% so với dự kiến.

Theo Bloomberg, trích dẫn hồ sơ từ cơ quan quản lý Hoa Kỳ – Ủy ban Chứng khoán và Sàn giao dịch Hoa Kỳ (SEC) vào ngày 20/11, Canaan đã bán 10,000,000 cổ phiếu với giá 9 đô la mỗi cổ phiếu.

Từ 400 triệu đô la xuống 90 triệu đô la

Trước đây, công ty đã tìm cách nâng giá đáng kể. Sau khi thất bại với IPO tại Hồng Kông năm ngoái, Canaan đã tìm đến Hoa Kỳ và đệ trình đơn huy động 400 triệu đô la tiền tài trợ.

Thất bại ập đến sau khi Canaan đánh mất quan hệ hợp tác với ngân hàng Credit Suisse lớn nhất trong số các đối tác chỉ trong tuần trước. Do đó, quy mô của IPO đã giảm đáng kể: các tài liệu được đệ trình tại thời điểm đó đưa ra mục tiêu 100 triệu đô la dự kiến và không đề cập đến Credit Suisse.

Theo Bloomberg trích dẫn từ “nguồn tin lân cận với vấn đề này”, Credit Suisse “lo ngại IPO có thể đảm bảo tuân thủ quy định không?”.

Canaan có lợi thế của tổ chức tiên phong

Tuy nhiên, kết thúc thành công khiến Canaan trở thành gã miner Bitcoin ‘khổng lồ’ đầu tiên điều hướng IPO, đánh bại đối thủ Bitmain với kế hoạch tương tự.

Ngoài ra, hồ sơ vào cuối tháng 10 tiết lộ công ty cho vay Deutsche Bank của Đức cũng tài trợ cho IPO. Đồng thời, đấu đá nội bộ giữa các quản lý cấp cao có nguy cơ phải ngừng thủ tục tố tụng.

Giống như Canaan, Bitmain đã không được quyền tiến hành IPO tại Hồng Kông vào năm 2018.

- IPO của Bitmain & Canaan: Cơn sốt khai thác Bitcoin mới

- IPO token hóa đầu tiên ra mắt trên thị trường chứng khoán quốc gia Seychelles

Thùy Trang

Tạp chí Bitcoin | Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)