Bitcoin là tài sản rủi ro hơn là nơi trú ẩn an toàn. Tương tự như chứng khoán, Bitcoin đã trải qua một đợt phục hồi mạnh mẽ trong năm nay khi các ngân hàng trung ương giải phóng lượng thanh khoản toàn cầu chưa từng có. Mặt khác, các tài sản trú ẩn an toàn truyền thống, chẳng hạn như thu nhập cố định và tiền mặt, tạo ra lợi nhuận thấp nhưng ổn định, khác xa với đặc tính của Bitcoin.

Các nhà đầu tư có xu hướng đa dạng hóa danh mục tài sản để giảm thiểu rủi ro. Trong nhóm rủi ro, họ sẽ phân bổ theo hướng cổ phiếu tăng trưởng, các tài sản theo chu kỳ và hàng hóa. Trong nhóm phòng thủ, bạn sẽ tìm thấy nợ chính phủ, chứng khoán cổ tức cao và tiền mặt.

Bitcoin thuộc nhóm nào?

Các tài sản thay thế, chẳng hạn như Bitcoin và vàng cung cấp cho nhà đầu tư lợi nhuận “phi truyền thống” (không tương quan). Nhóm danh mục đầu tư thay thế điển hình nắm giữ tài sản trong khoảng 10 năm, bao gồm các khoản đầu tư kém thanh khoản vào cổ phần tư nhân, bất động sản và đầu tư mạo hiểm. Tuy nhiên, Bitcoin có thể giao dịch được, có nghĩa là nó có tính thanh khoản cao hơn – khiến nó trở thành ứng cử viên sáng giá cho các chiến lược long/short thường được quỹ đầu cơ sử dụng.

Có một làn sóng mới mà các nhà đầu tư tổ chức tham gia vào tài sản kỹ thuật số và họ không phải là cố vấn đầu tư điển hình của bạn. Các quỹ lớn đầu tư vào những lựa chọn thay thế đang bắt đầu coi Bitcoin như một khoản đặt cược rủi ro hấp dẫn trong danh mục đầu tư của họ. Thị trường tài sản thay thế ước tính trị giá 14 nghìn tỷ đô la vào năm 2023, theo khảo sát của Preqin đối với các nhà đầu tư tổ chức.

Công ty quản lý tài sản toàn cầu Guggenheim gần đây đã thông báo rằng họ có thể tìm cách tiếp xúc gián tiếp với Bitcoin. Quỹ Macro Opportunities của công ty có thể đầu tư tới 10% giá trị tài sản ròng của mình vào Grayscale Bitcoin Trust (GBTC) – khoảng 497 triệu đô la.

Dưới đây là 4 biểu đồ minh họa việc sử dụng Bitcoin như một tài sản rủi ro thay thế.

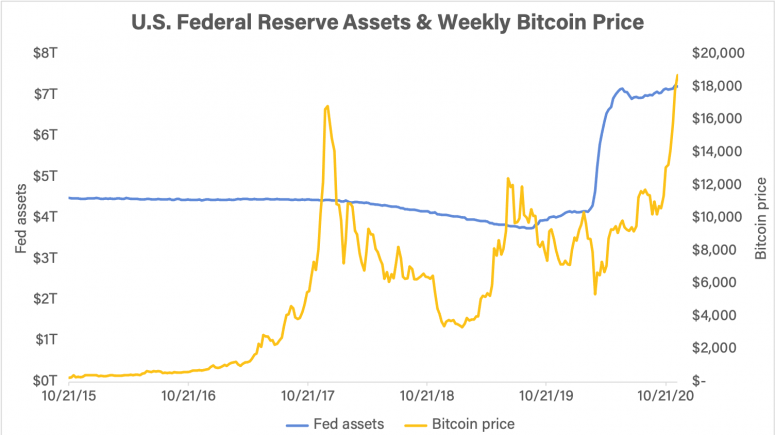

Bitcoin tăng song song với bảng cân đối của Cục Dự trữ Liên bang (Fed). Sau khoảng thời gian 2 năm không gây áp lực nhiều lên bảng cân đối kế toán, Fed đã ‘trở lại và lợi hại hơn’ trong năm nay để tiếp tục chương trình mua tài sản của mình. Kết quả là, Fed (niềm tin rằng Fed luôn ở đó để giải cứu nền kinh tế và thị trường tài chính) đã thúc đẩy sự hấp dẫn của Bitcoin như một tài sản rủi ro thay thế.

Tài sản của Fed và giá Bitcoin hàng tuần | Nguồn: St. Louis Fed

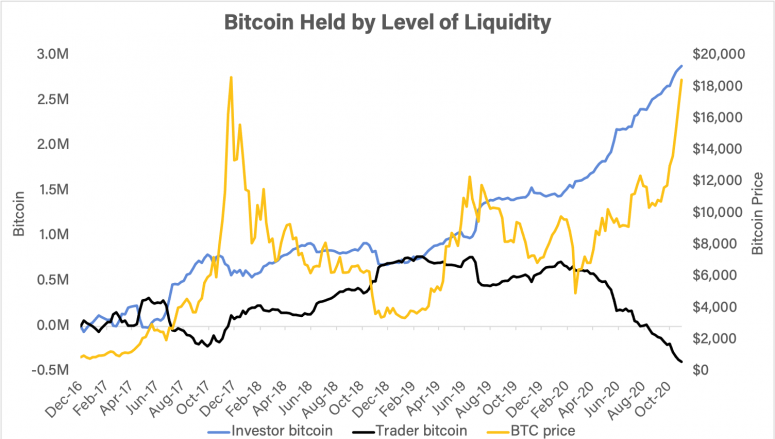

Số lượng Bitcoin do nhà đầu tư nắm giữ đang tăng lên. Các ví lưu trữ Bitcoin trong thời gian dài ít có khả năng chốt lời. Xu hướng nắm giữ này có nghĩa là các nhà đầu tư đang ngày càng chiếm vị trí của các trader khi Bitcoin trưởng thành.

Bitcoin được nắm giữ theo mức thanh khoản | Nguồn: Chainalysis

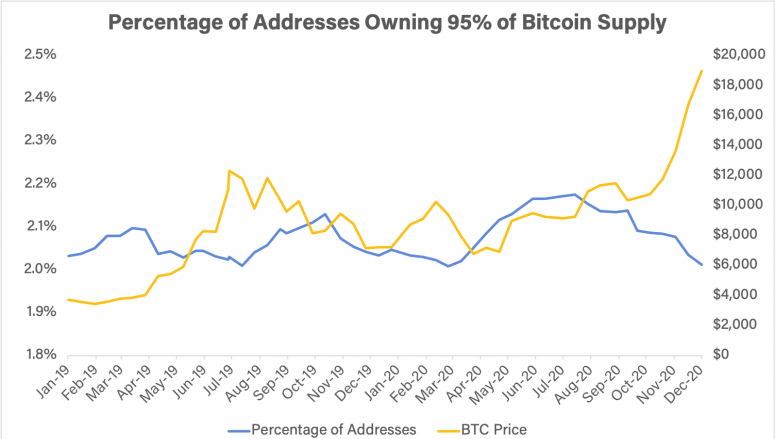

Các chủ sở hữu lớn tiếp tục nắm giữ đa phần Bitcoin. Không giống như các tài sản truyền thống, mức độ tập trung nắm giữ Bitcoin lớn có nghĩa là một holder có nhiều coin có thể tác động quá lớn đến chuyển động giá. Và đây là lúc các chiến lược danh mục đầu tư thay thế ra đời.

Phần trăm địa chỉ sở hữu 95% nguồn cung Bitcoin | Nguồn: Flipside Crypto

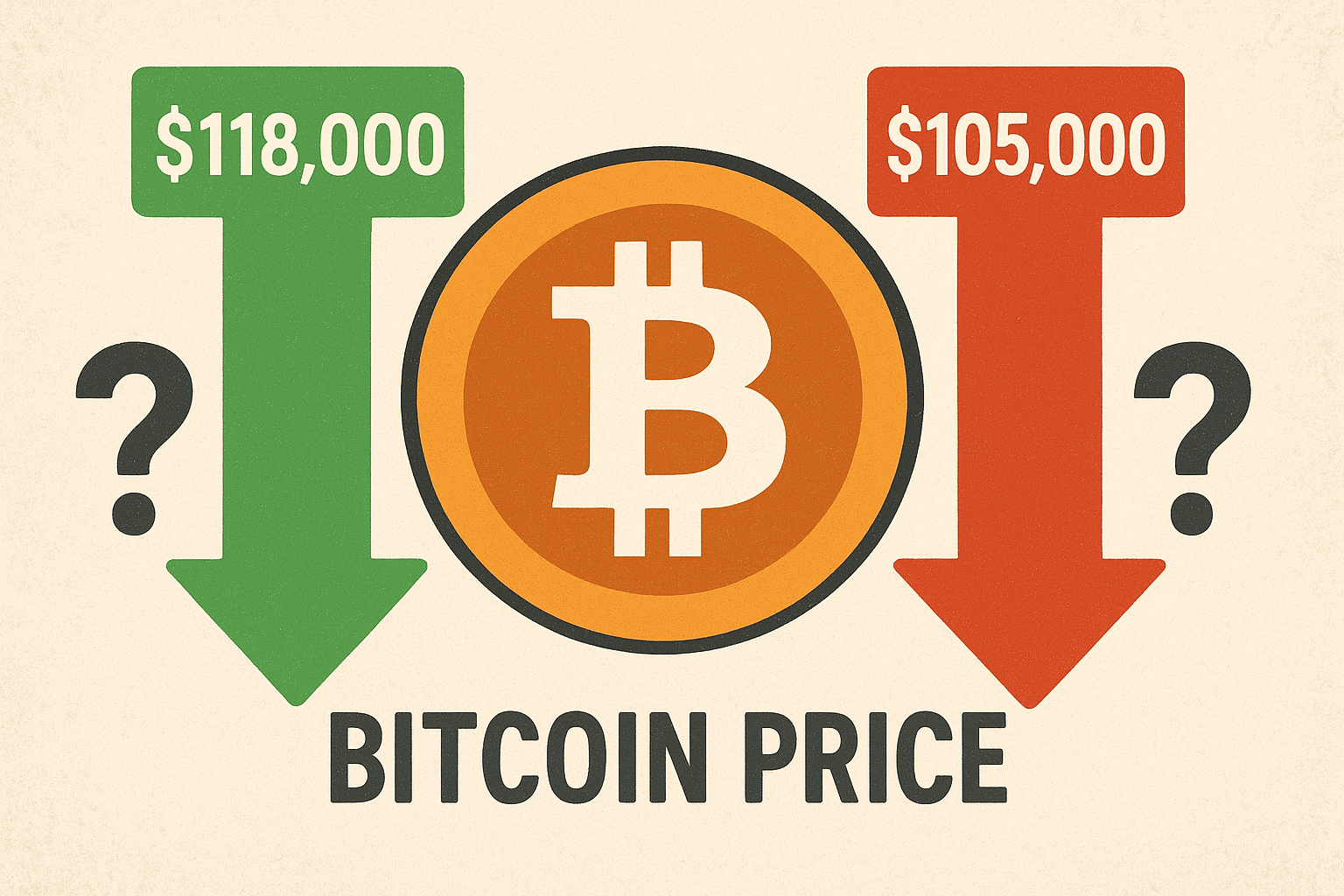

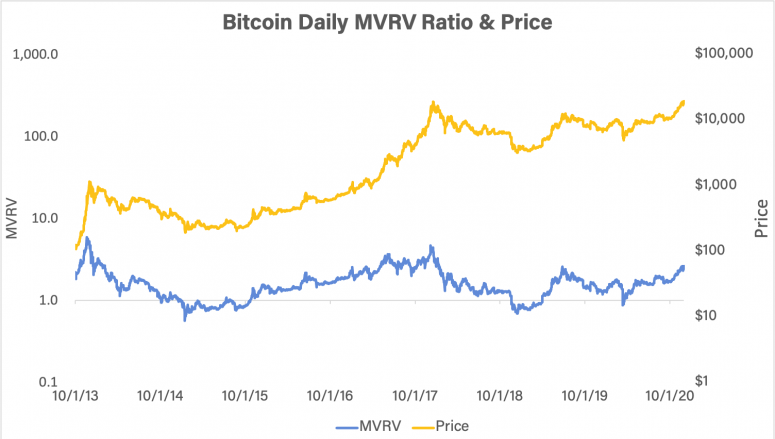

Bitcoin vẫn trong xu hướng tăng dài hạn. Các danh mục đầu tư có hệ thống quản lý biến động bằng cách điều chỉnh vị trí dựa trên xu hướng giá. Một phương pháp là tính toán giá trị thị trường của Bitcoin so với giá trị thực của nó (MVRV). Tỷ lệ này cho thấy Bitcoin hiện đang giao dịch trên “giá trị hợp lý”, mặc dù thấp hơn mức cực đoan trước đó.

Các hệ thống xu hướng này thường được sử dụng trong ngành công nghiệp tương lai, hiện quản lý $303.6 tỷ mà có thể chảy vào tài sản kỹ thuật số.

Tỷ lệ MVRV và giá Bitcoin hàng ngày | Nguồn: Coin Metrics

- Số liệu Bitcoin năm 2020 đạt một số mức cao nhất mọi thời đại

- Bitcoin sẽ bứt phá $ 20.000 khi Morgan Stanley dự đoán sự sụp đổ của đồng đô la

- Kịch bản tăng và giảm của Yearn Finance (YFI )

Minh Anh

Theo Coindesk

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)