Việc USD Index (USDX) tăng điểm chưa bao giờ là tin tốt với nhà đầu tư (NĐT) quốc tế. Còn trong hiện tại nguy hiểm hơn khi USDX, vàng và chứng khoán (CK) Mỹ đi chung đường trong thời gian gần đây.

Nguy cơ khủng hoảng tài chính

USDX rạng sáng ngày 1-10 đã vượt mốc 99 điểm, nếu vượt 100 điểm trong năm nay thì đây chính là lần đầu tiên sau 3 năm và lần thứ 2 sau 17 năm chỉ số này cán mốc 100 điểm.

Cần lưu ý, 100 điểm cũng chính là mốc khởi đầu của USDX vào năm 1973, sau đó tăng lên 165 điểm và rớt về 70 điểm 4-2008. Lần cuối cùng chỉ số này có mức 100 điểm từ năm 2016 nhưng chỉ vượt được trong một thời gian rất ngắn, nghĩa là chỉ số này suốt 17 năm dành hầu hết thời gian ở vị thế âm.

USD Index trong 5 năm qua | Nguồn: Tradingview.com

Thông thường khi USDX tăng sẽ làm giá cả hàng hóa và các sản phẩm tài chính giảm và ngược lại, do USD là đồng tiền định giá và thanh toán thương mại quốc tế luôn chiếm trên 90% ở mọi thời điểm. Thậm chí, trên cả thị trường tiền số có ít nhất 4USD kỹ thuật số do USD được số hóa để thuận tiện cho NĐT tiền số tham gia thị trường.

Như vậy, việc USDX tăng điểm chưa bao giờ là tin tốt cho các NĐT quốc tế. Thế nhưng, nguy cơ này chưa bao giờ nguy hiểm như bây giờ khi USDX, vàng và CK Mỹ đi chung đường nhiều tháng. Nghĩa là giá của những sản phẩm này đang cực kỳ đắt.

Lấy thí dụ từ vàng. Nếu như vàng tính giá cao nhất năm nay ở mức 1.550USD/toz (troy ounce), thì mức này còn cách đỉnh 2011 gần 25%, nhưng USDX đã tăng khoảng 20% trong thời gian này nên giá vàng hiện nay gần tiệm cận với đỉnh lịch sử.

Có thể thấy rõ giá nhiều sản phẩm đi cùng chiều với USD đang quá đắt, trong khi dòng tiền nhiều tháng qua tập trung mua vàng và trái phiếu chính phủ (TPCP) khiến lợi suất TPCP giảm hoặc bị âm, làm cho thanh khoản toàn cầu sụt giảm.

Do đó một khi các sản phẩm trên bị bán sẽ khiến thị trường lao dốc mạnh và có thể gây ra khủng hoảng tài chính. Nguy cơ này còn cao hơn khi mà Cục Dự trữ liên bang Mỹ (FED) đang hạ lãi suất liên tiếp nhưng USDX vẫn tăng.

Kích hoạt làn sóng bán tháo

Chủ tịch FED Jerome Powell.

Hiện giới đầu tư trên thị trường phái sinh vẫn đang đặt cược vào việc USD tăng giá. Điều này xuất phát từ việc FED hạ lãi suất đã kích hoạt các ngân hàng trung ương (NHTW) khác hạ theo để giúp hàng hóa của họ có sức cạnh tranh hơn. Song trong giai đoạn lạm phát thấp, kinh tế đang có nguy cơ suy thoái dễ thổi bùng cuộc chiến tiền tệ nhiều hơn là tác động tích cực đến kinh tế.

Nên nhớ rằng không có một cuộc đua nào bền vững mà không có sự nghỉ ngơi, và một khi điều này xảy ra với sự ảnh hưởng của thị trường Mỹ nó sẽ tác động tiêu cực đến phần còn lại của thế giới, bao gồm cả thị trường tài chính và kinh tế quốc tế.

Có thể thấy rõ điều này khi chính sách tiền tệ nới lỏng liên tục hiện nay, nhưng tăng trưởng nhiều nước đều sụt giảm và lạm phát mục tiêu không đạt được từ châu Âu tới châu Á, như CPI của Đức đã về dưới 1%, CPI Hàn Quốc đạt tốc độ yếu nhất kể từ khi nước này bắt đầu công bố dữ liệu lạm phát vào năm 1965 và thấp hơn nhiều so với mục tiêu 2% của NHTW (dự báo hàng năm là 0,7%), dù chính sách nới lỏng liên tục nhiều năm nhưng lạm phát và tăng trưởng vẫn đi xuống.

Hiện CK Mỹ vẫn đang vững bước, vàng tuy giảm ngắn hạn nhưng tương lai vẫn sáng lạn nhờ các NHTW và định chế tài chính lớn vẫn tranh thủ mua vàng, đồng thời họ đã mua liên tục 2 năm nay (số liệu WGC – Hội đồng vàng thế giới) mà chưa hề có dấu hiệu bán ra.

Vì thế, nếu USDX quay lại mốc 100 điểm một cách vững vàng, nó có thể kích hoạt một làn sóng bán tháo các loại hàng hóa cũng như sản phẩm tài chính trong bối cảnh thanh khoản toàn cầu yếu. Đặc biệt như CK Mỹ vốn đang ở mức đỉnh lịch sử mà USD lại đang ở mức cao nhiều năm, thì khi mốc 100 điểm bị vượt qua có thể nó sẽ ngăn chặn được con đường đi quá dài của TTCK Mỹ (hơn 10 năm tăng liên tiếp mức dài nhất lịch sử).

Nhìn từ các gói QE

Còn nhớ sau cuộc khủng hoảng kinh tế tài chính 2008, FED đã phải liên tục hạ lãi suất để kích cầu và lần lượt kích hoạt các phát súng thông qua các gói QE (Quantitative Easing – nới lỏng định lượng). Sau khi kinh tế Mỹ và thế giới bắt đầu đà tăng trưởng trở lại, đến năm 2015 FED bắt đầu tăng lãi suất cho đến nửa đầu 2019.

Tuy nhiên, vấn đề là các hoạt động “bơm – hút – thổi” của FED dù khá nhịp nhàng vẫn làm thị trường tài chính chao đảo, nhiều NĐT không nắm bắt kịp điều này cũng như hiểu các hoạt động tài chính phức tạp do các NĐT lớn tạo ra đã phải “lên đường”.

Điều kinh khủng nhất mà nhiều người không biết là mặt trái những gói cứu trợ QE, đã giúp Mỹ dịch chuyển bớt những khó khăn của mình “san sẻ” qua cho các nước khác chịu bớt, cũng như xuất khẩu lạm phát đi toàn thế giới.

Đơn giản do USD là đồng tiền được dự trữ và thanh toán quốc tế lớn nhất thế giới (đến thị trường tiền số mà còn phải số hóa đồng tiền này). Những gói cung tiền kể trên được gọi bằng những cái tên hoa mỹ, “đầy tính nhân văn” như: gói cứu trợ, viện trợ, xóa đói giảm nghèo, hỗ trợ người tiêu dùng, doanh nghiệp, hỗ trợ kinh tế, kích cầu văn minh.

Thí dụ dễ hiểu nhất khi Mỹ bơm tiền ra lưu thông, không chỉ nước Mỹ mà các nước khác cũng sẽ vay đồng USD. Khi họ vay được (bằng cách phát hành TPCP) đem về nước họ và phát hành tiền quốc gia cho vay trong nước. Người dân và doanh nghiệp vay tiền sẽ phải có tài sản thế chấp, và như vậy NHTW lại tiếp tục bơm tiền ra (đã có tài sản đảm bảo).

Quy trình cứ thế được lặp lại cho đến khi lạm phát gia tăng (xuất khẩu lạm phát của Mỹ ra thế giới), và FED quay sang hút tiền trở lại, bỏ lại một núi nợ cho thế giới. Khi đó quy trình “xén lông cừu”, “lùa gà” được kích hoạt do người ta đã “quên mất những gì khổ đau khi đang sung sướng”.

Bitcoin liệu có chống được USD

Lịch sử cho thấy, chu kỳ “xén lông cừu” trung bình khoảng 7-13 năm/lần, tùy các sự kiện kinh tế và các phản ứng của “con cừu” và “bầy sói” cùng các “big boys”. Do đó, từ năm 2009 Bitcoin nổi lên khi nhiều NĐT đã sử dụng nó như một dạng tự do tài chính không bị sự ràng buộc từ các ngân hàng (cả các NHTW, NHTM lẫn NH đầu tư), không bị tác động bởi các khủng hoảng tiền tệ mà các ngân hàng bị cáo buộc đã góp phần gây ra.

Đây được xem là sự chống lại mạnh mẽ hơn hướng đến một thế giới tự do thoát khỏi sự kiềm kẹp của các “big boys”, mặc dù vẫn chưa thể thay thế được USD trong ngắn hạn, đến mức thị trường tiền số còn phải số hóa đồng tiền này thông qua USDT (Tether) hay TUSD (True USD) hoặc USDC (USD Coin). Điều này sẽ còn phải diễn ra trong ít nhất một chu kỳ nữa, thậm chí có thể còn nhiều chu kỳ sau đó, vì Mỹ vẫn duy trì sức mạnh của mình thông qua các token hay số hóa USD của mình. Với Việt Nam Đồng cũng được token hóa bằng VNDC, hiện đang được giao dịch khá phổ biến tại nhiều sàn giao dịch quốc tế.

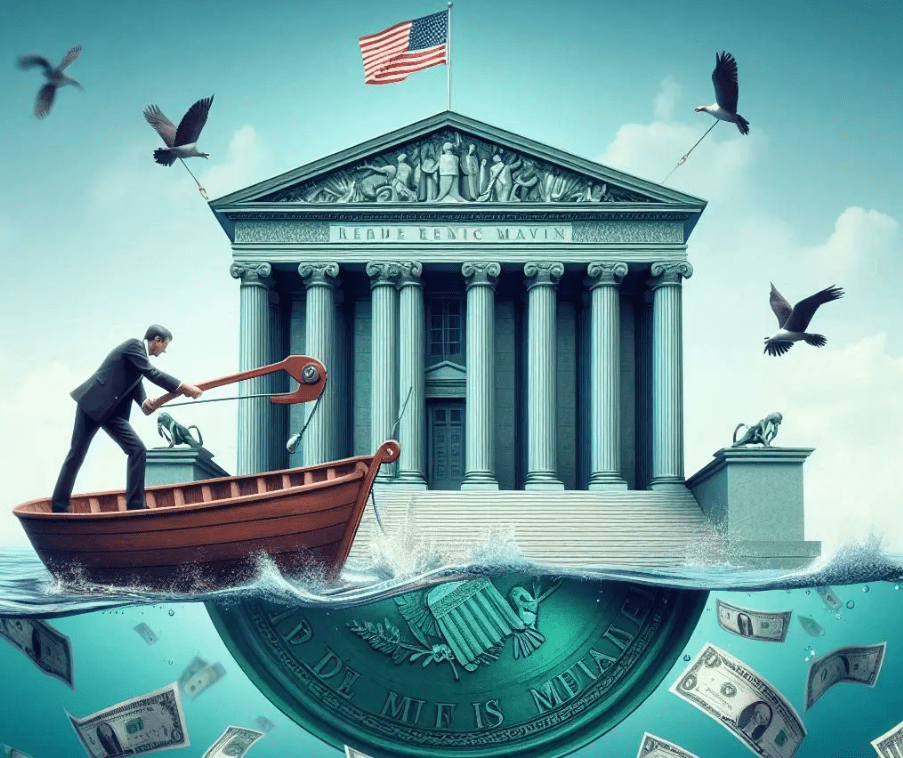

Bên cạnh đó, vào thời điểm nửa cuối tháng 9 FED bất ngờ bơm ra 128 tỷ USD trong 48 giờ do lãi suất qua đêm đột ngột tăng từ 2% lên 10% và thực hiện hàng loạt các giao dịch repo. Cụ thể, FED cung cấp tiền mặt để đổi lấy các tài sản an toàn, như TPCP Mỹ và TPDN đồng thời tiếp tục duy trì.

Ngoài ra, FED cũng muốn mở rộng chương trình mua tài sản và tăng trưởng bảng cân đối kế toán. Chủ tịch Fed Jerome Powell mô tả là quá trình “hữu cơ” chứ không phải là vòng nới lỏng định lượng thứ 4 (QE4). Nhưng dù có dùng ngôn ngữ gì đi chăng nữa, FED tháo gỡ dần dần chương trình “thắt chặt” (giảm bớt lượng tài sản nắm giữ) để chuyển sang “nới lỏng” và cởi mở hơn đối với việc sử dụng những công cụ chính sách ngoài công cụ lãi suất.

Tác động tới Việt Nam

Như vậy, sau giai đoạn FED thắt chặt cung tiền kéo theo các nước khác cũng phải tăng lãi suất, dẫn đến các dòng tiền mới không được tạo ra sẽ làm cho khối lượng lớn các tài sản như các bất động sản (BĐS), CK, tài sản tài chính khác được thổi giá trước đó chững lại và đi xuống.

Với sức mạnh kinh khủng của USD, nên cứ 10 năm lại có một phong trào đòi thay thế USD mà những cuộc phát động gần đây là từ Trung Quốc, khi muốn dịch chuyển sang Nhân dân tệ (CNY) nhưng vẫn chưa thể thành công.

Ngay cả đồng Bitcoin được kỳ vọng ở trong một thế giới tự do cũng không thoát khỏi điều này, thậm chí được gán cho là một Ponzi khổng lồ. Bây giờ chính sách bắt đầu nới lỏng để tránh suy thoái, nhưng USD không giảm mà vẫn tăng bất chấp khiến dòng tiền vẫn đổ mạnh vào các kênh đầu tư an toàn.

Vậy dòng tiền tháo chạy từ thị trường tài chính, rồi Bitcoin, CK, BĐS… sẽ chạy đi đâu? Sẽ không có nhiều nơi để chạy nhưng chắc chắn sẽ là đi … “trốn”. Chứng minh lớn nhất là tiền đang bị rút ra khỏi thị trường các nước rất mạnh với việc vàng tăng, lợi suất TPCP giảm hoặc bị âm do dòng tiền lớn đổ vào mạnh mẽ.

Về thị trường trong nước, có nhiều ý kiến cho rằng CK Việt Nam sẽ phục hồi và tăng tiếp vượt đỉnh trong năm 2018, nhưng điều này sẽ không dễ, thậm chí là rất khó. Lưu ý là chính sách của Mỹ và sự thay đổi của thị trường tài chính quốc tế thường tác động đến Việt Nam chậm hơn từ 6-18 tháng.

Việt Nam hiện nay đã hòa nhập rất nhiều với kinh tế thế giới, nên không thể nói là không ảnh hưởng hoặc ảnh hưởng ít. Đặc biệt khi đường cong lợi suất TPCP Mỹ đảo ngược theo Ngân hàng Credit Suisse thống kê, sẽ khiến kinh tế suy thoái trung bình khoảng 22 tháng sau đó. Trong khi đường cong lợi suất này bị đảo ngược lần đầu vào năm 2018. Như vậy, nếu điều này xảy ra sẽ vào năm 2020 chúng ta khó mà thoát được khỏi tác động xấu.

PHAN DŨNG KHÁNH, Giám đốc Tư vấn đầu tư CTCK Maybank Kim Eng (MBKE). Nguồn: Sài Gòn Đầu Tư

Nới lỏng định lượng (QE) là gì?

Nới lỏng định lượng (Quantitative Easing) là một công cụ tiền tệ được các Ngân hàng Trung ương (NHTW) sử dụng nhằm kích thích nền kinh tế. Thông thường, khi nền kinh tế tăng trưởng chậm chạp, thậm chí lâm vào thời kỳ suy thoái trong một thời gian dài, Cục Dự trữ liên bang Mỹ (FED) sẽ giảm lãi suất ngắn hạn để đẩy mạnh cho vay và chi tiêu. Tuy nhiên, khi FED đã cắt giảm lãi suất xuống mức thấp nhất ở mức gần 0% và không thể đi xa hơn được nữa, NHTW sẽ sử dụng các gói QE.

Cụ thể, FED có thể mua vào các tài sản dài hạn như trái phiếu chính phủ hoặc các chứng khoán có đảm bảo bằng tài sản thế chấp (MBS) từ các ngân hàng thương mại và các định chế tài chính khác. Lượng tiền này được bơm vào nền kinh tế sẽ khiến lãi suất dài hạn giảm xuống, khuyến khích cho vay và chi tiêu.

QE được đưa ra để giải quyết các vấn đề phát sinh khi các cơ chế thông thường của ngân hàng hiện đại không ngăn chặn được suy thoái. Mục đích cơ bản của QE là để làm tăng lạm phát (tránh giảm phát) – và điều chỉnh lãi suất là một trong các công cụ chính mà các ngân hàng trung ương sử dụng để kiểm soát tỷ lệ lạm phát. Khi nhu cầu vay và các hoạt động tài chính có dấu hiệu chững lại, ngân hàng trung ương của một quốc gia có thể giảm lãi suất giúp cho các ngân hàng dễ dàng hơn trong việc gia hạn các khoản vay. Ngược lại, khi nền kinh tế hơi mất kiểm soát – với việc chi tiêu và tín dụng chạm tới mức rủi ro cao – thì việc tăng lãi suất sẽ đóng vai trò làm một van hãm.

Các ưu điểm tiềm năng và hiệu quả tích cực:

Kích cầu cho vay: Các ngân hàng, với nguồn tiền tăng mạnh nhờ bán lại tài sản cho ngân hàng trung ương, có thể kích thích tăng trưởng các khoản cho vay.

Kích cầu vay: Người tiêu dùng và doanh nghiệp nhiều khả năng sẽ có khả năng chi trả cho các khoản nợ mới khi lãi suất giảm.

Thúc đẩy chi tiêu: Người tiêu dùng sẽ tăng chi tiêu khi các khoản vay và cho vay đều tạo ra nguồn tiền. Với lãi suất thấp, việc gửi tiền tiết kiệm sẽ không còn mang tính hấp dẫn nữa.

Tăng trưởng việc làm: Khi các doanh nghiệp có thêm tiền từ các khoản vay, kinh doanh tốt hơn nhờ việc tăng trưởng chi tiêu, họ sẽ buộc phải mở rộng kinh doanh và thuê thêm các lao động mới.

Nhược điểm tiềm tàng và các hiệu quả tiêu cực:

Nhiều chuyên gia đã nhấn mạnh mối quan ngại rằng QE đơn giản chỉ là một công cụ làm chậm lại các vấn đề về cơ cấu lớn hơn, và cuối cùng cũng vẫn sẽ kéo nền kinh tế đi xuống. Các nhược điểm gồm có:

Lạm phát: Việc nguồn cung tiền tăng lên do QE về bản chất sẽ tạo ra lạm phát. Sự cạnh tranh giữa các sản phẩm sẽ gia tăng bởi có thêm tiền trong lưu thông, nhưng cung hàng hóa lại không tăng. Cầu tăng dẫn đến giá cả tăng cao. Nếu không được quản lý chặt chẽ, tỷ lệ lạm phát có thể tăng chóng mặt dẫn tới siêu lạm phát.

Cho vay không bắt buộc: Trong QE, các ngân hàng thương mại sẽ sử dụng lượng tiền họ nhận được từ ngân hàng trung ương để chào mới các gói vay mới. Tuy nhiên trong quy chế lại không có ràng buộc nào buộc họ phải làm như vậy. Ví dụ, khi QE lần đầu được thực hiện tại Mỹ sau cuộc khủng hoảng tài chính năm 2008, nhiều ngân hàng đã giữ lại lượng tiền họ nhận được thay vì mang đi cho vay.

Nợ gia tăng: Lợi ích có được từ đi vay có thể làm cho doanh nghiệp và người tiêu dùng vay quá mức so với khả năng trả nợ của họ, gây tác động cực xấu đối với nền kinh tế.

Ảnh hưởng tới các công cụ đầu tư khác: Thị trường trái phiếu thường phản ứng rất tiêu cực đối với sự mất ổn định và các thay đổi đột ngột, điều thường xảy ra sau khi các chính sách QE được áp dụng.

Một số quốc gia có ngân hàng trung ương áp dụng Nới lỏng định lượng (QE) bao gồm:

Ngân hàng Nhật Bản: 2001-2006 và 2012 (Abenomics).

Các nỗ lực sử dụng QE đã không xoa dịu được các vân đề tài chính của nước này. Đồng Yên Nhật suy yếu so với đồng Đô-la Mỹ, chi phí nhập khẩu tăng cao.

Hoa Kỳ: 2008-2014

Mỹ đã thực hiện 3 kỳ QE để giải quyết khủng hoảng bất động sản và suy thoái sau đó. Nền kinh tế đã phục hồi, nhưng là nhờ có QE hay không thì vẫn còn nhiều tranh cãi. Khi so sánh với Canada, nước không thực hiện QE, thì người ta không thấy có quá nhiều khác biệt

Ngân hàng trung ương Châu Âu: 2015-2018

Khu vực Châu Âu thì có được có mất, với lạm phát ổn định, tỷ lệ thất nghiệp giảm, và nền kinh tế năm 2017 tăng trưởng khá mạnh, nhưng họ vẫn đang phải đối mặt với vấn đề tăng lương và tăng lãi suất.

- Cuộc khủng hoảng kinh tế ở Venezuela và các quốc gia khác đã khiến nhiều người ‘về với đội của Bitcoin’

- Tương quan giữa Bitcoin – Vàng tăng gấp đôi trong 3 tháng qua và hiện tại giá Vàng đã tăng lên 42,3 triệu đồng /lượng khi thương chiến Mỹ-Trung leo thang và dấu hiệu khủng hoảng kinh tế hiện hữu

- Khủng hoảng kinh tế ở Ghana khiến 70.000 nhà đầu tư không thể tiếp cận tài sản trị giá $1,6 tỷ – Bitcoin ngày càng trở nên quan trọng

PV

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped eETH

Wrapped eETH  Sui

Sui  Stellar

Stellar

.png)