Biến động Bitcoin đang tăng đều đặn khi tiếp cận halving và các nhà đầu tư có thể kiếm được lợi nhuận từ hành động của phe bò và phe gấu bằng cách đặt cược vào biến động.

Nhiều nhà đầu tư tin rằng một sự thay đổi giá đáng kể sắp xảy ra, vì halving Bitcoin tiếp theo chỉ còn chưa đầy 15 ngày nữa. Mặc dù có tiềm năng dài hạn được chứng minh và vô cùng lâu dài, nhưng không ai biết chắc chắn chính xác giá Bitcoin sẽ phản ứng như thế nào trong và sau sự kiện halving lần thứ ba này.

May mắn thay, lần này, thị trường đã trưởng thành đến mức các trader giờ đây có thể triển khai các chiến lược để tạo ra lợi nhuận theo cả hai hướng của hành động giá Bitcoin. Thị trường phái sinh là một sự bổ sung tương đối mới cho thị trường tiền điện tử và trong hai năm qua, nó đã phát triển đủ để cho phép các nhà đầu tư áp dụng các kỹ thuật đầu tư phức tạp hơn.

Biến động liên quan đến halving cung cấp cơ hội sinh lời

Trong lịch sử, sự biến động tăng sau sự kiện halving. Đo lường và tính toán mức độ biến động giá hàng ngày thường đòi hỏi các khoảng thời gian 30, 60 và 365 ngày để phân tích dữ liệu lịch sử.

Bỏ qua định nghĩa toán học tẻ nhạt, có thể kết luận rằng các tài sản như Bitcoin và dầu có độ biến động cao hơn nhiều so với đồng euro, đồng franc Thụy Sĩ hoặc quỹ tương hỗ bất động sản.

Biến động giá Bitcoin 30 ngày năm 2016. Nguồn BuyBitcoinWorldWide

Biến động Bitcoin thường tăng gần với halving của nó, một sự kiện xảy ra cứ sau bốn năm và làm giảm tỷ lệ phát hành BTC mới cho mỗi khối được khai thác. Lưu ý trong biểu đồ trên, mức độ biến động 30 ngày cao điểm trùng với mức độ biến động trong sự kiện having năm 2016 (ngày 9/7).

Sự biến động gia tăng này xảy ra bởi vì có sự không chắc chắn đáng kể xung quanh halving. Mặc dù có tác động tích cực, nhưng không có nhu cầu liên tục cho người mua Bitcoin. Vì lý do này, việc giảm nguồn cung gây ra bởi halving không tạo ra kết quả ngay lập tức.

Giảm một nửa phần thưởng khai thác BTC có thể làm tăng biến động

Một số thợ mỏ sẽ tắt máy do sụt giảm doanh thu. Ngay cả những thợ mỏ có chi phí năng lượng thấp cũng có thể buộc phải tắt các thiết bị cũ như Antminer S9 vì hiệu suất kém hơn.

Sự sụt giảm sức mạnh tính toán này để bảo vệ mạng Bitcoin là yếu tố chính đằng sau sự không chắc chắn này. Hiện tại, có mối lo ngại về vòng xoáy tử thần, buộc các công ty khai thác lớn phải bán dự trữ và thậm chí phá sản.

Mặc dù không hợp lý, sự lo lắng này gây ra bởi sự sụt giảm hash rate ảnh hưởng đến giá cả. Điều này cũng dẫn đến sự phong phú của các tiêu đề rằng mạng kém an toàn hơn và dễ bị tấn công 51% hơn.

Hash rate Bitcoin đột ngột giảm sau flash crash tháng 3 đã làm gia tăng hoạt động bán máy đào, dẫn đến chu kỳ đầu hàng tiềm năng của miner.

Cách giao dịch quyền chọn tăng đột biến

Trái với niềm tin phổ biến, thị trường phái sinh không hoàn toàn bao gồm các con bạc và đòn bẩy. Giao dịch phái sinh không có gì mới đối với các nhà đầu tư tổ chức, mặc dù khối lượng quyền chọn đã và đang đạt được đà tăng trong giao dịch Bitcoin.

Theo CNBC, nhà quản lý quỹ phòng hộ lừng danh Bill Ackman gần đây đã kiếm được hơn 2 tỷ đô la bằng cách sử dụng các quyền chọn để phòng ngừa rủi ro danh mục đầu tư của mình. Một chiến lược như vậy không có nghĩa là quỹ phòng hộ Pershing Square của Ackman đã đặt cược vào sự lao dốc của các thị trường, mà thay vào đó, nó được sử dụng làm bảo hiểm chi trả cho các vị trí hiện tại như những khoản bù lỗ tiềm năng.

Giao dịch quyền chọn mang đến một loạt cơ hội mới cho các nhà đầu tư đang tìm kiếm lợi nhuận từ sự biến động gia tăng, được bảo vệ khỏi việc giảm giá mạnh hoặc tối đa hóa lợi nhuận nếu giá vẫn nằm trong một phạm vi cụ thể.

Những giao dịch phức tạp liên quan đến nhiều hơn một công cụ được gọi là cấu trúc. Hầu hết sử dụng một vài hợp đồng quyền chọn khác nhau và đôi khi bao gồm khoản nắm giữ BTC hoặc hợp đồng tương lai.

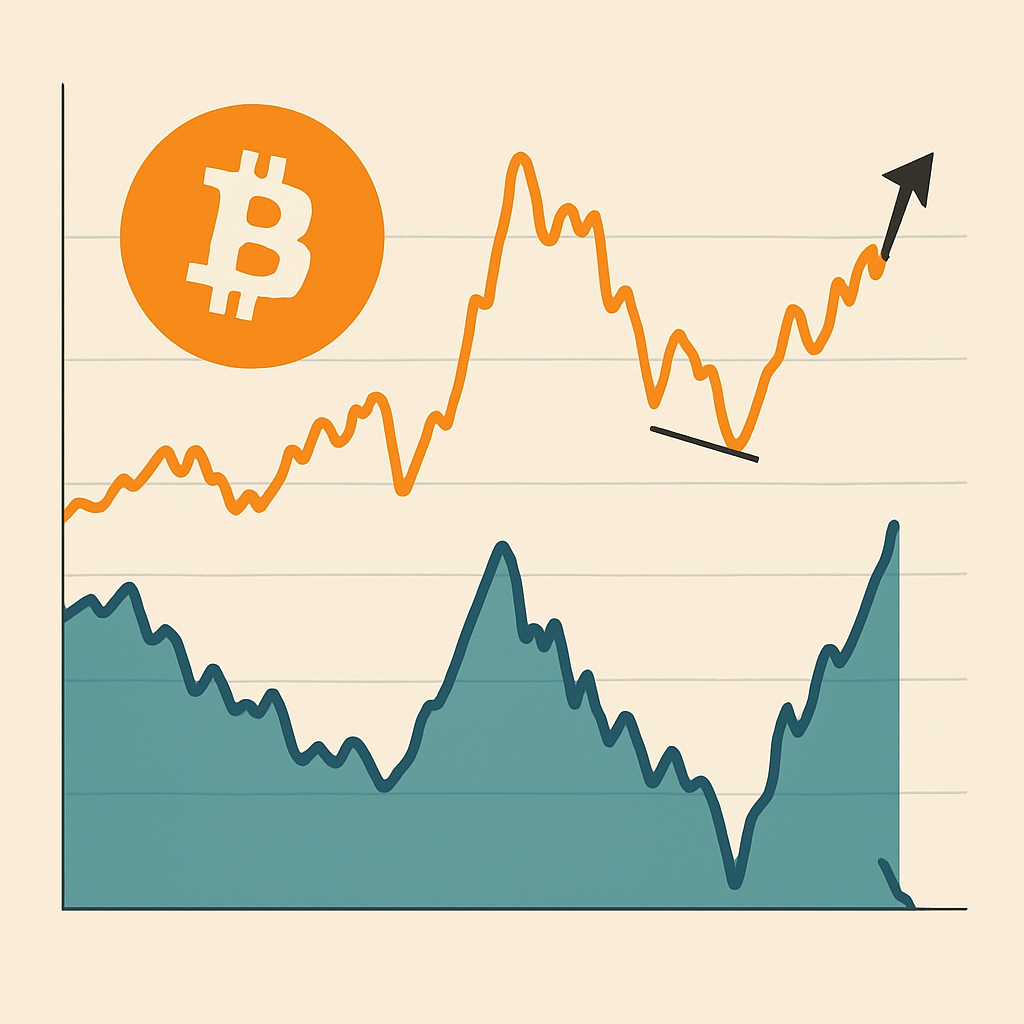

Biểu đồ giá Bitcoin 60 ngày. Nguồn BuyBitcoinWorldWide

Vụ sụp đổ giá Thứ Năm Đen Tối đã gây ra sự tăng đột biến trong biến động, đặc biệt là khi chúng ta nhìn vào khoảng thời gian ngắn hơn 30 ngày. Ngay cả khi phân tích một khoảng thời gian 60 ngày, người ta có thể thấy rằng biến động giá hàng ngày đang đạt mức cao nhất trong sáu năm.

Biến động giá Bitcoin tháng 2 và tháng 3. Nguồn: Investing.com

Hai tháng qua đã vượt ra khỏi sự biến động bình thường, ngay cả đối với những người đã từng tận dụng sự dao động giá của tiền điện tử. Hãy nhớ rằng sự sụp đổ xảy ra trong giá Bitcoin cũng xảy ra trong S&P 500, dầu mỏ và kho bạc.

Gần đây, sự biến động của hầu hết mọi loại tài sản thống trị đã đạt mức cao nhất kể từ năm 2008. Sự giảm biến động của Bitcoin có thể xảy ra trước halving, mặc dù vẫn ở trên mức trung bình.

Hướng dẫn sử dụng giao dịch quyền chọn

Đối với những người không quen thuộc với giao dịch quyền chọn, Tạp Chí Bitcoin gần đây đã xuất bản một bài viết chi tiết tất cả trong và ngoài quy trình, bao gồm các lợi ích đối với giao dịch hợp đồng tương lai. Thay vì thu lợi nhuận từ sự biến động bổ sung, các giao dịch đòn bẩy sẽ có xu hướng bị thanh lý, hoặc buộc phải chấm dứt thường xuyên hơn so với những người giao dịch quyền chọn.

Quyền chọn call/ put. Nguồn: Napkin Finance

Để hưởng lợi đáng kể từ sự thay đổi giá bất ngờ, người ta có thể mua cả quyền chọn call và put. Do đó, nếu giá Bitcoin tăng lên, người mua sẽ loại bỏ quyền chọn put. Điều ngược lại xảy ra nếu giá giảm dưới mức giá thực hiện quyền chọn. Chiến lược này được biết đến với cái tên là “long straddle“.

Vấn đề với chiến lược này là chi phí cao khi mua cả quyền lựa chọn, đặc biệt là trong các tài sản có tính biến động cao như Bitcoin. Dưới đây là trích dẫn của cả hai quyền chọn vào ngày 29/05/2020.

Đối với đặc quyền này hoặc quyền có thể mua Bitcoin với giá 7.000 đô la vào ngày 29 tháng 5, một người cần phải trả 797 đô la cho mỗi Bitcoin. Hãy nghĩ về giá trị này như bảo hiểm – bảo vệ – trong trường hợp tiền điện tử tăng cao hơn giá trị này. Biểu đồ dưới đây thể hiện mức lãi hoặc lỗ ở mỗi cấp:

Lý thuyết lợi nhuận cho một người mua quyền chọn 1. Nguồn: Deribit

Trong ví dụ trên, có thể kiếm lợi nhuận với bất kỳ giá nào trên 7,797 đô la khi đáo hạn. Hãy nhớ rằng có thể bán quyền chọn cho người khác ở giữa chừng. Bitcoin càng tăng cao, lợi nhuận từ việc bán càng lớn.

Bảng dưới mô phỏng lợi nhuận việc mua một quyền chọn put, quyền bán Bitcoin với giá được xác định trước trong tương lai:

Lý thuyết lợi nhuận cho một người mua quyền chọn 2. Nguồn: Deribit

Lưu ý rằng lần này, người mua put có lợi nhuận khi giá Bitcoin Bitcoin giảm, không giống như quyền chọn call. Phí bảo hiểm được trả cho đặc quyền này là 679 đô la. Trong trường hợp này, nhà đầu tư lãi nếu giá dưới 6,321 đô la khi đáo hạn.

Lợi nhuận lý thuyết cho các quyền chọn put và call sử dụng long straddle. Nguồn: Deribit

Chi phí tổng cộng là 1.476 đô la để mua cả hai quyền chọn put và call với mức giá thực hiện là 7.000 đô la vào ngày 29/5. Số tiền này tương đương với 19.1% so với mức giá hiện tại của Bitcoin là 7.721 đô la. Để đạt được lợi nhuận, giá cần tăng hoặc giảm hơn 19.1% trước ngày 29 tháng 5.

Trên đây không phải là một khuyến nghị đầu tư. Các ví dụ trên chỉ nhằm hiển thị một loạt các chiến lược mà mọi người có thể hưởng lợi từ quyền chọn. Các nhà đầu tư tổ chức đã và đang sử dụng các công cụ như vậy để kiếm lợi từ sự biến động trong nhiều thời đại và các nhà đầu tư Bitcoin cũng vậy.

Dislaimer: Đây là thông tin cung cấp dưới dạng blog cá nhân, không phải thông tin tổng hợp hay lời khuyên đầu tư. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped stETH

Wrapped stETH  Stellar

Stellar  Hyperliquid

Hyperliquid  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash