Điều đầu tiên mà hầu hết mọi người làm khi tham gia thị trường tiền điện tử thông qua sàn giao dịch phi tập trung (DEX) là chuyển đổi tiền tệ fiat của họ lấy stablecoin, sau đó mua những token khác.

Tuy nhiên, bên cạnh việc là kênh quan trọng nhất để người dùng bắt đầu đầu tư vào tiền điện tử, stablecoin còn là nền tảng của toàn bộ ngành DeFi – hoạt động chủ yếu như một phương tiện trao đổi, nhưng cũng được sử dụng cho các pool thanh khoản và tăng lợi nhuận.

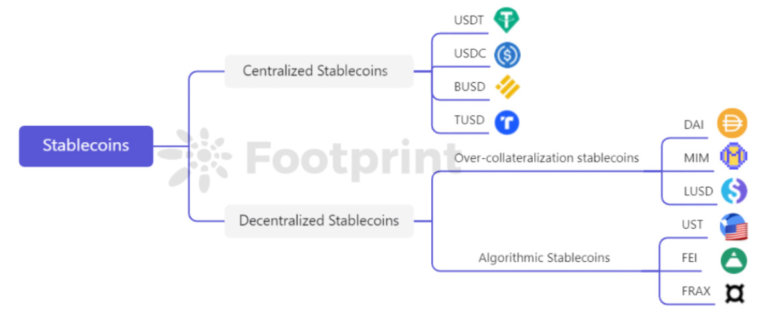

Phân loại Stablecoin

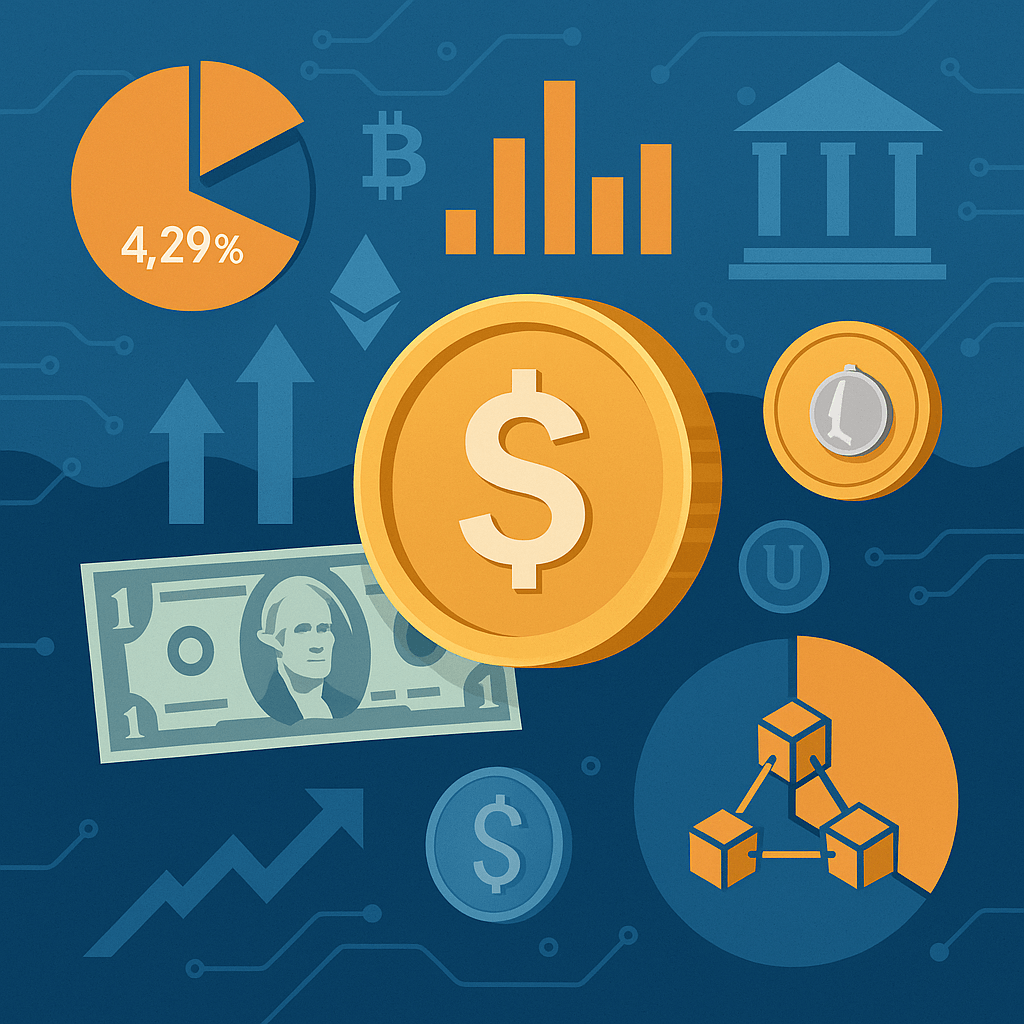

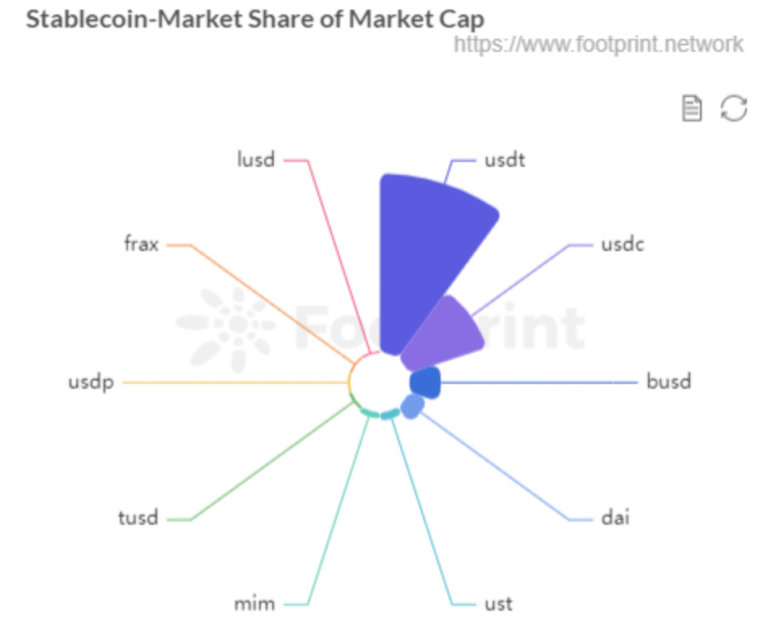

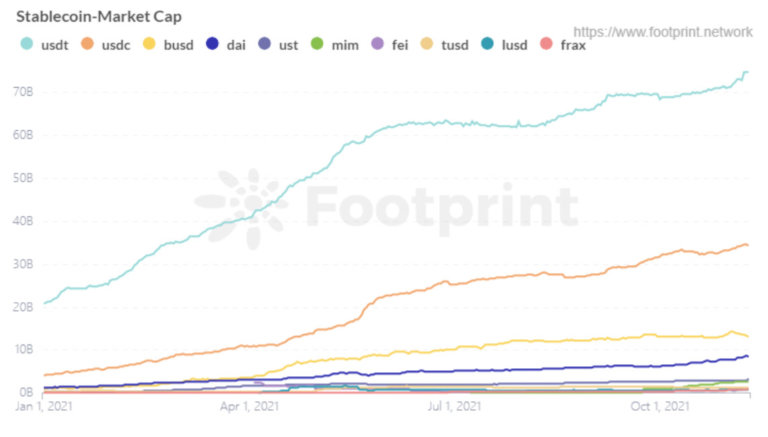

Vốn hóa thị trường của stablecoin vẫn bị chi phối bởi các stablecoin tập trung, với USDT của Tether chiếm một nửa thị trường. DAI, đồng stablecoin phi tập trung hàng đầu, đứng thứ tư, trong khi UST, một stablecoin thuật toán, đứng ở vị trí thứ năm.

Thị phần vốn hóa thị trường Stablecoin

Do có mối quan hệ mật thiết với đô la, USDT đã tự nhiên thu hút sự chú ý từ các nhà quản lý. Cũng có nhiều lo ngại rằng tiền tệ đang được thế chấp hiện gây ra rủi ro cấu trúc hệ thống.

Tuy nhiên, tập trung, phi tập trung và thuật toán đều khác nhau. Có phải tất cả đều không ổn định như nhau? Nỗi sợ hãi về stablecoin có được đảm bảo không? Tether có thể phá hủy toàn bộ lĩnh vực DeFi không?

Stablecoin phi tập trung

USDT, có lợi thế là người tiên phong, là stablecoin tập trung thống trị. Mô hình phát hành của nó là người dùng gửi một lượng đô la nhất định vào tài khoản ngân hàng của Tether và Tether sẽ chuyển cùng một lượng USDT cho người dùng sau khi xác nhận đã nhận được khoản tiền tương ứng.

Biến động giá của USDT chủ yếu xuất phát từ mức độ công nhận tín dụng của công ty phát hành, ngân hàng lưu ký và đô la của những người nắm giữ stablecoin.

Các vấn đề về tính minh bạch và tuân thủ của Tether là những vấn đề mà các tổ chức tập trung không thể giải quyết. Tuy nhiên, số lượng người dùng khổng lồ và cơ sở trường hợp sử dụng rộng rãi do USDT tích lũy khiến mọi người vẫn sử dụng nó.

Vốn hóa thị trường của USDT đã tăng đều đặn, tăng gấp ba lần so với đầu năm vào đầu tháng 11. USDC, ở vị trí thứ hai, chỉ bằng một nửa vốn hóa thị trường của USDT, mặc dù minh bạch hơn trong việc công bố thông tin.

Vốn hóa thị trường Stablecoin

Những stablecoin tập trung dựa vào tiền tệ fiat để duy trì sự sống. So với các loại stablecoin phi tập trung, các loại stablecoin tập trung dễ bị quy định và các loại tiền fiat được lưu trữ offline không thể được truy vấn và ràng buộc bởi các giao thức on-chain.

Bất chấp tinh thần phi tập trung của blockchain, một lượng lớn các dự án quan trọng, như Tether, bị tập trung hóa.

Hãy tưởng tượng nếu SEC đưa ra cáo buộc chống lại Tether hoặc nếu Tether bị phát hiện không có khả năng cung cấp đủ dự trữ. Người dùng nắm giữ USDT sẽ không được bảo vệ khỏi tổn thất.

Stablecoin thế chấp vượt chuẩn

DAI, MIM, LUSD

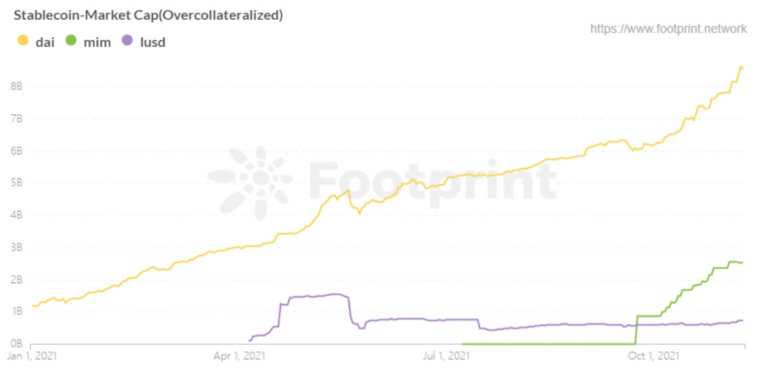

MakerDAO, ra mắt vào năm 2018, đã dẫn đầu trong việc phát triển các loại stablecoin thế chấp vượt chuẩn (overcollateralized). Do đó, DAI đã trở thành công ty dẫn đầu về vốn hóa thị trường cho loại stablecoin này. Mặc dù Liquity, ra mắt vào năm 2021, đã đổi mới và cải tiến trên MakerDAO, nhưng việc thiếu các trường hợp sử dụng, đã hạn chế việc áp dụng của LUSD.

Abracadabra, có mô hình tương tự như MakerDAO, đã phát triển nhanh chóng trong hai tháng với tài sản thế chấp là token có lãi suất và vốn hóa thị trường của stablecoin, MIM, đã vượt qua LUSD, đi trước một bước.

Vốn hóa thị trường Stablecoin được thế chấp quá mức

Tài sản thế chấp

Những stablecoin thế chấp vượt chuẩn tạo ra số stablecoin trị giá 1 đô la bằng cách gửi tài sản thế chấp trị giá hơn 1 đô la. Do đó, tài sản thế chấp có thể là những token khác không ổn định như ETH, token giao thức và token nhà cung cấp thanh khoản (LP). Những stablecoin như vậy nằm trên cùng một chuỗi với tài sản thế chấp và rủi ro chính đến từ sự biến động giá trị của tài sản thế chấp, vì vậy cơ chế thanh lý của các giao thức này đặc biệt quan trọng.

Về mặt tài sản thế chấp, MakerDAO đã giới thiệu các tài sản tập trung như USDT và USDC kể từ tháng 3 năm 2020 và sự nghi ngờ rằng liệu DAI có đủ phi tập trung hay không đang tăng lên. Rủi ro của DAI gắn liền với các loại stablecoin tập trung.

Liquity, một giao thức có tài sản thế chấp duy nhất là ETH để đúc LUSD, cố gắng được phân cấp về mọi mặt và có cơ chế thanh lý và sử dụng vốn tốt hơn.

Mặc dù cơ chế cốt lõi của Abracadabra tương tự như MakerDAO, cho phép tài sản có lãi suất được thế chấp, nhưng nó giống như một MakerDAO tích cực hơn được triển khai trong nhiều chuỗi với nhiều tài sản thế chấp hơn, cho phép stablecoin MIM phát triển nhanh chóng nhưng cũng đồng nghĩa với rủi ro cao hơn.

Khối lượng giao dịch

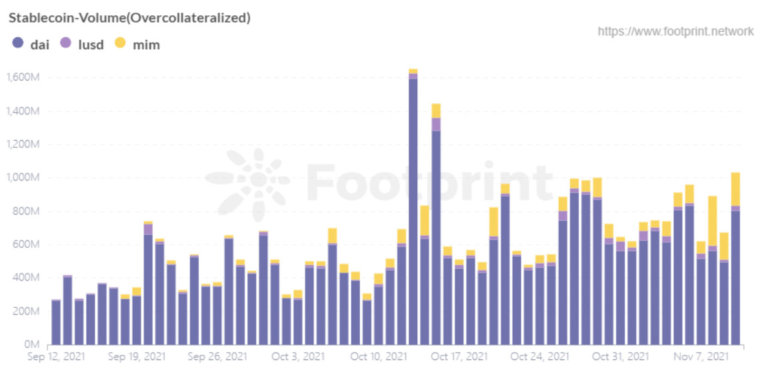

Khối lượng giao dịch hàng ngày của DAI vượt xa tất cả các stablecoin khác, chủ yếu là do DAI, với tư cách là một người đi đầu, có thể được hỗ trợ trên nhiều giao thức khác nhau.

LUSD, do cơ chế khuyến khích của nó, có hơn 60% stablecoin lưu hành trong hệ thống nội bộ, hỗ trợ ít trường hợp sử dụng bên ngoài hơn. Thậm chí, khối lượng giao dịch của MIM còn vượt xa LUSD. Điều này chủ yếu là do Abracadabra cung cấp khả năng tăng đòn bẩy bằng cách cho vay nhanh (flash loan), cũng như tăng tính thanh khoản của MIM trên Curve bằng cách khuyến khích token SPELL của nó.

Khối lượng Stablecoin thế chấp vượt chuẩn

Sự ổn định

Về tính ổn định, MakerDAO điều chỉnh cung và cầu của DAI thông qua phí ổn định và DSR (Tỷ lệ nắm giữ Dai), ảnh hưởng đến giá của DAI. Tuy nhiên, những điều chỉnh này dựa trên một cuộc bỏ phiếu của những holder MKR, token do MakerDAO phát hành. Hầu hết MKR được nắm giữ bởi các nhà đầu tư chấp nhận sớm và các nhà đầu tư lớn.

Ngay cả với các khoản nắm giữ không tập trung này của MKR, những điều chỉnh như vậy cũng tương tự như chính sách tiền tệ của ngân hàng trung ương – ví dụ: điều chỉnh tỷ lệ dự trữ, lãi suất chuẩn, v.v. – ngoại trừ ngưỡng bỏ phiếu thấp. Điều này đã đặt ra câu hỏi về tính công bằng và thận trọng của mô hình quản trị.

Liquity duy trì giá của LUSD thông qua “neo cứng – hard anchor” mở ra cơ hội chênh lệch giá cho toàn bộ thị trường bằng cách sử dụng cơ chế mua lại và “neo mềm – soft anchor” cho phép người dùng kiếm LUSD ở mức 1 đô la và đốt LUSD ở mức 1 đô la bất kỳ lúc nào.

Stablecoin của Abracadabra, MIM, tương tự như DAI về cơ chế ổn định và tỷ giá đúc được sử dụng để điều chỉnh chi phí tài trợ của MIM, do đó ảnh hưởng đến cân bằng cung và cầu.

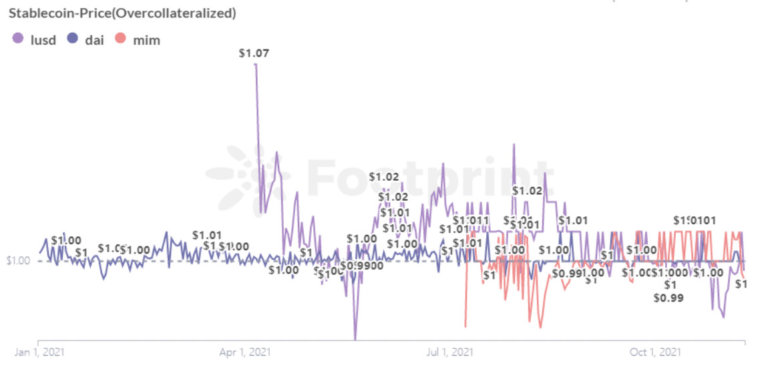

Sử dụng dữ liệu Footprint Analytics, chúng ta có thể thấy rằng DAI là ổn định nhất. LUSD tương đối ổn định ngoại trừ khi giá cao hơn một chút khi nó lần đầu tiên xuất hiện online. MIM cũng tương đối ổn định trong khoảng từ 0,97 đô la đến 1,01 đô la.

Giá Stablecoin được thế chấp quá mức

Stablecoin thuật toán

UST, FEI, FRAX

Những stablecoin thuật toán giữ giá trị của chúng bằng cách khuyến khích thị trường đầu cơ vào token bằng cách sử dụng các giao thức của riêng chúng. Ưu điểm chủ yếu là cơ chế phi tập trung cho phép sử dụng vốn cao hơn, nhưng có thể dễ dàng di chuyển giá ra khỏi mỏ neo nếu thị trường không kinh doanh chênh lệch giá như giao thức dự kiến được thiết kế.

Nổi bật trong số các stablecoin theo thuật toán là UST của Terra. Terra sử dụng mô hình token kép, với Luna, token chủ yếu được sử dụng để quản trị, staking và xác minh và UST, một stablecoin gốc được neo vào đô la. UST được hỗ trợ bởi Luna và đối với mỗi UST được đúc, Luna phải được đốt một đô la và Luna duy trì việc neo UST với đô la thông qua cơ chế chênh lệch giá.

Fei Protocol, công ty đã lập kỷ lục gây quỹ mới trong DeFi, cũng rất đáng chú ý. Nó thu về 2,4 tỷ đô la vốn hóa thị trường trong một tuần kể từ khi ra mắt, sau đó giảm xuống còn 500 triệu đô la trong ba tháng. Cơ chế điều chỉnh mỏ neo của Fei, dựa trên PCV (giá trị được kiểm soát bởi giao thức) và cơ chế mua lại của Ethereum, duy trì sự ổn định. Fei Protocol dự định giải quyết vấn đề về tính kém hiệu quả và khó khăn trong việc mở rộng các stablecoin được thế chấp quá mức, nhưng áp lực của cộng đồng đã buộc phải sửa đổi liên tục cơ chế sau khi ra mắt. Nó hiện sử dụng cơ chế Mô-đun ổn định cố định, tương tự như DAI.

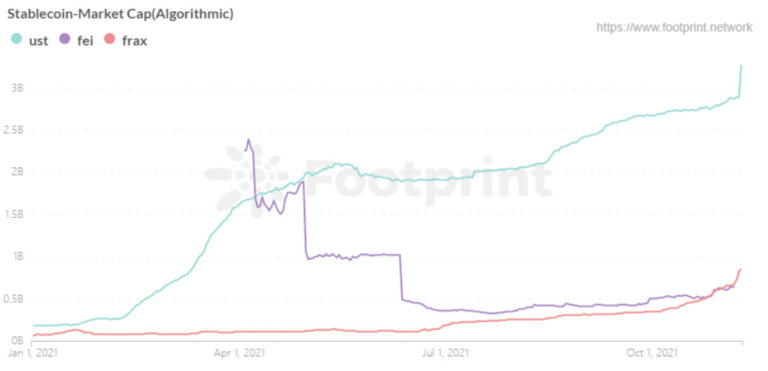

Vốn hóa thị trường stablecoin thuật toán

Khối lượng giao dịch

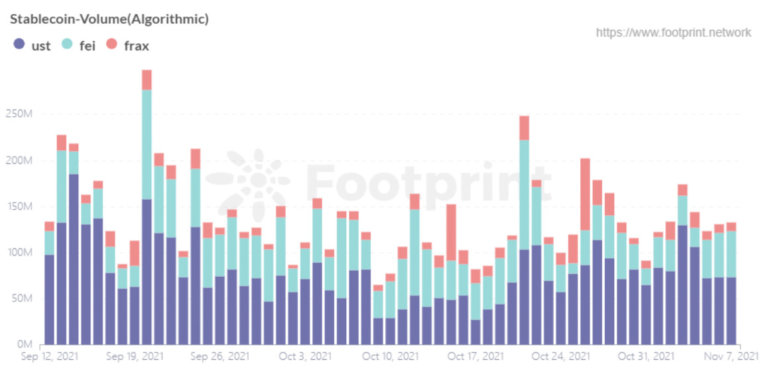

UST đứng đầu những stablecoin thuật toán khác về giá trị giao dịch, mặc dù vẫn còn cách xa so với stablecoin DAI được tập trung quá mức. Hiện tại, UST có thể so sánh với MIM về vốn hóa thị trường.

Khối lượng UST hoạt động chủ yếu được cho là do toàn bộ giao thức Terra được thiết lập xung quanh stablecoin ban đầu của nó. Giao thức của Terra đã được trang bị cho các kịch bản giao dịch UST kể từ khi thành lập và UST có thể được kết nối với các khoản thanh toán offline, do đó kích thích nhu cầu sử dụng UST.

Khối lượng giao dịch stablecoin thuật toán

Sự ổn định

Vì cơ chế ổn định của UST dựa trên lời hứa thanh toán với Luna, về cơ bản nó được hỗ trợ bởi lời hứa của Luna chứ không phải là một stablecoin được tập trung quá mức. Dựa trên sự tin tưởng toàn bộ vào Terra, các nhà kinh doanh chênh lệch giá sẽ đảm bảo sự ổn định của UST thông qua hành vi kinh doanh chênh lệch giá. Nếu giá của Luna giảm mạnh, một cuộc khủng hoảng neo sẽ xảy ra do người dùng mất niềm tin vào giá trị thị trường của Luna.

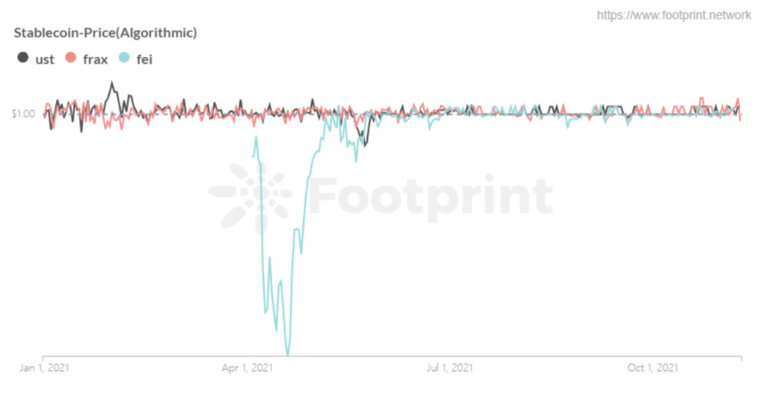

Giá UST tương đối ổn định, với lần giảm neo duy nhất xảy ra vào tháng 5 khi giá token trượt dốc. Trong khi đó Fei đã hoạt động được hơn nửa năm và trải qua hai lần gỡ bỏ neo nghiêm trọng. Trong lần đầu tiên xảy ra vào đầu tháng 4, khi Fei lần đầu tiên ra mắt, kịch bản sử dụng của Fei không đủ để hỗ trợ việc đúc tiền theo yêu cầu, tạo ra sự mất cân bằng giữa cung và cầu. Việc gỡ bỏ neo hồi tháng 5 chủ yếu đến từ việc giá token giảm mạnh gây ra sự mất lòng tin ở người dùng.

Giá stablecoin thuật toán

Phần kết luận

Ba loại stablecoin có những ưu điểm và nhược điểm riêng.

Các loại stablecoin tập trung:

- Ưu điểm: Vốn hóa thị trường lớn nhất do tạo ra sự ổn định tương đối và nhiều trường hợp sử dụng

- Nhược điểm: Bảo mật tập trung và thiếu minh bạch đã chín muồi cho sự lạm dụng lớn gây ra rủi ro cho toàn bộ hệ thống

Các loại stablecoin thế chấp vượt chuẩn:

- Ưu điểm: Giá cả tương đối ổn định do tài sản thế chấp vượt chuẩn

- Nhược điểm: Hiệu quả sử dụng vốn thấp

Các stablecoin theo thuật toán:

- Ưu điểm: Duy trì sự ổn định bằng cách khuyến khích thị trường mua bán chênh lệch stablecoin, giải quyết vấn đề sử dụng vốn

- Nhược điểm: Có khả năng biến động trong những thời điểm không chắc chắn.

Stablecoin là một phần không thể thiếu của DeFi như một phương tiện trao đổi giữa các loại tiền điện tử. Chúng không có sự hỗ trợ mạnh mẽ như các loại tiền tệ fiat, và bạn nên cân nhắc tính bảo mật, ổn định và độ rộng của chúng khi sử dụng.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Hơn 1,2 tỷ đô la Stablecoin được gửi vào các sàn giao dịch trong bối cảnh thị trường tiền điện tử pullback

- Hai ông lớn này đã mua lại 70% tổng số Tether (USDT) từng được phát hành

Ông Giáo

Theo Cryptoslate

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Stellar

Stellar  Sui

Sui  Wrapped eETH

Wrapped eETH