Tất cả chúng ta đều đã nghe những câu chuyện về việc hợp đồng tương lai trị giá hàng tỷ đô la bị thanh lý là nguyên nhân gây ra sự sụt giảm đến 25% đối với Bitcoin và Ether, nhưng sự thật là ngành công nghiệp tiền điện tử đã bị cản trở bởi các công cụ đòn bẩy x100 kể từ khi sàn giao dịch BitMEX ra mắt hợp đồng tương lai vĩnh viễn vào tháng 5/2016.

Giao dịch phái sinh vượt xa các công cụ định hướng bán lẻ vì khách hàng tổ chức, quỹ tương hỗ, nhà tạo lập thị trường và trader chuyên nghiệp có thể hưởng lợi từ việc sử dụng những khả năng bảo hiểm rủi ro của chúng.

Vào tháng 4 năm 2020, quỹ tương hỗ 130 tỷ đô la Renaissance Technologies đã được bật đèn xanh để đầu tư vào thị trường hợp đồng tương lai Bitcoin bằng cách sử dụng các công cụ được niêm yết tại CME. Những con voi ma mút này không giống như các trader bán lẻ, thay vào đó họ tập trung vào chênh lệch giá và rủi ro không định hướng.

Mối tương quan trong ngắn hạn với các thị trường truyền thống có thể tăng

Là một loại tài sản, tiền điện tử đang trở thành một chỉ báo về rủi ro kinh tế vĩ mô toàn cầu, bất kể các nhà đầu tư có thích nó hay không. Không chỉ Bitcoin mà hầu hết các công cụ hàng hóa đều bị ảnh hưởng bởi mối tương quan này vào năm 2021. Ngay cả khi giá Bitcoin đang giảm, chiến lược phi rủi ro ngắn hạn này sẽ ảnh hưởng nặng nề đến giá.

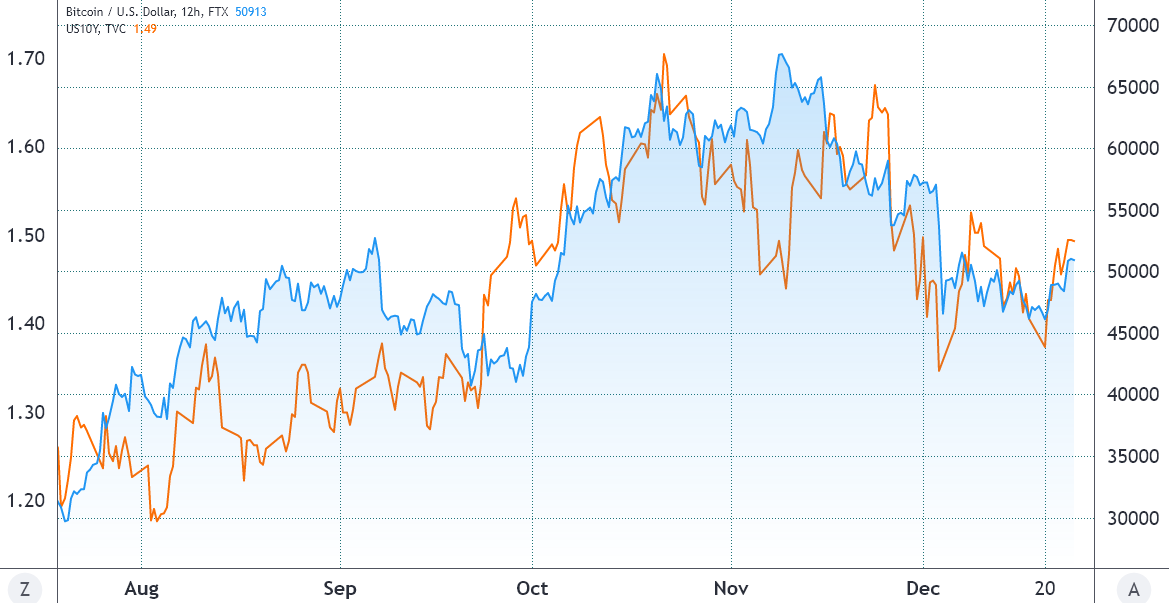

Biểu đồ giá BTC/USD (màu xanh lam, bên phải) vs. Lợi suất 10 năm của Hoa Kỳ (màu cam, bên trái) | Nguồn: TradingView

Lưu ý rằng giá Bitcoin có mối tương quan ổn định với tín phiếu kho bạc 10 năm của Hoa Kỳ. Bất cứ khi nào các nhà đầu tư yêu cầu lợi nhuận cao hơn để nắm giữ các công cụ thu nhập cố định này, sẽ có thêm nhu cầu đối với việc tiếp xúc với tiền điện tử.

Các công cụ phái sinh rất cần thiết trong trường hợp này vì hầu hết các quỹ tương hỗ không thể đầu tư trực tiếp vào tiền điện tử, vì vậy việc sử dụng hợp đồng tương lai được quản lý, chẳng hạn như hợp đồng tương lai Bitcoin trên CME, cung cấp cho họ quyền truy cập vào thị trường.

Các thợ đào sẽ sử dụng các hợp đồng dài hạn như một hàng rào

Các trader không nhận ra rằng biến động giá ngắn hạn không có ý nghĩa đối với khoản đầu tư họ, từ góc nhìn của các thợ đào. Khi các thợ đào trở nên chuyên nghiệp hơn, nhu cầu bán Bitcoin họ sẽ giảm đáng kể. Đây chính là lý do tại sao các công cụ phái sinh được tạo ra ngay từ đầu.

Ví dụ: một thợ đào có thể bán một hợp đồng tương lai hàng quý sẽ hết hạn sau ba tháng, chốt giá một cách hiệu quả trong khoảng thời gian đó. Sau đó, bất kể biến động giá như thế nào, thợ đào sẽ biết trước lợi nhuận của mình kể từ thời điểm này.

Có thể đạt được kết quả tương tự bằng cách giao dịch các hợp đồng quyền chọn Bitcoin. Ví dụ: một thợ đào có thể bán quyền chọn mua (call option) 40.000 đô la vào tháng 3 năm 2022 – đủ để bù lại nếu giá giảm xuống còn 43.000 đô la. Đổi lại, lợi nhuận của thợ đào đó trên ngưỡng 43.000 đô la bị cắt giảm 42%, do đó, công cụ quyền chọn đóng vai trò như bảo hiểm.

Việc sử dụng Bitcoin làm tài sản thế chấp cho tài chính truyền thống sẽ tăng lên

Fidelity Digital Assets và nền tảng cho vay, trao đổi tiền điện tử Nexo gần đây đã công bố mối quan hệ đối tác để cung cấp dịch vụ cho vay tiền điện tử cho các nhà đầu tư tổ chức. Họ sẽ cho phép các khoản vay tiền mặt được hỗ trợ bằng Bitcoin mà không thể sử dụng trong các thị trường tài chính truyền thống.

Động thái này có thể sẽ giảm bớt áp lực của các công ty như Tesla và Block (trước đây là Square) trong việc tiếp tục thêm Bitcoin vào bảng cân đối kế toán của họ. Việc sử dụng nó làm tài sản thế chấp cho các hoạt động hàng ngày làm tăng đáng kể giới hạn tiếp cận của họ.

Đồng thời, ngay cả những công ty không tìm kiếm sự tiếp xúc trực tiếp với Bitcoin và các loại tiền điện tử khác cũng có thể hưởng lợi từ mức lợi nhuận cao hơn của ngành khi so sánh với thu nhập cố định truyền thống. Vay và cho vay là những trường hợp sử dụng hoàn hảo cho các khách hàng tổ chức không muốn tiếp xúc trực tiếp với sự biến động của Bitcoin, nhưng đồng thời tìm kiếm lợi nhuận cao hơn từ tài sản.

Các nhà đầu tư sẽ sử dụng thị trường quyền chọn để tạo ra “thu nhập cố định”

Sàn giao dịch phái sinh Deribit hiện chiếm 80% thị phần thị trường quyền chọn Bitcoin và Ether. Tuy nhiên, các thị trường quyền chọn được quản lý của Hoa Kỳ như CME và FTX.US (trước đây là LedgerX) cuối cùng sẽ đạt được sức hút.

Các nhà đầu tư tổ chức thích các công cụ này bởi vì chúng cung cấp khả năng tạo ra các chiến lược bán cố định, chẳng hạn như lệnh call bảo hiểm (Covered Call), Iron Condor (chiến lược quyền chọn bao gồm hai lệnh đặt – một lệnh mua Long và một lệnh mua Short), Bull Call Spread (chênh lệch call tăng giá) và các chiến lược khác. Ngoài ra, bằng cách kết hợp các quyền chọn mua (call option) và quyền chọn bán (put option), các trader có thể đặt giao dịch quyền chọn với mức lỗ tối đa được xác định trước mà không có rủi ro bị thanh lý.

Nhiều khả năng các ngân hàng trung ương trên toàn cầu sẽ giữ lãi suất gần bằng 0 và thấp hơn mức lạm phát, khiến các nhà đầu tư buộc phải tìm kiếm những thị trường mang lại lợi nhuận cao hơn, ngay cả khi nó mang theo một số rủi ro.

Đây chính là lý do tại sao các nhà đầu tư tổ chức sẽ tham gia thị trường phái sinh tiền điện tử vào năm 2022 và thay đổi ngành công nghiệp hiện tại.

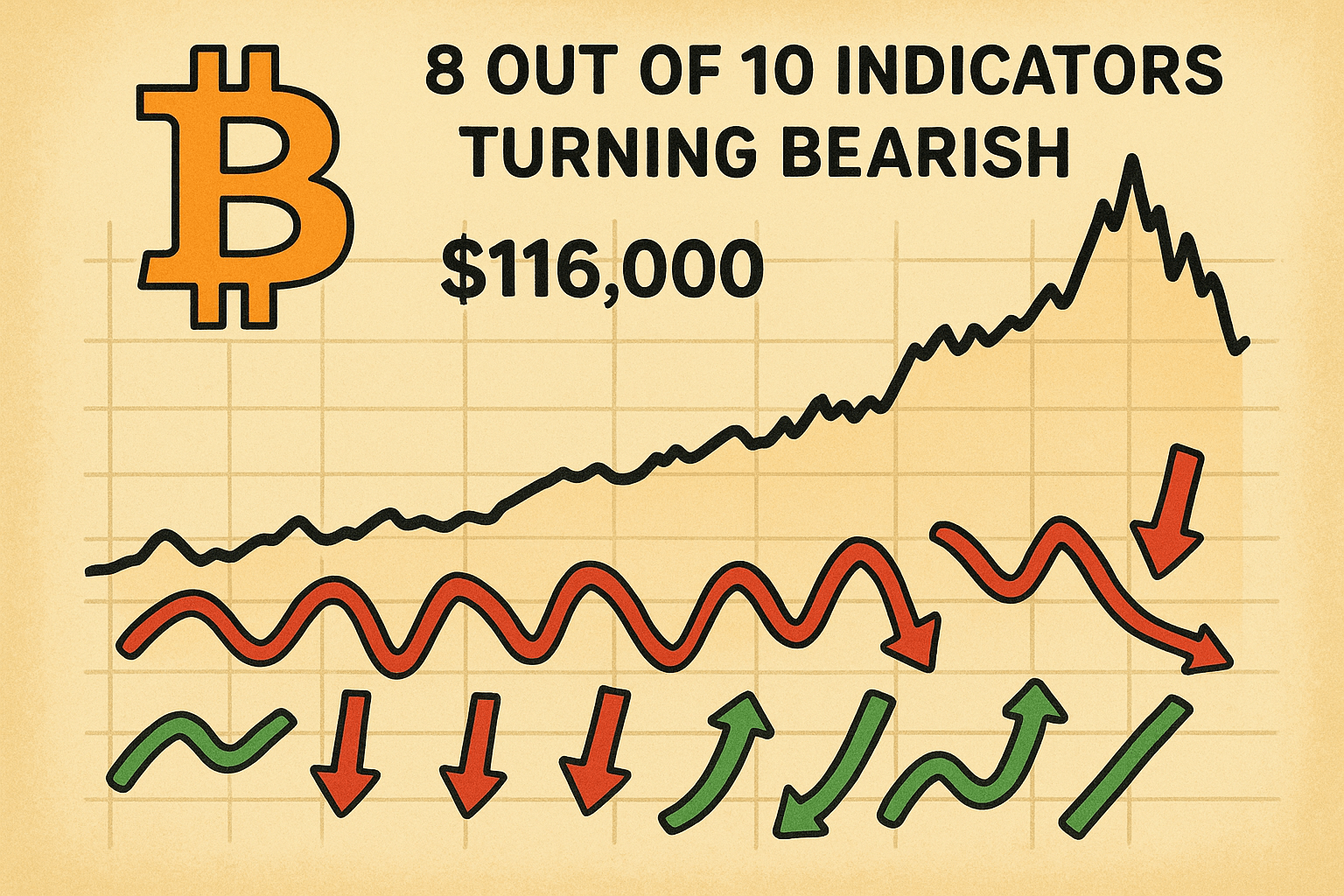

Biến động giảm sắp xảy ra

Thị trường phái sinh tiền điện tử hiện được biết đến có khả năng làm tăng thêm sự biến động. Các lệnh thanh lý bắt buộc này phản ánh các công cụ hợp đồng tương lai được sử dụng để tiếp cận đòn bẩy quá mức, một tình huống thường do các nhà đầu tư bán lẻ gây ra.

Tuy nhiên, các nhà đầu tư tổ chức sẽ hiện diện rộng rãi hơn trong các thị trường phái sinh Bitcoin và Ether, làm tăng giá thầu và quy mô cung – cầu đối với các công cụ này. Do đó, việc thanh lý hàng tỷ đô la của các trader bán lẻ sẽ ít ảnh hưởng đến giá hơn.

Nói tóm lại, ngày càng có nhiều nhà đầu tư chuyên nghiệp tham gia vào các sản phẩm phái sinh tiền điện tử sẽ làm giảm tác động của những biến động lớn về giá bằng cách hấp thụ dòng lệnh đó. Theo thời gian, hiệu ứng này sẽ được phản ánh trong việc giảm độ biến động hoặc ít nhất là tránh các vấn đề như sự cố vào tháng 3 năm 2020, khi các máy chủ BitMEX “ngừng hoạt động” trong 15 phút.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- 5 mẹo giao dịch tiền điện tử vào năm 2022 cho người mới bắt đầu

- Bạn sẽ lãi bao nhiêu nếu đầu tư 1.000 USD vào BTC, ETH, SOL và DOGE trong năm nay?

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc