Vào hôm qua (19/8), tổng vốn hóa thị trường tiền điện tử đã giảm 9,1%, nhưng quan trọng hơn là mức hỗ trợ tâm lý 1 nghìn tỷ đô la đã phát huy tác dụng. Lần gần nhất tổng vốn hoá trượt dưới mốc này là 3 tuần trước, với các nhà đầu tư khá tự tin rằng mức thấp nhất là 780 tỷ đô la vào ngày 18 tháng 6 chỉ là một ký ức xa vời.

Sự không chắc chắn về quy định gia tăng vào ngày 17 tháng 8, sau khi Ủy ban Năng lượng và Thương mại Hạ viện Hoa Kỳ bày tỏ mối “quan ngại sâu sắc” về việc những thợ đào tiền điện tử sử dụng Proof-of-Work (POW) có thể làm tăng nhu cầu đối với nhiên liệu hóa thạch. Do đó, các nhà lập pháp Hoa Kỳ đã yêu cầu các công ty này cung cấp thông tin về mức tiêu thụ năng lượng và chi phí trung bình.

Thông thường, việc bán tháo có tác động lớn hơn đến các loại tiền điện tử nằm ngoài top 5 tiền điện tử, nhưng sự cố hôm qua đã gây ra những khoản lỗ từ 7% đến 14% trên toàn thị trường. Bitcoin (BTC) đã mất 11% khi test 20.783 đô la và Ether (ETH) giảm 17% khi mức thấp nhất trong ngày là 1.602 đô la.

Một số nhà phân tích có thể gợi ý rằng những đợt điều chỉnh như thế này là một tiêu chuẩn chứ không phải là một ngoại lệ khi xem xét mức độ biến động hàng năm là 67% của tài sản. Điển hình là tổng vốn hóa thị trường giảm hơn 9% trong sự cố hôm qua, nhưng một số tác nhân nghiêm trọng đang khiến thiệt hại trở nên nặng nề hơn.

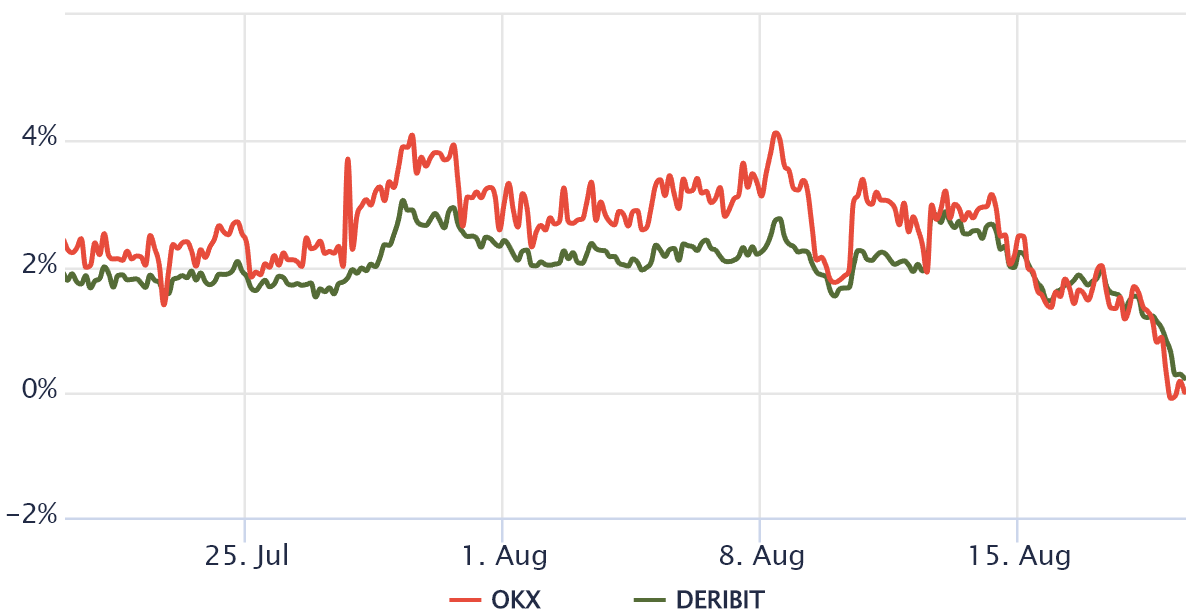

Phí bảo hiểm hợp đồng tương lai BTC đã biến mất

Những hợp đồng tương lai hàng tháng cố định thường giao dịch ở mức phí bảo hiểm thấp hơn so với thị trường giao ngay thông thường vì người bán yêu cầu nhiều tiền hơn để giữ lại việc thanh toán lâu hơn. Tình huống này, về mặt kỹ thuật, được gọi là “Contango–bù hoãn mua” và không dành riêng cho tài sản tiền điện tử.

Trong các thị trường lành mạnh, hợp đồng tương lai nên giao dịch ở mức phí bảo hiểm hàng năm từ 4% đến 8%, đủ để bù đắp rủi ro cộng với chi phí vốn.

Phí bảo hiểm hàng năm của hợp đồng tương lai 3 tháng của Bitcoin | Nguồn: Laevitas

Theo phí bảo hiểm hợp đồng tương lai trên OKX và Deribit, mức dao động -9,7% đối với BTC không còn bất kỳ sự lạc quan nào trong việc sử dụng các công cụ phái sinh. Khi chỉ báo chuyển sang vùng âm, giao dịch ở trạng thái “Backwardation-bù hoãn mua”, thường có nghĩa là có nhu cầu cao hơn từ phía những người đặt cược giảm giá.

Hơn 470 triệu đô la hợp đồng tương lai bị thanh lý

Hợp đồng tương lai là một công cụ có chi phí tương đối thấp và dễ dàng cho phép sử dụng đòn bẩy. Nhưng chúng tồn tại rủi ro thanh lý, nghĩa là tiền gửi margin của nhà đầu tư không đủ để trang trải các vị thế của họ. Trong những trường hợp này, cơ chế xóa nợ tự động của sàn giao dịch được kích hoạt và bán tiền điện tử được sử dụng làm tài sản thế chấp để giảm mức độ rủi ro.

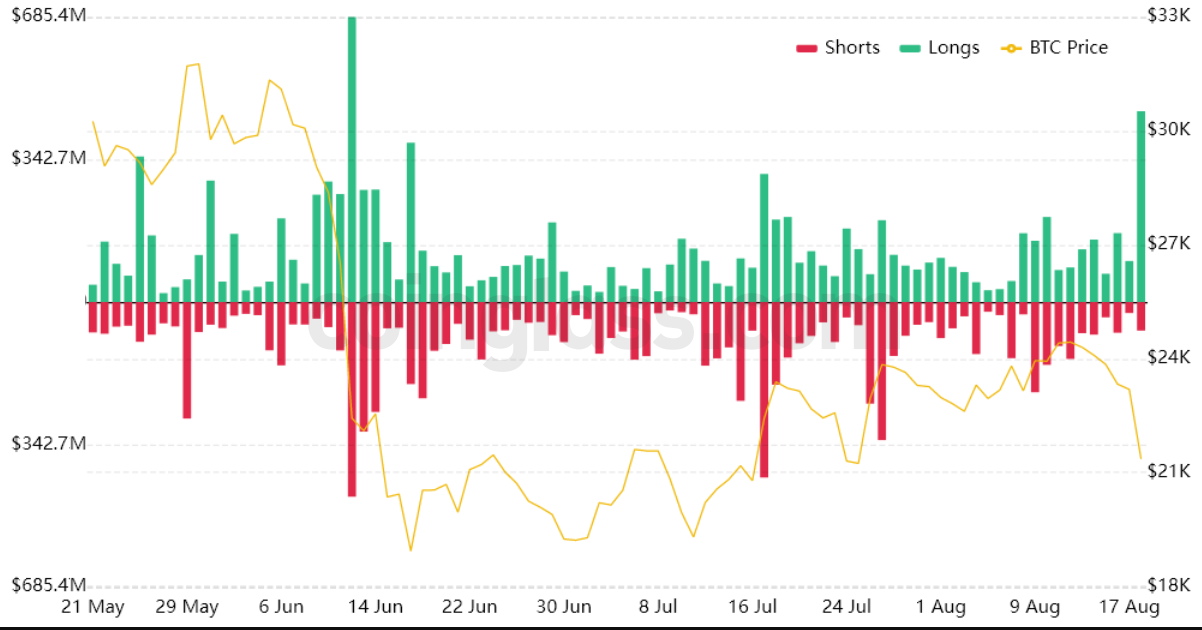

Tổng hợp các khoản thanh lý tiền điện tử trong 24 giờ | Nguồn: Coinglass

Một trader có thể tăng lợi nhuận của mình lên 10 lần bằng cách sử dụng đòn bẩy, nhưng nếu tài sản giảm 9% so với điểm vào lệnh, thì vị thế sẽ bị đóng. Sàn giao dịch phái sinh sẽ tiến hành bán tài sản thế chấp, tạo ra một vòng lặp tiêu cực được gọi là thanh lý theo tầng. Như mô tả ở trên, đợt bán tháo ngày 19 tháng 8 cho thấy số lượng người mua bị buộc phải thanh lý vị thế ở mức cao nhất kể từ ngày 12 tháng 6.

Trader margin đã quá lạc quan và dẫn đến thất bại

Margin trading cho phép các nhà đầu tư vay tiền điện tử để tận dụng vị thế giao dịch và có khả năng tăng lợi nhuận của họ. Ví dụ: một trader có thể mua Bitcoin bằng cách vay Tether (USDT), do đó tăng khả năng hiển thị tiền điện tử. Mặt khác, việc vay Bitcoin chỉ có thể được sử dụng để Short.

Không giống như hợp đồng tương lai, sự cân bằng giữa Long và Short của giao dịch margin không nhất thiết phải khớp nhau. Khi tỷ lệ cho vay margin quá mức, nó cho thấy rằng thị trường đang tăng giá – ngược lại, tỷ lệ này thấp, báo hiệu rằng thị trường đang giảm giá.

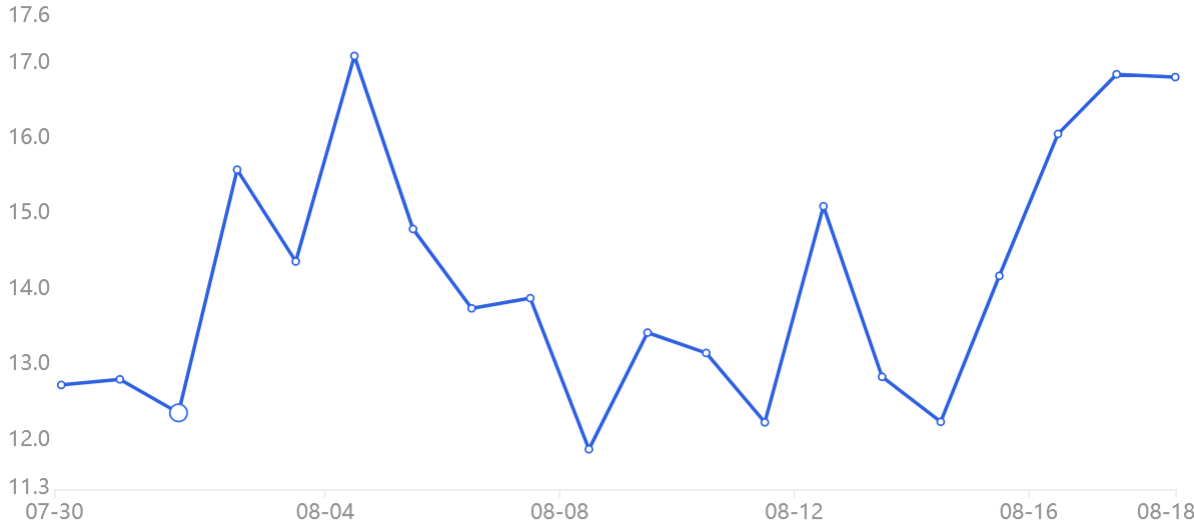

Tỷ lệ cho vay margin USDT/BTC của OKX | Nguồn: OKX

Hầu như những trader tiền điện tử nổi tiếng lạc quan, điều này có thể hiểu được khi xem xét tiềm năng áp dụng và các trường hợp sử dụng phát triển nhanh như tài chính phi tập trung (DeFi) và nhận thức rằng một số loại tiền điện tử nhất định cung cấp sự bảo vệ chống lại lạm phát của đồng đô la. Lãi suất cho vay margin cao hơn 17 lần có lợi cho stablecoin là không bình thường và cho thấy sự tin tưởng quá mức từ những người mua sử dụng đòn bẩy.

Ba chỉ số phái sinh này cho thấy các trader chắc chắn không mong đợi toàn bộ thị trường tiền điện tử sẽ điều chỉnh mạnh như ngày hôm qua, cũng như để tổng vốn hóa thị trường retest mức hỗ trợ 1 nghìn tỷ đô la. Việc mất niềm tin có thể khiến phe bò giảm thêm vị thế đòn bẩy của họ và kích hoạt mức thấp mới trong những tuần tới.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Phân tích on-chain Bitcoin: MVRV xác nhận rằng BTC đã chạm đáy

- Hodler Bitcoin dài hạn vẫn quyết tâm HODL

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc