Sau khi hình thành nêm tăng bị phá vỡ vào ngày 17 tháng 8, tổng vốn hóa thị trường tiền điện tử nhanh chóng giảm xuống còn 1 nghìn tỷ đô la và giấc mơ của phe bò về việc quay trở lại mức hỗ trợ 1,2 nghìn tỷ đô la, được nhìn thấy lần cuối vào ngày 10 tháng 6, đã trở nên xa vời.

Tổng vốn hóa thị trường tiền điện tử | Nguồn: TradingView

Các điều kiện tồi tệ này không chỉ ảnh hưởng đến riêng thị trường tiền điện tử. Giá dầu thế giới (WTI) giảm 3,6% vào ngày 22 tháng 8, giảm 28% so với mức đỉnh 122 đô la được thấy vào ngày 8 tháng 6. Lợi tức 5 năm của Hoa Kỳ chạm đáy vào ngày 1 tháng 8 ở mức 2,61%, đã đảo ngược xu hướng và hiện đang được giao dịch ở mức 3,16%. Đây đều là những dấu hiệu cho thấy các nhà đầu tư đang cảm thấy thiếu tin tưởng vào những chính sách của ngân hàng trung ương trong việc yêu cầu nhiều tiền hơn để nắm giữ các công cụ nợ đó.

Gần đây, giám đốc chiến lược vốn cổ phần Hoa Kỳ của Goldman Sachs, David Kostin, tuyên bố rằng phần thưởng rủi ro cho S&P 500 đang có xu hướng giảm sau đợt tăng 17% kể từ giữa tháng Sáu. Theo một lưu ý khách hàng được viết bởi Kostin, lạm phát tăng bất ngờ sẽ yêu cầu Cục Dự trữ Liên bang Hoa Kỳ (Fed) thắt chặt nền kinh tế mạnh mẽ hơn, tác động tiêu cực đến việc định giá.

Trong khi đó, những đợt lockdown (phong tỏa) kéo dài được cho là nhằm ngăn chặn sự lây lan của Covid-19 ở Trung Quốc và các vấn đề về nợ tài sản đã khiến Ngân hàng Nhân dân Trung Quốc (PBOC) giảm lãi suất cơ bản khoản vay 5 năm từ 4,45% xuống 4,3% vào ngày 21 tháng 8. Thật kỳ lạ, diễn biến này xảy ra một tuần sau khi ngân hàng trung ương Trung Quốc hạ lãi suất trong một động thái bất ngờ.

Tâm lý của nhà đầu tư tiền điện tử đang ở ngưỡng ‘trung lập đến giảm’

Thái độ chấp nhận rủi ro do lạm phát gia tăng mang lại khiến các nhà đầu tư kỳ vọng việc tăng lãi suất bổ sung, sẽ làm giảm sự thèm muốn của các nhà đầu tư đối với cổ phiếu tăng trưởng, hàng hóa và tiền điện tử. Do đó, các trader có thể sẽ tìm kiếm nơi trú ẩn bằng đô la Mỹ và trái phiếu được bảo vệ chống lạm phát trong thời kỳ không chắc chắn.

Chỉ số Sợ hãi & Tham lam tiền điện tử | Nguồn: Alternative.me

Chỉ số Sợ hãi và Tham lam chạm 27/100 vào ngày 21 tháng 8, mức thấp nhất trong 30 ngày đối với thước đo tâm lý. Động thái này đã xác nhận tâm lý của các nhà đầu tư đang thay đổi từ 44/100 vào ngày 16 tháng 8 và nó phản ánh thực tế là các trader tương đối lo sợ về hành động giá ngắn hạn của thị trường tiền điện tử.

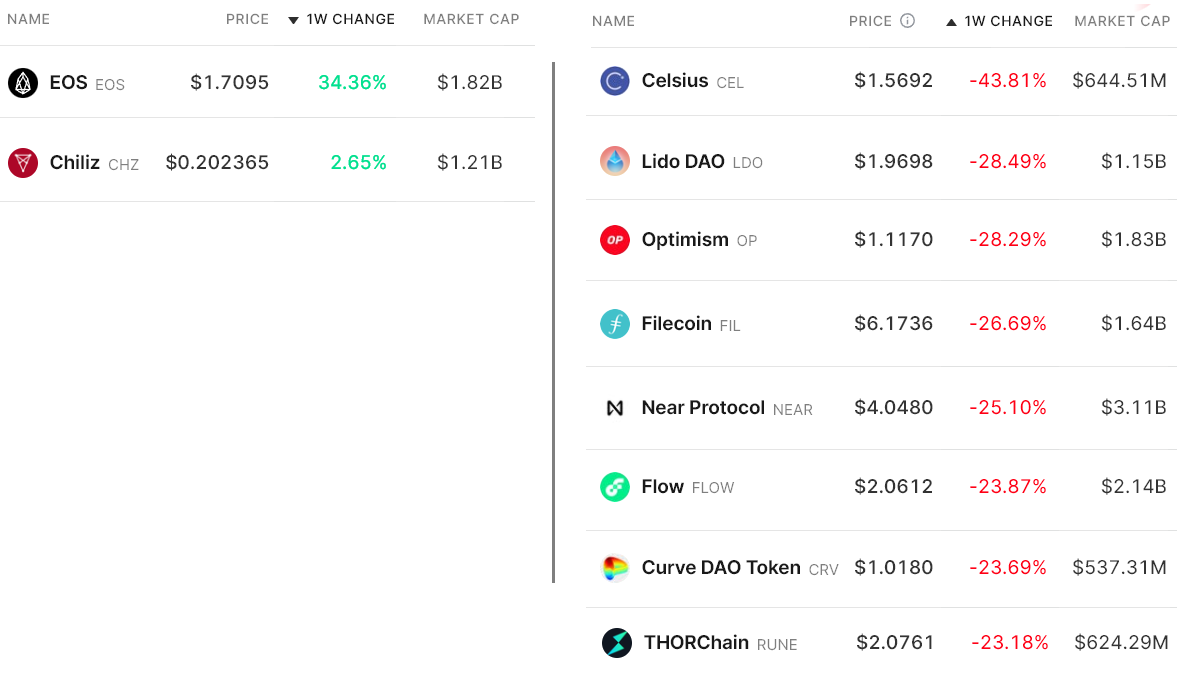

Dưới đây là những altcoin nằm trong Top 80 tăng và giảm nhiều nhất trong bảy ngày qua khi tổng vốn hóa tiền điện tử giảm 12,6% xuống 1,04 nghìn tỷ đô la. Trong khi Bitcoin (BTC) giảm 12%, một số altcoin vốn hóa trung bình đã giảm 23% trở lên trong giai đoạn này.

Những altcoin trong Top 80 tăng và giảm mạnh trong tuần qua | Nguồn: Nomics

EOS đã tăng 34,4% sau khi cộng đồng của nó trở nên lạc quan về đợt hard fork “Mandel” được lên lịch vào tháng 9. Bản cập nhật dự kiến sẽ chấm dứt hoàn toàn mối quan hệ với Block.one.

Chiliz (CHZ) đã tăng 2,6% sau khi Socios.com đầu tư 100 triệu đô la để mua 25% cổ phần trong chi nhánh giải trí và kỹ thuật số mới của Câu lạc bộ bóng đá Barcelona.

Ngược lại, CEL (CEL) giảm 43,8% sau khi báo cáo phá sản vào ngày 14 tháng 8, cho thấy số tiền 2,85 tỷ đô la không phù hợp.

Nhu cầu bán lẻ ở Trung Quốc được cải thiện một chút

Phí bảo hiểm OKX Tether (USDT) là một thước đo tốt về nhu cầu của trader bán lẻ tiền điện tử tại Trung Quốc. Nó đo lường sự khác biệt giữa các giao dịch ngang hàng (P2P) tại Trung Quốc và đô la Mỹ.

Nhu cầu mua quá mức có xu hướng gây áp lực cho chỉ báo trên giá trị hợp lý ở mức 100% và trong thời gian thị trường giảm giá, lệnh thị trường của Tether (USDT) tràn lan, gây ra mức chiết khấu 4% hoặc cao hơn.

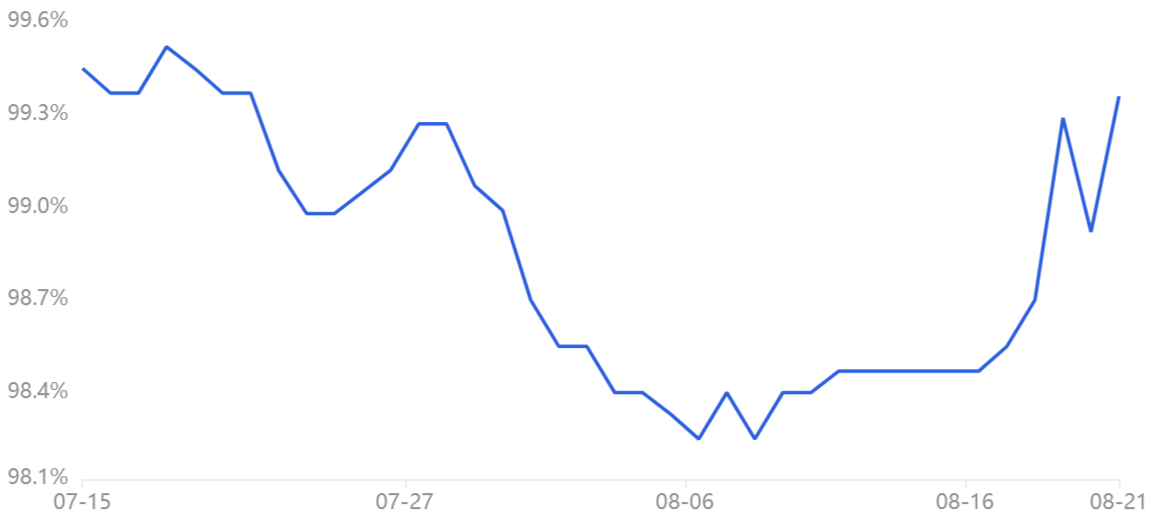

Phí bảo hiểm giao dịch P2P Tether (USDT) | Nguồn: OKX

Vào ngày 21 tháng 8, giá USDT trên các thị trường ngang hàng ở châu Á đạt mức cao nhất trong hai tháng, hiện ở mức chiết khấu 0,5%. Tuy nhiên, chỉ số vẫn nằm trong biên độ từ trung lập đến giảm, cho thấy nhu cầu bán lẻ đang ở mức thấp.

Các trader cũng phải phân tích thị trường hợp đồng tương lai để loại trừ các yếu tố bên ngoài ảnh hưởng đến công cụ Tether. Hợp đồng tương lai vĩnh viễn, còn được gọi là hoán đổi nghịch đảo, có embedded rate thường được tính sau mỗi 8 giờ. Các biện pháp đó được thiết lập để tránh mất cân bằng rủi ro hối đoái.

Funding rate dương chỉ ra rằng lệnh Long (mua) yêu cầu nhiều đòn bẩy hơn. Tuy nhiên, tình huống ngược lại xảy ra khi lệnh Short (bán) yêu cầu thêm đòn bẩy và điều này khiến funding rate chuyển sang âm.

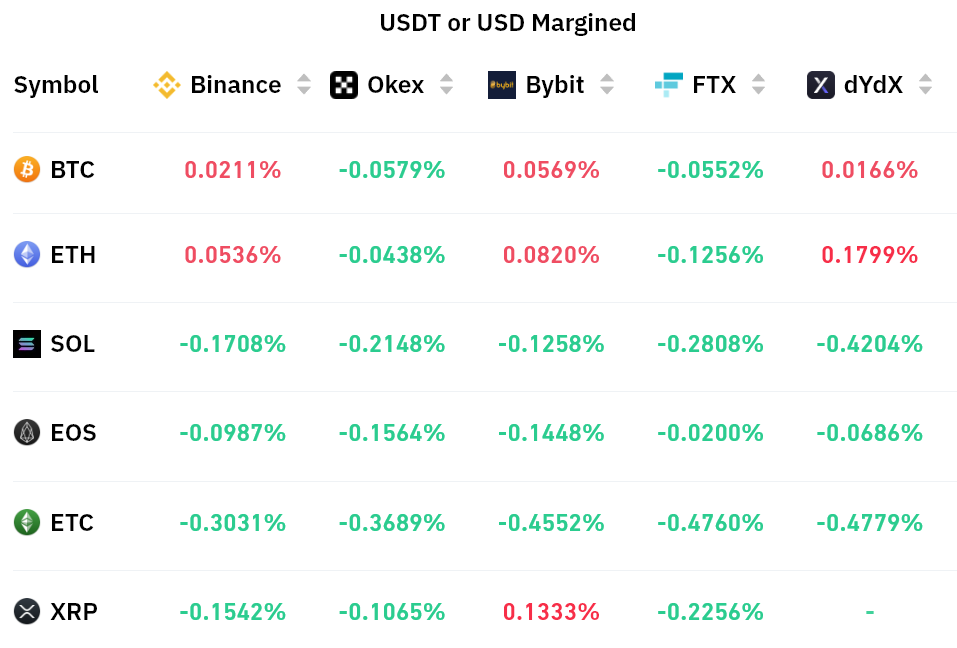

Funding rate 8 giờ cho hợp đồng tương lai vĩnh viễn vào ngày 22 tháng 8 | Nguồn: Coinglass

Các hợp đồng tương lai vĩnh viễn phản ánh tâm lý trung lập sau khi Bitcoin và Ether duy trì funding rate tương đối bằng phẳng. Mức phí hiện tại là kết quả của tình trạng cân bằng giữa Long và Short có đòn bẩy.

Đối với các altcoin còn lại, ngay cả funding rate âm 0,4% hàng tuần cho Ether Classic (ETC) cũng không đủ để làm nản lòng Short seller.

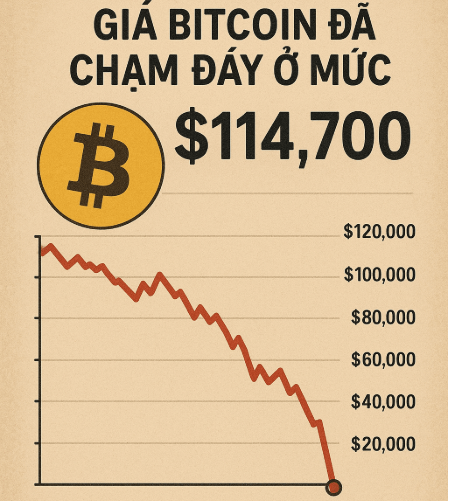

Khả năng giảm 20% để retest mức thấp nhất hàng năm

Theo các chỉ số giao dịch và phái sinh, các nhà đầu tư lo lắng vừa phải về sự điều chỉnh của thị trường toàn cầu. Sự vắng mặt của người mua được thể hiện rõ qua việc Tether giảm giá nhẹ khi định giá bằng đồng nhân dân tệ Trung Quốc và funding rate gần như bằng 0 trên thị trường hợp đồng tương lai.

Các chỉ báo thị trường từ trung lập đến giảm này là đáng lo ngại, do tổng vốn hóa tiền điện tử hiện đang kiểm tra mức hỗ trợ quan trọng 1 nghìn tỷ đô la. Nếu Fed tiếp tục thắt chặt kinh tế một cách hiệu quả để ngăn chặn lạm phát, khả năng thị trường tiền điện tử retest mức thấp hàng năm tại 800 tỷ đô la là rất cao.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- BTC có vẻ lạc quan với rất nhiều dư địa tăng giảm bất chấp pullback

- Thị trường gấu có thể kéo dài hơn khi Bitcoin chưa tìm thấy đáy

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Dogecoin

Dogecoin  Chainlink

Chainlink  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Stellar

Stellar  Sui

Sui  Wrapped eETH

Wrapped eETH