Bitcoin hiện giao dịch quanh mức 113.000 USD, với vốn hóa thực (realized cap) tiếp tục tăng trưởng ổn định và hoạt động chi tiêu tập trung chủ yếu vào các đồng coin dưới ba tháng tuổi. Việc chốt lời vẫn diễn ra tích cực, trader ngắn hạn dao động quanh điểm hòa vốn, trong khi nguồn cung dài hạn hầu như không có dấu hiệu phân phối.

Ngày 20/8, Bitcoin đóng cửa ở 113.599 USD, giảm 7,9% trong một tuần, giảm 3,3% trong 30 ngày, nhưng vẫn ghi nhận mức tăng 1,7% trong 90 ngày. Thanh khoản thị trường giao ngay có dấu hiệu hạ nhiệt, với khối lượng trung bình 7 ngày đạt 2,68 tỷ USD/ngày, thấp hơn mức trung bình 30 ngày là 2,88 tỷ USD. Sự suy giảm này phản ánh hiệu suất yếu hơn của tuần qua, nhưng dữ liệu on-chain cho thấy hoạt động bán ra mang tính trật tự nhằm hiện thực hóa lợi nhuận, thay vì bán tháo trong hoảng loạn.

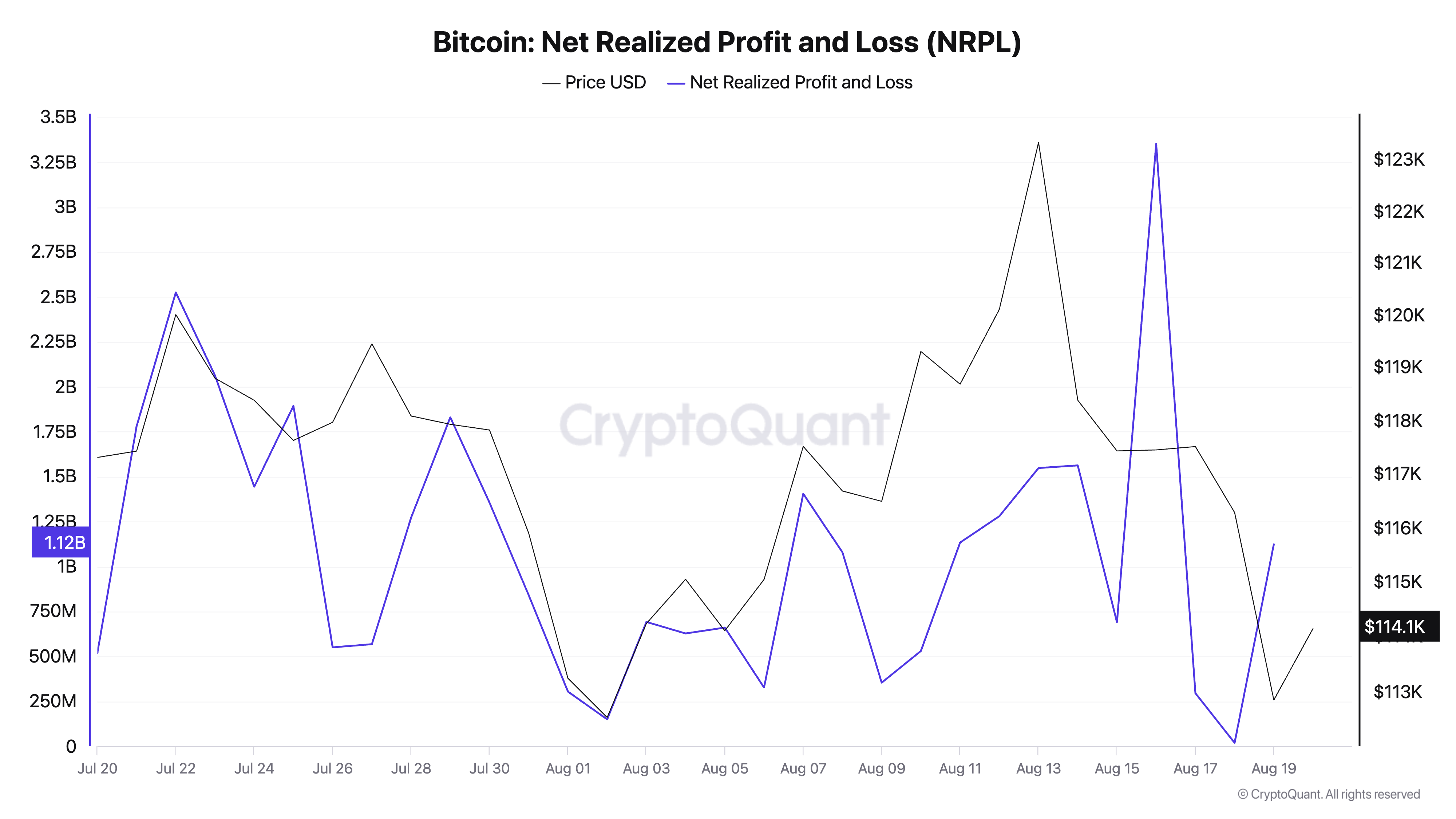

Vốn hóa thực và lợi nhuận hiện thực hóa

Vốn hóa thực của Bitcoin hiện đạt 1.040 tỷ USD, tăng thêm 8,98 tỷ USD trong 7 ngày qua và 34,85 tỷ USD trong 30 ngày. Các con số này gần như trùng khớp với lợi nhuận/lỗ ròng hiện thực hóa (NRPL).

-

NRPL 7 ngày: 8,59 tỷ USD

-

NRPL 30 ngày: 33,25 tỷ USD

Khoảng chênh lệch nhỏ (390 triệu USD trong 7 ngày và 1,6 tỷ USD trong 30 ngày) tương ứng với giá trị phát hành mới từ phần thưởng khối. Với mức phần thưởng 3,125 BTC/khối, trung bình 450 BTC được khai thác mỗi ngày, tương đương 366 triệu USD trong 7 ngày và 1,58 tỷ USD trong 30 ngày. Điều này cho thấy sự gia tăng vốn hóa thực hoàn toàn được giải thích bởi lợi nhuận hiện thực hóa và phát hành từ thợ đào, không có yếu tố bất thường.

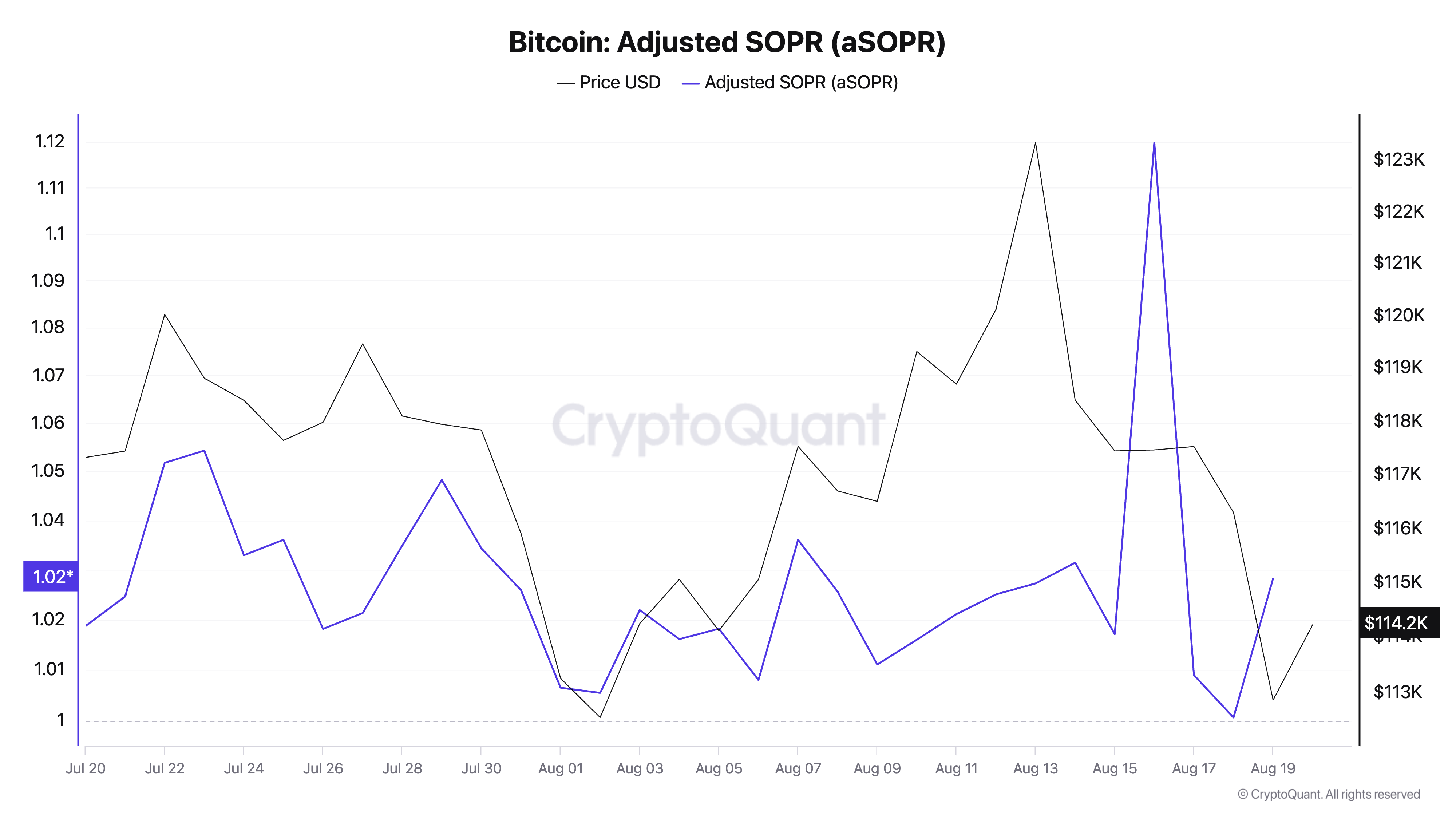

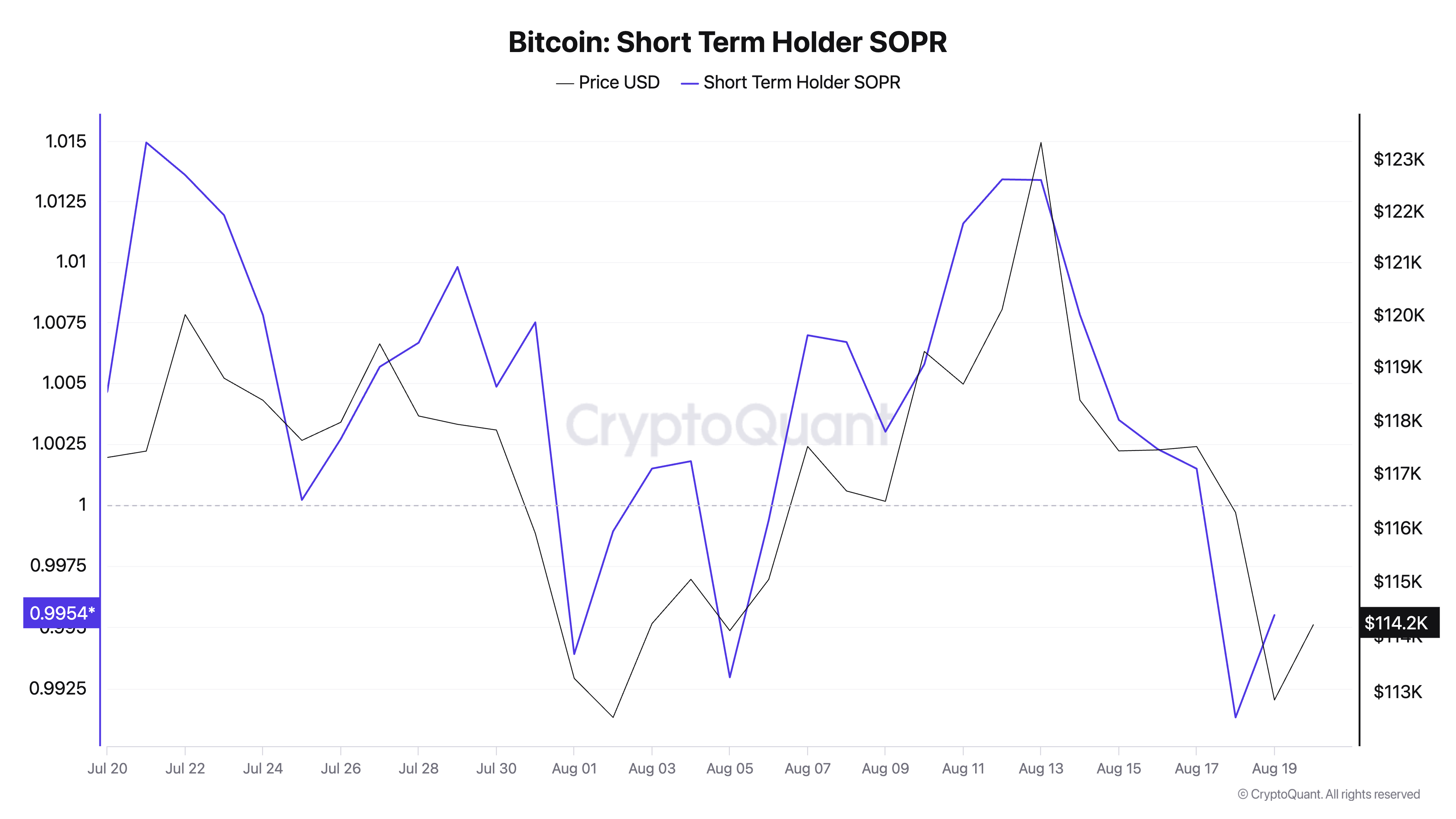

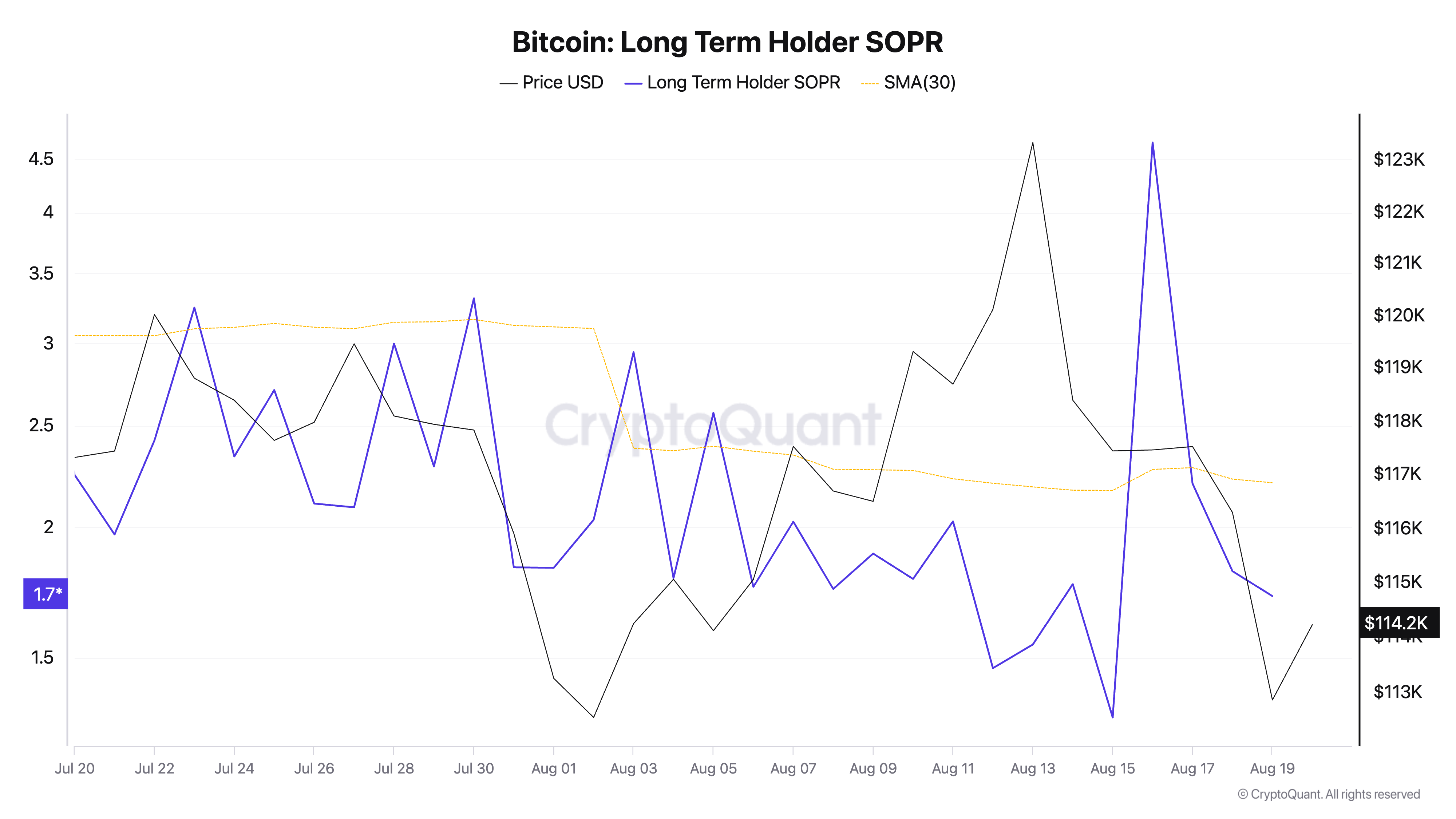

SOPR và hành vi nhà đầu tư

Các chỉ số SOPR cho thấy thị trường đang chốt lời ổn định:

-

aSOPR: 1,028 (trung bình 7 ngày: 1,033), 30 ngày liên tiếp cao hơn 1 → hầu hết chi tiêu đều trong trạng thái có lãi.

-

STH-SOPR (nhà đầu tư ngắn hạn): 0,995 (trung bình 7 ngày: 1,002), 24/30 ngày cao hơn 1 → nhiều nhà đầu tư mới đang bán hòa vốn hoặc lời nhẹ.

-

LTH-SOPR (nhà đầu tư dài hạn): 1,718 (trung bình 30 ngày: 2,21), toàn bộ 30 ngày đều trên 1 → nguồn cung dài hạn khi dịch chuyển thường mang lại mức lợi nhuận lớn, phù hợp với hành vi chốt lời từng phần chứ không phải bán tháo diện rộng.

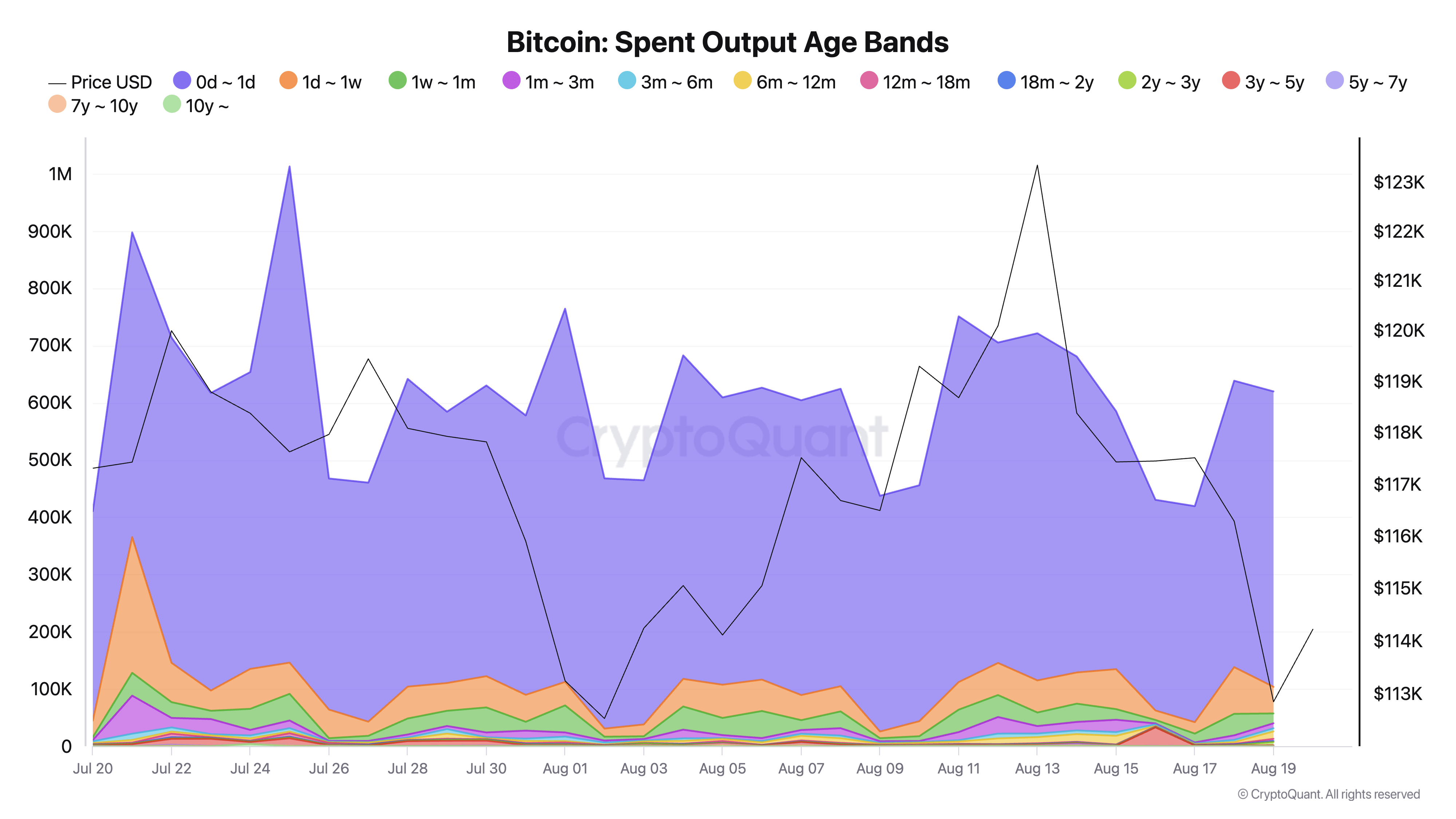

Tuổi đời nguồn cung: chủ yếu từ coin mới

Dữ liệu cho thấy 94,95% khối lượng chi tiêu ngày 19/8 đến từ coin dưới ba tháng tuổi. Trong đó:

-

0–1 ngày tuổi: 83,27%

-

1–7 ngày tuổi: 7,49%

-

1–3 tháng: 1,42%

-

3–12 tháng: 2,97%

-

Trên 1 năm: 2,08%

Trong 30 ngày qua, nguồn cung trên một năm tuổi chỉ chiếm 1,41% khối lượng chi tiêu, cho thấy hầu như toàn bộ hoạt động thị trường đến từ nguồn cung ngắn hạn, trong khi coin lâu năm vẫn “nằm im”.

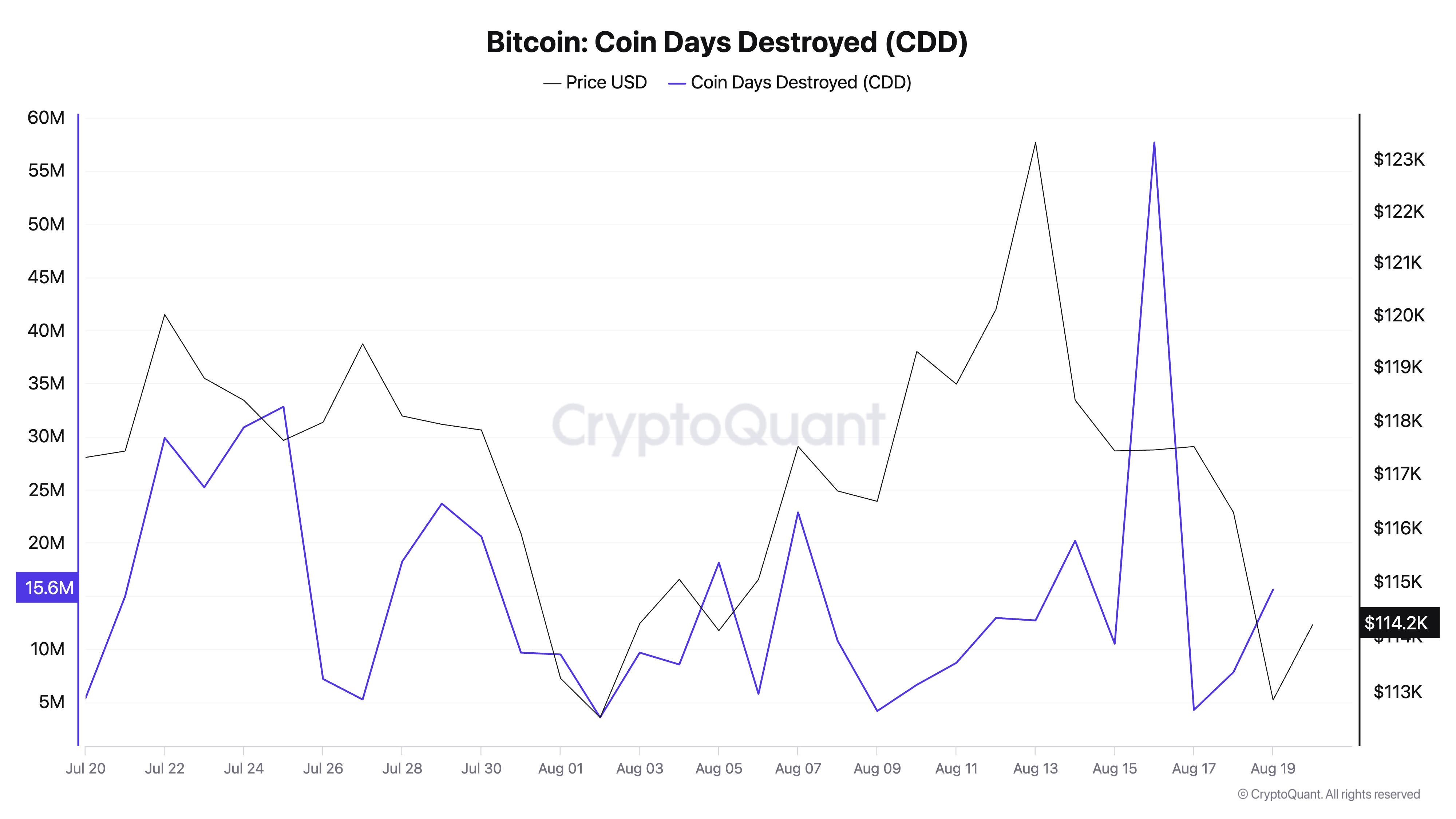

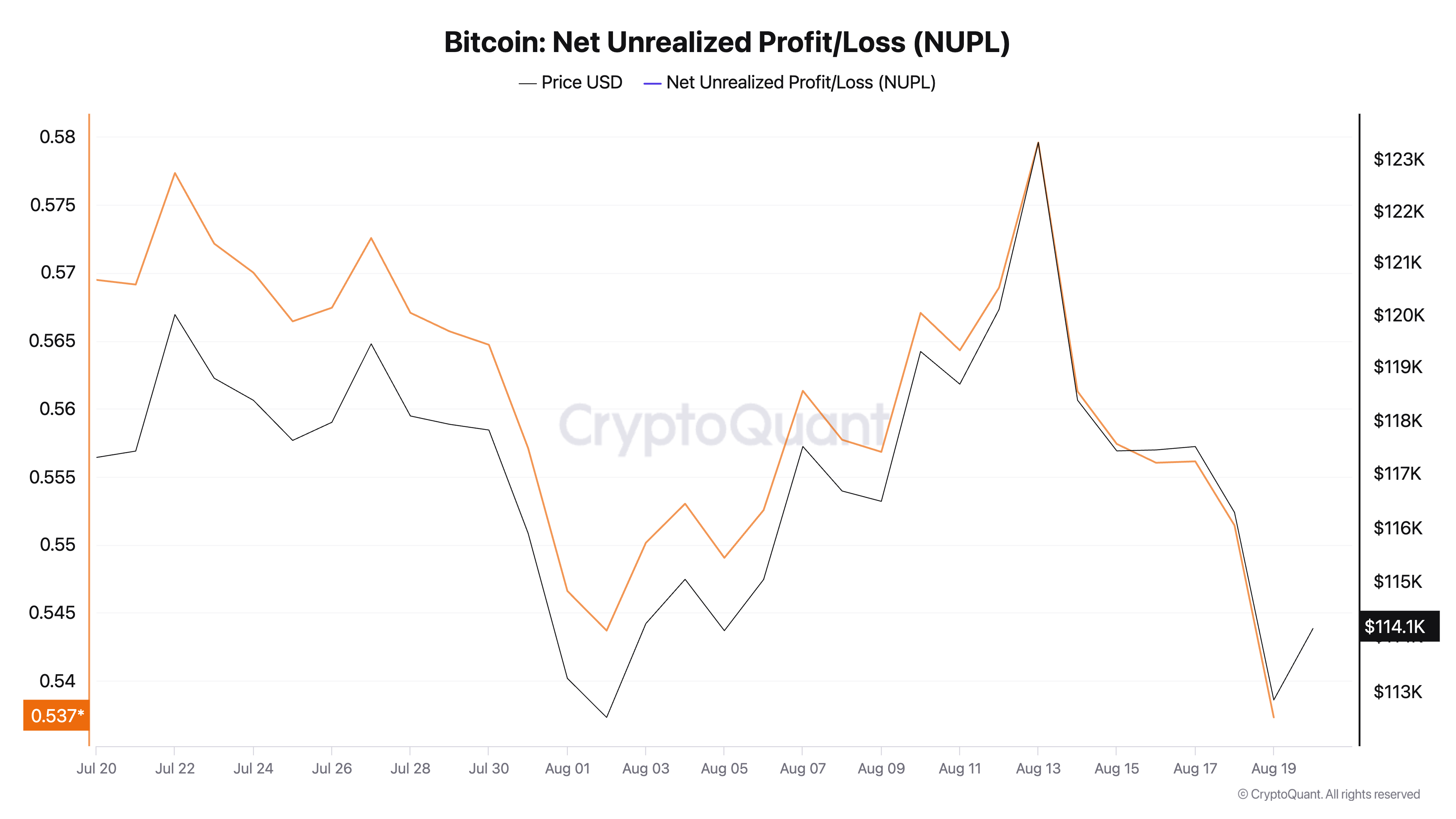

Coin Days Destroyed và NUPL

-

CDD: 15,6 triệu, đúng mức trung bình 30 ngày, không có biến động đột biến. Điều này hàm ý nguồn cung lâu năm tiếp tục “án binh bất động”.

-

NUPL: 0,537 (trung bình 30 ngày: 0,561), đặt thị trường vào vùng Belief/Denial, cho thấy phần lớn nguồn cung vẫn đang có lãi và hoạt động chốt lời diễn ra đều đặn.

Tương quan dữ liệu

Trong 90 ngày qua, biến động giá có mối tương quan mạnh nhất với SOPR của nhà đầu tư ngắn hạn (+0,36), trong khi aSOPR và LTH-SOPR hầu như không liên quan (+0,05 và +0,01). Các chỉ số khác như NRPL, CDD và khối lượng giao ngay cũng cho thấy mối liên hệ yếu. Điều này củng cố quan điểm rằng động lực giá hiện tại chủ yếu nằm ở hành vi nhà đầu tư ngắn hạn.

Kết luận

Dữ liệu on-chain cho thấy thị trường đang trong trạng thái phân phối ổn định, không có dấu hiệu áp lực bán. Dù giá và khối lượng giao dịch hạ nhiệt, vốn hóa thực vẫn tăng tương ứng với lợi nhuận hiện thực hóa và phát hành thợ đào. Nhà đầu tư ngắn hạn duy trì cân bằng quanh điểm hòa vốn, trong khi nhà đầu tư dài hạn chỉ bán ra cục bộ với lợi nhuận cao. Nguồn cung lâu năm vẫn giữ im lặng, không tạo áp lực lên thị trường.

Trong những ngày tới, yếu tố cần theo dõi là SOPR của nhà đầu tư ngắn hạn. Nếu chỉ số này rơi xuống dưới 1 liên tiếp nhiều ngày, đó sẽ là tín hiệu cho thấy nhà đầu tư mới bắt đầu cắt lỗ, thường dẫn đến đà giảm mạnh hơn. Tuy nhiên, hiện tại dữ liệu vẫn cho thấy sự ổn định: nguồn cung mới được hấp thụ tốt, lợi nhuận được chốt đều đặn, và thị trường chưa xuất hiện căng thẳng.

- Bitcoin tiến sát mốc $112K khi Powell sắp phát biểu

- Mọi con đường đều dẫn đến lạm phát: Fed có cắt giảm hay không, Bitcoin vẫn có thể tăng giá

- Bitcoin hướng tới mốc thanh khoản $110K: Những vùng giá cần theo dõi

Vương Tiễn

Disclaimer: Bài viết chỉ có mục đích thông tin, không phải lời khuyên đầu tư. Nhà đầu tư nên tìm hiểu kỹ trước khi ra quyết định. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

- Thẻ đính kèm:

- BTC

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Stellar

Stellar

Tiktok:

Tiktok: