Cơn sốt DeFi (tài chính phi tập trung) sắp được bơm căng hết mức. Bằng chứng là tổng giá trị bị khóa đã vượt qua 5 tỷ đô la, số lượng giao dịch trên Ethereum đạt mức năm 2018 và giá gas cao kỷ lục. Mỗi ngày trôi qua, DeFi giống như một quả bong bóng.

Federico Nitidi, người sáng tạo ra công cụ theo dõi thanh khoản ROI Uniswap đã trao đổi về các trường hợp sử dụng thực tế của DeFi. Những hiểu biết của anh rất có giá trị để ước tính cấu trúc thực tế của thị trường và tiềm năng dài hạn của nó, cũng như những rủi ro ngắn hạn.

Cho vay, vay, cung cấp thanh khoản, chênh lệch giá và gây quỹ có thể giúp không gian blockchain phá vỡ nền kinh tế truyền thống và những người chơi lớn trong không gian thừa nhận tiềm năng đó. Tuy nhiên, xem xét kỹ hơn cho thấy thị trường vẫn bị chi phối bởi cá voi và những nhà đầu cơ chấp nhận rủi ro, được gọi trìu mến là “degens” (tạm dịch: những người gây suy thoái).

Dưới đây là tóm tắt về các loại hoạt động họ thực hiện để kiếm lợi nhuận và lý do tại sao điều này có xu hướng gây suy thoái.

Cho vay trên DeFi

Cho vay trên DeFi là một cách để kiếm thu nhập cố định. Người dùng có thể cho vay ETH trên các nền tảng như Compound hoặc Aave và cung cấp vốn của họ cho người khác vay lấy lãi.

Lợi suất phần trăm hàng năm (APY) trên nền tảng DeFi sinh lợi cao so hơn với các tài khoản tiết kiệm truyền thống có lãi suất cao. Ví dụ: APY cho stablecoin DAI trên Compound cao hơn 3%, trong khi APY cao nhất của các ngân hàng Hoa Kỳ là 1,05%.

Ngoài lợi nhuận hấp dẫn, các nền tảng như Compound khuyến khích người dùng bằng cách phân phối token quản trị COMP hàng ngày. Chính sách phát hành phần thưởng COMP làm tăng APY lên gần 6% trong một số trường hợp.

Quan trọng là lãi suất cho vay trong DeFi đến từ nhu cầu của các trader margin và các nhà kinh doanh chênh lệch giá. Để được vay, cần phải khóa 150% quy mô khoản vay, do đó, không có ý nghĩa nếu bạn vay để làm gì ngoài việc đầu cơ ngắn hạn.

Kiếm các token quản trị bằng cách khóa tài sản được gọi là khai thác thanh khoản hoặc yield farming (canh tác lợi nhuận). Trong khi giá trị cơ bản của những token như vậy còn nhiều nghi vấn thì đầu cơ đã khiến giá tăng lên. Do đó, nhiều người dùng chuyển sang khai thác thanh khoản để tối đa hóa lợi nhuận. Ví dụ: thị trường BAT trên Compound đã được sử dụng rộng rãi bởi những người khai thác thanh khoản, dẫn đến gia tăng APY của BAT.

Phi tập trung cho phép các hình thức khai thác thanh khoản khắc nghiệt nhất. Vì bất kỳ ai cũng có thể tự do triển khai hợp đồng thông minh trên Ethereum, nên các dự án tầm thường có token quản trị bắt đầu xuất hiện. Những dự án như vậy mang lại rủi ro cực kỳ cao vì không phải do nhóm chuyên nghiệp tạo ra. Tuy nhiên, nó không ngăn được “degens” rót hàng triệu đô la vào các hợp đồng thông minh này.

Một ví dụ điển hình về yield farming gây suy thoái là dự án YAM chưa được kiểm toán, đã thu hút hàng trăm triệu đô la vào các hợp đồng thông minh chưa được kiểm toán trong vòng chưa đầy 1 ngày. Ngay sau đó, lỗi quản trị đã khiến giao thức không thể hoạt động được và bị phá hủy. Có lẽ ban đầu dự án nên đầu tư vào một cuộc kiểm toán. Có thời điểm giá của YAM vượt quá $150, nhưng hiện tại nó giao dịch dưới $1. Biến động này là một chỉ báo rõ ràng rằng thị trường đang dần chìm.

Giá YAM/USD | Nguồn: Coinmarketcap

Cung cấp thanh khoản

Trước DeFi, các token có vốn hóa thị trường nhỏ hơn đã phải vật lộn với việc không đủ thanh khoản và trượt giá. Khai thác thanh khoản đã giúp cải thiện tình hình, nhưng có động lực khác dưới dạng phí giao dịch trên các sàn giao dịch phi tập trung (DEX).

Sàn giao dịch phi tập trung có thanh khoản cao nhất tại thời điểm viết bài là Uniswap. Nó sử dụng chức năng tạo thị trường tự động (AMM) để điều chỉnh tính thanh khoản; không cần sổ lệnh, điều này tạo ra cơ hội đầu tư chủ yếu là thụ động. Người dùng khóa tài sản trong các pool (nhóm) và kiếm phí giao dịch.

Mặc dù AMM chủ yếu tự động hóa việc quản lý thanh khoản nhưng lợi nhuận của mỗi pool khác nhau tùy thuộc vào một số yếu tố. Do đó, điều động giữa chúng là chiến lược kiếm tiền tốt nhất. Với mục đích này, các nhà cung cấp thanh khoản có thể sử dụng công cụ như ROI Uniswap để theo dõi khoản đầu tư của họ trong thời gian thực và điều chỉnh chiến lược.

Vay trên DeFi

Các giao thức DeFi chỉ đơn thuần là hợp đồng thông minh, vì vậy không thể biết ai sử dụng chúng. Do đó, các nền tảng chỉ cho phép khoản vay thế chấp vượt mức để đảm bảo tín dụng trong quá trình biến động giá.

Nền tảng cho vay phát triển nhất trong không gian là Compound, cho phép người dùng khóa tài sản thế chấp như ETH và vay tài sản ghép cặp với nó. Số tiền tối đa mà người dùng có thể nhận được phụ thuộc vào tài sản thế chấp. Đối với ETH, đó là 0.75 (vay tối đa 75 DAI trên 100 đô la ETH).

Khái niệm thế chấp vượt mức thu hẹp phạm vi các trường hợp sử dụng tiềm năng cho người vay. Khóa 1,000 ETH và vay 75% giá trị không có ý nghĩa gì nếu bạn muốn bắt đầu kinh doanh hoặc mua xe hơi. Việc vay nợ trên DeFi hiện chỉ thích hợp để đầu cơ ngắn hạn như giao dịch đòn bẩy.

Điều quan trọng cần lưu ý là một số người chơi trong không gian blockchain cố gắng mở rộng ranh giới hiện tại của hoạt động vay nợ trên blockchain sang các ứng dụng trong thế giới thực, chẳng hạn như tín dụng kinh doanh hoặc cho vay tiêu dùng. Tuy nhiên, đó vẫn là một lãnh thổ thăm dò và khó có thể thấy được diễn biến có ý nghĩa trong chu kỳ thị trường hiện tại.

Mặc dù nhiều ưu đãi nhưng DeFi vẫn có thanh khoản hạn chế. Kết hợp với phí giao dịch cao, tạo ra môi trường không thân thiện cho người dùng tổ chức và bán lẻ. Thanh khoản trên toàn thị trường vẫn chưa đủ cao cho các hoạt động tổ chức. Hơn nữa, các giao dịch phí cao trên Ethereum khiến DeFi khó tiếp cận với hầu hết những người chơi bán lẻ nắm giữ lượng tiền điện tử nhỏ hơn.

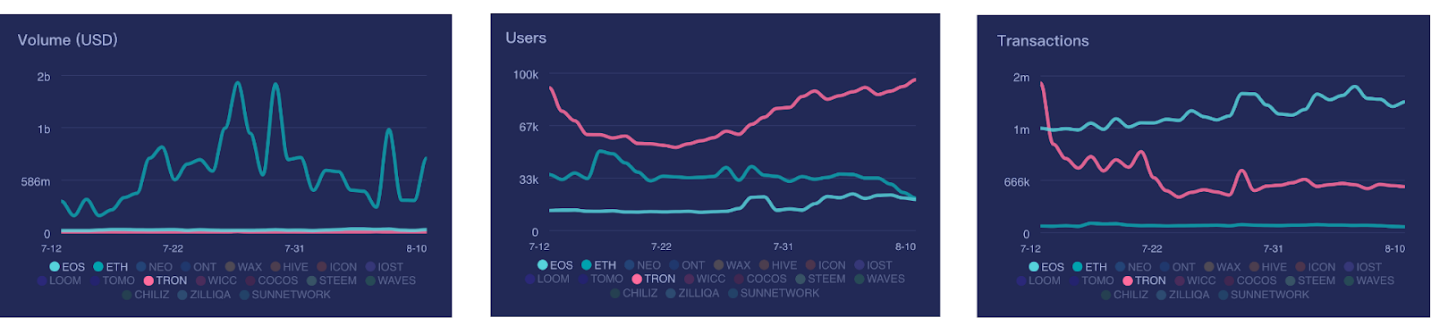

Quy mô nhỏ của cộng đồng DeFi thể hiện trong dữ liệu. Số lượng người dùng tích cực ngày càng tăng không cho thấy khối lượng giao dịch cao trên Ethereum.

So sánh khối lượng, người dùng và khối lượng giao dịch giữa ETH, TRX và EOS | Nguồn: Dapp Review

Federico Nitidi lưu ý mặc dù tốc độ tăng trưởng của không gian DeFi là ấn tượng theo tỷ lệ phần trăm, nhưng số lượng người dùng tuyệt đối vẫn còn rất nhỏ so với thị trường tiền điện tử mở rộng.

Hiện tại, DeFi phù hợp nhất với những người dày dạn kinh nghiệm có lượng tài sản lớn cũng như nhận thức rõ về sự phức tạp của thị trường. Họ đang tận dụng các cơ hội mới bằng cách sử dụng các chiến lược ngắn hạn như giao dịch đòn bẩy và cho vay nhanh.

Giao dịch đòn bẩy

Bằng cách kết hợp cho vay và vay, các trader có thể tạo vị thế đòn bẩy trên DeFi. Đòn bẩy làm tăng tiềm năng tăng giá, nhưng nó cũng mang lại nhiều rủi ro hơn.

Hãy tưởng tượng một người dự đoán ETH sẽ tăng từ 400 đến 500 đô la vào tuần tới và chỉ có 1 ETH nhưng muốn kiếm thêm lợi nhuận. Vì mục đích này, họ có thể tạo đòn bẩy trên Maker, Compound hoặc Aave.

Người này khóa 1 ETH trên Maker và nhận được 264 DAI (66% của 400 đô la). Sau đó, chuyển đến Uniswap, hoán đổi DAI thành ETH, thêm nhiều ETH hơn vào tài sản thế chấp và lặp lại chu kỳ vài lần. Cuối cùng, có thể tạo ra đòn bẩy lên tới 3 lần với tài sản thế chấp là 1,200 đô la và nợ 800 DAI.

Nếu thị trường có lợi và ETH tăng lên 500 đô la, giá trị tài sản thế chấp sẽ tăng lên 1500 đô la, nhưng khoản nợ sẽ vẫn ở mức 800 DAI. Sau khi trả lại DAI và tiền lãi, họ sẽ bỏ túi khoảng 700 đô la, có nghĩa là lãi 300 đô la nếu xét khoản đầu tư ban đầu là 400 đô la.

Nhưng nếu ETH giảm xuống còn 300 đô la, người này có nguy cơ bị thanh lý cao hơn. Giá trị của ETH trong tài sản thế chấp sẽ giảm xuống còn 900 đô la, dưới tỷ lệ thế chấp 150%. Trả lại giá trị tài sản thế chấp về 1,200 đô la sẽ yêu cầu thêm 300 đô la thay vì 100 đô la cho khoản vay không có đòn bẩy.

Mặc dù ví dụ trên được phóng đại và tỷ lệ thế chấp 150% không phải là an toàn ngay từ đầu, nhưng nó cho thấy mọi thứ có thể sai như thế nào. Đòn bẩy nên được tiếp cận một cách thận trọng hơn, vì ngay cả khi ETH tăng giá trong dài hạn, những biến động trong ngắn hạn có thể dẫn đến trắng tay do thanh lý.

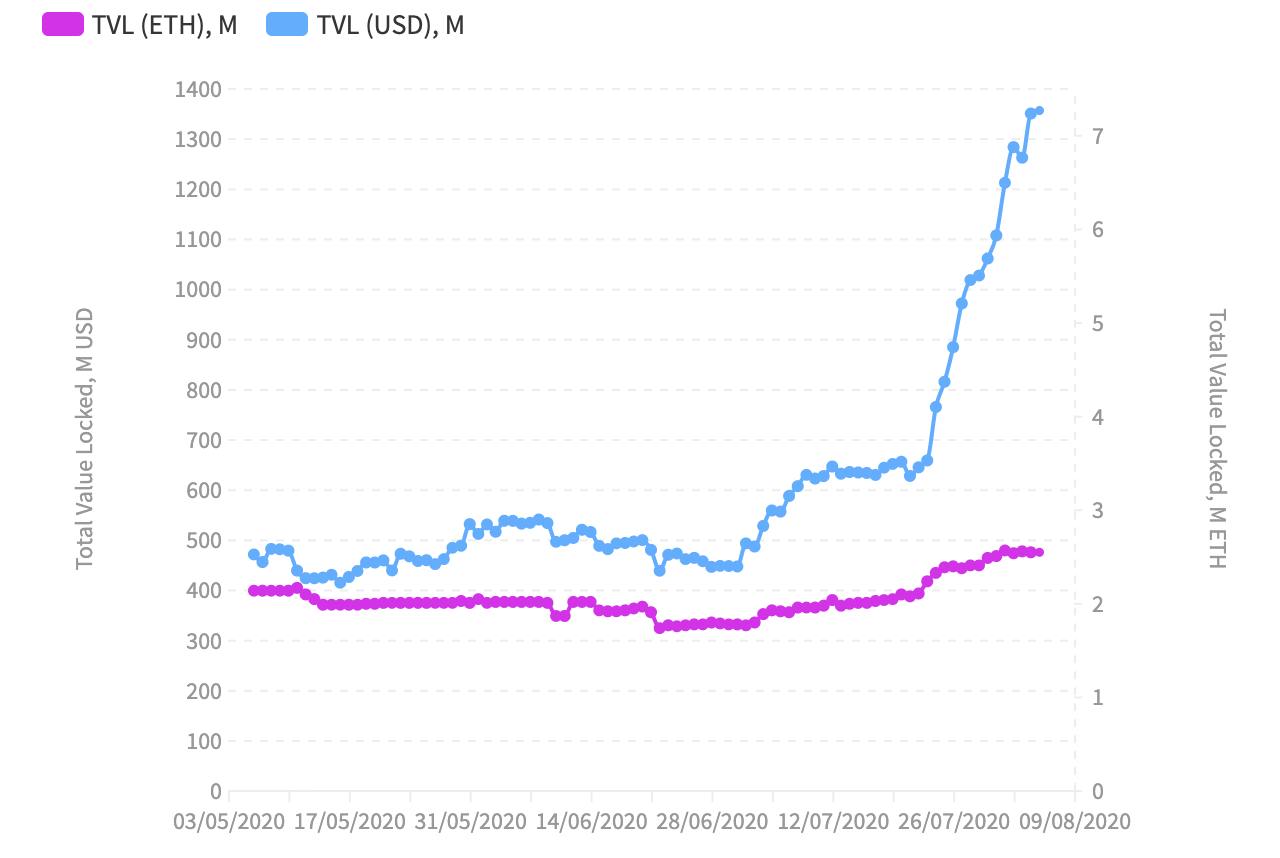

Đòn bẩy và đầu cơ bên trong hay bên ngoài DeFi tự thể hiện ở tổng giá trị bị khóa (TVL) tăng cao, số liệu thường được tham chiếu để cho thấy DeFi đã phát triển lớn như thế nào. Mặc dù số lượng ETH bị khóa trên các nền tảng tăng lên, nhưng định giá USD tăng nhanh hơn nhiều, làm sai lệch nhận thức về quy mô của DeFi.

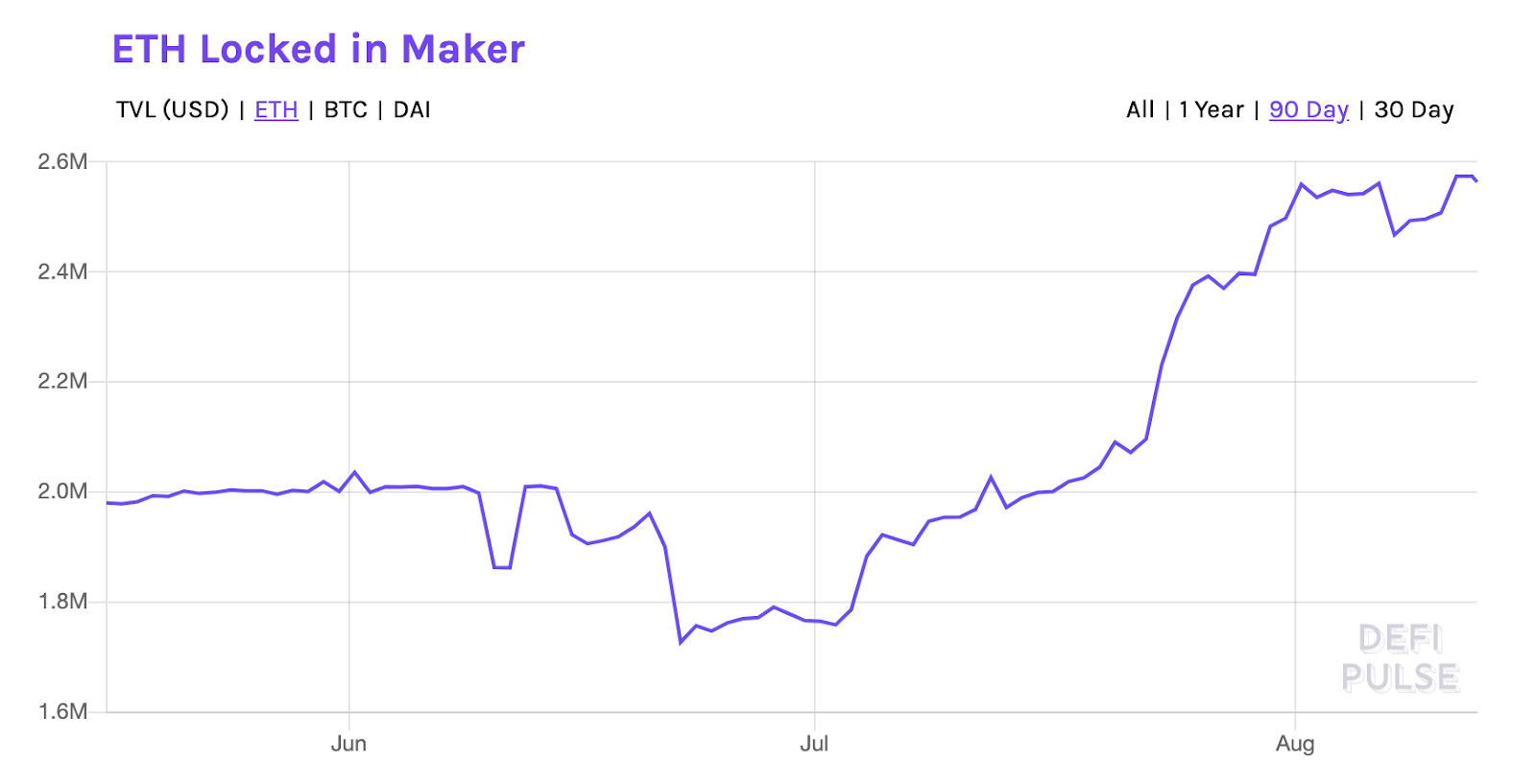

ETH bị khóa trong Maker | Nguồn: DeFi Pulse

Tổng giá trị bị khóa bằng ETH (màu tím) so với USD (màu xanh lam) trong Maker | Nguồn: Dappradar

Chênh lệch giá với các khoản vay nhanh

Khái niệm về kinh doanh chênh lệch giá rất đơn giản: mua thứ gì đó rẻ và bán với giá cao hơn. Nó được sử dụng trong mọi thị trường truyền thống, bao gồm cả cổ phiếu và hàng hóa. DeFi thêm một loại hoàn toàn mới vào kinh doanh chênh lệch giá là vay nhanh (flash loan).

Các khoản vay nhanh xuất hiện từ khả năng lập trình của Ethereum. Vì nền tảng DeFi là hợp đồng thông minh nên tương tác giữa chúng có thể được tự động hóa thông qua giao dịch phức tạp. Lợi ích chính của các khoản vay nhanh là loại bỏ rủi ro đối tác trong việc nắm giữ tài sản.

Ví dụ, anh A nhận thấy ETH trên Huobi có giá 390 đô la, trong khi trên Binance là 400 đô la. Về mặt lý thuyết, anh ta có thể mua ETH trên Huobi, rút về Binance và bỏ túi phần chênh lệch. Tuy nhiên, nếu giá trên Binance giảm trong thời gian chờ đợi, A sẽ mất cơ hội và trở thành người nắm giữ ETH mà không có nơi để đóng giao dịch với lợi nhuận.

Giao dịch DeFi tự động giúp A không bị bỏ lại với ETH trong tay. Nếu thấy chênh lệch giá giữa các nền tảng DeFi, anh ta có thể tạo giao dịch phức tạp và sử dụng Aave để bắt đầu một khoản vay nhanh, kiếm lời chênh lệch giá. Nếu giá thay đổi trong quá trình thực hiện giao dịch, giao dịch sẽ không thành công và A chỉ mất tiền phí giao dịch.

Xem xét phí gas cao trên Ethereum, chênh lệch giá không mang lại lợi nhuận cho tất cả mọi người. Để giải quyết những tổn thất tiềm ẩn, các giao dịch phải khá lớn. Nếu không, vài nỗ lực kinh doanh chênh lệch giá không thành công có thể phá hủy một danh mục đầu tư nhỏ.

… Và một loại ICO mới

Với tình hình đầu cơ rầm rộ, DeFi trở thành cơ sở chứng minh cho việc hồi sinh khái niệm ICO, nguyên nhân dẫn đến bull-run năm 2017. Loại huy động vốn từ cộng đồng mới này được gọi là mở bán token lần đầu trên sàn DEX (IDO).

Phần lớn các ICO thất bại vì thiếu niêm yết, khiến các nhà đầu tư khó truy cập hoặc bán các token của họ. Các IEO đã giúp khắc phục sự cố, khi sàn giao dịch niêm yết những dự án mà họ quảng bá.

IDO cải thiện mô hình ICO bằng cách tiếp tục gây quỹ on-chain và cung cấp tính thanh khoản tức thì. Trong khi đó, bản chất phi tập trung của IDO làm cho chúng minh bạch hơn IEO.

Mặt khác, phân cấp mở lại cánh cửa cho các dự án chất lượng thấp và lừa đảo. Với IEO, sàn giao dịch có trách nhiệm giải trình cho người dùng và kiểm tra cờ đỏ, trong khi ICO và IDO thì không. Do đó, các IDO nên được tiếp cận một cách thận trọng hơn.

Chỉ là một bong bóng?

DeFi còn một chặng đường dài trước khi được chấp nhận trên quy mô lớn. Khả năng mở rộng của Ethereum cần được cải thiện và các công cụ mới như điểm tín dụng phải được triển khai.

Tuy nhiên, các nền tảng có trường hợp sử dụng thực tế và tiềm năng to lớn để giúp mọi người quản lý tài chính tốt hơn. Hiện tại, mọi thứ trông giống như bong bóng, nhưng về lâu dài, DeFi có thể mang lại giá trị thực. Với tốc độ phát triển của thị trường, có thể không còn quá lâu nữa trước khi những kẻ bảo thủ nhường chỗ cho các tổ chức và bán lẻ.

- Tại sao Bitcoin có thể chứng kiến breakout lớn trong những ngày tới?

- VC hàng đầu lo sợ “Thứ Năm Đen Tối” xảy ra trên DeFi có thể là sự kiện gây tắc nghẽn Ethereum

- Cá voi Bitcoin tuyên bố Defi sẽ có kết cục giống ICO, cảnh báo khoản lỗ lớn sắp đến với các trader mới

Thùy Trang

Theo Cryptobriefing

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Figure Heloc

Figure Heloc  Sui

Sui