Một chỉ báo on-chain của Bitcoin – phát hiện cú nảy mèo chết trong các đợt điều chỉnh thị trường giảm giá của năm qua – đã xuất hiện trở lại trong tháng này.

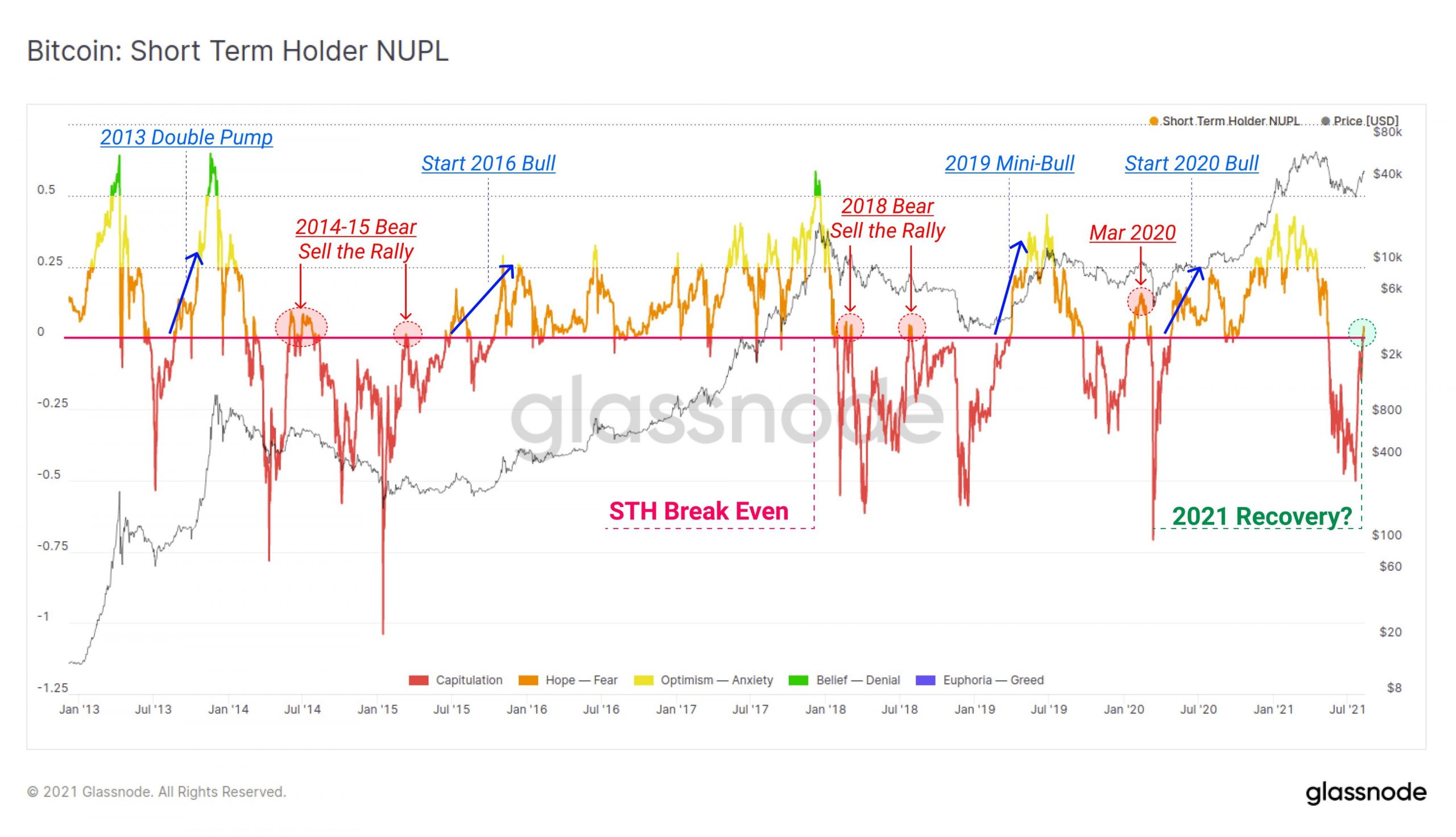

Chỉ báo “Bitcoin: NUPL của hodler ngắn hạn” tính toán đầu ra giao dịch chưa chi tiêu (UTXO) của các giao dịch BTC không quá 155 ngày để xác định khả năng sinh lời trong vòng 155 ngày kể từ ngày mua và nắm giữ Bitcoin.

Do đó, nếu NUPL (lãi/lỗ ròng chưa thực hiện) trả về giá trị dưới 0, điều đó có nghĩa là nhà đầu tư đang lỗ. Ngược lại, tỷ lệ NUPL trên 0 cho thấy nhà đầu tư đang có lãi.

Glassnode đã báo cáo vào ngày 12/8 rằng Bitcoin NUPL cho nhà đầu tư ngắn hạn đã phục hồi trở lại trên 0, lần đầu tiên thể hiện trạng thái có lãi kể từ sự cố thị trường vào tháng 5/2021. Trong khi đó, công ty cũng đưa ra những lo ngại về khả năng bán tháo, trích dẫn các fractal từ chu kỳ gấu năm 2014–2015, 2018 và tháng 3/2020.

Biểu đồ NUPL của người nắm giữ Bitcoin ngắn hạn | Nguồn: Glassnode

Cụ thể, hodlers Bitcoin ngắn hạn đã tận dụng các đợt phục hồi trong thời gian điều chỉnh để đảm bảo lợi nhuận tạm thời.

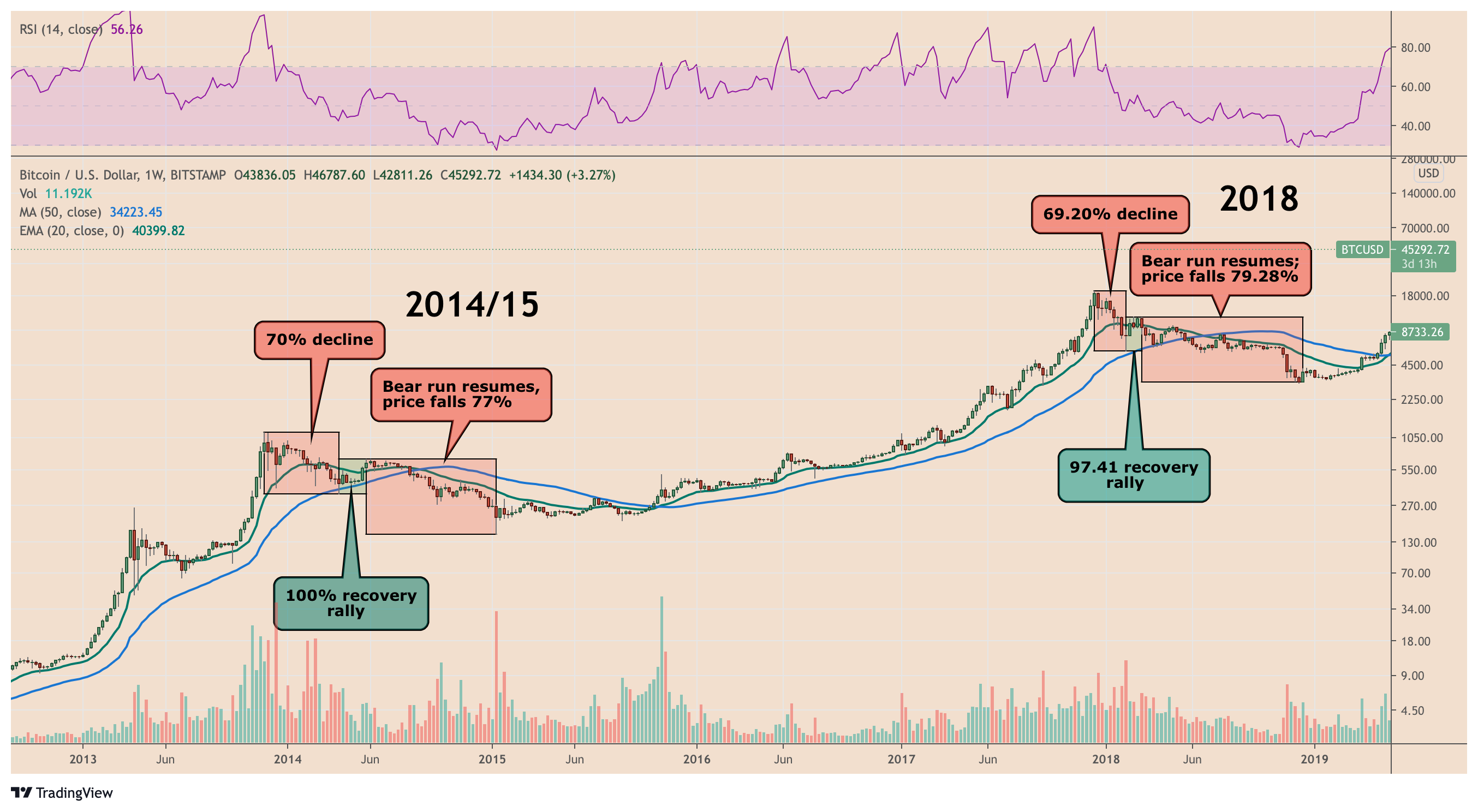

Hành động giá từ mùa gấu năm 2014–2015 cho thấy BTC/USD tiếp tục điều chỉnh thấp hơn mặc dù đã phục hồi 100%. Tương tự, vào năm 2018, mức phục hồi 97,41% không thể bảo vệ thị trường khỏi xu hướng giảm giá phổ biến.

Quá trình phục hồi của giá Bitcoin đã không kéo dài trong các chu kỳ giảm giá 2014–2015 và 2018 | Nguồn: TradingView

Lần phục hồi tăng mới nhất vào năm 2021 diễn ra sau khi Bitcoin giảm từ khoảng 65.000 xuống xấp xỉ 29.000 đô la. Giá đã tăng lên 46.787 đô la trên sàn giao dịch Bitstamp sau một đợt phục hồi lớn tiếp theo – tăng 63,59%.

Bitcoin đã điều chỉnh thấp hơn một lần nữa vào ngày 12/8, giảm xuống dưới hỗ trợ tâm lý 45.000 đô la. Ở mức thấp nhất trong ngày, tiền điện tử hàng đầu giao dịch với giá 44.100 đô la.

Hiệu suất giá BTC/USD trong thời gian gần đây | Nguồn: TradingView

Trường hợp tăng giá bất đồng chính kiến

Glassnode lưu ý rằng “động thái phục hồi nhanh chóng” như vậy thường xảy ra trong 2 trường hợp: các cuộc biểu tình cứu trợ của thị trường gấu và giai đoạn không tin tưởng của thị trường bò.

Tuy nhiên, nền tảng phân tích blockchain không loại trừ khả năng xảy ra một đợt tăng giá kéo dài, chẳng hạn như lần tăng đã thấy trong các đợt bùng nổ vào năm 2013, 2019 và 2020.

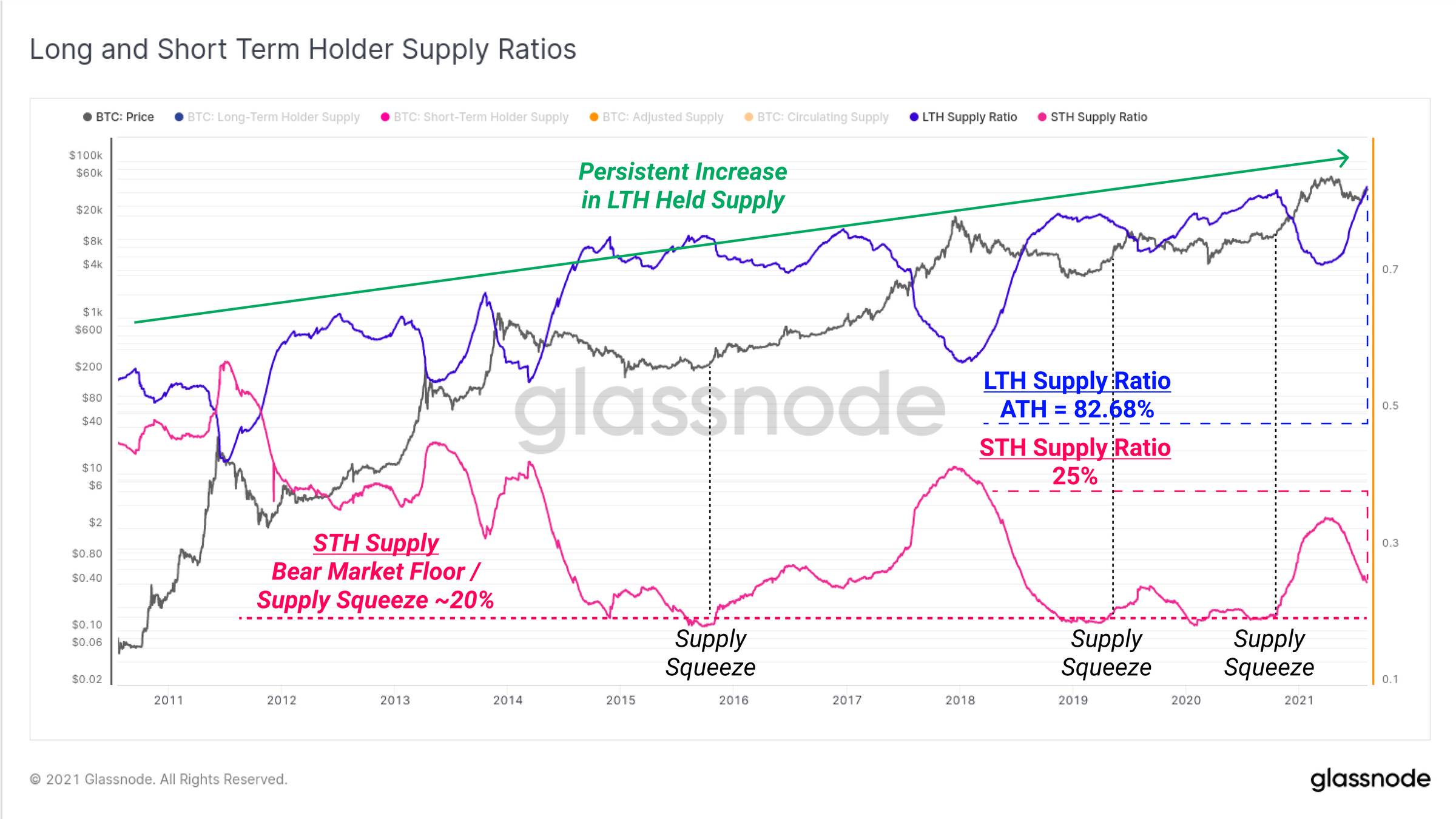

Nhiều bằng chứng chứng minh triển vọng tăng giá đến từ báo cáo của Glassnode được công bố vào đầu tuần này. Nền tảng đã phát hiện số lượng người nắm giữ ngắn hạn (STH) sụt giảm trong khi người nắm giữ dài hạn (LTH) tăng. Thực tế, nguồn cung LTH đã đạt mức cao nhất mọi thời đại là 82,68% của tất cả các coin đang lưu hành.

Trong khi đó, tỷ lệ do STH sở hữu đã giảm xuống 25% nguồn cung Bitcoin ròng đang lưu hành, cho thấy hành vi nắm giữ gia tăng.

Tỷ lệ cung của người nắm giữ dài hạn và ngắn hạn | Nguồn: Glassnode

Trong lịch sử, khi tỷ lệ nắm giữ ngắn hạn giảm xuống 20%, nó dẫn đến kịch bản squeeze nguồn cung – tức là coin lưu hành ít hơn so với nhu cầu hiện tại.

“Tình hình này cực kỳ giống với khối lượng coin do LTH nắm giữ vào tháng 10/2020 trước khi xu hướng tăng giá lớn bắt đầu. Trong khi nén cung dựa trên tỷ lệ cung của STH vẫn chưa ở mức 20%, có rất nhiều chỉ báo và xu hướng cho thấy nó sẽ đạt đến đó vào giữa tháng 9 (là điều kiện để nén cung)”.

Hết hạn hợp đồng quyền chọn

Vào ngày 3/8, Chủ tịch Ủy ban chứng khoán và sàn giao dịch Hoa Kỳ (SEC) Gary Gensler đã gợi ý rằng sẽ cởi mở hơn trong việc chấp nhận đơn đăng ký quỹ hoán đổi giao dịch Bitcoin (ETF) nếu có những thay đổi cụ thể.

Tuần này, BitMEX cũng đã đồng ý giải quyết một vụ kiện với Ủy ban giao dịch hàng hóa tương lai Hoa Kỳ và Mạng lưới thực thi tội phạm tài chính. Theo thỏa thuận, BitMEX sẽ trả tới 100 triệu đô la tiền phạt dân sự “vì vận hành bất hợp pháp nền tảng giao dịch tiền điện tử và vi phạm chống rửa tiền”.

Luồng tin tức lạc quan này đã giúp thúc đẩy một số ván cược tăng giá cho các quyền chọn hết hạn vào hôm nay, nhưng một số trader đã trở nên phấn khích quá độ.

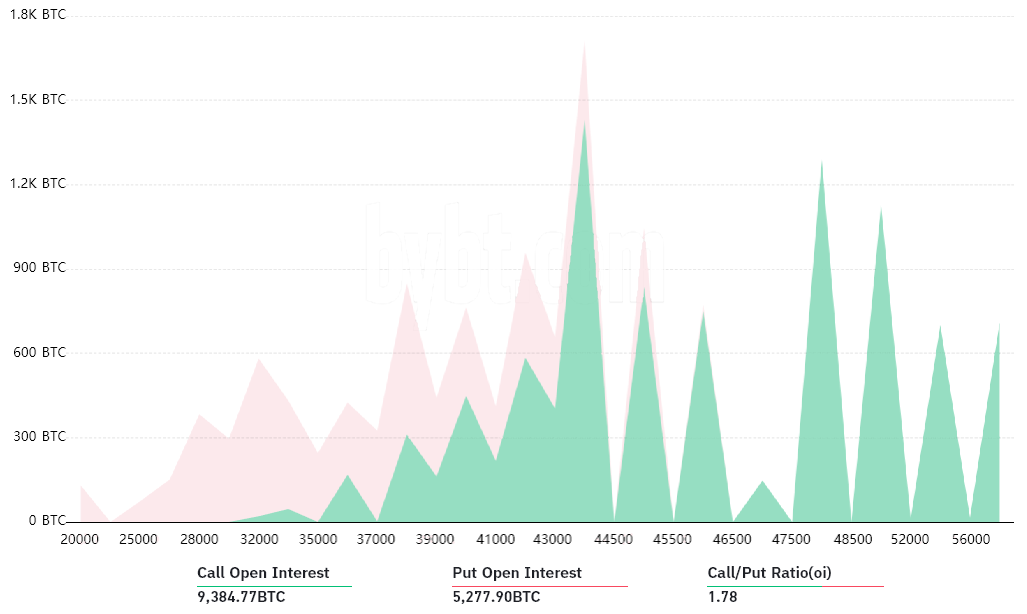

Tổng hợp đồng mở (OI) của hợp đồng quyền chọn Bitcoin cho ngày 13/8 | Nguồn: Bybt

Con số tổng tương tự với lần hết hạn quyền chọn 625 triệu đô la của tuần trước và cũng có tỷ lệ call-to-put là 1,78 vào thời điểm đó. Tuần này, các quyền chọn mua (call) từ trung lập đến tăng giá lại chiếm ưu thế và quyền chọn bán (put) bảo vệ hiện đang nằm dưới mức giá 46.500 đô la.

Nếu Bitcoin có thể vượt lên trên 46.000 đô la vào lúc 19 giờ hôm nay (theo giờ Việt Nam), tất cả 5.278 hợp đồng quyền chọn bán BTC sẽ trở nên vô giá trị.

Mặt khác, chỉ có 5.335 quyền chọn mua BTC sẽ hết hạn, tương đương với 245 triệu đô la. Các nhà đầu tư đã quá phấn khích, mua các quyền chọn tăng giá 48.000 đô la và cao hơn, làm giảm 435 triệu đô la tiềm năng của các quyền chọn mua này.

Phe bò có thể sử dụng lợi thế đáng kể của họ để buộc giá tăng lên bởi vì đạt đến mốc 48.000 đô la sẽ làm tăng giá trị danh nghĩa của lần hết hạn quyền chọn thêm 80 triệu đô la. Trong trường hợp này, ưu thế của phe bò sẽ đạt 325 triệu đô la và thể hiện sự thống trị thậm chí còn mạnh mẽ hơn trên thị trường.

Giải pháp duy nhất cho phe gấu nằm ở mức hết hạn dưới 44.000 đô la. Điều này sẽ làm giảm đáng kể lợi thế của phe bò xuống còn 80 triệu đô la nếu điều đó xảy ra vào hôm nay.

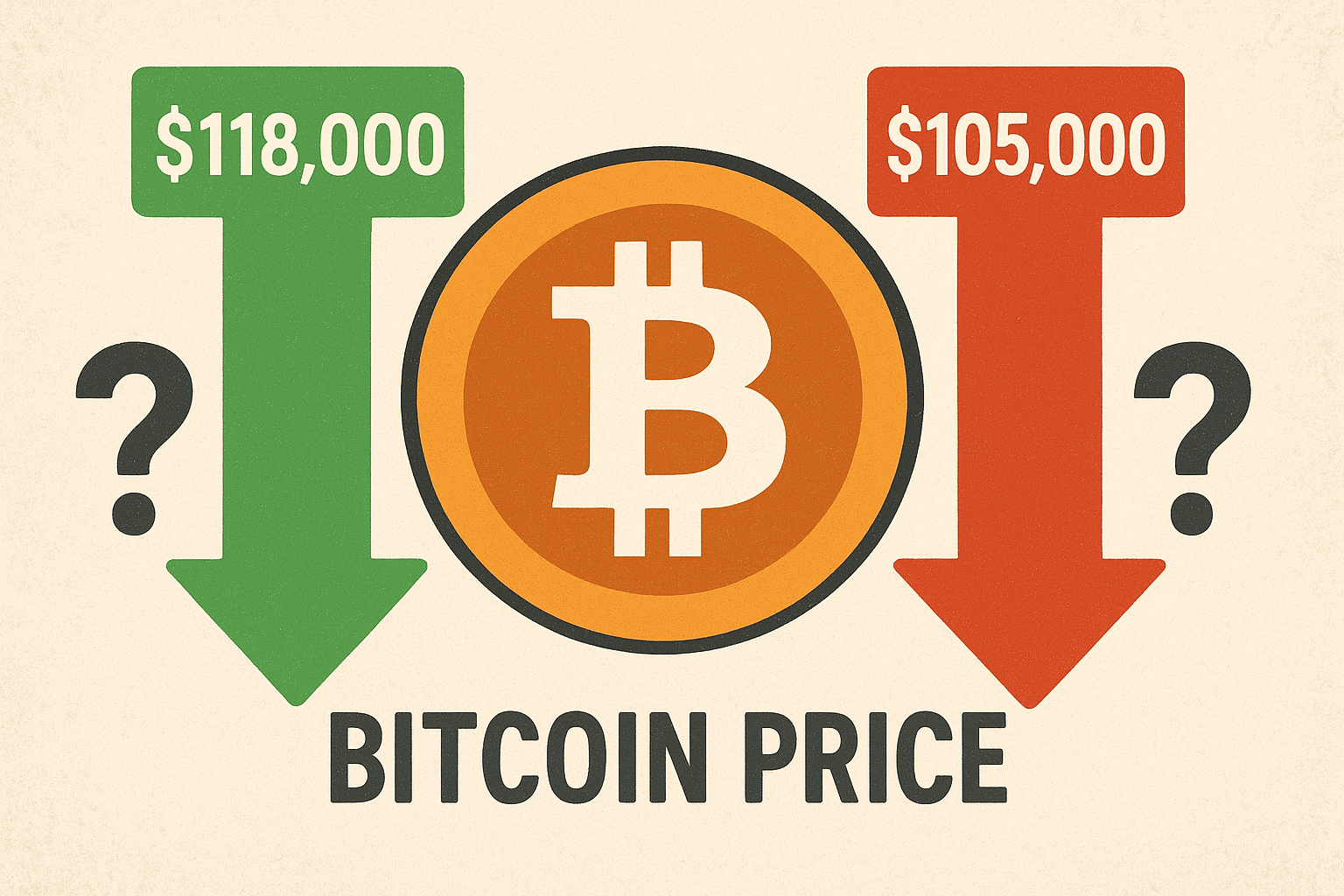

- Liệu Bitcoin có thể hướng tới đỉnh thứ hai trong năm nay?

- Tỷ lệ thống trị của Bitcoin (BTCD) có dấu hiệu giảm mạnh, đã đến lúc mua altcoin?

- Giá Bitcoin giảm dưới $45k, nhà phân tích cho rằng BTC cần “xả hơi” trước khi theo đuổi mức cao mới

Đình Đình

Theo AZCoin News

Bitcoin

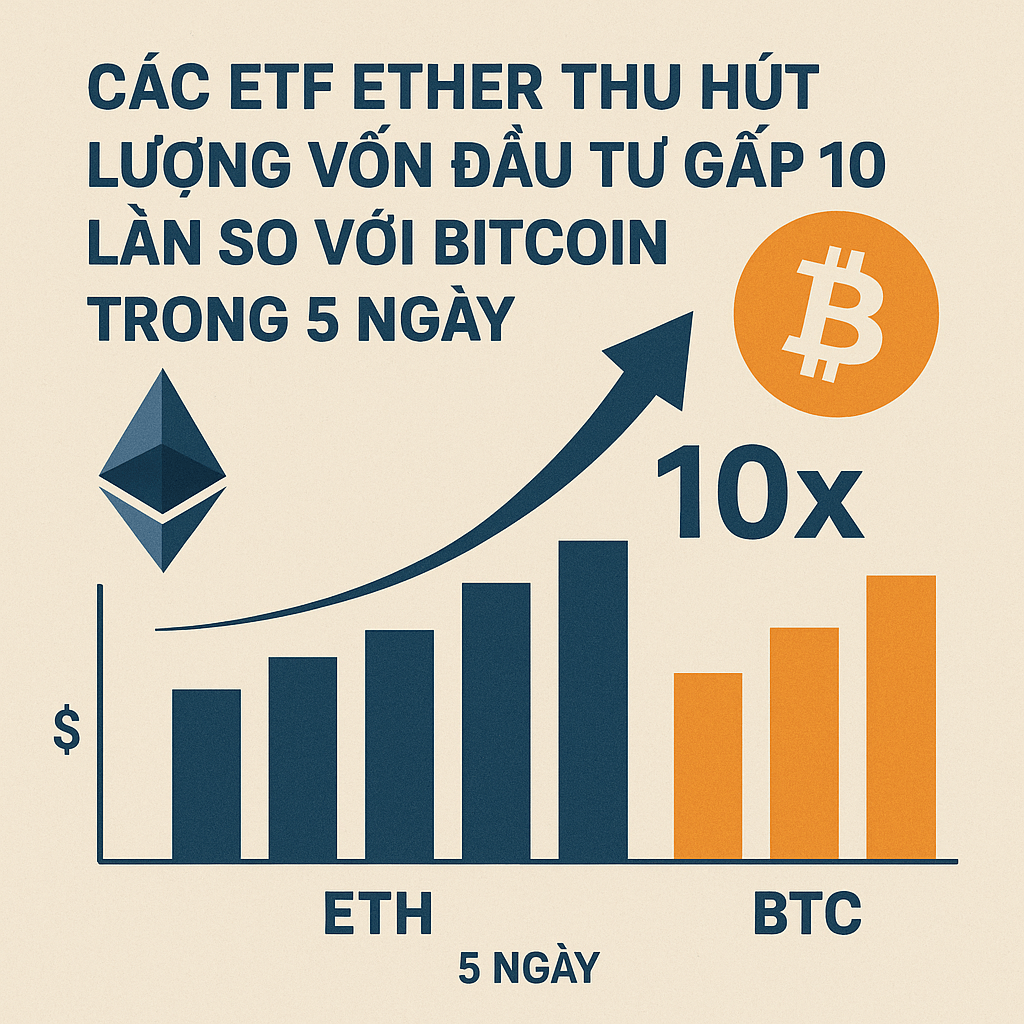

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)