Ethena Labs là một giao thức phi tập trung xoay quanh stablecoin USDe mang lại lợi nhuận. Trong vài tuần kể từ khi giới thiệu token này ra công chúng vào tháng 2, dự án đã nhận được nhiều ý kiến trái chiều vì những điểm tương đồng với hệ sinh thái Terra, vốn dĩ đã sụp đô vào năm 2021.

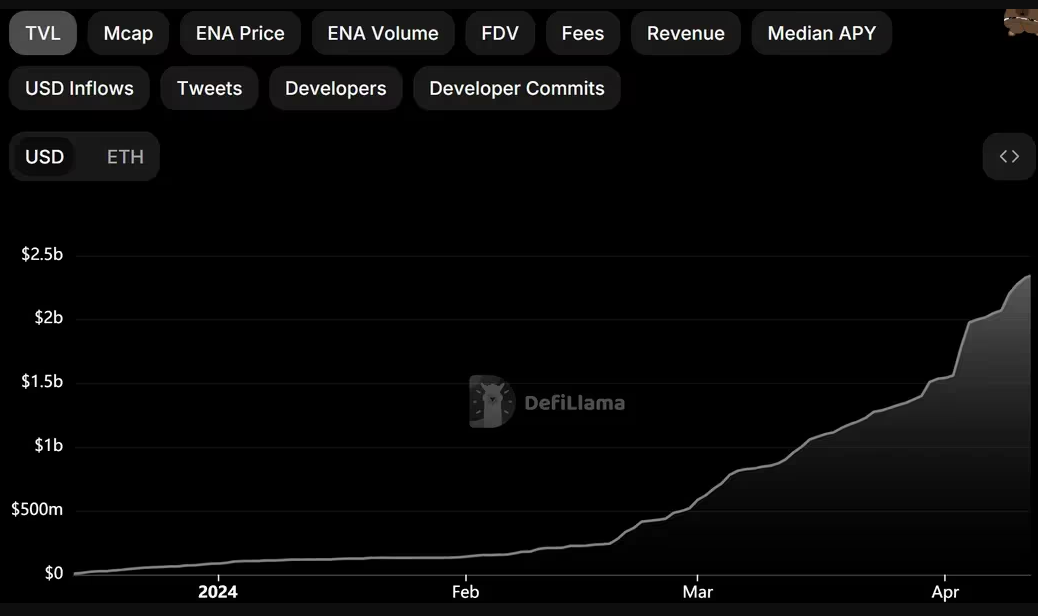

Những người stake USDe trong tối thiểu 7 ngày hiện kiếm được lợi suất hàng năm khoảng 37%, đủ cao để thúc đẩy tổng giá trị bị khóa (TVL) trên giao thức lên 2,3 tỷ đô la từ 178 triệu đô la – tăng gấp 12 lần chỉ sau 60 ngày theo DefiLlama. Tuy nhiên, lợi suất cao là con dao hai lưỡi và thường phản ánh rủi ro cao: UST của Terra đã trả gần 20% cho các nhà đầu tư trước khi sụp đổ.

Nguồn: DefiLlama

Không giống như các stablecoin được hỗ trợ bằng tài sản như USDT và USDC có giá trị được bảo đảm bằng đô la hoặc các khoản tương đương với đô la như nợ chính phủ Hoa Kỳ, USDe tự gọi mình là một stablecoin tổng hợp với giá trị 1 đô la được duy trì thông qua kỹ thuật tài chính được gọi là giao dịch cash&carry. Giao dịch này bao gồm mua một tài sản và đồng thời Short một sản phẩm phái sinh của tài sản đó để thu funding rate hoặc chênh lệch giữa hai mức giá, được biết đến rộng rãi trong tài chính truyền thống và không mang rủi ro định hướng (delta).

Mike van Rossum, nhà sáng lập Folkvang, cho biết trong một bài đăng trên X:

“Bản thân giao dịch này rất an toàn và được hiểu rõ, nhiều người (bao gồm cả Folkvang) đã thực hiện các giao dịch như thế này trong nhiều năm. Nhưng hãy nhớ rằng nó chỉ không có rủi ro khi nói về delta. Có rất nhiều điều có thể sai ở đây. Chẳng hạn như vấn đề với sàn giao dịch mà các vị trí (và tài sản thế chấp) được quản lý. Cũng như các vấn đề cố gắng thực hiện hàng trăm triệu (hoặc hàng tỷ) đô la trong thị trường rất biến động”.

Ethena hoạt động như thế nào?

Người dùng Ethena đúc token USDe bằng cách gửi các stablecoin như USDT, DAI và USDC trên giao thức. Sau đó, họ có thể stake USDe đã đúc (có vốn hóa thị trường là 21,3 tỷ đô la) để đổi lấy lợi tức.

Để tạo ra lợi tức đó, Ethena đã triển khai một số chiến lược về giao dịch cash&carry.

Funding rate cho các hợp đồng vĩnh viễn Bitcoin và ETH hiện đang ở mức dương, có nghĩa là các vị thế Long sẽ trả cho các vị thế Short, tạo ra lợi nhuận cho những người Short trên thị trường. Funding rate thường chuyển sang âm trong các thị trường giảm giá, có nghĩa là nguồn lợi suất của Ethena có thể cạn kiệt nếu tiền điện tử bước vào chu kỳ giảm giá khác.

Cá voi có vẻ không bị lung lay. Đầu tuần này, 10 ví đã rút tổng cộng 51 triệu đô la token quản trị gốc (ENA) của Ethena khỏi các sàn giao dịch và khóa trên Ethena trong tối thiểu 7 ngày, theo Lookonchain.

Jeff Dorman, giám đốc đầu tư tại Arca, cho biết trong một cuộc phỏng vấn:

“Rủi ro đối với Ethena là lợi suất biến mất do lực lượng thị trường tự nhiên hoặc họ có đối tác phá sản chứ không phải tài sản thế chấp. Những gì Ethena đang cố gắng thực hiện với các giao dịch cơ bản khá dễ dàng và đã được thực hiện ở các thị trường truyền thống trong nhiều thập kỷ. Bất kỳ ai cũng có thể tự mình làm điều tương tự, nếu họ có đủ vốn để thế chấp và các đối tác đáng tin cậy. Tất cả những gì Ethena đang làm là tăng rủi ro trong khi giảm thời gian để bạn tự làm việc đó”.

Vết sẹo hằn sâu

Sự sụp đổ đau thương của Terra đã dẫn đến phá sản một số công ty tiền điện tử khác và để lại những vết sẹo khó quên trong toàn ngành. Dự án sụp đổ khi stablecoin thuật toán UST bước vào vòng xoáy tử thần sau khi bị bán tháo dữ dội và giá trị của LUNA (đóng vai trò là tài sản thế chấp) lao dốc.

Guy Young, nhà sáng lập Ethena Labs, cho biết trong một cuộc phỏng vấn với Laura Shin trên podcast Unchained:

“Việc so sánh những gì Ethena đang làm với Luna thực sự là một lập luận yếu kém, nông cạn. Sự khác biệt cốt lõi ở đây là suy nghĩ về những gì hỗ trợ tài sản ổn định này. UST được hỗ trợ bởi LUNA, token này đã tăng 100% và giảm 50% trong một tuần. USDe của Ethena được hỗ trợ hoàn toàn và được thế chấp đầy đủ”.

Về sự phụ thuộc vào thị trường bò, Young cho biết:

“Tôi nghĩ đó là mối lo ngại chính đáng về vấn đề này. Những gì chúng tôi đã thấy ngay cả vào năm 2022 khi bạn stake ETH cùng với funding rate, bạn vẫn có thể duy trì tỷ lệ cao hơn Trái phiếu Kho bạc Hoa Kỳ, nhưng tôi tưởng tượng rằng trong một thị trường gấu, bạn sẽ thấy nguồn cung USDe giảm đi một cách hợp lý. Đây là điều mà chúng tôi thấy ổn. Chỉ là đang phản ứng với động lực của thị trường và nếu nhu cầu đòn bẩy ít hơn trong thời gian lãi suất thấp hơn, chúng tôi sẽ điều chỉnh sang quy mô nhỏ hơn”.

Young không loại trừ việc thay đổi chiến lược tạo lợi suất của Ethena thành chiến lược “có ý nghĩa trong thị trường gấu” nếu cần thiết.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter (X): https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Tài sản thế chấp Bitcoin cho USDe của Ethena Labs đạt gần 600 triệu USD trong một tuần

- Ethena Labs bổ sung Bitcoin làm tài sản thế chấp cho synthetic dollar USDe khi TVL vượt 2 tỷ USD

- Tiền gửi và giá token Solend tăng vọt trong bối cảnh tranh chấp với MarginFi

Đình Đình

Theo Coindesk

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Sui

Sui  Ethena USDe

Ethena USDe  Stellar

Stellar