Tháng trước, Tether đã đưa ra ý kiến về mức đảm bảo hàng quý mới nhất. Nhà phát hành USDT thông báo dự trữ của họ hiện đã vượt quá trách nhiệm nợ.

Điều này lẽ ra đã làm giảm bớt những lo ngại về vị trí của Tether với tư cách là thực thể nắm toàn quyền duy nhất đối với stablecoin lớn nhất thế giới về vốn hóa thị trường. Thay vào đó, báo cáo đã vấp phải nhiều đánh giá trái chiều khi một số người đặt câu hỏi về tính xác thực của báo cáo và những thay đổi trong phân bổ tài sản dự trữ.

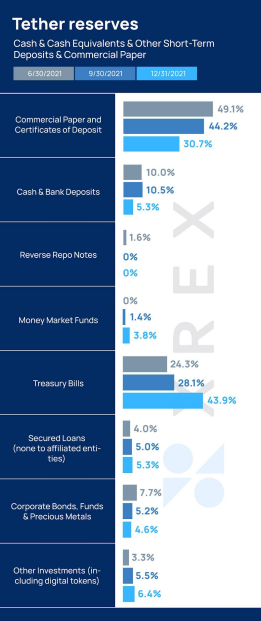

Công ty fintech XREX có trụ sở chính tại Đài Bắc đã xem xét việc phân bổ tài sản dự trữ của Tether và so sánh với hướng dẫn dự thảo từ các cơ quan quản lý của Hoa Kỳ. Theo đó, kế hoạch phân bổ tài sản hiện tại của Tether phù hợp hơn với những gì mà các nhà quản lý đang tìm kiếm ở các công ty phát hành stablecoin. Mặc dù giảm lượng tiền mặt nhưng tài sản thế chấp của Tether đã được cải thiện hơn 2 quý trước.

Lưu ý rằng vì không thể xác minh và bình luận về tính xác thực của cuộc kiểm toán độc lập, nên bài viết sẽ phân tích dựa trên thông tin do Tether tiết lộ.

Từ tiền mặt đến quỹ và trái phiếu chính phủ ngắn hạn

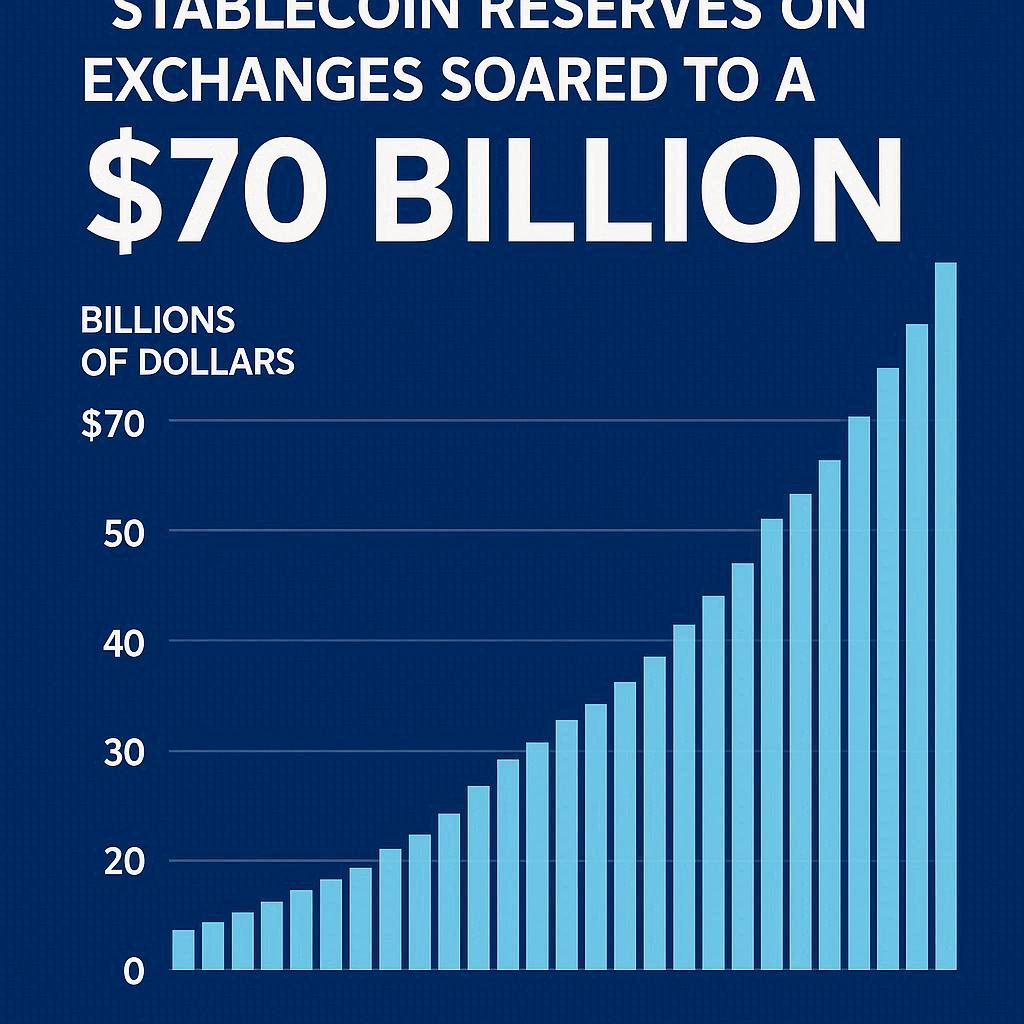

Vào cuối năm 2021, Tether đã báo cáo tổng tài sản hợp nhất của mình đạt ít nhất khoảng 78,68 tỷ đô la và tổng nợ hợp nhất lên tới khoảng 78,54 tỷ đô la, trong đó khoảng 78,48 tỷ đô la liên quan đến phát hành token kỹ thuật số. Điều này có nghĩa là giá trị tài sản Tether có hiện lớn hơn số token USDT mà họ đã phát hành. Nhưng kế hoạch phân bổ tài sản hiện nay khác như thế nào và chất lượng tài sản tốt đến đâu?

So với báo cáo được công bố vào tháng 9/2021, Tether đã giảm 42% tiền mặt và tiền gửi ngân hàng xuống 4,187 tỷ đô la và giảm khoảng 21% thương phiếu từ 30,5 tỷ xuống 24,16 tỷ đô la. Ngược lại, họ đã tăng phân bổ cho các quỹ thị trường tiền tệ đến 200% đạt 3 tỷ đô la và trái phiếu chính phủ ngắn hạn tăng 77,6% lên 34,52 tỷ đô la.

Dự trữ của Tether | Nguồn: XREX, sử dụng dữ liệu từ Moore Cayman và Tether

Động thái này có thể được coi là Tether giảm bớt “tiền mặt trong ngân hàng”, do đó tự chịu rủi ro lớn hơn khi USDT được hỗ trợ bởi khoản “tiền gửi ngân hàng” ít hơn. Một số người trong cộng đồng tiền điện tử cảm thấy thoải mái hơn với việc các nhà phát hành stablecoin có khoản tiền gửi 1:1 USD tại các ngân hàng thương mại, do đó sự thay đổi này không được đón nhận.

Tuy nhiên, khối tài sản thế chấp của Tether đã tăng tỷ trọng trái phiếu chính phủ ngắn hạn và giảm bớt mức độ tiếp xúc với các thương phiếu chủ yếu phụ thuộc vào uy tín tín dụng của các tập đoàn tư nhân. Bằng cách tăng thị phần của những tài sản thanh khoản chất lượng cao, Tether đang tăng cường thanh khoản của mình trong bối cảnh bị gây áp lực và hướng tới xây dựng một loại stablecoin có khả năng phục hồi tốt hơn.

Rủi ro của stablecoin: Sụp đổ, hệ thống thanh toán, tập trung quyền lực

Vào tháng 11/2021, Nhóm làm việc của Tổng thống về Thị trường Tài chính (PWG) đã phát hành một báo cáo về stablecoin nêu bật những lỗ hổng quy định và liệt kê các khuyến nghị để giải quyết những lỗ hổng đó. Nhóm làm việc được Tiến sĩ Nellie Liang lãnh đạo. Bà là Thứ trưởng Bộ Tài chính Nội địa Hoa Kỳ và là một nhà kinh tế dày dạn kinh nghiệm đã có gần 30 năm làm việc tại Cục Dự trữ Liên bang (Fed) trước khi được bổ nhiệm vào vị trí hiện tại. Kiến thức chuyên sâu của bà về hệ thống tài chính và sự hiểu biết về thị trường stablecoin khiến cộng đồng tiền điện tử cần phải xem xét cách các nhà kinh tế và cơ quan quản lý có thể đánh giá thị trường stablecoin như thế nào.

Báo cáo của PWG đã nêu bật 3 rủi ro chính trong hệ sinh thái stablecoin hiện tại: rủi ro sụp đổ, rủi ro hệ thống thanh toán và sự tập trung quyền lực kinh tế. Những rủi ro này gây ra lo ngại về thanh khoản và khả năng hoạt động trong thời kỳ khủng hoảng. Nó cũng cho thấy cần thiết phải giảm thiểu sự tập trung quyền lực và tăng khả năng tương tác. Ở đây, bài viết sẽ xem xét 2 trong số các rủi ro được nhấn mạnh: rủi ro sụp đổ và thanh khoản.

Đa dạng hóa tài sản có thể giảm rủi ro từ stablecoin

Trong phần trình bày trước Ủy ban Thượng viện về Ngân hàng, Nhà ở và Đô thị vào ngày 15/2, Tiến sĩ Liang phát biểu:

“Lịch sử đã chỉ ra rằng, nếu không có các biện pháp bảo vệ thích hợp, tiền gửi ngân hàng và các hình thức tiền tư nhân khác có khả năng gây rủi ro cho người dùng và hệ thống tài chính”.

Tiến sĩ Liang đã trích dẫn rủi ro “sụp đổ stablecoin”, trong đó mọi người mất niềm tin vào thời điểm căng thẳng hoặc bất ổn và vội vàng rút hoặc bán stablecoin của họ, tạo ra một làn sóng ảnh hưởng đến hệ thống tài chính truyền thống rộng lớn hơn. Điều này đã từng xảy ra trong cuộc khủng hoảng thanh khoản năm 2008.

Nếu một đợt sụp đổ stablecoin xảy ra và holder bán USDT ồ ạt, điều đó sẽ kích hoạt các sàn giao dịch mua lại hàng loạt USDT.

Tài sản thanh khoản chất lượng cao

Nhu cầu tối quan trọng đối với USDT là sở hữu tài sản chất lượng cao để giải quyết hai tình huống có thể dẫn đến sụp đổ: trong cuộc khủng hoảng toàn cầu khi mọi người vội vàng thanh lý tài sản của mình vì họ muốn có thanh khoản cao hơn để vượt qua thời gian khó khăn và khi một cuộc sụp đổ chống lại Tether xảy ra.

Báo cáo của PWG ngụ ý rằng stablecoin nên được hỗ trợ bằng “tài sản thanh khoản chất lượng cao” cho từng đơn vị. Khi được yêu cầu so sánh rủi ro sụp đổ giữa một stablecoin được dự trữ đầy đủ với một ngân hàng dự trữ phân đoạn trong buổi điều trần, Tiến sĩ Liang nói:

“Ví dụ, quỹ thị trường tiền tệ – được dự trữ đầy đủ 100% bởi tài sản chất lượng cao – có ít khả năng sụp đổ dự trữ”.

Bà cũng đề cập rằng ngân hàng dự trữ phân đoạn có thể ngăn chặn các đợt sụp đổ nếu được hỗ trợ bởi bảo hiểm tiền gửi, bên cho vay cuối cùng hoặc các phương tiện cho vay chiết khấu, kết hợp với quy định về tài sản.

Tuy nhiên, trong trường hợp này, theo quan điểm của Tiến sĩ Liang, rõ ràng thành phần tài sản chất lượng cao càng lớn thì rủi ro sụp đổ càng thấp. Ngược lại, ngân hàng dự trữ phân đoạn và các khoản nợ vốn có trong đó có nghĩa là các ngân hàng thương mại gặp rủi ro sụp đổ trong điều kiện căng thẳng dẫn đến không chắc chắn có sẵn tiền mặt từ các khoản tiền gửi của ngân hàng.

Cuộc khủng hoảng tài chính năm 2007-2008 đã cho thấy những lỗ hổng của hệ thống ngân hàng truyền thống, bao gồm cả mức độ an toàn của tiền gửi ngân hàng thương mại. Thế giới bắt đầu quay cuồng với cuộc khủng hoảng thế chấp dưới chuẩn vào năm 2007. Trong năm tiếp theo, ngân hàng đầu tư Bear Stearns phải đối mặt với vấn đề thanh khoản do họ tiếp xúc quá nhiều với chứng khoán bảo đảm bằng thế chấp và yêu cầu Cục Dự trữ Liên bang cứu trợ. Giống như Bear Stearns, Lehman Brothers tiếp xúc nhiều với chứng khoán bảo đảm bằng thế chấp và trở thành vụ phá sản trầm trọng nhất trong lịch sử. Mức độ tiếp xúc đầu cơ vay nợ quá nhiều của công ty đã đẩy họ vào vòng xoáy sụp đổ do môi trường tài chính xấu đi.

Chính trong bối cảnh căng thẳng của hệ thống tài chính, Satoshi Nakamoto đã xuất bản white paper (sách trắng) Bitcoin vào ngày 31/10/2008.

Thông điệp “Ngày 3/1/2009, Bộ trưởng đứng bên bờ vực cứu trợ các ngân hàng lần thứ 2” đã được lưu giữ trên khối genesis của Bitcoin. Đây là thông điệp của Satoshi gửi đến tất cả chúng ta, một lời cảnh báo về tính dễ bị ảnh hưởng và sự bấp bênh của hệ thống ngân hàng truyền thống.

Ngày càng rõ ràng rằng Tether hiện cần phải cực kỳ cẩn thận và khéo léo trong việc phân bổ dự trữ của mình, tùy thuộc vào điều kiện kinh tế hiện nay. Đánh giá phân bổ dự trữ của Tether sẽ phải kết hợp triển vọng kinh tế ngắn hạn và dài hạn để đảm bảo rằng bất kỳ nhà phát hành stablecoin nào cũng có thể đáp ứng các khoản nợ token của mình trong mọi điều kiện thị trường.

Kết luận

Vì những lý do được liệt kê ở trên, nếu Tether tiếp tục đi theo con đường này, nó sẽ giảm thiểu rủi ro trong thời điểm điều kiện thị trường căng thẳng và tiếp tục là mỏ neo ổn định cho thị trường tiền điện tử, đặc biệt là đối với nhiều dự án DeFi được xây dựng dựa trên USDT.

Chúng ta đang chuẩn bị được chứng kiến giai đoạn luật pháp rõ ràng hơn sẽ thiết lập các thông số cho nhà phát hành stablecoin. Trong tuyên bố khai mạc tại phiên điều trần của Ủy ban Thượng viện, Thượng nghị sĩ Pat Toomey đã nhận xét về báo cáo của PWG rằng:

“Thay vì dựa vào “tính linh hoạt” của khuôn khổ hiện có cho các tổ chức lưu ký do cơ quan quản lý ngân hàng toàn quyền quyết định, thì đó là trách nhiệm của Quốc hội để thiết kế cách tiếp cận này”.

Từ các phiên điều trần, rõ ràng nhà lập pháp Hoa Kỳ muốn thấy nhiều stablecoin được chốt bằng USD thành công, vì điều đó sẽ tiếp tục củng cố đô la Mỹ trở thành tiền dự trữ thống trị toàn cầu. Với mục tiêu đó, chỉ còn là vấn đề thời gian trước khi chúng ta thấy nhiều khuôn khổ quy định hơn được triển khai để thúc đẩy và đẩy nhanh sự phát triển của việc áp dụng stablecoin.

Stablecoin sẽ đóng một vai trò quan trọng trong thanh toán xuyên biên giới, thông quan quốc tế và định cư trong tương lai gần. Chúng ta sẽ tiếp tục theo dõi chặt chẽ sự phát triển của chúng, hướng tới một tương lai nơi các nhà thúc đẩy không gian tiền điện tử và các tổ chức tài chính hợp tác cùng nhau để mang lại nguồn tài chính lớn hơn bao gồm tất cả.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Ukraine kêu gọi quyên góp bằng Bitcoin, ETH và USDT – CEO FTX tặng mỗi người dùng nước này $25

- Giá Bitcoin, ETH, USDT tăng cao tại Ukraine – Phí gas Ethereum có thời điểm vượt 1.300 gwei

- Lịch sử có gợi ý sự bùng nổ cho ETH? KOL Benjamin Cowen so sánh với chu kỳ tăng trưởng năm 2017

Minh Anh

Theo Forkast News

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Sui

Sui  Ethena USDe

Ethena USDe  Stellar

Stellar