Giao thức ngân hàng DeFi MELD gần đây đã gây chú ý khi thu hút hơn 1 tỷ đô la stake ADA vào giao thức của mình thông qua một cơ chế tài trợ mới được gọi là cung cấp pool stake ban đầu (ISPO), đánh dấu một sự đổi mới quan trọng trong cách những người chấp nhận sớm hỗ trợ các startup blockchain.

Tổng quan về ISPO

ISPO là một cách mới để các nhà đầu tư và những người chấp nhận sớm khác hỗ trợ dự án bằng cách ủy quyền tiền điện tử cho pool stake công khai để đổi lấy các token của dự án. MELD hiện là dự án duy nhất được biết đến sử dụng ISPO mặc dù khái niệm này đã được đề xuất trước đó ở những dự án khác.

ISPO của MELD được bắt đầu vào ngày 1 tháng 7, cho phép các holder Cardano stake ADA của họ trong bất kỳ thời hạn và số lượng nào để đổi lấy token MELD. Pool stake đầu tiên đã được lấp đầy trong vòng 24 giờ, sau khi 100 triệu đô la ADA được đóng góp. Trong vòng năm ngày, bốn pool stake tương đương gần 200 triệu đô la đã được lấp đầy.

MELD đã ngừng chấp nhận các ủy quyền mới vào ngày 27 tháng 10. Vào thời điểm đó, gần 620 triệu ADA đã được stake, với giá trị tích lũy hơn 1 tỷ đô la. ISPO có hơn 40.000 người tham gia. MELD cũng thu về 10 triệu đô la doanh thu.

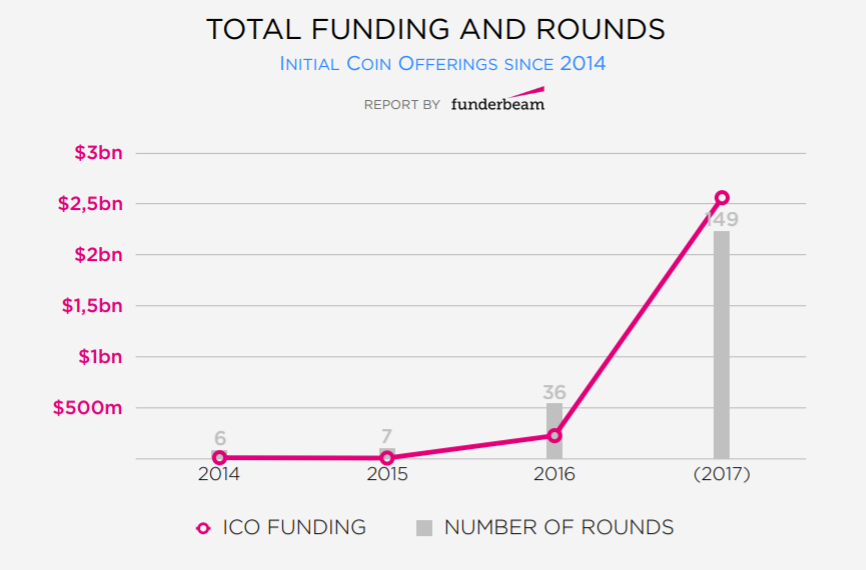

ISPO là một sự khởi đầu đáng kể so với những sáng kiến tài trợ tiền điện tử trước đây, đáng chú ý nhất là ICO và STO, và là một điểm nhấn cho hệ sinh thái đang phát triển của Cardano. Nó cũng làm nổi bật nhu cầu bị dồn nén trên thị trường đối với các dự án DeFi, vốn tiếp tục thu hút sự quan tâm của các nhà đầu tư.

Các dự án blockchain đã huy động được hàng tỷ đô la tài trợ trong năm 2017 và 2018 trước khi các cuộc đàn áp theo quy định và thị trường gấu chấm dứt tình trạng hưng cảm | Nguồn: 3TS Capital

Tại sao lại là Cardano?

Trong số tất cả các chuỗi bằng chứng cổ phần (PoS) đang tồn tại, MELD đã chọn Cardano cho ISPO của nó vì chi phí giao dịch thấp hơn, cơ chế staking hấp dẫn và kiến trúc tổng thể, theo CEO Ken Olling.

Trong giai đoạn phát triển ban đầu của MELD vào giữa năm 2020, Cardano được coi là lựa chọn tốt nhất nếu xét đến hoàn cảnh xung quanh Ethereum vào thời điểm đó.

“Không có bất kỳ blockchain nào được thiết lập nữa. Một trong những yêu cầu của chúng tôi là một blockchain PoS hiện đại. Lựa chọn thực sự duy nhất vào thời điểm đó là Cardano. Bạn có Solana, có một công cụ staking hai tầng, phức tạp hơn nhiều liên quan đến blockchain. Nó cũng hoạt động hợp pháp theo một cách khác. Và sau đó bạn có các blockchain PoS khác, nhưng không có blockchain nào trong số chúng thực sự cung cấp hình ảnh hoặc sự kết hợp đầy đủ”, Ken Olling nhấn mạnh.

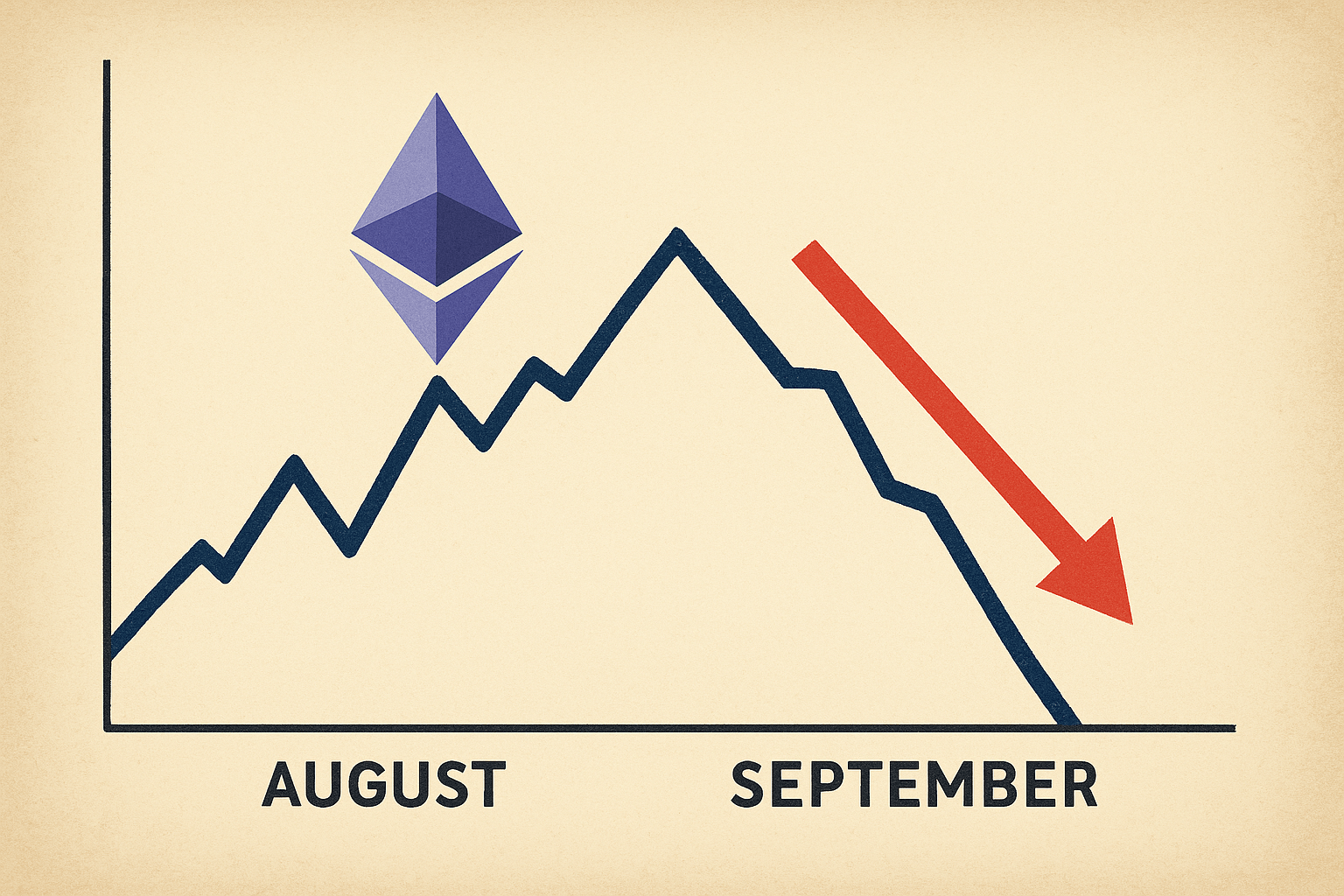

Olling cho biết MELD vẫn “rất lạc quan” về tương lai của Cardano bất chấp sự vật lộn của giá gần đây. Hiệu suất của ADA đã tụt lại đáng kể trong những tháng gần đây, sau khi trở thành một trong những thị trường tiền điện tử hoạt động tốt nhất trong tháng 9.

Nguồn: TradingView

Đạt được hiệu quả tài chính

Về cốt lõi, MELD cung cấp các dịch vụ ngân hàng không giám sát, cho phép người dùng cho vay và vay bằng cả tiền điện tử và fiat cũng như stake token MELD của họ để lấy lãi. Người cho vay có thể gửi cả tiền điện tử và fiat trên nền tảng. Người đi vay có khả năng vay cả hai loại sau khi đặt tiền điện tử của họ làm tài sản thế chấp.

Tùy chọn tài sản thế chấp tiền điện tử hấp dẫn đối với các nhà đầu tư vì nó có nghĩa là họ có thể vay fiat để trang trải chi phí mà không cần phải bán tài sản kỹ thuật số của mình và do đó phải chịu một khoản phạt lãi vốn. (Thuế lãi vốn là một nguồn đáng ngại đối với các nhà đầu tư tiền điện tử, với những nhà đầu tư giàu có luôn tìm cách sử dụng tài sản mới kiếm được của họ theo cách hiệu quả nhất có thể).

Khi được hỏi về điều gì khác biệt giữa MELD với các nền tảng cho vay và vay tiền điện tử khác, Olling đã xác định hai yếu tố:

- Thứ nhất, “ở cấp độ cao nhất, chúng tôi cung cấp sự minh bạch. Nó nằm trên blockchain, vì vậy những gì xảy ra với tiền trên giao thức là hoàn toàn có nguồn mở, không giống như các dịch vụ cho vay và cho vay tiền điện tử tập trung”.

- Thứ hai, và ở cấp độ thực tế hơn, MELD cung cấp “tiền tệ fiat cho người dùng thông qua các khoản vay được hỗ trợ bằng tiền điện tử của họ, trong khi các đối thủ cạnh tranh DeFi khác chỉ có thể cung cấp các loại tiền điện tử khác”.

Cho vay tiền điện tử đã nổi lên như một trong những trường hợp sử dụng lớn nhất trong DeFi, với các khoản như Aave và Compound lần lượt đạt được hơn 14 tỷ đô la và 11 tỷ đô la tổng giá trị bị khóa (TVL). Hơn 20 giao thức khác đã đạt được TVL ít nhất là 100 triệu đô la.

Mặc dù sự xuất hiện của DeFi đã gây ra một loại mối đe dọa đối với hệ thống tài chính truyền thống, nhưng sự tăng trưởng của ngành chủ yếu được thúc đẩy bởi những người dùng đã có quyền truy cập vào các hệ thống ngân hàng cũ. Điều đó dường như đang dần thay đổi khi các doanh nhân tiền điện tử nhắm mục tiêu vào nhóm dân số không sử dụng/ không tiếp cận được dịch vụ ngân hàng trên toàn cầu để theo đuổi sự hòa nhập tài chính. Theo Olling, bao gồm tài chính là sản phẩm phụ của một hệ thống tài chính hiệu quả hơn được thực hiện thông qua DeFi.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Hoskinson giải quyết FUD, khẳng định “chúng tôi không cần Cardano 2 ma thuật để tồn tại”

- ADA đã giảm 50% từ ATH, liệu có thể trở mình vào năm tới?

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped eETH

Wrapped eETH  Stellar

Stellar  Sui

Sui

.png)