Các nhà hoạch định chính sách trên khắp thế giới đã cam kết số tiền mới chưa từng có trong nỗ lực ngăn chặn suy thoái kinh tế sắp xảy ra hoặc tệ hơn: suy thoái toàn bộ. Tại Hoa Kỳ, Thượng viện đã phê duyệt gói kích thích trị giá 2 nghìn tỷ đô la vào cuối tháng 3 và Hạ viện chấp nhận đề nghị của Đảng Dân chủ về 3 nghìn tỷ đô la khác nhằm xoa dịu nhu cầu của người Mỹ đang phải đối mặt với tỷ lệ thất nghiệp gần 15%. Để đối phó với COVID-19, Cục dữ trữ liên bang Hoa Kỳ (Fed) thực hiện làn sóng nới lỏng định lượng vô song trong lịch sử của mình.

Là cơ quan tiền tệ chịu trách nhiệm quản lý tiền dự trữ thế giới, Fed sử dụng nới lỏng định lượng như một phương tiện mang thanh khoản mới đến với nền kinh tế. Với toàn quyền kiểm soát việc in tiền, Fed tùy ý in đô la, sau đó bơm vào hệ thống tài chính bằng cách mua tài sản trên thị trường mở.

Các nhà quan sát nhớ lại hậu quả của cuộc Đại suy thoái năm 2008, khi Fed tạo ra tài sản trị giá hơn 1,2 nghìn tỷ đô la chỉ trong 4 tháng như một cách để pump vốn tươi vào thị trường. Tuy nhiên, quy mô nới lỏng định lượng được thực hiện sau cuộc khủng hoảng COVID-19 đã lấn át mọi biện pháp trước đó, bằng chứng là Fed không đặt giới hạn số tiền dự định đưa vào hệ thống.

Trong 2,5 tháng qua, Fed đã mua khoảng 2,8 nghìn tỷ đô la tài sản. Không giống như sau năm 2008 khi cơ quan chủ quản hạn chế mua tài sản để bảo đảm trái phiếu Kho bạc Hoa Kỳ, lần này cam kết mua tài sản rủi ro như trái phiếu doanh nghiệp và thành phố.

Nhà đầu tư tiền điện tử nên mong đợi điều gì?

Tiền cứu trợ của Hoa Kỳ dự kiến sẽ giúp đỡ các công ty đại chúng và hạn chế làm giảm giá trị của cổ đông. Tiền mới làm tăng chi phí tài sản, nhưng vì hầu hết người Mỹ không sở hữu tài sản nên kết quả duy nhất họ sẽ trải qua là sức mua yếu đi. CEO Beni Hakak của LiquidApps nhận thấy đây là cơ hội để Bitcoin tự thiết lập như một kho lưu trữ giá trị:

“Cuộc khủng hoảng tài chính do COVID là cuộc khủng hoảng đầu tiên mà Bitcoin trải qua như một loại tài sản và trong khi một số người dự đoán nó sẽ hoạt động tương tự như vàng thì giá đã giảm mạnh. Khi nền kinh tế thế giới bắt đầu mở cửa trở lại, Bitcoin phục hồi khá tốt, vượt trội so với S&P kể từ mức thấp tương ứng. Với halving vừa xảy ra – là sự kiện mang lại bull run trong các lần trước, sẽ rất thú vị để xem liệu Bitcoin có thể được chấp nhận như một hàng rào chống lạm phát và kho lưu trữ giá trị”.

Nới lỏng định lượng so với thắt chặt định lượng

Trái ngược với chính sách in tiền dường như không giới hạn của chính phủ là sự kiện halving Bitcoin, xảy ra cứ 4 năm 1 lần và giảm một nửa số lượng coin phát hành. Đối với các tín đồ tiền điện tử, đây là bằng chứng rõ ràng hơn hết về tình trạng Bitcoin như “tiền có nguồn cung cố định nhất trên thế giới”. Bản chất khan hiếm của tiền điện tử hàng đầu đang thu hút sự chú ý từ các nhà đầu tư và người dùng trung bình quan tâm đến chính sách in tiền cũng như tiềm năng lạm phát.

Bên cạnh tính minh bạch và không theo quy định, nhà quản lý sản phẩm Avi Rosten tại nền tảng nghiên cứu, dữ liệu về tiền điện tử CryptoCompare cho biết thông qua việc theo dõi, anh nhận thấy thị trường biến động rất nhiều. Khối lượng cao vào giữa tháng 3 báo hiệu sự không tin tưởng, trích dẫn những biến động lớn trên thị trường chứng khoán Hoa Kỳ trong khoảng thời gian từ ngày 12 – 13/3 khi CryptoCompare đếm được 11.000 giao dịch mỗi giây. Vào thời điểm đó, tất cả mọi người đều rời bỏ tài sản rủi ro để đến với đồng đô la Mỹ và Bitcoin không phải là ngoại lệ. Anh nhấn mạnh đây là thời điểm tốt nhất để Bitcoin chứng minh giá trị như một tài sản vì mọi con mắt đều hướng về nó:

“Chúng tôi có thể thấy sự quan tâm tăng lên do phấn khích xung quanh halving Bitcoin, cũng như khối lượng trao đổi giao ngay kỷ lục. Đánh giá sàn giao dịch tháng 4 của chúng tôi cho thấy ngày 30/4 đã chứng kiến khối lượng giao ngay cao thứ hai trong lịch sử tiền điện tử.”

Hoa Kỳ có thể là tâm điểm của cơn bão tài chính, nhưng điều đó không có nghĩa là các nền kinh tế khác không lao đao. Những biện pháp nới lỏng định lượng như 3 nghìn tỷ đô la được đề xuất gần đây đã khiến tiền tệ quốc gia như Real Brazil, Peso Mexico và Rand Nam Phi bị mất hơn 20% giá trị so với đồng đô la Mỹ kể từ khi bắt đầu cuộc khủng hoảng virus Corona.

Tình hình bất ổn sau sự cố giữa tháng 3 đã đẩy Bitcoin vào vị trí của vàng trong lịch sử. Trong khi các thị trường đang dần leo lên thì nhiều quốc gia trải qua đợt virus Corona thứ hai, phá vỡ quá trình phục hồi.

Trở lại những năm 70?

Năm 1973, cuộc khủng hoảng dầu mỏ đã gây ra sóng xung kích trên khắp các thị trường toàn cầu. Nhiều chính phủ, đặc biệt là ở Hoa Kỳ, đi theo con đường in tiền như một động thái kích thích thị trường việc làm. Sự chú ý đổ dồn vào các mặt hàng khan hiếm như vàng khi nhà đầu tư tìm cách phòng ngừa rủi ro lạm phát gia tăng.

Trong khi mô tả về tình hình bất ổn là phù hợp với diễn biến ngày nay thì nó cũng khá tương xứng với điều kiện kinh tế của những năm 1970. Thập kỷ bắt đầu bằng việc Hoa Kỳ từ bỏ hoàn toàn tiêu chuẩn vàng, kết thúc với tỷ lệ lạm phát hàng năm 13.3%, ngay cả khi tiền lương và tăng trưởng kinh tế đi ngang. Tăng trưởng trì trệ kết hợp với lạm phát gia tăng đã đẩy vàng vào ánh đèn sân khấu như một kho lưu trữ giá trị chống lạm phát.

Hiện tại, các loại tiền fiat đang mở rộng nguồn cung cùng lúc với halving Bitcoin. Với nỗi lo lạm phát bắt đầu xuất hiện trở lại trên thị trường một lần nữa, tài sản khan hiếm được coi là có vị trí tốt. Nhà phân tích và sáng lập Quantum Economics Mati Greenspan tin rằng sau khi triển khai nới lỏng định lượng quy mô lớn, Bitcoin sẽ duy trì giá trị tương lai nhờ vào nguồn cung khan hiếm:

“Bitcoin hoạt động như một hàng rào chống lạm phát tương tự vàng và bạc. Vì vậy, nếu kịch bản in tiền gây ra lạm phát thì rất có thể vàng, bạc và Bitcoin sẽ giữ giá trị của chúng so với tiền fiat và hoạt động như hàng rào phù hợp”.

Dislaimer: Đây là thông tin cung cấp dưới dạng blog cá nhân, không phải thông tin tổng hợp hay lời khuyên đầu tư. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

Bitcoin

Bitcoin  Ethereum

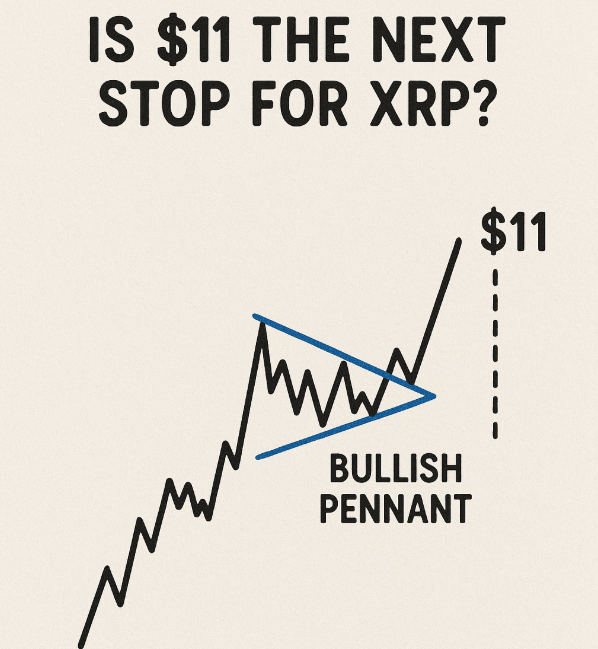

Ethereum  XRP

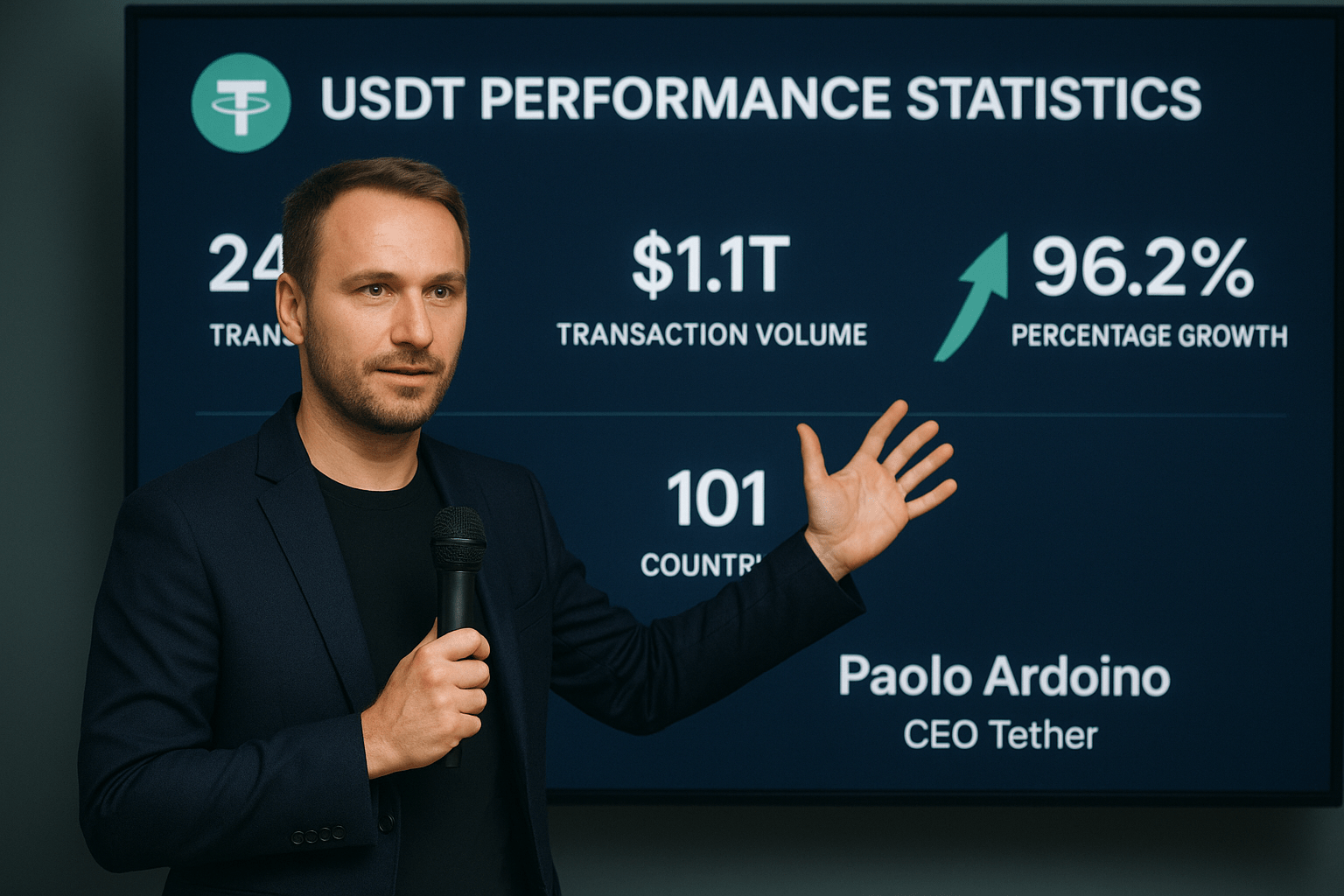

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Chainlink

Chainlink  Stellar

Stellar  Sui

Sui  Wrapped eETH

Wrapped eETH