Nới lỏng định lượng (QE) đã trở thành một cụm từ đồng nghĩa với đại dịch COVID-19 khi thời gian dài cách ly xã hội đã ngăn cản sự tăng trưởng của nền kinh tế toàn cầu và có nguy cơ biến thành một cuộc khủng hoảng tài chính.

Để tạo ra tăng trưởng kinh tế một cách giả tạo, các ngân hàng trung ương bắt đầu mua trái phiếu chính phủ và chứng khoán khác, trong khi chính phủ bắt đầu mở rộng cung tiền bằng cách in thêm tiền.

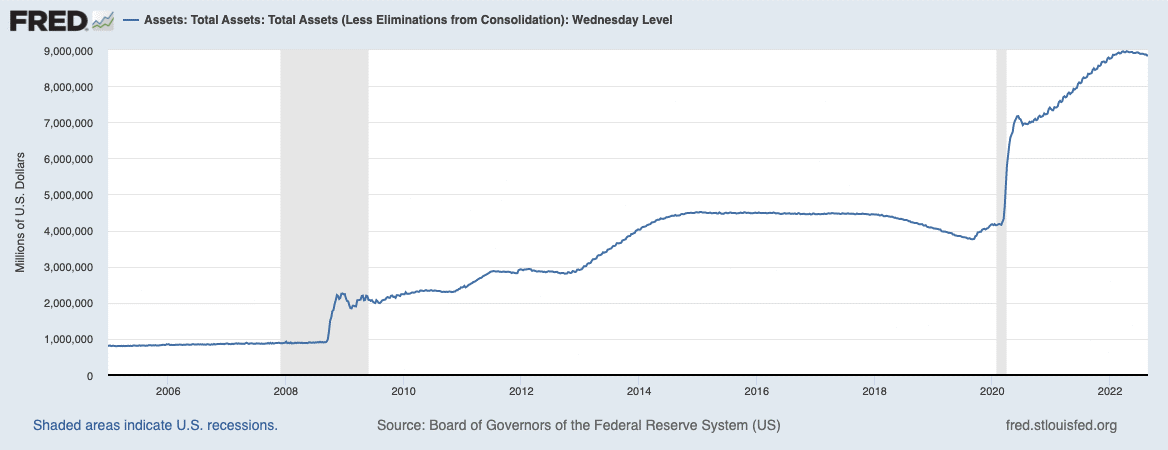

Điều này được cảm nhận rõ nhất ở Hoa Kỳ khi Cục Dự trữ Liên bang (Fed) của quốc gia này đã tăng tỷ lệ lưu thông USD kỷ lục thêm 27% từ năm 2020 đến năm 2021. Bảng cân đối kế toán của Fed đạt khoảng 8,89 nghìn tỷ đô la vào cuối tháng 8/2022, tăng hơn 106% so với quy mô 4,31 nghìn tỷ đô la vào tháng 3/2020.

Tuy nhiên, không biện pháp nào trong số này có thể ngăn chặn khủng hoảng tài chính. Bùng lên từ cuộc chiến ở Ukraine hiện vẫn chưa kết thúc, tình hình khủng hoảng hiện tại đang dần trở thành một cuộc suy thoái toàn diện.

Để giảm thiểu hậu quả của các chính sách QE không hiệu quả, Fed bắt đầu thắt chặt định lượng (QT), còn được gọi là bình thường hóa bảng cân đối. QT là chính sách giảm dự trữ tiền tệ của Fed bằng cách bán trái phiếu chính phủ. Loại bỏ trái phiếu Kho bạc khỏi số dư tiền mặt sẽ loại bỏ thanh khoản khỏi thị trường tài chính và kiềm chế lạm phát về mặt lý thuyết.

Tổng tài sản do Fed nắm giữ từ năm 2005 đến năm 2022 | Nguồn: Hội đồng thống đốc của Hệ thống Dự trữ Liên bang Hoa Kỳ

Vào tháng 5 năm nay, Fed thông báo sẽ bắt đầu triển khai QT và nâng lãi suất quỹ liên bang. Từ tháng 6/2022 đến tháng 6/2023, Fed có kế hoạch để khoảng 1 nghìn tỷ đô la chứng khoán đáo hạn mà không tái đầu tư. Theo Chủ tịch Fed Jerome Powell, ước tính mức độ ảnh hưởng của điều này đối với nền kinh tế sẽ tương đương với một đợt tăng lãi suất 25 điểm cơ bản. Vào thời điểm đó, vốn hóa trái phiếu kho bạc ở mức 30 tỷ đô la và chứng khoán đảm bảo bằng thế chấp (MBS) 17,5 tỷ đô la mỗi tháng đối với trong 3 tháng đầu tiên.

Tuy nhiên, lạm phát ngày càng đáng lo ngại đã buộc Fed tăng gấp đôi tốc độ thu hẹp trong tháng 9, tăng từ 47,5 tỷ lên 95 tỷ đô la. Điều này có nghĩa là dự kiến 35 tỷ đô la MBS sẽ được bán hết trong 1 tháng. Trong khi thị trường có vẻ đáng lo ngại hơn về trái phiếu kho bạc, bán MBS là điều thực sự gây suy thoái.

Mối nguy hiểm của việc Fed bán MBS

Mặc dù MBS là một phần quan trọng của thị trường tài chính ở Hoa Kỳ trong nhiều thập kỷ, nhưng phải đến cuộc khủng hoảng tài chính năm 2007, công chúng mới biết đến công cụ tài chính này.

Chứng khoán đảm bảo bằng thế chấp là chứng khoán được bảo đảm bằng tài sản do một tập hợp các khoản thế chấp hỗ trợ. Chúng được tạo ra bằng cách tổng hợp một nhóm các khoản thế chấp tương tự từ ngân hàng và sau đó bán cho các nhóm kết hợp chúng lại với nhau thành chứng khoán mà nhà đầu tư có thể mua. Những chứng khoán này được coi là khoản đầu tư đúng đắn trước cuộc khủng hoảng tài chính 2007, vì MBS được trả hàng tháng thay vì hàng quý hoặc nửa năm như trái phiếu.

Sau sự kiện sụp đổ thị trường nhà đất vào năm 2007 và cuộc khủng hoảng tài chính tiếp theo, MBS không còn được các nhà đầu tư khu vực tư nhân ưa chuộng. Để giữ lãi suất ổn định và ngăn chặn sụp đổ thêm, Fed đã tham gia với tư cách là người mua cuối cùng và thêm 1 nghìn tỷ đô la MBS vào bảng cân đối kế toán của mình. Điều này tiếp tục cho đến năm 2017 khi họ bắt đầu để một số trái phiếu thế chấp của mình hết hạn.

Đại dịch năm 2020 buộc Fed phải tiếp tục một đợt mua khác, bổ sung hàng tỷ MBS vào danh mục đầu tư để bơm tiền mặt vào nền kinh tế đang gặp khó khăn do phải cách ly xã hội. Với lạm phát hiện tăng vọt, Fed đang bắt tay vào một đợt bán khác để ngăn cản giá cả tiếp tục leo thang.

Ngoài việc để MBS hết hạn, Fed cũng đang bán tài sản này trong danh mục đầu tư của mình cho các nhà đầu tư tư nhân. Khi các nhà đầu tư tư nhân mua trái phiếu thế chấp, họ sẽ rút tiền mặt ra khỏi nền kinh tế tổng thể và ít nhất là trên lý thuyết sẽ giúp Fed đạt được chính xác những gì họ đã đề ra.

Tuy nhiên, cơ hội để kế hoạch của Fed thực sự phát huy tác dụng đang giảm đi mỗi ngày.

Mặc dù việc giảm 35 tỷ đô la MBS mỗi tháng có thể giống như kiềm chế lạm phát trong ngắn hạn, nhưng nó có tác động bất lợi đối với thị trường nhà ở vốn đang gặp khó khăn.

Kể từ đầu năm, lãi suất cho vay thế chấp tăng từ 3% lên 5,25%. Mức lãi suất cố định tăng vọt từ 2,75% lên 3% cũng đủ khiến nhiều người phải cảnh báo nguy hiểm đang rình rập. Một bước nhảy vọt lên 5,25% và tiềm năng tăng cao hơn nữa đồng nghĩa với việc hàng trăm nghìn người có thể bị đẩy ra khỏi thị trường nhà ở. Mức độ nghiêm trọng của vấn đề này trở nên rõ ràng hơn khi xem xét mức phần trăm tăng, chứ không phải là con số tuyệt đối – lãi suất tăng 75% kể từ đầu năm.

Với các khoản thanh toán thế chấp cao hơn 75%, nhiều người không trả được nợ và nhà của họ có nguy cơ bị tịch thu. Nếu xảy ra những vụ tịch thu nhà hàng loạt như năm 2007, thị trường nhà ở Hoa Kỳ có thể tràn ngập nguồn cung nhà mới.

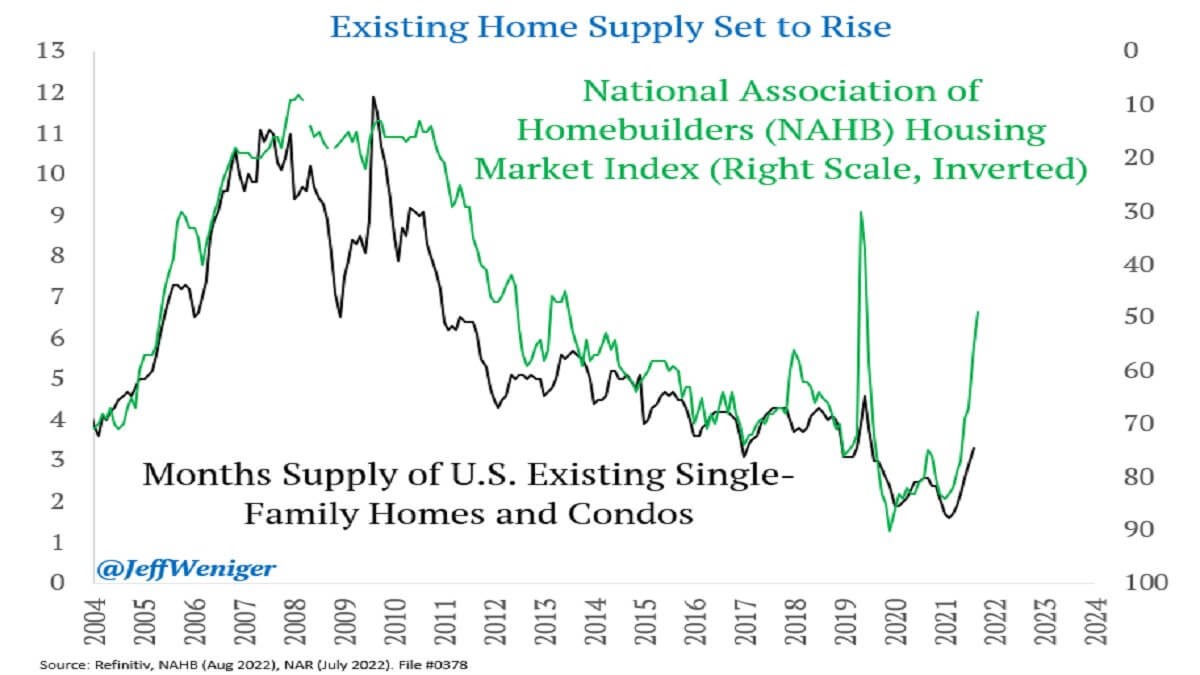

Dữ liệu từ Hiệp hội các nhà xây dựng quốc gia Hoa Kỳ (NAHB) cho thấy nguồn cung hàng tháng nhà ở và căn hộ cho một gia đình tăng lên kể từ năm 2021. Chỉ số Thị trường Nhà ở NAHB đánh giá mức tương đối doanh số bán nhà cho một gia đình giảm đáng kể kể đầu năm, bước vào tháng giảm thứ 8 liên tiếp.

Chỉ số thị trường nhà ở NAHB đảo ngược so với nguồn cung nhà ở và căn hộ cho một gia đình hàng tháng ở Hoa Kỳ | Nguồn: JeffWeniger

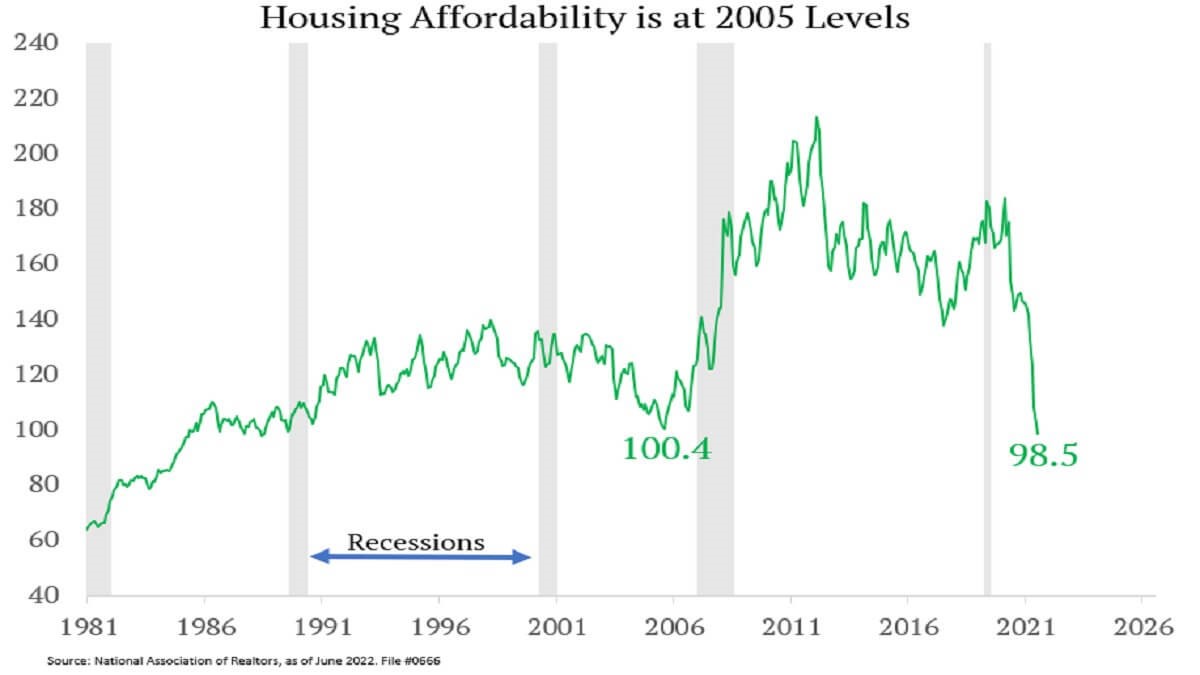

Theo dữ liệu từ Hiệp hội Môi giới Quốc gia Hoa Kỳ, khả năng chi trả nhà ở tại Hoa Kỳ đạt mức năm 2005, cho thấy giá nhà ở có thể đạt đỉnh như năm 2006.

Khả năng chi trả nhà ở từ năm 1981 đến năm 2022 | Nguồn: Hiệp hội Môi giới Quốc gia Hoa Kỳ

Redfin và Zillow, hai công ty môi giới bất động sản lớn nhất ở Hoa Kỳ, đã chứng kiến giá cổ phiếu của họ giảm 79% và 46% kể từ đầu năm. Rắc rối kéo dài trên thị trường nhà đất kể từ mùa hè năm ngoái cho thấy “hạ cánh mềm” mà Fed đang cố gắng đạt được với QT là bất khả thi. Với ngày càng nhiều điều kiện gần như giống hệt năm 2006, cuộc khủng hoảng nhà ở mới có thể đang chực chờ. Trong nỗ lực ổn định thị trường tài chính, Fed có thể đã vô tình gây bất ổn cho thị trường nhà ở.

Khó có thể dự đoán được những tác động mà khủng hoảng nhà ở và suy thoái có thể gây ra đối với thị trường tiền điện tử. Những đợt suy thoái thị trường trước đây đã kéo tiền điện tử cùng lao dốc, nhưng thị trường tài sản kỹ thuật số phục hồi nhanh hơn so với các đối tác truyền thống.

Chúng ta có thể thấy thị trường tiền điện tử nhận thêm một đòn giáng nữa trong trường hợp suy thoái toàn diện. Tuy nhiên, tiền fiat mất giá có thể thúc đẩy nhiều người tìm kiếm “tài sản có nguồn cung cố định” thay thế và tìm thấy những gì họ đang mong mỏi ở crypto.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Liệu Bitcoin có lặp lại lịch sử bằng cách biến tháng 9 thành bẫy tăng giá không?

- Giám đốc chiến lược toàn cầu của JPMorgan khuyên các nhà đầu tư bán Bitcoin, tiền điện tử sau quan điểm diều hâu của Fed

- Thượng nghị sĩ Elizabeth Warren lo ngại Fed tăng lãi suất sẽ đẩy Hoa Kỳ rơi vào suy thoái

Đình Đình

Theo Cryptoslate

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc