Mối đe dọa về quy định stablecoin và sự tập trung của USDT và USDC đang khiến các stablecoin phi tập trung như MIM, FRAX và UST trở nên hấp dẫn đối với các nhà đầu tư DeFi.

Stablecoin đã nổi lên như một phần không thể thiếu của hệ sinh thái tiền điện tử trong vài năm qua do khả năng cung cấp cho các trader một bước đột phá trong thời gian biến động và sự tích hợp rộng rãi của chúng với DeFi, rất cần thiết cho toàn bộ hệ sinh thái.

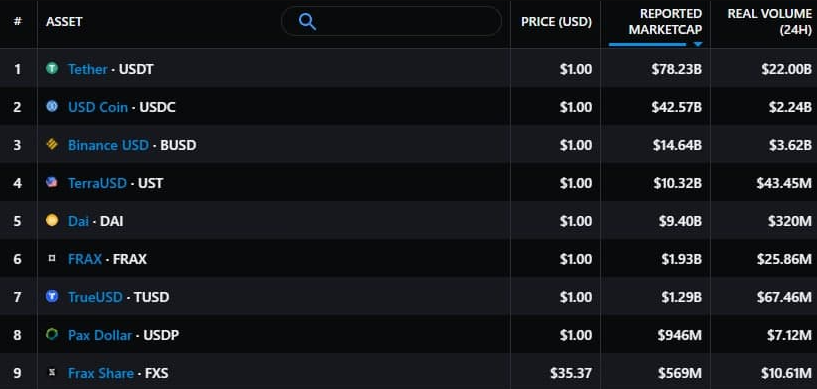

Hiện tại, Tether (USDT) và USD Coin (USDC) là các stablecoin thống trị trên thị trường, nhưng bản chất tập trung của chúng và mối đe dọa về quy định stablecoin đã khiến nhiều nhà đầu tư tránh xa và tìm kiếm các stablecoin phi tập trung để thay thế.

Top 9 stablecoin theo vốn hóa thị trường | Nguồn: Messari

Binance USD (BUSD) là stablecoin lớn thứ ba và được kiểm soát bởi sàn giao dịch Binance. DAI, stablecoin phi tập trung lớn nhất, có 38% nguồn cung được hỗ trợ bởi USDC, một lần nữa, đặt ra câu hỏi về “sự phân quyền” của nó.

Sự xoay chuyển của các nhà đầu tư vào các stablecoin phi tập trung có thể được ghi nhận bởi vốn hóa thị trường ngày càng tăng và số lượng nền tảng DeFi tích hợp TerraUSD (UST), FRAX (FRAX) và Magic Internet Money (MIM).

Dưới đây là một số yếu tố hỗ trợ sự tăng trưởng của mỗi stablecoin.

TerraUSD

TerraUSD (UST), một stablecoin thuật toán sinh lời, là một phần của hệ sinh thái Terra (LUNA) và được thiết kế để duy trì giá trị bằng đồng đô la Mỹ.

Để tạo ra UST mới, người dùng được yêu cầu tương tác với Anchor Protocol và đốt một lượng LUNA có giá trị tương đương của mạng hoặc khóa một lượng Ether (ETH) tương đương làm tài sản thế chấp.

Việc bổ sung Ether như một hình thức tài sản thế chấp thực sự đã giúp thúc đẩy mọi thứ lên mức cao đối với UST vì nó cho phép một số giá trị được giữ trong Ether di chuyển vào hệ sinh thái Terra và dẫn đến sự gia tăng nguồn cung lưu thông UST.

Sự tăng trưởng của UST đã dẫn đến mạng Terra vượt qua Binance Smart Chain (BSC) về tổng giá trị bị khóa (TVL) trên giao thức, hiện ở mức 16,44 tỷ đô la, theo dữ liệu từ DefiLlama.

Nguồn: DefiLlama

Terra cũng đã được chấp nhận bởi hệ sinh thái stablecoin Curve, hỗ trợ phân phối trên nhiều giao thức DeFi, mang lại cho các holder UST một cách khác để kiếm được lợi nhuận với APY 19,5% cung cấp cho những người dùng stake UST của họ trên Anchor Protocol.

FRAX

FRAX (FRAX) là một stablecoin thuật toán phân số đầu tiên, được phát triển bởi Frax Protocol. Nó được hỗ trợ một phần bằng tài sản thế chấp và phần còn lại được ổn định theo thuật toán.

Câu chuyện thực sự đằng sau sự phát triển của FRAX bắt đầu với việc cộng đồng DeFi chấp nhận nó trong nhiều dự án nổi tiếng và các tổ chức tự trị phi tập trung (DAO) bỏ phiếu để thêm hỗ trợ cho nó trong hệ sinh thái và kho bạc của họ.

FRAX đã sớm được áp dụng bởi giao thức Rebase của OlympusDAO như một dạng tài sản thế chấp có thể được liên kết để lấy token gốc của nền tảng, OHM. Nó cũng trở thành stablecoin được lựa chọn trong giao thức TempleDAO mới ra mắt gần đây.

Vào ngày 22 tháng 12 năm 2021, FRAX đã được thêm vào Convex Finance (CVX) và ngay lập tức tiến vào Curve Wars đang diễn ra, nơi một số giao thức DeFi chính đang tranh giành tích lũy CVX và Curve (CRV) để có được quyền biểu quyết trên mạng Curve và tăng lợi nhuận stablecoin của họ.

Tuần này, Curve Wars đã đã chứng kiến một người tham gia mới sau khi các thành viên Tokemak bỏ phiếu để thêm FRAX và Frax Share (FXS) vào Token Reactor của mình, thề sẽ “đưa cuộc chiến lên một quy mô lớn mới”.

Magic Internet Money

Magic Internet Money (MIM) là một loại stablecoin được hỗ trợ bằng tài sản thế chấp, được phát hành bởi giao thức DeFi phổ biến Abracadabra.Money. Điều khác biệt của đồng coin này là nó được “triệu tập” sự hiện diện khi người dùng gửi 16 loại tiền điện tử được hỗ trợ vào “vạc – cauldron” có hỗ trợ MIM.

Tất nhiên, có giới hạn đối với số tiền có thể vay từ các tài sản được hỗ trợ trên Abracadabra và đây là một phần trong nỗ lực của giao thức nhằm tránh các vấn đề mà MakerDAO (DAI) phải đối mặt. Cụ thể, sự hiện diện của quá nhiều stablecoin tập trung và lịch sử của thảm họa thanh lý trong thời kỳ thị trường biến động.

Một số token phổ biến có sẵn để làm tài sản thế chấp đúc MIM bao gồm wrapped Ether (wETH), Ether, Shiba Inu (SHIB), FTX Token (FTT) và Fantom (FTM). Theo tài khoản Twitter @MIN_Spell:

“Thị trường cho vay không lãi suất đầu tiên của chúng tôi đã trình làng. Cung cấp WETH làm tài sản thế chấp và đúc MIM hoặc tận dụng ETH của bạn!

– Lãi suất 0%

– Phí thanh lý 4%

– LTV 90%

– Phí vay 0,5%”.

MIM cũng đã được tích hợp vào các pool trên Curve Finance, tiếp tục làm nổi bật vai trò quan trọng của Curve đối với các stablecoin trong hệ sinh thái DeFi và nhấn mạnh các động lực để tham gia vào Curve Wars.

Tích hợp sàn giao dịch tập trung và đa nền tảng của MIM, bao gồm danh sách dài các tùy chọn tài sản thế chấp, đã thúc đẩy nguồn cung lưu hành lên 1,933 tỷ đô la, khiến nó trở thành stablecoin lớn thứ sáu về vốn hóa thị trường.

Mặc dù lượng giá trị được nắm giữ trong các stablecoin phi tập trung này chỉ bằng một phần nhỏ so với giá trị USDT và USDC, nhưng chúng có khả năng tiếp tục chứng kiến thị phần tăng lên trong những tháng tới khi được chọn bởi những người đề xuất phân quyền thay vì các đối tác tập trung của họ.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

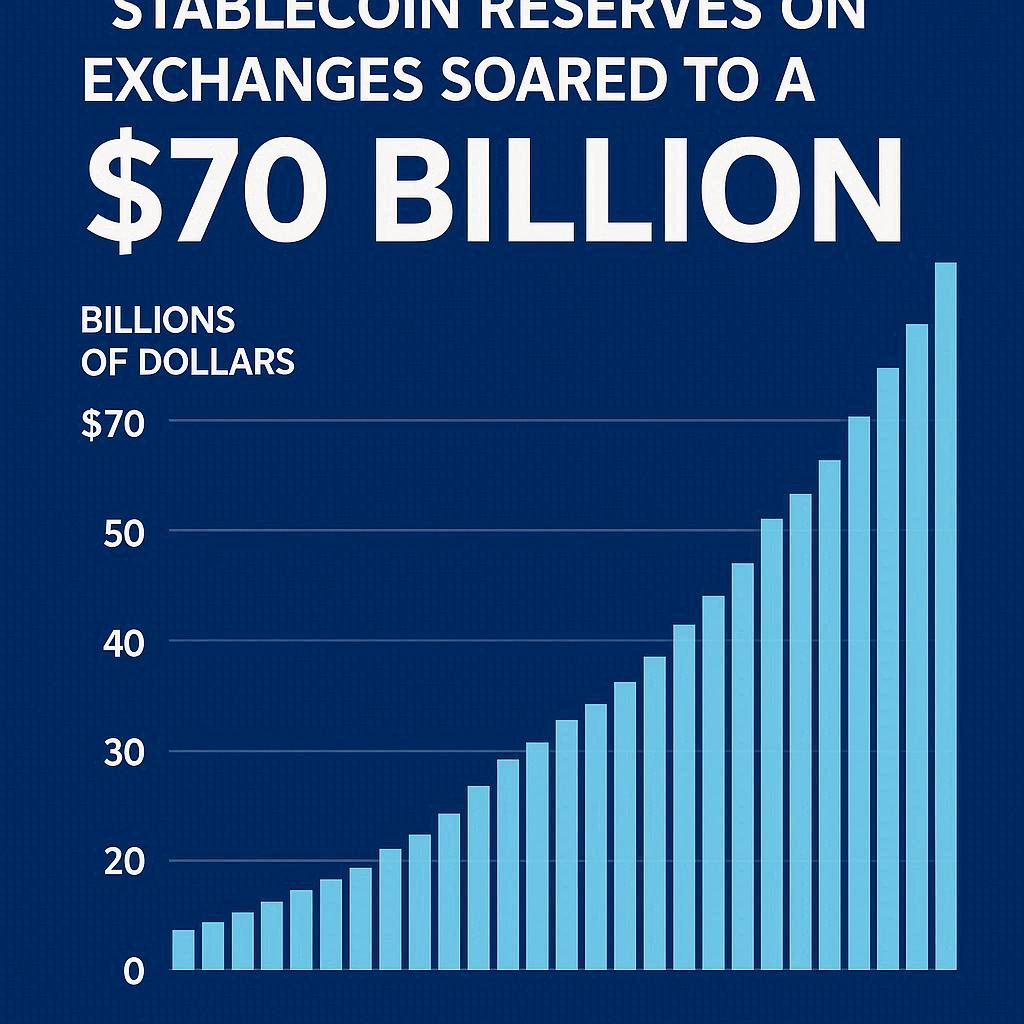

- USDT thống trị 46% nền kinh tế stablecoin với mức vốn hóa gần 80 tỷ đô la

- Nền kinh tế stablecoin tăng 3,5% lên 167 tỷ đô la trong 17 ngày, chiếm 60% khối lượng giao dịch

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Stellar

Stellar