Không gian blockchain ra đời từ giữa cuộc khủng hoảng tài chính 2007-2008. Khối genesis của tiền điện tử đầu tiên trên thế giới Bitcoin chứa thông điệp: “Chancellor on the Brink of the Second Bailout for Banks” (Bộ trưởng sắp tung gói cứu trợ thứ hai cho giới ngân hàng) làm nổi bật trạng thái khủng hoảng của hệ thống tài chính toàn cầu.

Lời hứa của Bitcoin là cung cấp phương tiện phi tập trung để lưu trữ và chuyển giá trị với các quy tắc phát hành có thể dự đoán. Nó trông giống như hàng rào hoàn hảo chống lại cuộc suy thoái và siêu lạm phát tiếp theo, được mệnh danh là “vàng kỹ thuật số” mới.

Tuy nhiên, đề xuất giá trị này không được giữ vững trong thực tế.

Bitcoin chậm và tốn kém, không hoàn toàn phi tập trung, vì chỉ có một số ít các mining pool (nhóm khai thác) kiểm soát hashrate. Đồng thời, nó cũng không cung cấp hợp đồng thông minh. Những người đề xuất dự án thường trích dẫn mô hình stock-to-Flow (S2F) và các sự kiện halving để chứng minh tiềm năng tăng giá của BTC. Tuy nhiên, nguồn cung hạn chế chỉ ảnh hưởng một nửa mức tăng giá. Nửa còn lại là do nhu cầu duy trì.

Khi Bitcoin mất đi vị thế hàng rào kinh tế vĩ mô, nhu cầu ắt hẳn sẽ giảm dần. Trong khi đó, không gian blockchain phát triển và các nền tảng khác có thể làm lu mờ vị trí “vàng kỹ thuật số” của nó.

Môi trường rủi ro toàn cầu khiến các quốc gia đổ xô dự trữ tiền tệ. Ngoài tầm kiểm soát của các chính phủ, mọi người đang tích trữ tiền mặt ngay cả khi máy in tiền vẫn tiếp tục chạy trong cả hai lĩnh vực truyền thống và tiền điện tử.

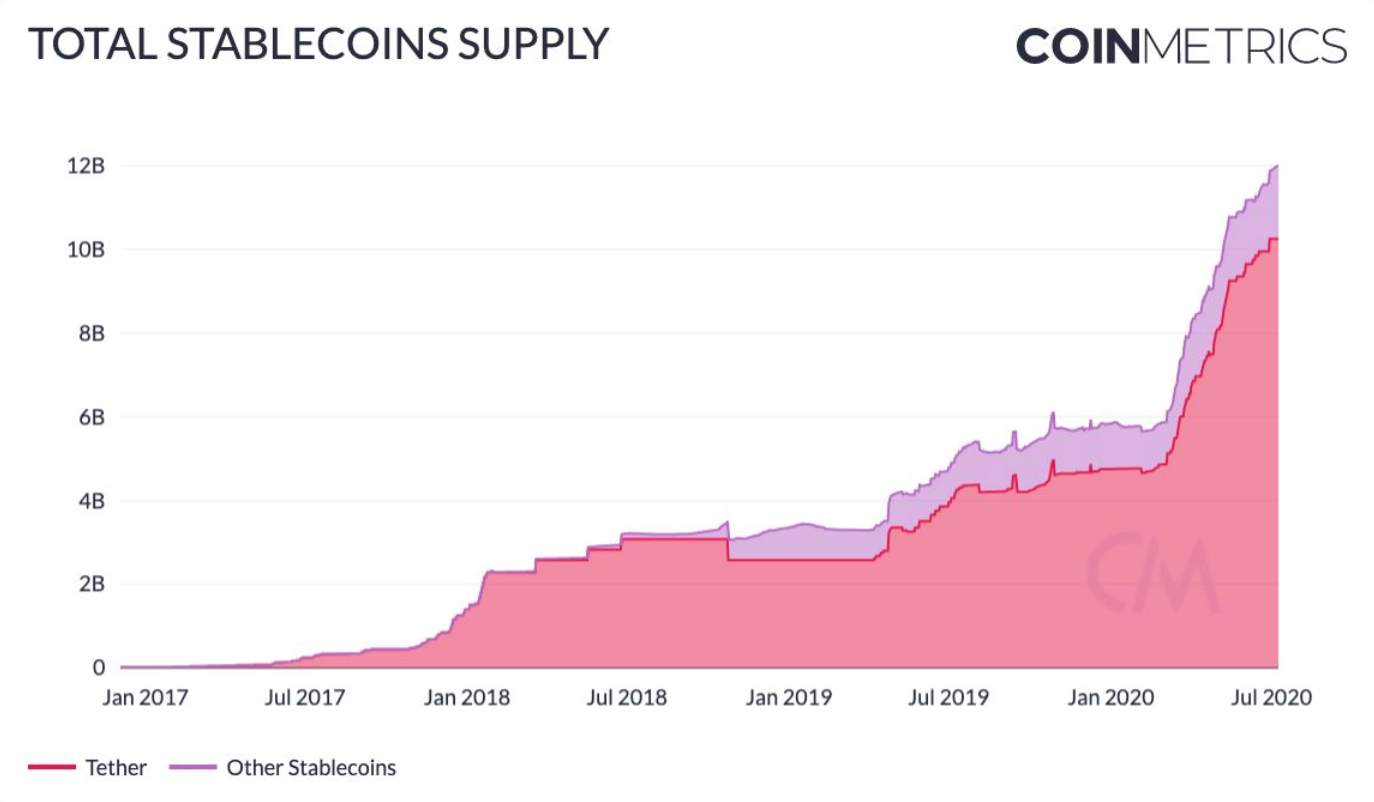

Stablecoin đã có một bước nhảy vọt về lượng phát hành, từ mức vốn hóa thị trường chỉ khoảng 5 tỷ đô la lên hơn 12 tỷ đô la trong vài tháng. Stablecoin gia tăng cho thấy mọi người cảm thấy đó là thiên đường an toàn tốt hơn so với Bitcoin.

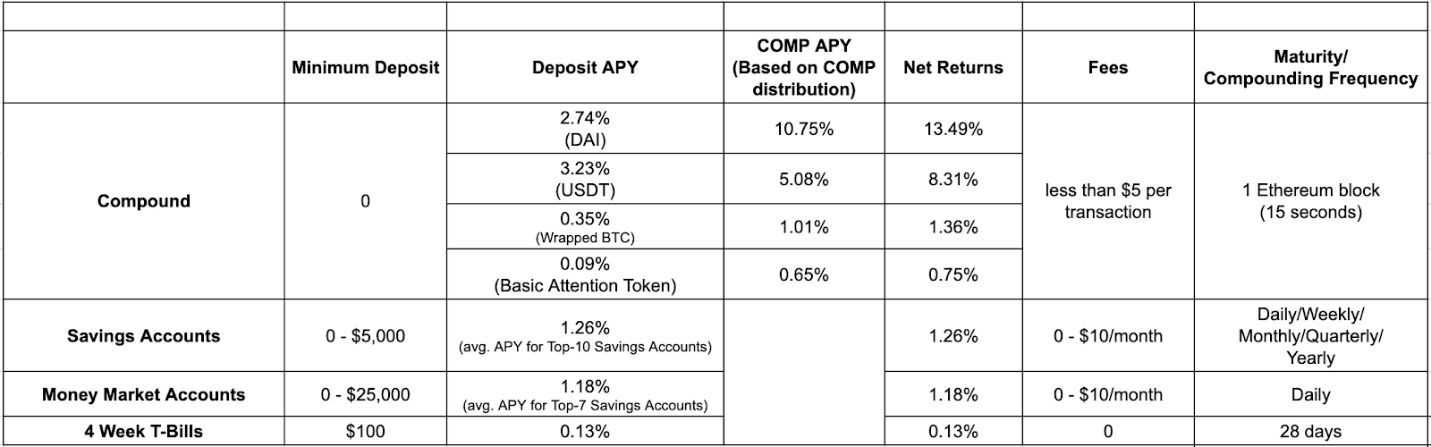

Trong khi đó, tài chính phi tập trung (DeFi) đang gia tăng. Các nền tảng DeFi cung cấp lợi suất hấp dẫn hơn so với các đối tác truyền thống, bị ràng buộc bởi lãi suất gần như bằng 0.

Sự kết hợp giữa stablecoin và các công cụ DeFi không để lại nhiều đất diễn cho Bitcoin trong bối cảnh suy thoái kinh tế toàn cầu, đặc biệt là với quy mô mở rộng gần đây của chúng. Tuy nhiên, dữ liệu cho thấy nhu cầu bên ngoài gia tăng không phải là nguyên nhân dẫn đên sự mở rộng này.

Những dự định dang dở của Bitcoin

Khả năng Bitcoin hoạt động như một hàng rào kinh tế vĩ mô đã được đánh giá bằng nhiều cách tiếp cận khác nhau trong suốt vòng đời của nó. Thiếu sót lớn của các thử nghiệm này là không có suy thoái kinh tế toàn cầu kể từ khi Bitcoin ra đời cho đến bây giờ.

Klaus Grobys đã thực hiện một trong những nghiên cứu gần đây nhất về khả năng Bitcoin hoạt động như vàng. Anh sử dụng kỹ thuật thống kê được gọi là khác biệt trong những điểm khác biệt. Ở dạng cổ điển, phương pháp xác định liệu một loại thuốc có hoạt động hay không bằng cách quan sát 2 nhóm người: những người dùng thuốc và những người không dùng.

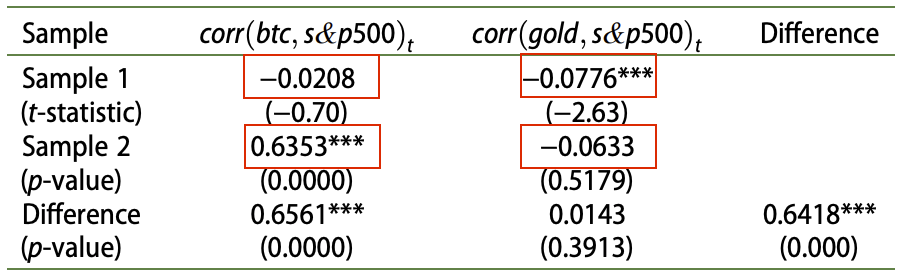

Grobys tiếp cận nghiên cứu bằng cách thay thế 2 nhóm bệnh nhân bằng động lực thực trong tương quan BTC – S&P 500 và động lực thực trong tương quan vàng – S&P 500.

Các quan sát được chia theo 2 khung thời gian: trước thông báo bệnh nhân đầu tiên và sau thông báo khẩn cấp toàn cầu. Nói cách khác, Grobys muốn xem liệu suy thoái kinh tế có ảnh hưởng đến hiệu suất Bitcoin hay không.

So sánh tương quan thực của BTC/S&P 500 và vàng/S&P 500 trong 2 giai đoạn, Grobys đã đi đến kết luận đáng thất vọng. Thứ nhất, chỉ có vàng có mối tương quan nghịch với chứng khoán trước khi suy thoái kinh tế bắt đầu. Thứ hai, Bitcoin có tương quan cao hơn với S&P 500 sau ngày 11/3, khi tình trạng khẩn cấp toàn cầu được công bố.

Nói một cách đơn giản, khi các chứng khoản giảm, mối tương quan vàng – S&P 500 không thay đổi nhiều. Trong khi đó, Bitcoin không hoạt động tốt như một hàng rào ngay từ đầu và trở nên gắn kết hơn với chứng khoán khi suy thoái bắt đầu.

Tương quan BTC/S&P 500 và vàng/S&P 500 trước (Mẫu 1) và sau (Mẫu 2) phát tín hiệu khẩn cấp toàn cầu | Nguồn: Taylor & Francis Online

Hiệu suất hàng rào rủi ro kém của Bitcoin cho chúng ta thấy luận điểm đầu tư cốt lõi của nó. Nếu giá tăng trong thời kỳ thị trường toàn cầu giảm, đó có phải là kho lưu trữ giá trị tốt không? Ngược lại, tiện ích của nó bị nghi ngờ.

Tiền chảy về đâu khi mọi tài sản giảm?

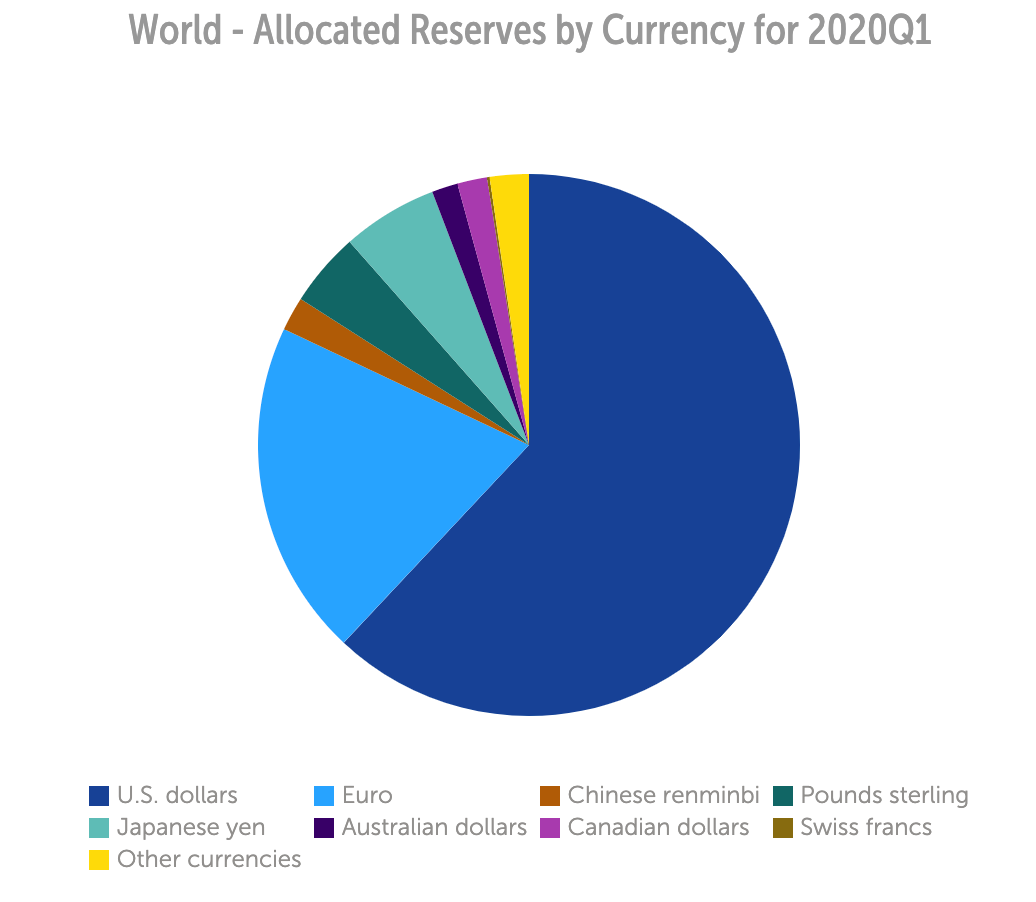

Đô la Mỹ là một tiền tệ dự trữ toàn cầu chính, liên kết chặt chẽ giữa tất cả các nền kinh tế thế giới. Đó là lý do tại sao các ngân hàng bên ngoài Hoa Kỳ phải nắm giữ một lượng đáng kể tài sản bằng USD.

Thành phần dự trữ ngoại hối trong quý 1/2020 của 149 quốc gia IMF | Nguồn: International Monetary Fund

Tuy nhiên, hóa ra những khoản dự trữ này vẫn chưa đủ, chủ yếu là vì lần này, các ngân hàng thiếu hụt thanh khoản. Tại bản tin mới nhất, Bank of International Settlements (Ngân hàng Thanh toán Quốc tế – BIS) nêu rõ thực trạng Money Market Funds (Quỹ Thị trường Tiền tệ – MMF) đã góp phần vào tình trạng thiếu đô la toàn cầu như thế nào.

MMF là một loại quỹ tương hỗ đầu tư vào nợ ngắn hạn. Họ phát hành cổ phiếu thường có thể được mua lại với giá 1 đô la. Đối với nhiều người tham gia thị trường, nó là một nơi tốt để đầu tư ngắn hạn.

Nguyên nhân nòng cốt khiến tình trạng thiếu đô la toàn cầu gần đây trở nên nghiêm trọng là các MMF chính và chính phủ.

Nhiều MMF chính đầu tư vào các khoản nợ như Thương phiếu (CP) và Chứng chỉ tiền gửi (CD), là những phương tiện quan trọng để các ngân hàng ngoài Hoa Kỳ nhận được tài trợ bằng USD. Trong khi đó, MMF chính phủ đầu tư vào các công cụ thanh khoản cao hơn, như tiền mặt và chứng khoán của chính phủ Hoa Kỳ, giúp cổ phiếu của họ an toàn hơn so với các MMF chính phát hành.

Cổ phiếu của MMF có thể được đổi thành USD mỗi ngày với giá trị tài sản ròng đóng hàng ngày (NAV) của quỹ. Để đáp ứng việc mua lại, MMF phải có một số thanh khoản miễn phí. Trong khi điều này sẽ không gây ra vấn đề gì ở điều kiện bình thường thì tình hình bất ổn trong tháng 3 qua đã dẫn đến việc siết chặt thanh khoản.

Khi các nhà đầu tư bắt đầu đổ xô vào công cụ thanh khoản cao nhất, họ ưu tiên MMF của chính phủ hơn các công cụ chính vì tài sản họ giữ trên bảng cân đối kế toán. Sau đó, họ phân bổ tài sản mua lại cho các MMF chính.

Dòng tiền vào MMF của chính phủ và kho bạc (màu đỏ) so với MMF chính (màu xanh) | Nguồn: BIS

Các vụ mua lại lớn đã buộc MMF chính phải nhanh chóng thanh lý tài sản bằng cách chuyển chúng cho các đại lý, thường là giảm giá. Do đó, có tình huống giống như ngân hàng, nơi các cổ đông vội vã rút tiền trước khi NAV của quỹ giảm xuống quá thấp.

Trong khi đó, các đại lý không thể hoặc không muốn vượt quá bảng cân đối kế toán của họ nên CP và CD bắt đầu chồng chất. Do vậy, MMF chính không thể hành động như những người cho vay cận biên đối với các ngân hàng và tập đoàn bằng cách mua nợ mới.

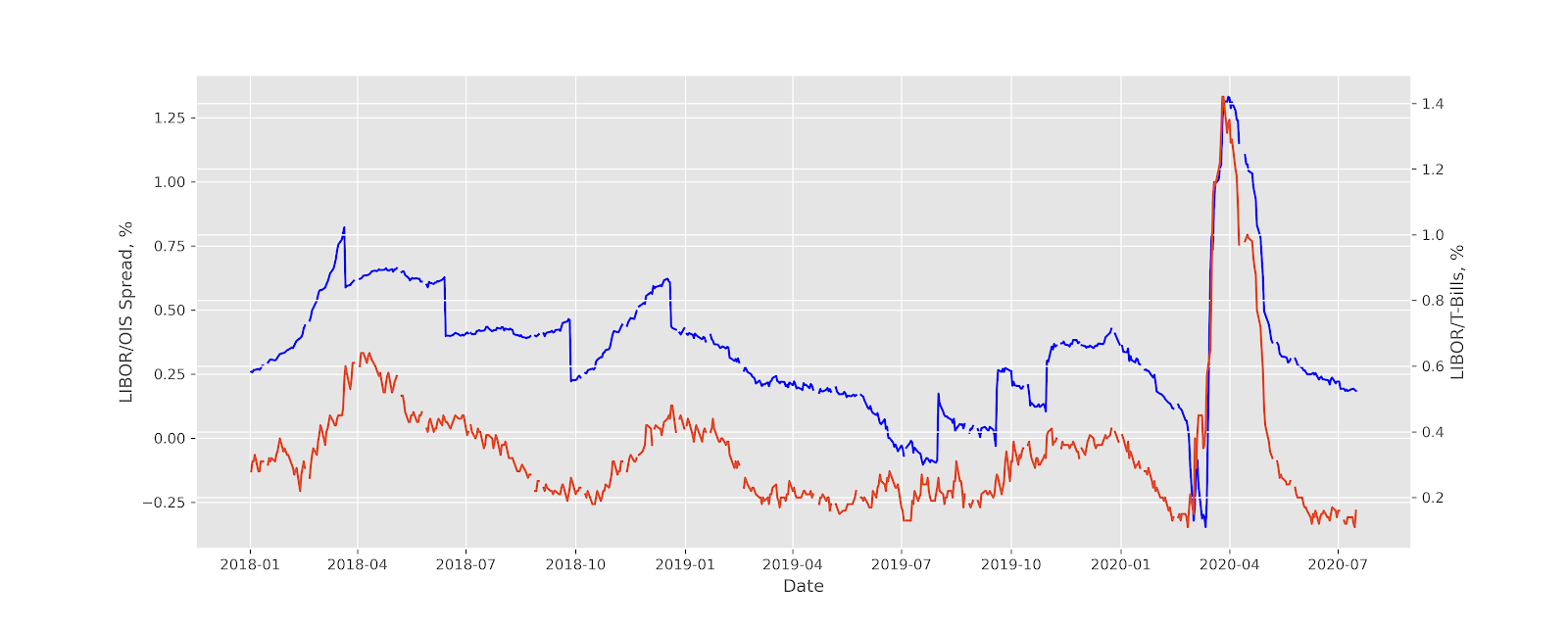

Thanh khoản bị siết chặt trong MMF khiến lãi suất dài hạn tăng vọt. Ngay cả các ngân hàng đáng tin cậy cũng phải đồng ý với lãi suất cao để có được thanh khoản. LIBOR/OIS và TED Spread minh họa mức lãi suất cho các khoản vay USD 3 tháng chuyển từ các khoản vay qua đêm và tín phiếu kho bạc vào tháng 3/2020.

LIBOR/OIS Spread (màu xanh), TED Spread (màu đỏ) | Nguồn: ICE Benchmark Administration Limited, FRB

Vào ngày 18/3, Money Market Mutual Fund Liquidity Facility (Quỹ thanh khoản đầu tư trên thị trường tiền tệ thông qua hối phiếu thương mại đảm bảo bằng tài sản) của Fed thông báo cung cấp cho các đại lý nhiều USD hơn để mua thêm tài sản từ MMF chính, giúp MMF chính có thể tái cân bằng tài sản của họ và giảm bớt căng thẳng.

Điểm mấu chốt gây thiếu hụt USD ngày càng tăng gần đây là bơm thêm đô la vào hệ thống để giữ cho nó không bị phá vỡ. Có nhu cầu lớn về đô la đến mức chỉ số Đô la Mỹ lên đến đỉnh điểm mặc dù cơ sở tiền tệ Hoa Kỳ tăng liên tục.

Cơ sở tiền tệ Hoa Kỳ (M0) | Nguồn: Board Of Governors of the Federal Reserve System

Máy in tiền đã hoạt động, nhưng điều đó là cần thiết bởi vì các hoạt động kinh tế toàn cầu phụ thuộc vào đô la Mỹ. Nền kinh tế toàn cầu là một tổ chức có kết nối chằng chịt. Khi nhiều bên vội vàng thanh khoản, thì hệ thống có thể cần sự can thiệp.

Stablecoin trỗi dậy

Máy in tiền điện tử ngành crypto cũng bận rộn không kém. Bắt đầu từ tháng 3, tổng nguồn cung của stablecoin tăng gấp đôi.

Tổng cung stablecoin, USDT (màu đỏ) và các loại stablecoin khác (màu tím) | Nguồn: Bitstamp & CoinMetrics

Nguyên nhân là gì? Người tham gia thị trường tháo vốn đến nơi an toàn, sự quan tâm từ những người ngoài không gian hay phát triển của DeFi?

Về lý thuyết, stablecoin có thể là giải pháp thay thế tốt hơn cho Bitcoin vào thời điểm hỗn loạn thị trường toàn cầu. Chúng thanh khoản, ổn định và giá rẻ để di chuyển qua lại. Do đó, stablecoin có thể thu hút nhiều người tham gia thị trường mới hơn Bitcoin vốn dĩ không thể được sử dụng như một hàng rào và có các giao dịch chậm, đắt đỏ.

Một điểm khác có lợi cho stablecoin là chúng có thể được sử dụng để kiếm lợi suất phần trăm hàng năm cao (APY). Khi mọi người ở nhà và cắt giảm chi phí, khối lượng tiết kiệm cá nhân tăng lên, nhưng lãi suất vẫn thấp. Các công cụ DeFi mới xuất hiện có APY hấp dẫn hơn, có thể làm tăng nhu cầu đối với stablecoin.

Tiết kiệm và tiền gửi tại ngân hàng thương mại | Nguồn: FRB

So sánh chi phí, lợi nhuận của giao thức DeFi Compound và các công cụ thu nhập cố định truyền thống.

Như vậy, stablecoin có thể khiến các nhà đầu tư Bitcoin phải trăn trở.

Tuy nhiên, có bằng chứng về nhu cầu đáng kể đối với stablecoin không? Và, nếu có, nhu cầu đến từ đâu? Nói cách khác, tổng nguồn cung của stablecoin tăng đáng kể mang ý nghĩa người dùng mới đang tham gia vào không gian blockchain?

Tổng khối lượng giao dịch được tổng hợp từ các thị trường giao ngay hàng đầu cho thấy mặc dù có một số nhu cầu từ những người tham gia bán lẻ, nhưng không đủ để biện minh việc in hàng tỷ USDT mới.

Khối lượng USD/USDT đạt đỉnh ở mức 250 tỷ đô la trong tháng 4 và giảm dần kể từ đó.

Khối lượng USD/USDT và USDT/USD được tổng hợp từ các thị trường hàng đầu | Nguồn: CoinAPI

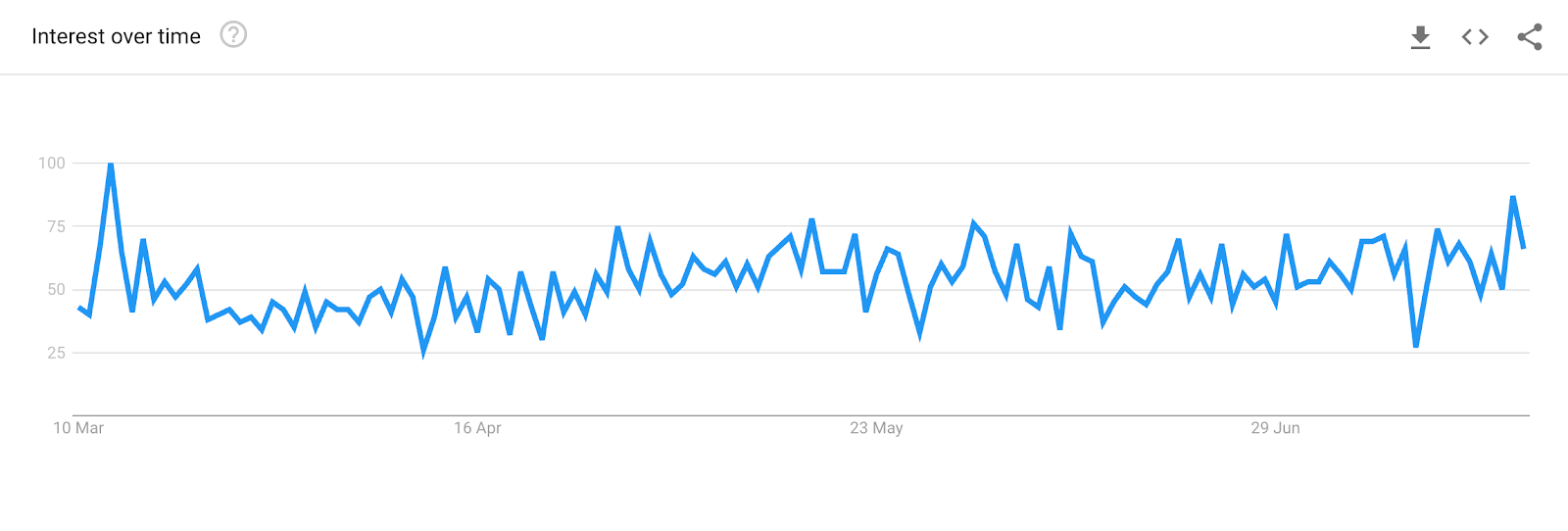

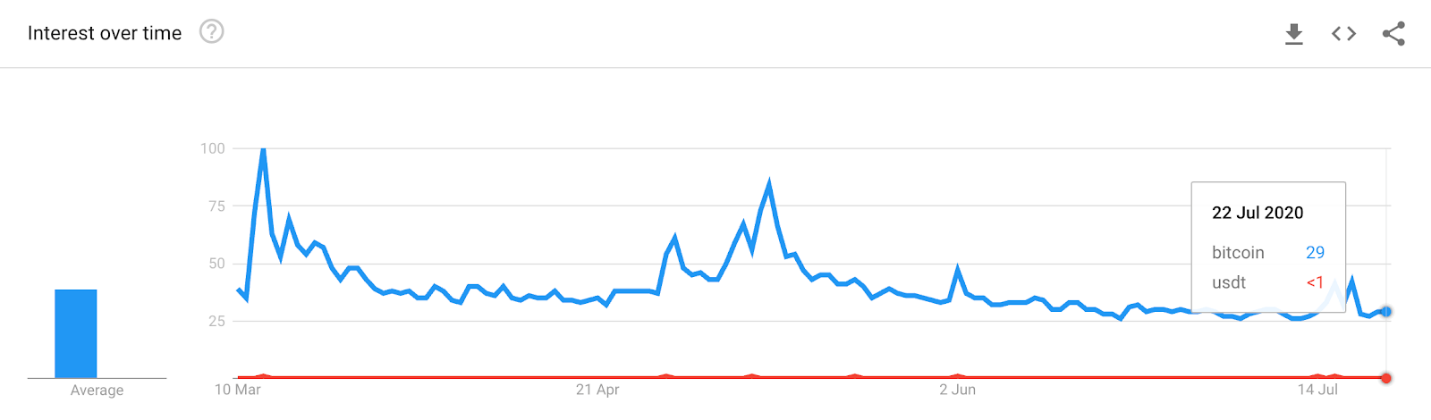

Theo Google Trends, mặc dù có một số đột biến về quan tâm của nhà đầu tư bán lẻ đối với stablecoin, nhưng khối lượng tìm kiếm rất nhỏ so với Bitcoin.

Hơn nữa, các truy vấn liên quan đến quốc gia có tiền tệ không ổn định cũng có lượng tìm kiếm lớn.

Mức độ quan tâm | Nguồn: Google Trends

So sánh mức độ quan tâm theo thời gian đối với các truy vấn “Bitcoin” (màu xanh) và “USDT” (màu đỏ) | Nguồn: Google Trends

So sánh mức độ quan tâm theo thời gian với “USDT” (màu xanh), “USDT/INR” (màu đỏ), “USDT/Lira” (màu vàng), “USDT/VEF”, (màu xanh lá cây) và “USDT/Peso” (màu tím) | Nguồn: Google Trends.

Kiểm tra sâu hơn về các luồng USDT on-chain trên blockchain Ethereum xác nhận thiếu nhu cầu từ nhà đầu tư bán lẻ. Từ ngày 11/3/2020, phần lớn USDT đến một trong những địa chỉ của Binance. Sàn giao dịch đã nhận được hơn 26 tỷ USDT chỉ từ 177 nghìn địa chỉ và gửi số tiền tương tự đến chỉ 216 nghìn địa chỉ.

Thật vậy, những con số này sẽ gợi ý rằng thay vì tăng holder bán lẻ, không gian chỉ đơn thuần là chứng kiến sự trao đổi qua lại giữa các cá voi USDT khác nhau.

Số lượng tổng số địa chỉ có số dư USDT khác 0 trên Ethereum đạt đỉnh 1.81 triệu, quá nhỏ để biểu thị nhu cầu đáng kể cho hơn 6 tỷ token được in. Địa chỉ hoạt động hàng ngày và mới cũng cho kết quả tương tự.

Cuối cùng, hơn 3 tỷ USDT (khoảng 50% tổng nguồn cung được in trên Ethereum) bất động ít nhất 1 tháng, điều này dẫn đến việc thiếu hoạt động, chẳng hạn như sử dụng DeFi.

Địa chỉ HODL USDT trong 1-12 tháng trên Ethereum | Nguồn: intotheblock

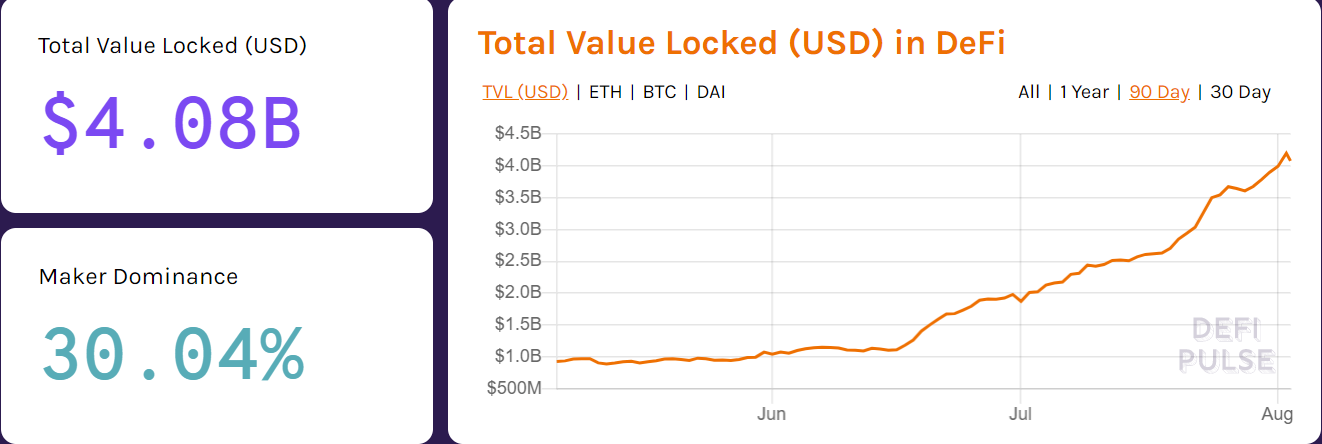

Tổng giá trị bị khóa trên DeFi hiện đạt 4.08 tỷ đô la và tỷ lệ thống trị của Maker là 30.04%, chỉ để lại 2.85 tỷ đô la TVL cho stablecoin.

Nhưng như nhiều người đã biết, có rất nhiều tài sản bị khóa trong DeFi hơn là stablecoin của Tether. Phân tích này gợi ý mặc dù đã trở thành một điểm nóng cho stablecoin, nhưng DeFi không bao giờ có thể hấp thụ hết số lượng USDT được in.

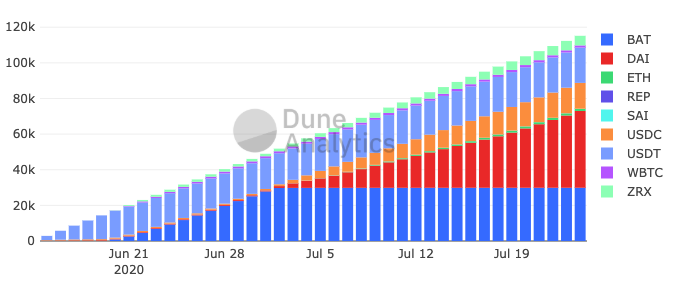

Theo dữ liệu từ các nền tảng như Compound, stablecoin được tích cực sử dụng ở đó, bởi vì các thị trường được sử dụng tích cực nhất tạo ra nhiều COMP nhất. Tuy nhiên, các giá trị tuyệt đối bị khóa quá thấp để biện minh cho việc phát hành nhiều tỷ token.

Tích lũy COMP kiếm được theo thị trường trên Compound | Nguồn: Dune Analytics

Nhìn chung, dữ liệu phản ánh không gian blockchain này đã không có luồng người dùng mới trong thời kỳ suy thoái thị trường truyền thống. Nếu đúng vậy thì lý do để phát hành thêm stablecoin là gì?

Một lời giải thích hợp lý đã được đề xuất trong báo cáo phát hành gần đây của Bitstamp và CoinMetrics.

Báo cáo phân tích cách stablecoin biến động về giá và chỉ ra có thời điểm ngắn trong mùa xuân năm nay stablecoin giao dịch ở mức cao. Giả định này được hỗ trợ một phần bởi khối lượng giao dịch USD/USDT tăng đột biến đã đề cập ở trên.

Phát hành nguồn cung thả nổi USDT và khoảng cách từ mức giá 1 đô la | Nguồn: Bitstamp & CoinMetrics

Giả định được các nhóm Bitstamp và CoinMetrics đưa ra cũng có thể áp dụng cho một số giao dịch OTC. Các nhà phát hành stablecoin theo đó in và bán với giá cao, kiếm tiền miễn phí.

Đây không phải là lần đầu tiên Tether phát hành USDT mà không có nhu cầu được thiết lập rõ ràng.

Trong bài viết có tiêu đề “Is Bitcoin Really Untethered?” (Bitcoin thực sự không liên quan?), John Griffin và Amin Shams phân tích chuyên sâu on-chain để khám phá cách USDT được in trước bull run 2017-2018 và được cho là được sử dụng để thao túng thị trường.

Điểm nổi bật trong đó là Bitcoin có thể đã được đẩy lên nhờ USDT mới phát hành. Với thanh khoản dồi dào, Bitfinex và Tether có thể hấp thụ áp lực bán từ các nhà đầu tư bán lẻ và đẩy giá cao hơn.

Lần này, động lực có thể khác, nhưng bối cảnh thiếu nhu cầu là tương tự.

Bitcoin có đang gặp rắc rối không?

Vào năm 2020, Bitcoin phải đối mặt với một số mối đe dọa về giá trị cốt lõi của nó. Có một vài bằng chứng cho thấy tiền điện tử hàng đầu không phải là hàng rào tốt, kém hơn so với stablecoin ở vai trò phương thức thanh toán và không có hợp đồng thông minh để theo kịp sự cường điệu của DeFi.

Mặt khác, Bitcoin vẫn tự hào có khối lượng tìm kiếm tương đối cao, cho thấy thương hiệu của nó vẫn còn phổ biến. Trong khi đó, stablecoin và DeFi vẫn chưa chứng tỏ mình là những nơi ủy nhiệm tốt cho người dùng mới.

Liệu thế giới có cần Bitcoin hay không chỉ vì sự khan hiếm của nó là một câu hỏi mở.

Tuy nhiên, có một điều chắc chắn: tại một thời điểm nào đó, các stablecoin mới sẽ chảy trở lại vào các tài sản kỹ thuật số khác và có khả năng kích hoạt một đợt bull run quy mô lớn.

- Hiện tượng các sàn giao dịch ngừng hoạt động bất thường khi giá Bitcoin gặp sự cố – Tại sao vậy?

- Defi vẫn còn rất nóng, token mới này đã tăng hơn 400% chỉ sau 4 ngày ra mắt

- Tỷ lệ băm Bitcoin đã đạt kỷ lục mới một lần nữa, đây là lý do tại sao nó lạc quan

Thùy Trang

Theo Cryptobriefing

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)