“Một danh mục đầu tư được xây dựng hoàn toàn bằng tiền điện tử” đối với nhà quản lý danh mục đầu tư truyền thống là một cơn ác mộng về rủi ro và sụt giảm vốn. Tuy nhiên, đối với một người đã tham gia vào không gian tiền điện tử trong 3-4 năm qua, điều này có vẻ dễ dàng.

Mặc dù danh mục đầu tư truyền thống có bao gồm thị trường mới nổi nhưng theo một cách nào đó nó tương tự tiền điện tử về độ biến động hoặc sụt giảm vốn và không giống với những gì tiền điện tử cung cấp, đặc biệt là khi nói đến rủi ro.

Bài viết này sẽ nêu một vài ví dụ về việc đưa Bitcoin vào danh mục đầu tư truyền thống và phân tích kết quả của từng trường hợp.

Trường hợp 1: Trường hợp Bitcoin là một khoản đầu tư

VanEck đã xuất bản một bài nghiên cứu xem xét việc bổ sung Bitcoin vào danh mục đầu tư truyền thống và tác động của nó. Các điều hỗ trợ cho trường hợp của Bitcoin là:

Lợi nhuận

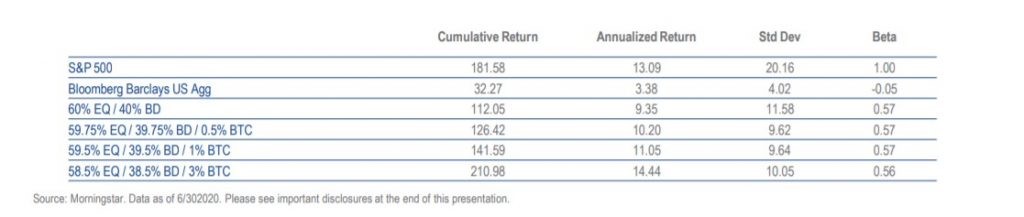

VanEck chứng minh trường hợp của Bitcoin bằng cách cho thấy thị trường Bitcoin hoạt động tốt hơn thị trường truyền thống như thế nào. Từ năm 2012 đến năm 2020, lợi nhuận của Bitcoin là ba chữ số trong khi thị trường truyền thống là hai chữ số.

Tương quan

Ngoài lợi nhuận, mối tương quan của Bitcoin với các tài sản truyền thống là thấp hoặc không tồn tại. Do đó, điều này làm cho Bitcoin trở thành tài sản đa dạng hóa danh mục đầu tư tốt.

Kết quả

Rõ ràng, kết quả không có gì đáng ngạc nhiên khi Bitcoin vượt trội hơn bất kỳ tài sản nào khác được so sánh cùng. Lý do cho điều này là rất nhiều, chẳng hạn như Bitcoin khan hiếm, phi tập trung, ẩn danh, … Tất cả đều vì nhu cầu và giúp ích cho trường hợp của Bitcoin.

Nguồn: Vaneck

Trường hợp 2: Nơi trú ẩn an toàn hay nguy cơ rủi ro? Bitcoin trong thị trường gấu Covid-19

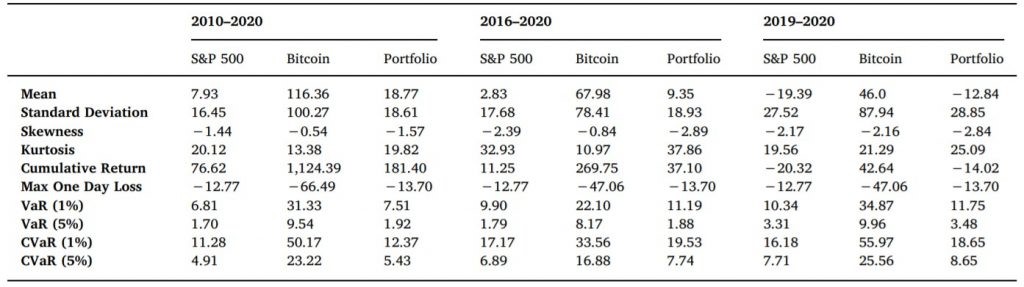

Trong một bài nghiên cứu do Thomas Conlon và Richard McGee xuất bản, hiệu suất của Bitcoin so với các tài sản truyền thống khác nhau được so sánh từ năm 2010 đến năm 2020.

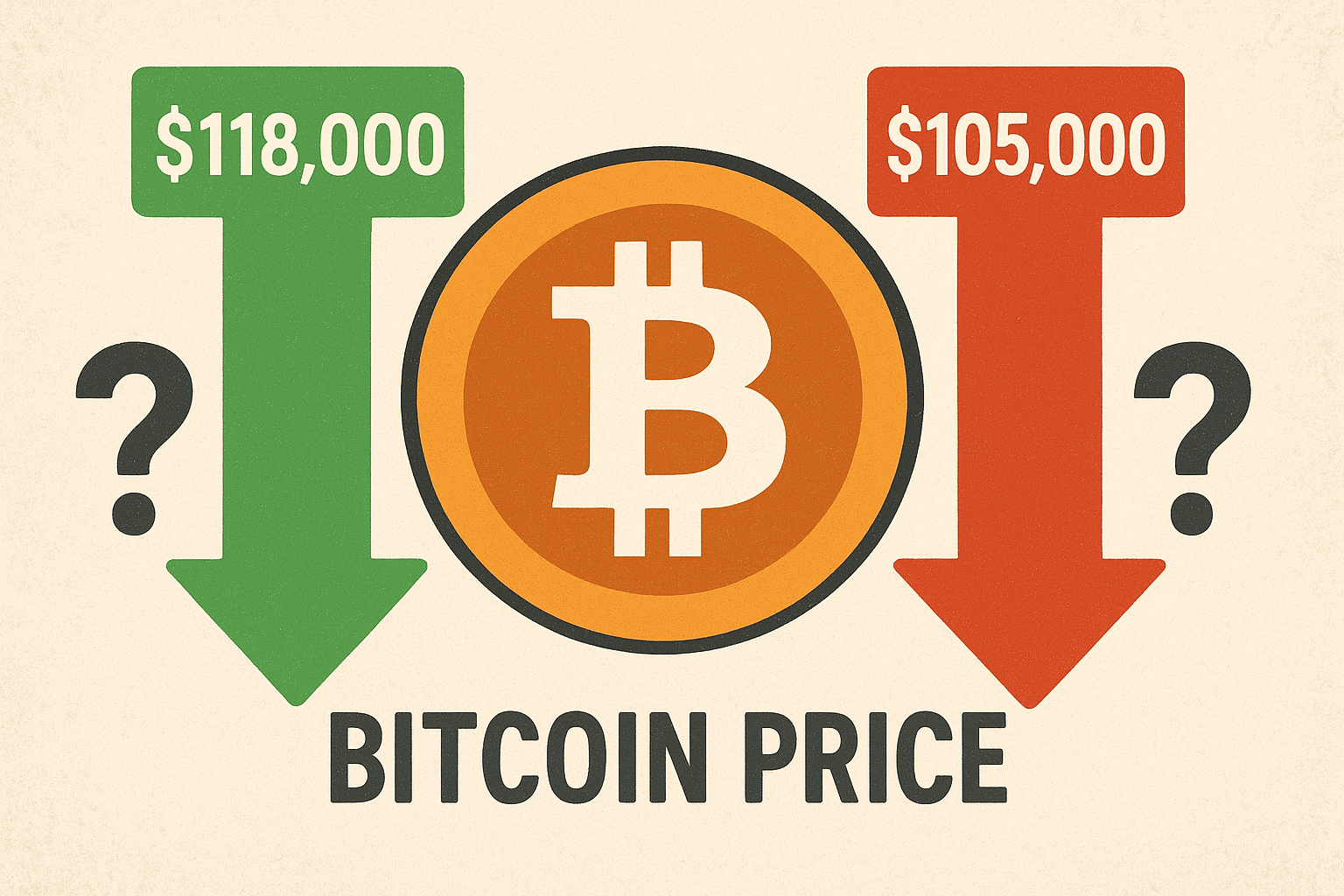

Mục đích của bài viết là xác định xem Bitcoin có hoạt động như một tài sản trú ẩn an toàn hay không và xem xét cách phân bổ danh mục đầu tư với S&P 500 so với Bitcoin. Theo đó, có thể xác định CVaR (Giá trị điều kiện rủi ro) cao hơn khi phân bổ Bitcoin nhiều hơn cho danh mục đầu tư.

Nguồn: Sciencedirect

Nghiên cứu cho biết cả CVaR và VaR (giá trị rủi ro) đều tăng khi phân bổ Bitcoin ngày càng nhiều.

“Bất kỳ phân bổ nào lớn hơn 28% đều dẫn đến việc tăng ít nhất 50% mức rủi ro giảm cơ bản mà một nhà đầu tư S&P 500 phải đối mặt trong giai đoạn này”.

Trong khi nghiên cứu chủ yếu tập trung vào rủi ro giảm giá để xác định xem Bitcoin có thể hoạt động như một tài sản trú ẩn an toàn hay không, họ đã bỏ qua thực tế Bitcoin tăng giá trị tài sản lên 11 lần so với khoản đầu tư ban đầu.

Cũng cần lưu ý Bitcoin cung cấp sự đa dạng hóa cần thiết, tuy nhiên, đi kèm với rủi ro. Mức lỗ trong một ngày của Bitcoin là 66.49% và của S&P là 12.77%.

Kết quả

Mặc dù Bitcoin có thể không hoạt động như một tài sản trú ẩn an toàn trong khoảng thời gian được xem xét, nhưng nó vẫn mang lại lợi nhuận cao cho danh mục đầu tư truyền thống với phân bổ nhỏ. Điều này giúp Bitcoin vượt trội hơn so với các đối thủ truyền thống.

Trường hợp 3: Blockchain, tiền kỹ thuật số và tiền điện tử xâm nhập thị trường chính thống?

Trong nghiên cứu được J. P. Morgan công bố vào quý 1/2020, chủ đề quan trọng là “Tiền điện tử đa dạng hóa danh mục đầu tư”. Cách tiếp cận để sử dụng tiền điện tử, Bitcoin cho danh mục đầu tư cũng giống như VanEck là tương quan thấp với tài sản truyền thống, lợi nhuận cao hơn, …

“Phân bổ tích cực của mô hình chủ yếu được thúc đẩy bởi sự tương quan của tiền điện tử với các loại tài sản thông thường gần bằng 0, do đó dẫn đến lợi thế đa dạng hóa đáng kể”.

Một điểm nhức nhối mà bài báo nói đến là sự sụt giảm của Bitcoin.

Đối với việc phân bổ danh mục đầu tư, có 2 trường hợp mà bài báo đã xem xét. Thứ nhất là bổ sung Bitcoin vào danh mục đầu tư chứa cổ phiếu, tín phiếu kho bạc và vàng; trường hợp thứ hai là tương tự nhưng với trọng số của tín phiếu Hoa Kỳ giảm.

Kết luận từ gã khổng lồ tài chính là thử nghiệm ủng hộ việc đưa BTC vào danh mục có cổ phiếu và trái phiếu.

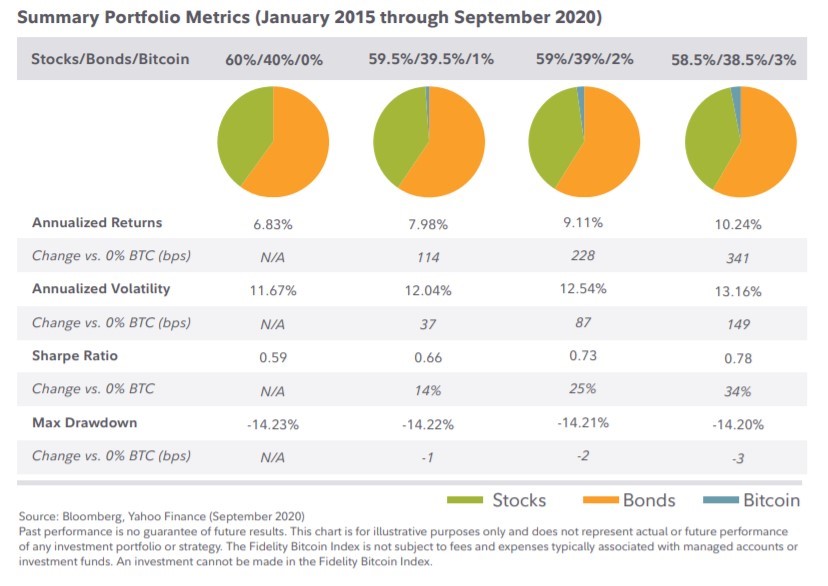

Trường hợp 4: Chủ đề đầu tư Bitcoin

Trong một bài báo gần đây do Fidelity đăng tải, Bitcoin được xem như khoản đầu tư thay thế. Cơ sở lý luận của việc bao gồm Bitcoin trong danh mục đầu tư vẫn như cũ: đa dạng hóa danh mục đầu tư, nâng cao lợi tức, tạo thu nhập, … Bài báo mang đến một góc nhìn mới mẻ về cách Bitcoin được định hướng bán lẻ, điều này giải thích phần lớn mối tương quan tiêu cực của Bitcoin.

Số liệu tóm tắt danh mục đầu tư từ tháng 1/2015 đến tháng 9/2020 | Nguồn: Fidelity

Tóm lại, giống như các trường hợp trên, kết quả đạt được tương tự:

“Lợi nhuận hàng năm của các danh mục đầu tư có phân bổ tăng dần cho Bitcoin vượt trội hơn so với danh mục đầu tư không phân bổ cho Bitcoin trong mọi thời điểm được hiển thị ở đây…”

Mặc dù rất nhiều bài báo/nghiên cứu bảo vệ cho trường hợp của Bitcoin, nhưng chúng ta phải hiểu rằng dữ liệu phân tích trải dài trong hơn một thập kỷ. Tuy nhiên, hầu hết những điều này đều nói về việc đưa lượng nhỏ Bitcoin vào danh mục đầu tư truyền thống.

Hãy cùng xem một số danh mục đầu tư được tạo riêng bằng cách chỉ bao gồm tiền điện tử.

Danh mục đầu tư chỉ dành cho tiền điện tử

Giống như các danh mục đầu tư truyền thống, chúng ta có thể phân loại danh mục đầu tư chỉ dành cho tiền điện tử thành các loại khác nhau, sau đây là một số.

Gói khởi động với tiền điện tử

Danh mục đầu tư này bao gồm Bitcoin, ETH và 10 loại tiền điện tử hàng đầu. Để đánh giá hiệu suất, chúng ta có thể sử dụng chỉ số Bletchley 10 Index hoặc Bitwise 10 Index.

Nguồn: Bitwise

Chỉ số Bitwise 10 Index có lợi nhuận 1.7% trong tháng trước, 25.3% trong 3 tháng qua và khoảng 1140% kể từ ngày 1/1/2017. Chỉ số này bao gồm 10 loại tiền điện tử hàng đầu dựa trên vốn hóa thị trường: BTC, ETH, XRP, BCH, LTC, LINK, ADA, EOS, XTZ và XLM theo thứ tự cụ thể đó.

Trong khi lợi nhuận ở trên là lý thuyết và thu được thông qua các mô hình dựa vào trọng số thì cũng phải xem xét khấu hao lợi nhuận sau khi bao gồm phí và các khoản khấu trừ khác.

Một quan sát quan trọng ở đây là lợi nhuận của Bitcoin kể từ ngày 1/1/2017 ở mức 1078%, thấp hơn một chút so với chỉ số. Do đó, chúng ta có thể kết luận Bitcoin là gói khởi đầu tốt nhất và có quỹ chỉ đầu tư vào Bitcoin là quá đủ.

Shitcoin

Nguồn: TradingView

Danh mục đầu tư này chứa Bitcoin và chỉ số shitcoin. Để so sánh kết quả, giá đóng hàng ngày cho cả Bitcoin và chỉ số shitcoin được xem xét. Cần lưu ý chỉ số shitcoin không thể hodl như Bitcoin hoặc các tài sản khác, thay vào đó, nó có thể được giao dịch. Ngoài ra, chỉ số shitcoin là một rổ gồm 50 altcoin vốn hóa thị trường thấp.

Vì chỉ số shitcoin mới được phát triển gần đây nên dữ liệu cho nó bắt đầu vào ngày 23/7/2019. Rõ ràng, shitcoin có tương quan với Bitcoin, tuy nhiên, có lợi nhuận cao hơn Bitcoin vào thời điểm viết bài với lợi nhuận của Shitperp là 10.15% và BTC 7.35%.

Các coin DeFi

Thay vì bao gồm các coin DeFi khác nhau theo cách thủ công, có thể sử dụng chỉ số DeFi do FTX hoặc Binance phát triển để xem xét toàn bộ hiệu suất hoặc sự sụp đổ của hệ sinh thái DeFi.

Chỉ số FTX DeFi bao gồm: KNC, LEND, MKR, KAVA, ZRX, LRC, REN, REP, BNT, SNX và COMP trong khi chỉ số DeFi của Binance có BAND, COMP, KAVA, KNC, LEND, LINK, MKR, SNX, SXP và ZRX. Mặc dù có sự chồng chéo, nhưng lợi nhuận thu được là khác nhau.

Nguồn: TradingView

Chỉ số DeFi của Binance đã âm 50.43% kể từ ngày 28/8 (ngày bắt đầu), tuy nhiên, chỉ số DeFi của FTX chỉ ở mức âm 39.83%.

Rõ ràng, cơn sốt DeFi đã và đang lắng xuống, do đó, các coin liên quan cũng bắt đầu giảm giá. Mặc dù vậy, giá trị bị khóa trong DeFi vẫn duy trì trên $10 tỷ.

Các coin riêng tư

Kể từ bức thư của DoJ về việc bao gồm ‘cửa sau’ trong phần mềm mã hóa, các đồng coin riêng tư đã chứng kiến nhiều động thái tăng giá và có lẽ nhu cầu cũng tăng theo. Kể từ quý 2, chỉ số coin riêng tư hoạt động đặc biệt tốt. Theo bài viết này, chỉ số coin riêng tư tăng 65.39% kể từ quý 2/2020.

Nguồn: TradingView

Kể từ thông báo của DoJ vào ngày 11/10, chỉ số coin riêng tư đã giảm giá trị và hiện cho thấy lợi nhuận là -6.22%.

Kết quả

Từ những phân tích trên, rõ ràng có sự ‘đa dạng’ đối với tiền điện tử. Có những đồng coin có vốn hóa thị trường cao, có tính tương quan cao và sau đó là hệ sinh thái DeFi được xây dựng trên Ethereum, có chu kỳ riêng trong một khoảng thời gian nhỏ. Tiếp theo, có các đồng coin riêng tư và shitcoin (altcoin vốn hóa thấp) phục vụ nhiều mục đích khác nhau. Do vậy, việc tạo danh mục đầu tư bao gồm những loại này sẽ mang lại kết quả tốt.

Danh mục đầu tư tiền điện tử cân bằng

Tận dụng sự đa dạng trong lĩnh vực tiền điện tử, dưới đây là danh mục đầu tư chỉ dành cho tiền điện tử và hiệu suất của nó.

Coin: BTC, BNB, LINK, DASH, ZEC, ETH, XMR.

Danh sách các coin ở trên bao gồm gần như tất cả các loại điển hình. Bitcoin là cổng đến với tiền điện tử; LINK, BNB và ETH đại diện chính xác cho hệ sinh thái DeFi; ZEC, DASH và XMR đại diện cho các coin riêng tư.

Nghiên cứu dưới đây xem xét cách thức hoạt động của danh mục đầu này.

Thành phần danh mục đầu tư chỉ tiền điện tử

Bitcoin có trọng lượng lớn nhất trong danh mục đầu tư, tiếp theo là coin DeFi (tất cả đều có trọng lượng bằng nhau) và phần còn lại được gán như nhau cho các coin riêng tư.

Dựa trên dữ liệu được thu thập từ ngày 1/1/2018 đến ngày 17/10/2020, đây là cách danh mục đầu tư chỉ dành cho crypto hoạt động ngay cả khi bạn đầu tư vào thời điểm đỉnh cao của năm 2018.

Một điều thú vị đã được nhận thấy là tuy các coin làm giảm vốn lên tới hơn 95% nhưng danh mục đầu tư vẫn hiển thị hiệu suất dương.

Mức giảm vốn hàng ngày cực đại

Danh mục đầu tư chỉ tiền điện tử (1/1/2018 – 17/10/2020)

Danh mục đầu tư này hoạt động tốt hơn đáng kể so với danh mục đầu tư tiêu chuẩn có phân bổ tỷ lệ 60/40 cho cổ phiếu và trái phiếu. Ngoài ra, điều này là bất chấp mức giảm rất lớn lên tới 95% được thấy trong hơn 2 năm qua.

Trong khi danh mục đầu tư tiêu chuẩn cung cấp lợi nhuận từ một đến hai chữ số, danh mục đầu tư chỉ tiền điện tử cung cấp lợi nhuận ở mức ba chữ số. Tuy nhiên, điều này chỉ dành cho những người sẵn sàng chấp nhận rủi ro vì hiệu suất danh mục đầu tư của họ sẽ giảm xuống 95% vào một thời điểm nào đó.

Kết luận rất đơn giản: Một danh mục đầu tư chỉ tiền điện tử mặc dù bao gồm nhiều rủi ro nhưng mang lại lợi nhuận tốt, tuy nhiên, điểm then chốt là khoản đầu tư phải xảy ra vào đúng thời điểm trong chu kỳ tiền điện tử. Nếu không thì điều tốt nhất nên làm là đợi một chu kỳ mới hoặc cam chịu những đợt giảm giá và biến động lớn.

Dislaimer: Bài viết chỉ có mục đích thông tin, không phải lời khuyên đầu tư. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

- Bitcoin đạt $13K và top 3 coin hàng đầu sẽ về đâu?

- Harvest Finance – Đối thủ cạnh tranh của Yearn.Finance – vừa đạt 1.000.000.000 đô la tiền gửi

- Sự cường điệu của Ethereum đang gia tăng do sự hỗ trợ của Defi và sự bùng nổ của Bitcoin

Thùy Trang

Theo Ambcrypto

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)