Kể từ khi giá Bitcoin tăng vọt trên 19.000 đô la trong năm 2017, các nhà phân tích liên tục đưa ra một loạt các dự đoán đáng kinh ngạc về ngày mức cao/thấp tiếp theo mọi thời đại.

Đôi khi những dự đoán này bắt nguồn từ phân tích kỹ thuật và yếu tố cơ bản sâu sắc, trong khi những lần khác chỉ đơn giản là ước tính ngoài lề bất cứ lúc nào.

Thị trường tùy chọn cung cấp kiến thức hữu ích về kỳ vọng của trader như xác suất toán học cho giá tương lai của tài sản. Sử dụng mô hình Black & Scholes cho phép đánh giá tốt hơn ước tính của các nhà phân tích.

Thuật toán định giá Black & Scholes là cơ sở để định giá tùy chọn của tài sản truyền thống từ đầu những năm 1970 và vẫn được sử dụng rộng rãi.

Mặc dù mô hình định giá tùy chọn Black & Scholes có xu hướng đánh giá thấp tỷ lệ cược của các chuyển động đáng kể nhưng nó cung cấp ước tính chính xác và thận trọng.

Tương tự như dự báo thời tiết, việc thêm một vài ngày vào ước tính làm giảm độ chính xác theo tỷ lệ logarit. Cũng phải xem xét mô hình dự đoán kết quả nhị phân vì tùy chọn $9.500 sẽ được coi là vô giá trị nếu giá hết hạn là $9.499.

Dự đoán giá của chuyên gia thường không chính xác

Nhiều nhà phân tích có xu hướng phóng đại ước tính để đưa ra tuyên bố táo bạo và thu hút sự chú ý của truyền thông hoặc dự đoán dựa trên các yếu tố sai lệch khác nhau.

Không ai mong đợi bọ vàng như Peter Schiff đưa ra ước tính Bitcoin tăng giá hoặc tác giả mô hình Stock-to-Flow PlanB dự đoán giảm giá.

Câu hỏi mà các nhà đầu tư nên đặt ra là ước tính cách xa so với giá tùy chọn Bitcoin như thế nào? Hơn nữa, thậm chí có nên xem xét các phân tích và ý kiến của chuyên gia?

Xem xét xác suất toán học hợp đồng quyền chọn

Mặc dù mô hình định giá tùy chọn Black & Scholes có thể phức tạp nhưng việc sử dụng nó khá dễ dàng. Bằng cách thông báo giá BTC hiện tại, giá thực hiện, ngày hết hạn và biến động hàng năm, mô hình sẽ ngay lập tức cung cấp tỷ lệ cược trên và dưới một mức giá cụ thể.

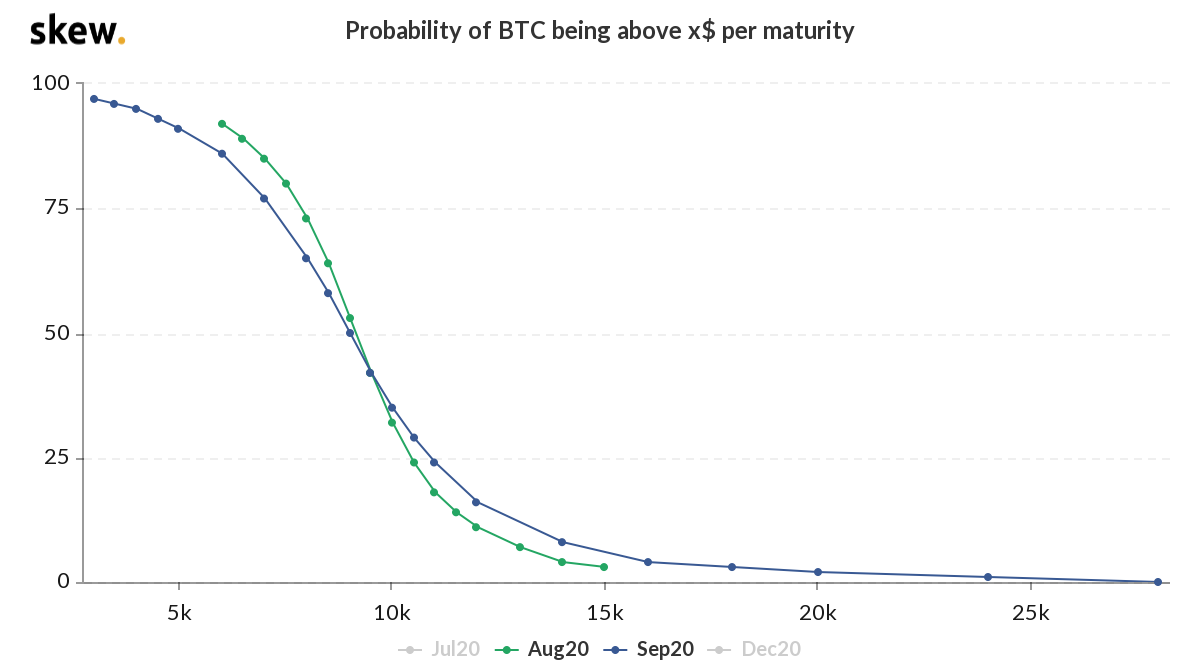

Bỏ qua các tính toán phức tạp, có thể tham khảo Skew Analytics để tìm xác suất hiện tại cho mỗi lần hết hạn dựa trên giá của hợp đồng quyền chọn.

Xác suất của Bitcoin khi hợp đồng quyền chọn hết hạn| Nguồn: Deribit

Hầu hết hợp đồng quyền chọn hết hạn vào thứ 6 cuối cùng của mỗi tháng. Như đã giải thích trước đó, những con số có vẻ cẩn trọng. Cả hai lần hết hạn vào tháng 8 và tháng 9 đều biểu thị xác suất chỉ 50% rằng giá Bitcoin trên 9.000 đô la.

Tỷ lệ 50% là trung lập, vì mô hình toán học cho thấy tỷ lệ cược trên và dưới mục tiêu như vậy là khá giống nhau.

Ngược lại, xác suất cho 8.500 đô la khi hết hạn vào tháng 7 (chỉ hai tuần kể từ bây giờ) nằm ở mức 76%. Mô hình trở nên vững chắc hơn khi chúng ta ngày càng tiến gần đến ngày hết hạn, vì vậy không nên mong đợi hợp đồng quyền chọn định giá thêm 90% trong hơn 2 tuần nữa.

Dự đoán của chuyên gia thường không hợp lý

Để khẳng định liệu dự đoán của nhà phân tích và chuyên gia có tốt hơn giá thị trường tùy chọn hay không, cần xếp các tỷ lệ cược đó với mô hình tùy chọn Black & Scholes, yêu cầu 4 đầu vào cơ bản: giá hiện tại, giá thực hiện (dự đoán), ngày hết hạn, biến động tiềm ẩn.

Giá Bitcoin và dự đoán của chuyên gia | Nguồn: TradingView

Biểu đồ trên mô tả 6 dự đoán trong khoảng thời gian 100 ngày, sẽ được test riêng lẻ theo mô hình thị trường tùy chọn.

Ngày 1/11/2019: Changpeng Zhao dự đoán $16.000

Mặc dù nhắc đi nhắc lại nhiều lần anh không phải là một trader tích cực nhưng người sáng lập Binance Changpeng Zhao thường thích công khai dự đoán của mình. Vào đầu tháng 11, CZ tuyên bố BTC sẽ đạt $16K ‘sớm’, vì vậy một người giả định 4 tháng.

- Giá Bitcoin: $9.130

- Biến động tiềm ẩn: 74%

- Ngày hết hạn: 120

- Giá thực hiện (dự đoán): $16.000

- Xác suất Black & Scholes: 9%

CZ đã bỏ lỡ 35% khi Bitcoin không thể phá vỡ $10.500 trong vòng 4 tháng. Đây không phải là dự đoán tệ hại, mà là quá lạc quan như được chỉ ra bởi mô hình Black & Scholes.

Ngày 20/11/2019: Willy Woo dự đoán giảm xuống còn 4.500 đô la

Nhà phân tích Willy Woo đã phản ánh chu kỳ đáy năm trước 3.100 đô la và ước tính Bitcoin có thể giảm 71% từ mức cao 12.800 đô la, đạt 4.500 đô la trước khi halving tiếp theo. Có vẻ như không chắc chắn vào thời điểm đó, nhưng khung thời gian 6 tháng là một khoảng thời gian rất dài.

- Giá Bitcoin: $8.100

- Biến động ngụ ý: 72%

- Ngày hết hạn: 170

- Giá thực hiện (dự đoán): $4.500

- Xác suất Black & Scholes: 11%

Khâm phục dự đoán của Willy Woo khi vụ tai nạn khét tiếng ngày 13/3 đã gây ra thử nghiệm ngắn về mức 4.000 đô la. Mặc dù là chính xác nhưng mua bảo vệ trong khung thời gian dài như vậy tốn chi phí đáng kể. Tùy chọn bán $6K sẽ tốn của Woo $540 sau đó.

Ngày 21/11/2019: Peter Schiff dự đoán $1.000

Peter Schiff đã phát hiện ra mô hình đầu – vai và đưa ra dự đoán $1.000. Mặc dù không có khung thời gian nào được nhắc đến nhưng khung thời gian 3 tháng có vẻ hợp lý dựa trên mô hình như vậy.

- Giá Bitcoin: $7.600

- Biến động tiềm ẩn: 68%

- Ngày hết hạn: 90

- Giá thực hiện (dự đoán): $1.000

- Xác suất Black & Scholes: 0%

Theo mô hình tùy chọn, mục tiêu 5.000 đô la vẫn sẽ cho thấy xác suất giới hạn ở mức 10,7%. Peter có thể vẫn tiếp tục giảm giá bằng cách sử dụng mục tiêu hợp lý hơn theo các thị trường tùy chọn tại thời điểm đó.

Ngày 17/1/2020: Peter Brandt dự đoán $6.000

Người có kinh nghiệm 40 năm trên thị trường nói rằng BTC đã chạm sàn; do đó, các nhà đầu tư chờ giá giảm xuống còn 6.000 đô la đã “bỏ lỡ” cơ hội. Không có mốc thời gian nào được đề cập, mặc dù dự đoán 3 tháng làm hài lòng hầu hết các nhà đầu tư.

- Giá Bitcoin: $8.000

- Biến động tiềm ẩn: 68%

- Ngày hết hạn: 90

- Giá thực hiện (dự đoán): $6.000

- Xác suất Black & Scholes: 12%

Chưa đầy 2 tháng sau dòng tweet đó, Bitcoin bất ngờ lao dốc vào ngày 13/3 đã chứng minh dự đoán của Peter Brandt sai.

Ngày 4/2/2020: Tom Lee dự đoán $27.000

Trong một cuộc phỏng vấn với Yahoo! Finance, nhà phân tích cấp cao Tom Lee của Fundstrat cho rằng thành tựu kỹ thuật của Bitcoin mở đường cho lợi nhuận 200% trong vòng 6 tháng, với halving là chất xúc tác.

- Giá Bitcoin: $9.100

- Biến động tiềm ẩn: 67%

- Ngày hết hạn: 180

- Giá thực hiện (dự đoán): $27.000

- Xác suất Black & Scholes: 1%

Với chưa đầy 20 ngày để thực hiện dự đoán như vậy, dường như rất khó xảy ra. Ít nhất là mua một hợp đồng tùy chọn mua $23K sẽ mất $65, một món hời khi xem xét mức tăng $4.000 so với mục tiêu của Lee.

Ngày 10/2/2020: PlanB dự đoán 10.000 đô la trước khi halving

Cha đẻ mô hình stock-to-flow cho thấy niềm tin Bitcoin sẽ không trở lại dưới mức 8.200 đô la. PlanB cũng mong đợi mức trên 10.000 đô la gần halving Bitcoin vào tháng 5.

- Giá Bitcoin: $9.850

- Biến động tiềm ẩn: 65%

- Ngày hết hạn: 90

- Giá thực hiện (dự đoán đáy): $8.200

- Xác suất Black & Scholes: 28%

- Giá thực hiện (dự đoán halving): $10.000

- Xác suất Black & Scholes: 49%

Chưa đầy 1 tháng sau, mức hỗ trợ 8.200 đô la của PlanB đã bị phá vỡ, mặc dù dự đoán 10.000 đô la liên quan đến halving là khá gần vì chỉ cách từ 3% đến 5%.

Có thể nói PlanB đã đúng 50%, mặc dù dự đoán táo bạo 10.000 đô la có thể giúp anh ta kiếm được tiền nhờ sử dụng chiến lược trải hình cánh bướm.

Tùy chọn giá cung cấp hướng dẫn, nhưng đó không phải là một lời tiên tri

Black & Scholes có thể là công cụ hữu ích để xem xét dự đoán cách xa giá bao nhiêu. Rõ ràng các học giả dường như phóng đại những gì họ phát biểu, dẫn đến sai lầm lớn và thông tin sai lệch dưới dạng phân tích xấu được lan truyền thông qua phương tiện truyền thông phổ biến.

Trong một số trường hợp, có những phỏng đoán hoang dã đã đạt được mục đích. Ví dụ, Willy Woo và PlanB chắc chắn thu được lợi nhuận bằng cách định giá dựa trên mô hình tùy chọn, nhưng nhìn chung, tốt hơn là bạn nên tự nghiên cứu thay vì thực hiện theo dự đoán của các nhà phân tích hàng đầu.

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Ethena USDe

Ethena USDe  Sui

Sui

.png)