Một mùa hè nhàm chán đã đến với các trader định hướng hoạt động trên thị trường Bitcoin. Tiền điện tử hàng đầu hiện giao dịch trong phạm vi hẹp trên 30.000 đô la, chưa bằng một nửa mức cao nhất mọi thời đại đạt được chỉ 2 tháng trước.

Nguồn: TradingView

Nhưng một số trader quyền chọn vẫn bận rộn, thực hiện các chiến lược rủi ro tương đối cao để kiếm lợi từ việc giá hợp nhất. Một trong những chiến lược đó liên quan đến việc áp dụng “short strangle”, về cơ bản là đặt cược rằng giá Bitcoin sẽ không sớm breakout (bứt phá).

QCP Capital có trụ sở tại Singapore cho biết vào ngày 30/6:

“Giao dịch yêu thích của chúng tôi là tiếp tục short strangle BTC trong phạm vi 30.000 đến 40.000 đô la. Với mức kháng cự tâm lý tại 40.000 đô la và hỗ trợ mạnh tại 30.000 đô la, có cơ hội tốt trong ngắn hạn khi BTC giao dịch trong phạm vi 10.000 đô la, điều này có thể khiến biến động tiềm ẩn sụp đổ”.

Trong tuần này, QCP cho biết niềm tin của họ về short strangle được củng cố, do thiếu chất xúc tác vận động thị trường trong ngắn hạn.

“Ngay bây giờ, kế hoạch giao dịch BTC của chúng tôi tuân theo tín hiệu tương tự năm 2018. Chúng tôi dự đoán môi trường giao dịch ảm đạm từ đây đến tháng 8 (short biến động), sau đó là một đợt phục hồi”.

Chiến lược short strangle liên quan đến việc bán các quyền chọn mua và quyền chọn bán ở trạng thái lỗ (OTM) có cùng thời hạn. Các quyền chọn mua (call) OTM là những quyền chọn có giá thực hiện cao hơn mức hiện tại của Bitcoin, trong khi quyền chọn bán (put) OTM có mức giá thực hiện thấp hơn giá Bitcoin hiện tại. Vào thời điểm viết bài, Bitcoin đang giao dịch gần 33.672 đô la. Vì vậy, các quyền chọn mua trên 33.672 đô la và quyền chọn bán ở giá thực hiện thấp hơn là OTM.

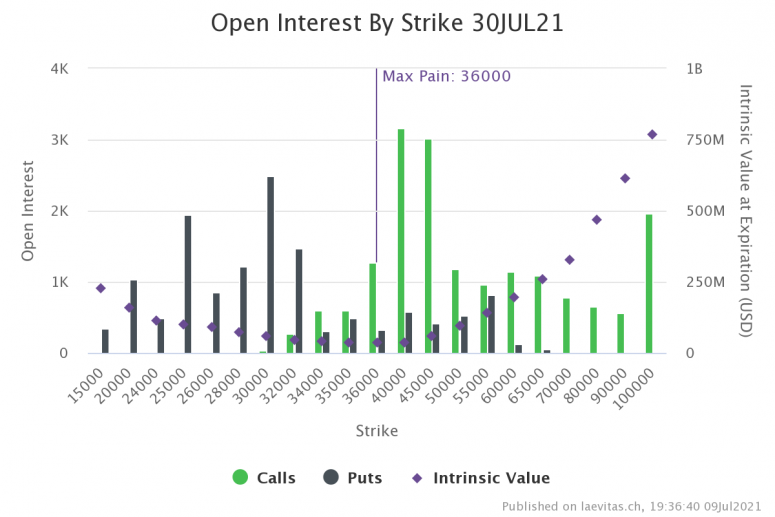

Theo nền tảng Laevitas có trụ sở tại Thụy Sĩ, dữ liệu Deribit cho thấy mức độ tập trung cao của OI (hợp đồng mở) ở mức quyền chọn bán 30.000 đô la và quyền chọn mua 40.000 đô la sẽ hết hạn vào ngày 30/7. Điều đó có nghĩa là các giao dịch short strangle được thực hiện gần đây chủ yếu liên quan đến việc bán put 30.000 đô la và call 40.000 đô la hết hạn trong tháng 7.

OI quyền chọn Bitcoin theo giá thực hiện khi hết hạn vào ngày 30/7 | Nguồn: Laevitas, Deribit

CEO Pankaj Balani của Delta Exchange cho biết:

“Đó là giao dịch phổ biến nhất hiện nay. Đối với tháng 7, OI vẫn cao nhất đối với quyền chọn bán ở giá thực hiện 30.000 đô la và quyền chọn mua ở giá thực hiện 40.000 đô la khi các trader viết phạm vi này để thu phí chênh lệnh”.

Một ván cược mạo hiểm?

Bán strangle cũng giống như quan điểm giảm giá biến động tiềm ẩn – mức độ giá lên xuống dự kiến trong một thời gian cụ thể. Biến động tiềm ẩn có tác động tích cực đến giá quyền chọn vì nhu cầu phòng ngừa rủi ro thường tăng trong thời gian bất ổn. Chỉ số này giảm xuống trong quá trình hợp nhất và tăng lên khi di chuyển mạnh mẽ theo xu hướng.

Khi các trader thực hiện short strangle bằng cách bán call ở giá thực hiện cao hơn và put ở giá thực hiện thấp hơn, về cơ bản họ đang đặt cược thị trường sẽ hợp nhất, dẫn đến biến động tiềm ẩn và giá của quyền chọn giảm.

Người bán quyền chọn mua cung cấp bảo hiểm chống lại động thái tăng giá trên một mức giá cụ thể và nhận được khoản bồi thường hoặc phí chênh lệnh cho việc chấp nhận rủi ro. Đó là số tiền tối đa mà người bán quyền mua có thể kiếm được và người mua quyền chọn mua có thể mất.

Tương tự như vậy, người bán quyền chọn bán cung cấp sự bảo vệ chống lại động thái giảm giá dưới một mức giá cụ thể và nhận được phí chênh lệch cho việc cung cấp sự bảo vệ đó. Đó là lợi nhuận tối đa mà người bán quyền chọn bán có thể kiếm được và mức tối đa mà người mua có thể mất.

Vì vậy, khi các trader short strangle, lợi nhuận bị giới hạn trong phạm vi phí chênh lệch nhận được cho các lệnh bán call và put; nghĩa là cung cấp sự bảo vệ chống lại các động thái tăng và giảm. Tuy nhiên, tổn thất có thể rất lớn nếu thị trường thoát ra khỏi phạm vi, biểu thị một động thái tăng hoặc giảm mạnh và người mua call/put yêu cầu bảo hiểm.

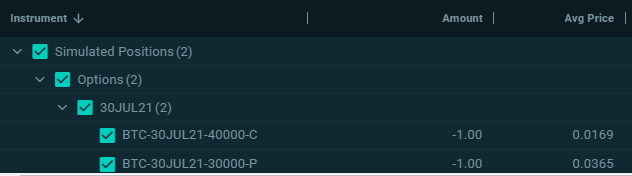

Ví dụ, giả sử một trader dự đoán phạm vi của Bitcoin tiếp tục từ 30.000 đô la đến 40.000 đô la và thực hiện short strangle trên Deribit bằng cách bán put 30.000 đô la và call 40.000 đô la hết hạn vào ngày 30/7.

Put 30.000 đô la hiện đang thu được phí chênh lệch là 0,0365 BTC và put 40.000 đô la thu được 0,0169 BTC. Vì vậy, bằng cách bán cả hai, người bán sẽ nhận được tổng chênh lệch là 0,0534 BTC (khoảng 1.794 đô la theo giá Bitcoin 33.600 đô la).

Mô phỏng short strangle trên trình xây dựng chiến lược của Deribit | Nguồn: Deribit

Trader vẫn có 0,0534 BTC hoặc 1,794 đô la nếu Bitcoin nằm trong khoảng 30.000 đến 40.000 đô la cho đến ngày 30/7. Deribit thanh toán các hợp đồng quyền chọn lúc 15 giờ (theo giờ Việt Nam). Vị thế sẽ bị lỗ nếu Bitcoin giao dịch trên 40.000 đô la hoặc dưới 30.000 đô la khi hết hạn.

Về mặt lý thuyết, thị trường có thể tăng đến vô cùng và giảm xuống 0, nghĩa là lỗ là bội số của mức tăng tối đa, như được gợi ý theo chữ U đảo ngược trong biểu đồ bên dưới.

Mô phỏng hồ sơ rủi ro – phần thưởng short trangle thông qua trình xây dựng chiến lược của Deribit | Nguồn: Deribit

Như Charles M. Cottle, tác giả của “Giao dịch quyền chọn: Thực tế tiềm ẩn”, đã trình bày trong sách:

“Tình huống lý tưởng cho một người bán strangle để lấy phí chênh lệch là đi ngủ sau khi bắt đầu giao dịch và thức dậy khi hết hạn với giá của tài sản cơ bản ở mức thực hiện short”. (Trong trường hợp này, ở mức 30.000 đô la hoặc 40.000 đô la hoặc bất kỳ nơi nào trong phạm vi đó).

Tuy nhiên, thị trường không bao giờ cho phép trader, đặc biệt là người bán quyền chọn, nghỉ ngơi.

“Hãy cẩn thận khi bán phí chênh lệch”, Cottle lưu ý trong sách, nói rằng thị trường ảnh hưởng đến ví của trader theo thời gian, khiến anh ta phải có phản ứng để bảo vệ.

Ví dụ, nếu Bitcoin tăng trên 40.000 đô la trong vài ngày tới, phí chênh lệch cho call 40.000 đô la sẽ tăng, dẫn đến lỗ cho người bán. Do đó, người bán có thể phải hủy bỏ vị thế hoặc mua tiền điện tử trên thị trường giao ngay hoặc thị trường tương lai để bù đắp cho những khoản lỗ trong vị thế short call.

Nói cách khác, bán strangle và sau đó quản lý vị trí là một việc làm tốn kém, phù hợp nhất với các trader hoặc tổ chức có nguồn cung vốn dồi dào.

Vẫn được ủng hộ

Mặc dù là một ván cược rủi ro nhưng QCP Capital và các công ty thương mại khác đã ủng hộ short strangle trong một thời gian khá dài. Shillian Tang, giám đốc đầu tư tại quỹ phòng hộ tiền điện tử LedgerPrime trị giá 135 triệu đô la cho biết vào tháng trước:

“Sẽ có lợi nhuận thu được bằng cách bán call và put hoặc strangle, nếu chúng tôi nghĩ rằng thị trường hợp nhất xung quanh các mức này”.

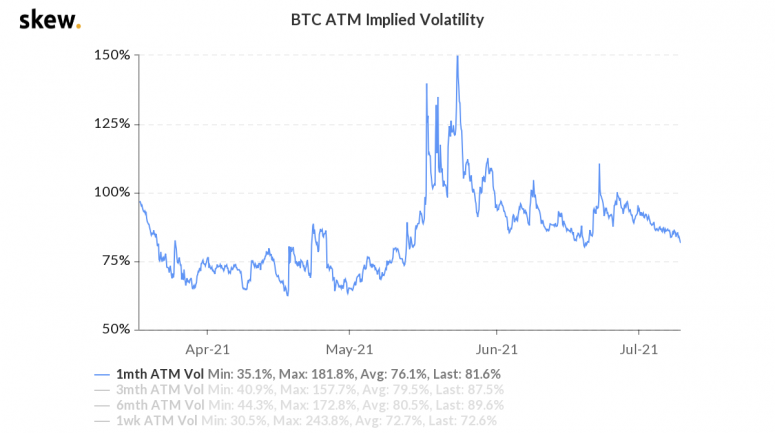

Đó là bởi vì sự biến động tiềm ẩn trong một tháng của Bitcoin được giao dịch cao hơn đáng kể so với mức trung bình trong suốt thời gian tồn tại của nó và biến động thực sau đợt bán tháo vào giữa tháng 5. Nói cách khác, có vẻ đã quá hạn bùng nổ biến động và các quyền chọn tương đối đắt, đã đến lúc bán. Biến động tiềm ẩn có tính chất hoàn nguyên về mức trung bình và theo chu kỳ: một giai đoạn có độ biến động cao và sau đó là hợp nhất biến động thấp.

Biến động tiềm ẩn ATM 1 tháng của Bitcoin | Nguồn: Skew

Mức độ biến động tiềm ẩn trong một tháng đạt đỉnh trên 140% vào ngày 23/5. Tại thời điểm viết bài, chỉ số này đạt 83%. Tuy nhiên, nó vẫn cao hơn mức trung bình trong suốt thời gian tồn tại là 76%, theo dữ liệu do Skew cung cấp.

Balani nói:

“Nếu Bitcoin giữ được mức đáy của phạm vi hiện tại một cách thuyết phục, có thể mong đợi hoạt động bán mạnh mẽ trong phạm vi và biến động tiềm ẩn sẽ giảm. Biến động tiềm ẩn trong 7 ngày là 87%, trong khi biến động thực là 74%.

Giám đốc Thương mại của Deribit, Luuk Strijers, cho biết các chiến lược có độ biến động thấp này thỉnh thoảng được giao dịch nhưng chưa chiếm tỷ lệ đáng kể trong khối lượng của sàn.

- Dogecoin không chỉ đơn giản là một meme khi DOGE tham gia cuộc chơi DeFi

- Bitcoin đang dao động qua lại giữa hai hỗ trợ hàng tuần, điển hình của thị trường thanh khoản thấp

- Cộng đồng tiền điện tử hờ hững với thông báo IPO của sàn Bullish được Block.one hậu thuẫn

Minh Anh

Theo Coindesk

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)