Trong thị trường gấu hiện tại, nhiều người trong hệ sinh thái Bitcoin chắc chắn đang nhớ lại những khoảng thời gian khi tài sản tiền điện tử hàng đầu lao dốc, khiến nhà đầu tư phải lo lắng. Vào năm 2011, tỷ lệ sụt giảm của BTC lên tới 93%, với vốn hóa thị trường bốc hơi 172 triệu USD. Mùa đông tiền điện tử 2014-15 chứng kiến vốn hóa thị trường Bitcoin mất hơn 80%, xóa sạch 11,3 tỷ USD giá trị.

Đó chắc chắn là khoảng thời gian vô cùng đau đớn đối với bất kỳ ai trong ngành. Vụ sụp đổ Mt.Gox đã gây tác động mạnh mẽ đến thị trường trong suốt thời gian dài, nhưng Bitcoin blockchain vẫn tiếp tục tồn tại sau khi sàn giao dịch lớn nhất thời điểm đó có hành vi gian lận.

Vào lúc đó, hầu như không có trang báo chí chính thống nào đưa ra cái nhìn tổng quan về sự việc. Điều này hóa ra lại là sự may mắn vì những người liên quan có thể bắt tay vào việc xây dựng lại, thoát khỏi sự chú ý của mọi người.

Trái ngược hoàn toàn, thị trường ngày nay đã tràn ngập một loạt các tiêu đề liên quan đến sự sụp đổ của sàn giao dịch FTX. Cuộc phỏng vấn của Andrew Ross Sorkin/Sam Bankman-Fried vào hôm thứ Tư tại Hội nghị DealBook của New York Times đã được hàng trăm nghìn, nếu không muốn nói là hàng triệu người xem.

Mức độ ảnh hưởng của đợt sụp đổ vẫn chưa được thống kê chính xác. Nhưng theo một số cuộc thảo luận cho thấy, sự kiện này đã gây tác động đến ngành tài chính truyền thống, với hàng nghìn tài sản bị ảnh hưởng, tiêu tốn gần 160 tỷ USD vốn hóa thị trường.

Trở lại năm 2011-2015, Bitcoin là toàn bộ thị trường. Thế nhưng hiện tại, tài sản tiền điện tử hàng đầu chỉ là một phần quan trọng của không gian. Điều này được xem là tín hiệu tốt khi phạm vi của các công nghệ phụ và các trường hợp sử dụng đang ngày càng phát triển. Sự quan tâm và áp dụng lan rộng nhanh chóng đã làm tăng giá trị của toàn bộ thị trường. Việc đa dạng hóa cũng góp phần giảm rủi ro thị trường tổng thể.

Tài sản tiền điện tử (với một vài dự án ngoại lệ) vẫn đang làm những gì chúng từng làm. Bitcoin vẫn tạo ra các block an toàn, Ethereum vẫn trả phần thưởng staking, DeFi vẫn tiếp tục khuyến khích sự tham gia của các nền tảng, giá trị vẫn được di chuyển on-chain. Cơ sở hạ tầng thị trường đã thay đổi; nhưng bản thân thị trường lại không có quá nhiều đổi thay.

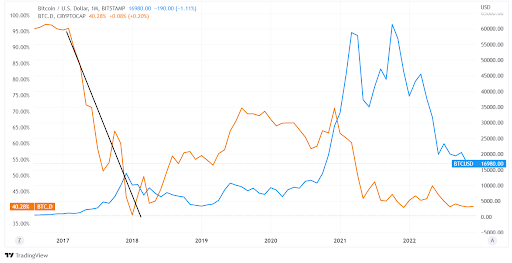

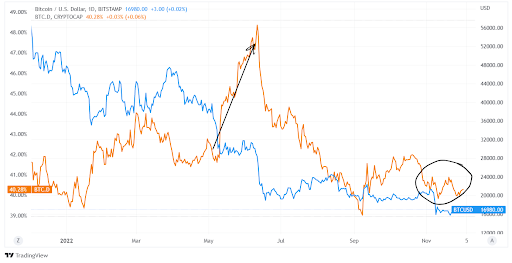

Chúng ta có thể thấy điều này trong chỉ số thống trị của Bitcoin. Đây chỉ đơn giản là tỷ lệ phần trăm của tổng vốn hóa thị trường tiền điện tử tính bằng BTC và được theo dõi thông qua ký hiệu BTC.D.

Cho đến khi Ethereum xuất hiện vào năm 2015, tỷ lệ này là khoảng 99%. Thành công ban đầu của Ethereum đã kích hoạt sự bùng nổ của kỷ nguyên Cambrian, các token mới xuất hiện với tốc độ đáng kinh ngạc và sự bùng nổ của ICO vào năm 2017 đã đẩy tỷ lệ thống trị của Bitcoin xuống mức 37%. Sự sụt giảm trùng khớp với mức tăng 470% của vốn hóa thị trường tiền điện tử tổng thể trong khoảng 3 tháng.

Tỷ lệ thống trị của Bitcoin (BTC.D) đóng vai trò như một thước đo tình cảm của thị trường. Trong thời điểm đầu cơ cao, chẳng hạn như vào cuối năm 2017, BTC.D giảm mạnh.

BTC là tài sản ít biến động nhất trong số các dự án tiền điện tử không phải là stablecoin. Khi trader và nhà đầu tư ngắn hạn cảm thấy tự tin, họ có xu hướng thích tỷ lệ rủi ro/phần thưởng cao, với việc đầu tư vào một số token nhỏ hơn.

Vụ sụp đổ năm 2018 và thị trường gấu sau đó đã đảo ngược xu hướng này. Các tài sản đầu cơ giảm nhiều hơn so với Bitcoin, vốn tương đối “ổn định” và tỷ lệ thống trị của BTC tăng lên, đạt hơn 70% vào tháng 8/2019.

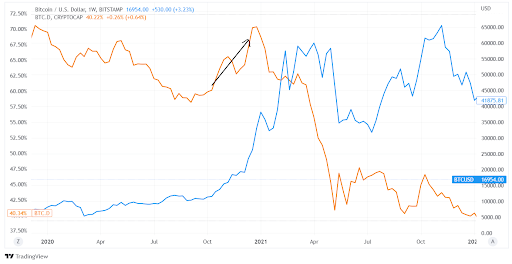

Sau đó, thị trường tự tin trở lại, các blockchain layer-1 mới thu hút sự chú ý và BTC.D giảm xuống, chạm mức 58% trong vòng 1 năm sau đó. Và rồi, chúng ta đã chứng kiến hiện tượng bất thường, thị trường đầu cơ trong đó Bitcoin là “ngôi sao”.

Vào tháng 8/2020, MicroStrategy đã công bố giao dịch mua BTC lớn đầu tiên của mình; trong những tuần tiếp theo, một số công ty, quỹ và triệu phú khác đã tiết lộ việc nắm giữ BTC. Các tổ chức đầu tư bắt đầu ồ ạt tham gia vào không gian.

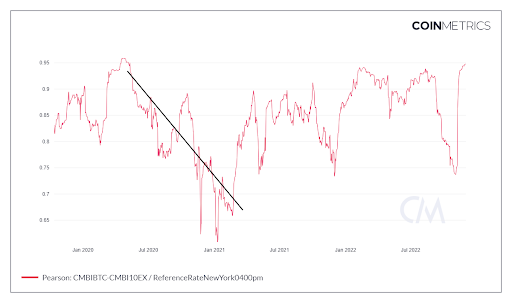

BTC.D đã giảm khi các token có vốn hóa thấp hơn trở thành tâm điểm chú ý, vượt xa hiệu suất của BTC ngay cả khi nó đạt mức ATH tại $ 69.000 vào ngày 10/11. Biểu đồ sau đây cho thấy mối tương quan trong 60 ngày giữa BTC và các token khác đã giảm mạnh như thế nào trong giai đoạn này.

Tuy nhiên, điều kỳ lạ ở đây là: BTC.D đã tăng đột biến vào thời điểm thị trường đầy biến động trong tháng 5/tháng 6 năm nay, khi nhà đầu tư có xu hướng chuyển sang loại tài sản tiền điện tử tương đối “an toàn”, mặc dù chỉ số này vẫn ở mức dưới 50%. Sau đó, chỉ báo này đã giảm xuống khi thị trường dần ổn định.

Trong tháng 11, khi FTX sụp đổ, vốn hóa thị trường tiền điện tử đã bốc hơi 15%. Tuy nhiên, BTC.D dao động trong khoảng từ 40% đến 40,9%, không phản ánh được sự thay đổi của tâm lý thị trường.

Có phải BTC.D đã mất vai trò như một thước đo tâm lý thị trường? Điều đó có nghĩa là BTC đã mất vai trò là tài sản tiền điện tử “an toàn”, hoặc có thể có một cái gì đó khác đang xảy ra?

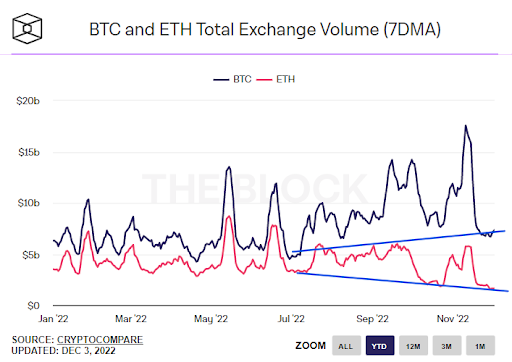

Có thể BTC đã không vượt trội so với các tài sản tiền điện tử khác. Thay vì chuyển sang nơi trú ẩn tương đối an toàn, các nhà đầu tư phần lớn đã rời khỏi thị trường. Khối lượng BTC giao ngay đã giảm xuống mức đáy cục bộ sau đợt hoảng loạn vào đầu tháng này. Nhưng khối lượng giao dịch của BTC vẫn cao hơn so với mức đầu năm, trong khi của ETH lại thấp hơn.

Điều này nghe có vẻ là tín hiệu đáng báo động, vì nhiều người trong chúng ta giờ đây đang cảm thấy mất niềm tin và chùng bước, sau những thiệt hại đối với danh mục đầu tư và những điều mờ ám trong không gian. Các cơ quan quản lý cũng đang tìm cách loại bỏ rủi ro, vốn đang gia tăng, từ thị trường.

Có nhiều khả năng chúng ta đang chứng kiến sự củng cố bản chất đầu cơ của thị trường tiền điện tử. Điều này không chỉ được phản ánh thông qua việc BTC.D đi ngang mà còn trong hiệu suất của một số token nhỏ hơn. Trong tháng qua, Litecoin (LTC) đã tăng hơn 25%, token OKB của OKEx tăng hơn 36%, token TWT của ví hệ sinh thái Binance tăng hơn 110% và token sàn giao dịch DeFi, GMX, tăng hơn 33%. Các token có vốn hóa trung bình như Dogecoin, AAVE và Uniswap, cũng bật tăng hơn 10%.

Vụ sụp đổ FTX cũng như sự không chắc chắn vĩ mô trên thị trường truyền thống vẫn không thể loại bỏ bản chất đầu cơ của không gian crypto.

Mặc dù một số người trong chúng ta mong muốn bản chất này biến mất, nhưng đầu cơ là một đặc điểm của thị trường tự do.

Các nhà đầu cơ có thể chỉ muốn mua một tài sản và bán với giá cao hơn (hoặc bán một tài sản và mua lại với giá thấp hơn nếu tham gia short) mà không thực sự đóng góp quá nhiều vào sự tăng trưởng của dự án. Nhưng đó là một tính năng chính của thị trường, quyền tự do mua và bán ở mức giá mà mọi người cho là công bằng.

Các nhà đầu cơ có thể góp phần tạo ra sự biến động, nhưng họ cũng tăng cường khả năng khám phá giá bằng cách thu hẹp chênh lệch giá và cung cấp tính thanh khoản khi thoát lệnh.

Đầu cơ không phải là vô hại: Nó có thể làm mất ổn định thị trường, đặc biệt nếu được thực hiện với đòn bẩy cao. Nhưng trong hầu hết các trường hợp, vấn đề chính nằm ở các nền tảng hỗ trợ chứ không phải là hành vi giao dịch. Các chuyên gia trong ngành cho rằng việc đầu cơ chính là nguyên nhân chính trong vụ sụp đổ của FTX, kéo theo sau là việc người dùng mất niềm tin vào thị trường.

Bùng nổ đầu cơ có thể phù hợp với bản chất cốt lõi của tiền điện tử và nó có tiện ích thanh tẩy nhất định, nhưng nó là điều vô nghĩa. Hành vi kỳ lạ của BTC.D trong thời kỳ hỗn loạn gần đây cho chúng ta biết rằng cấu trúc thị trường đã thay đổi.

Bitcoin vẫn là tài sản neo, mức biên lợi nhuận rộng, nhưng biến động của nó đang yếu đi. Đây là dấu hiệu của một loại tài sản đang dần trưởng thành. Điều này sẽ trở nên rõ ràng khi Bitcoin vượt qua thời điểm đen tối nhất trong ngành công nghiệp.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi kênh Tiktok của Tạp Chí Bitcoin tại đây: https://www.tiktok.com/@tapchibitcoin

- Tiết lộ danh mục đầu tư mạo hiểm của Alameda

- Nguồn cung stablecoin khổng lồ đang chờ đợi bên lề để kích hoạt bullrun

- Dữ liệu on-chain Bitcoin cho thấy 5 lý do tại sao BTC có thể chạm đáy

Việt Cường

Theo Coindesk

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui  Ethena USDe

Ethena USDe

.png)