Sau hai tháng liên tiếp đóng nến xanh trong suốt mùa hè, tháng 9 đã mang đến một số cơn gió ngược khiến xu hướng giá của Bitcoin chủ yếu đi xuống.

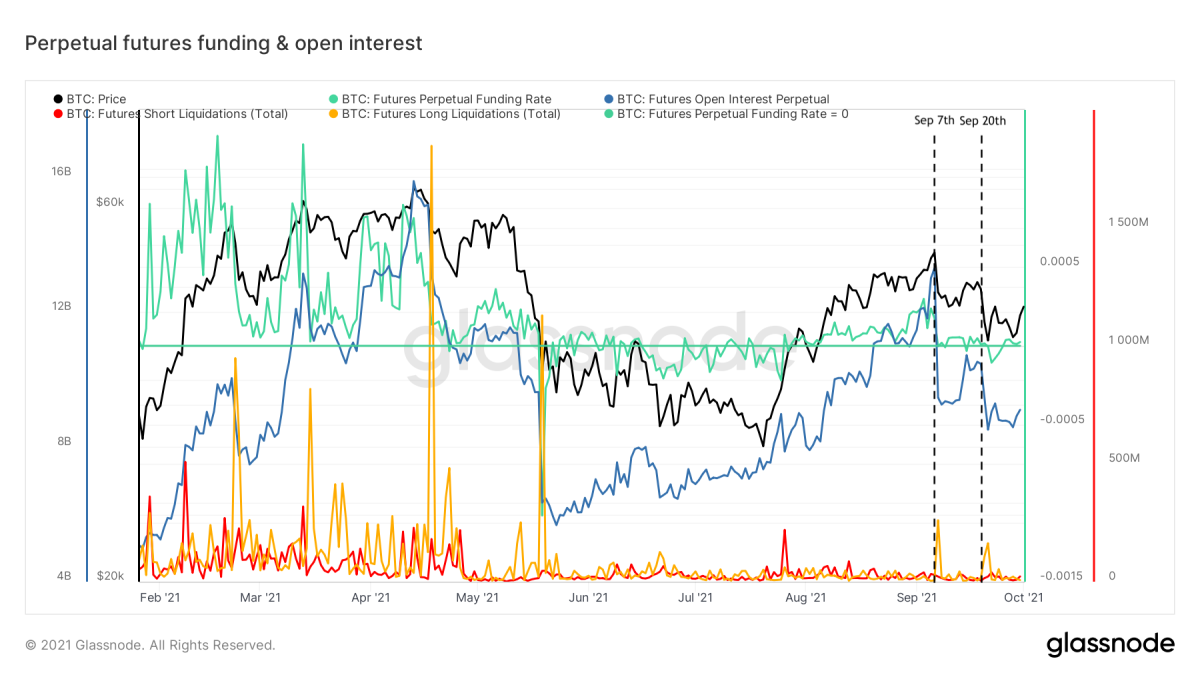

Sau khi tăng giá vào đầu tháng dựa trên tin tức tích cực đến từ việc El Salvador chính thức công nhận Bitcoin là tiền tệ hợp pháp, giá đã giảm mạnh vào “Ngày Bitcoin” (7/9), thời điểm luật này có hiệu lực. Phạm vi giá trong ngày hôm đó là – $ 10.352 (-19,56%), một sự sụt giảm mạnh một phần gây ra bởi hiệu ứng domino của các đợt thanh lý long. Như có thể thấy trong Hình 1, funding rate (màu xanh lá cây) vào ngày 7 tháng 9 không cao như trong Q1 khi sự hưng phấn của thị trường vẫn còn hiệu lực. Tuy nhiên, hợp đồng mở (OI – màu xanh) đã tăng khá nhiều so với các tuần trước và giảm mạnh do thanh lý long có đòn bẩy quá mức.

Hình 1: Giá Bitcoin (màu đen), funding rate hợp đồng tương lai (màu xanh lá cây) và OI (màu xanh lam). Nguồn: Glassnode

Sự kiện đó chắc chắn khiến một số người tham gia thị trường sợ hãi, những người chưa từng trải qua điều này trước đây hoặc không hiểu cơ chế cơ bản. Sau đó, loạt tin tức về việc gã khổng lồ Trung Quốc Evergrande có thể sắp phá sản đã khơi gợi ký ức về sự sụp đổ của Lehman Brothers khi bắt đầu cuộc khủng hoảng tài chính năm 2008. Thị trường chứng khoán đã bán tháo đáng kể vào ngày 20 tháng 9, điều này cũng được phản ánh trong giá Bitcoin (Hình 1).

Bất chấp những sóng gió này, giá Bitcoin đóng cửa chỉ thấp hơn 3.302 USD (7,01%) so với mức mở cửa tháng 9, cho thấy một số khả năng phục hồi. Cơ chế nguồn cung on-chain tăng giá vẫn còn nguyên vẹn, cho thấy rằng các nhà đầu tư kiên nhẫn với sở thích khung thời gian thấp sẽ không bán ở các mức giá này. Tất nhiên, những xu hướng này chắc chắn có thể thay đổi, chẳng hạn nếu tình hình kinh tế vĩ mô hiện tại xấu đi, nhưng dựa trên xu hướng on-chain, những mức giảm này có thể được coi là cơ hội mua có lợi tiềm năng.

Chúng ta hãy thu nhỏ một chút và xem xét một loạt các xu hướng on-chain đã xuất hiện từ khoảng đầu tháng 1, như được chỉ ra trong một chủ đề Twitter vào đầu tháng Năm. Sau đó, có thể thấy rằng mức đỉnh cục bộ tháng 1 thực sự cũng cung cấp mức sàn kỹ thuật nơi xu hướng giá Bitcoin tìm thấy hỗ trợ trong thời kỳ suy thoái thị trường gần đây.

Giá Bitcoin hạ nhiệt kể từ tháng 1

Đầu tiên, chúng ta sẽ xem xét Nhiệt độ giá Bitcoin (BPT) – một số liệu xem xét sự biến động trong bốn năm của giá BTC bằng cách tính toán độ lệch chuẩn giữa giá hiện tại và mức trung bình động bốn năm của nó. Như có thể thấy trong Hình 2, giá tăng nhanh trong Q4 2020 (mũi tên màu xám bên trái), dẫn đến đỉnh cục bộ trên BPT (màu đen) ở nhiệt độ 7 vào đầu tháng 1.

Hình 2: Giá Bitcoin (xám) và BPT (đen). Nguồn: Glassnode

Kể từ đó, lợi nhuận của Bitcoin bắt đầu giảm dần (mũi tên màu xám bên phải) và kết quả là nhiệt độ giá bắt đầu hạ nhiệt. Tình trạng này sau đó càng trở nên trầm trọng hơn do đợt giảm giá vào giữa tháng 5. Giá hiện tại tương tự như những gì chúng ta đã thấy trong đỉnh cục bộ tháng 1, nhưng với nhiệt độ hạ xuống dưới 2, cho thấy rằng những mức giá này hiện bình thường hơn nhiều trong khung thời gian bốn năm so với hồi tháng 1.

Tiếp theo, chúng ta sẽ có một cái nhìn tổng thể và đánh giá một loạt các xu hướng on-chain đã thay đổi đáng kể kể từ cùng ngày hàng đầu tại địa phương vào tháng 1 đó.

Coin cũ giảm chuyển động

Một trong những xu hướng đã thay đổi kể từ tháng 1 là số lượng Bitcoin tương đối cũ được chuyển on-chain giảm, cho thấy áp lực bán của những người tham gia thị trường lâu năm đang giảm. Khái niệm này có thể được đánh giá bằng cách sử dụng dữ liệu on-chain theo nhiều cách.

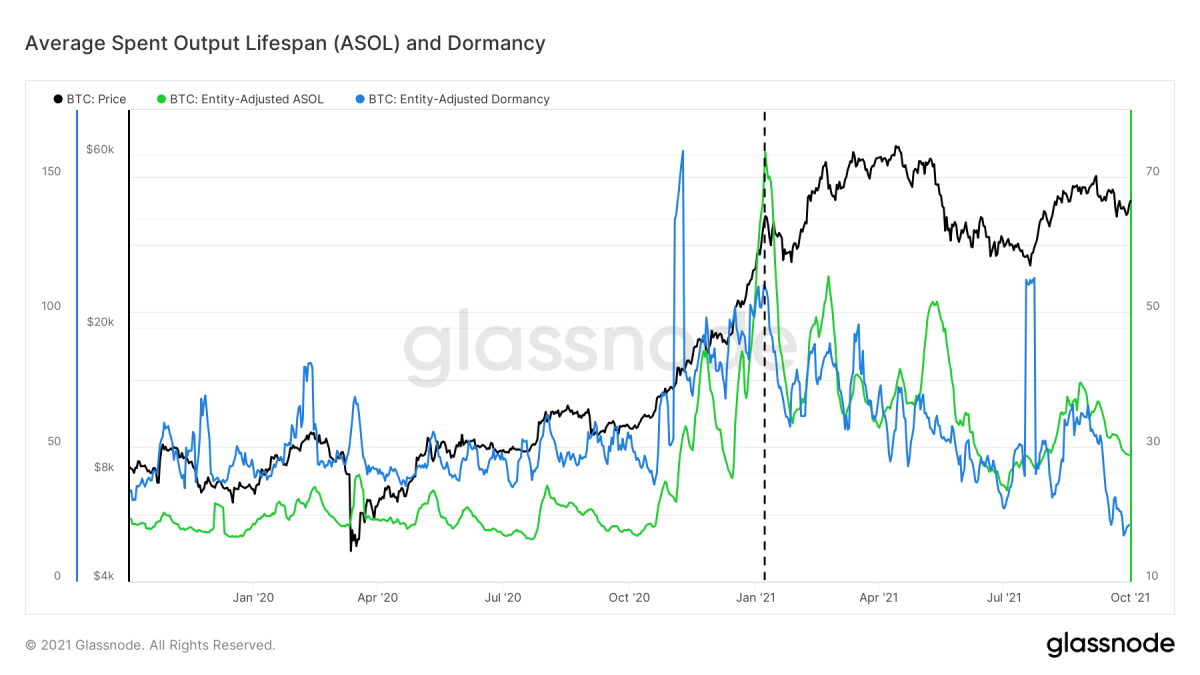

Có lẽ cách tiếp cận thuần túy nhất là chỉ cần xem xét độ tuổi trung bình của mỗi coin di chuyển on-chain mỗi ngày thông qua số liệu “Tuổi thọ đầu ra chi tiêu trung bình (ASOL)” được minh họa bằng màu xanh lá cây trong Hình 3. Có thể thấy, ASOL đã tăng trong suốt cuối năm 2020 và đạt đỉnh rõ ràng vào khoảng thời gian đạt đỉnh cục bộ tháng 1, sau đó nó đã ở trong một xu hướng giảm.

Hình 3: Giá bitcoin (màu đen) và MA 7 ngày của ASOL (màu xanh lá cây) và tình trạng ngủ đông (màu xanh lam). Nguồn: Glassnode

Tuy nhiên, không phải mọi giao dịch on-chain đều nhất thiết có trọng lượng như nhau khi nói đến tác động tiềm tàng của nó đối với giá BTC. Ví như giao dịch 1.000 BTC có nhiều tiềm năng ảnh hưởng đến giá hơn nhiều so với giao dịch 0,001 BTC. Vấn đề này được giải quyết bằng cách điều chỉnh khối lượng thực tế on-chain đã được di chuyển, dẫn đến “trạng thái ngủ đông” được hiển thị bằng màu xanh lam trong Hình 3. Ngoại trừ một số ngoại lệ, tình trạng ngủ đông đã có xu hướng giảm ổn định kể từ đỉnh cục bộ tháng 1. Nó hiện đang ở mức chưa từng thấy kể từ đầu năm 2017.

Hodler dài hạn tiếp tục nắm giữ

Một cách khác là xác định ở độ tuổi nào mà đầu ra giao dịch chưa chi tiêu (UTXO) rất khó có khả năng di chuyển trở lại. Glassnode đã phát hiện ra rằng ở độ tuổi trên 155 ngày (khoảng năm tháng), các giao dịch chưa sử dụng đặc biệt khó có khả năng bị di chuyển trở lại. Do đó, những coin chưa chuyển trong 155 ngày có thể được gắn nhãn “cung hodler dài hạn (LTH).”

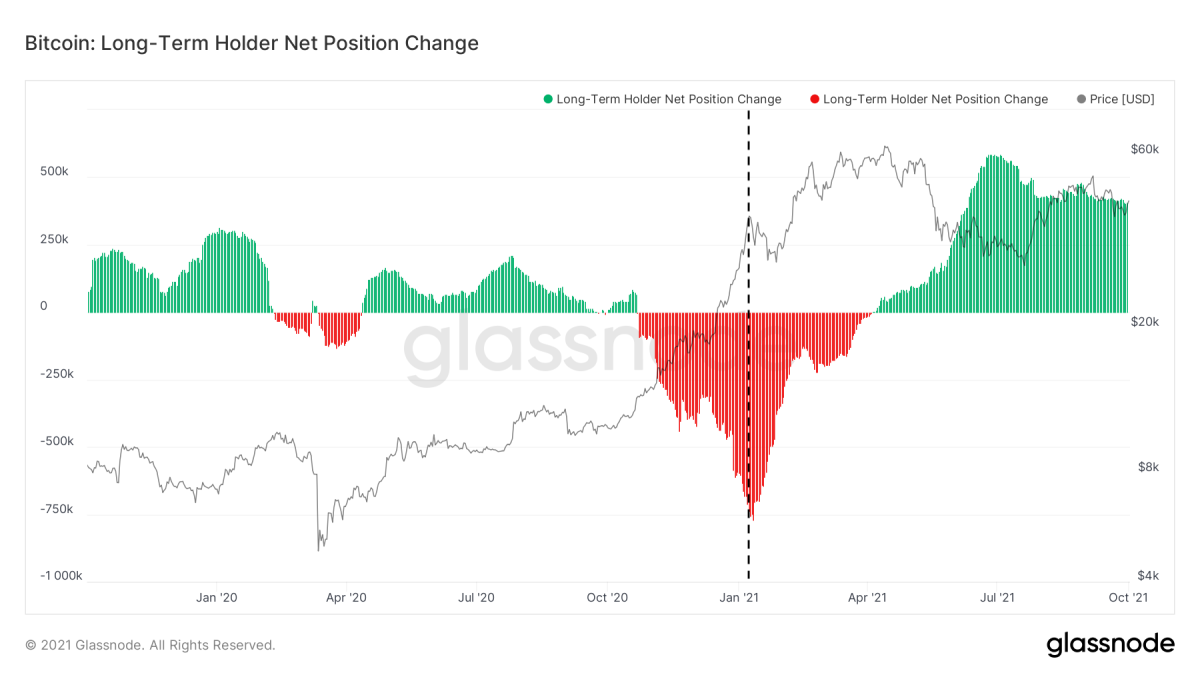

Hình 4 hiển thị sự thay đổi vị trí ròng trong 30 ngày của cung LTH này. Có thể thấy, những coin có tuổi đời hơn năm tháng ngày càng được bán ra nhiều hơn trong suốt đợt tăng giá cuối năm 2020, vì hodler tương đối có kinh nghiệm đang tăng cường bán. Xu hướng bán này đạt mức cao nhất xung quanh đỉnh cục bộ tháng 1, sau đó áp lực bán LTH bắt đầu giảm và chuyển sang tích lũy mạnh trong vài tháng qua – mặc dù giá đã giảm mạnh vào mùa xuân và đầu mùa hè này.

Hình 4: Giá Bitcoin (đen) và thay đổi vị trí ròng trong 30 ngày của LTH (xanh và đỏ). Nguồn: Glassnode

Những người tham gia thị trường dày dạn kinh nghiệm nghi ngờ về việc giá Bitcoin sẽ tăng và phá vỡ mức cao nhất mọi thời đại (ATH) 20.000 đô la trước đó đã bán rất nhiều trong quá trình tiến tới đỉnh cục bộ tháng 1, trong khi những người còn lại dường như không có ý định bán – một lần nữa, bất chấp đợt giảm giá mạnh vào giữa tháng 5.

Khối lượng giao dịch của LTH đang giảm

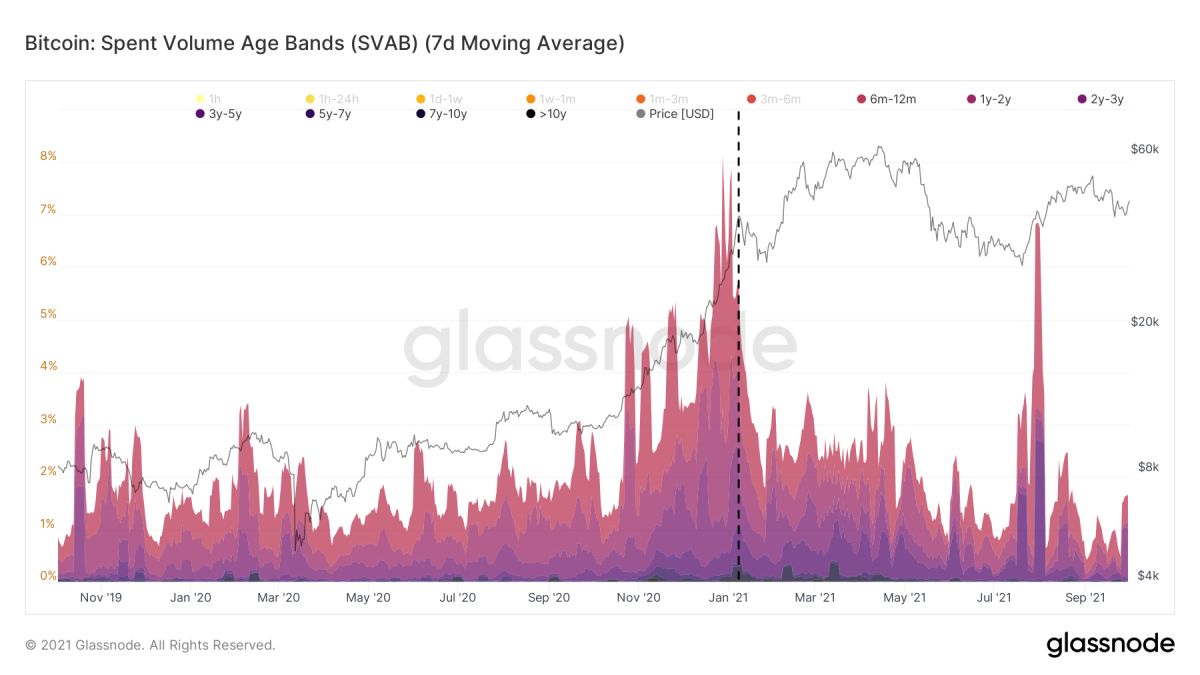

Sự thay đổi vị trí ròng LTH được phân tích ở trên minh họa động lực cung LTH, nhưng cũng có thể đánh giá hành vi LTH bằng cách xem xét khối lượng giao dịch on-chain. Hình 5 cho thấy khối lượng giao dịch của các coin đã không di chuyển trong ít nhất sáu tháng. Khối lượng giao dịch của nhóm này cũng đạt mức cao nhất xung quanh đỉnh cục bộ tháng 1 và có xu hướng giảm kể từ đó, ngoại trừ mức tăng đột biến tạm thời trong đợt giảm giá hồi tháng 7.

Hình 5: Dải độ tuổi khối lượng đã chi tiêu (SVAB) cho các coin không di chuyển từ sáu tháng trở lên. Nguồn: Glassnode

UTXO của Bitcoin đang già hóa

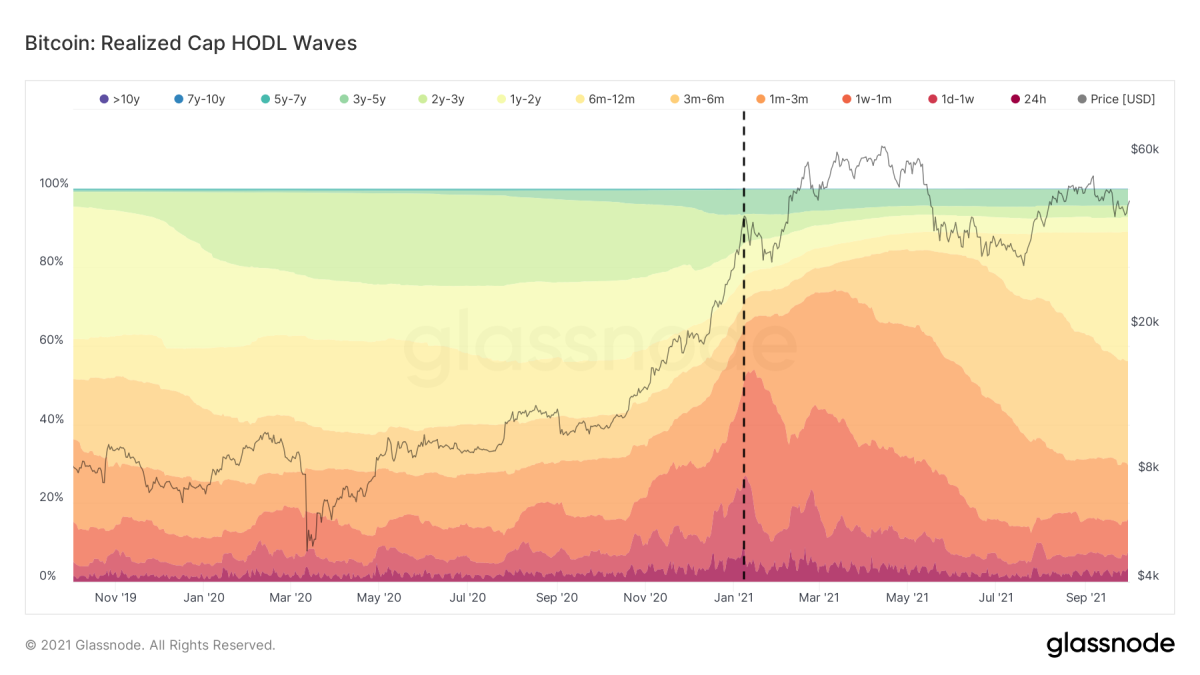

Bên cạnh các coin được di chuyển on-chain (đã chi tiêu), cũng có thể xem trạng thái hiện tại của tất cả các UTXO tồn tại. Dhruv Bansal là người đầu tiên đã chia bộ UTXO của Bitcoin thành các nhóm độ tuổi khác nhau, tạo ra một số liệu được gọi là Sóng HODL. Chỉ số này sau đó đã được điều chỉnh bởi Typerbole, người đã điều chỉnh từng Sóng HODL bằng giá trị của từng UTXO khi nó được di chuyển on-chain lần cuối, tạo ra Sóng HODL vốn hóa thực, là một phiên bản rõ ràng hơn của chỉ số gốc.

Như có thể thấy trong Hình 6, các Sóng HODL của coin có tuổi thọ một tháng (màu đỏ) có xu hướng tăng lên cho đến đỉnh cục bộ tháng 1, sau đó đã giảm đều đặn. Điều này cho thấy rằng cho đến đầu tháng 1, các coin cũ hơn chưa được sử dụng trước đây đã được di chuyển on-chain, tái thiết lập tuổi thọ của chúng về 0. Các dải màu ấm hơn trong Hình 6 đại diện cho các coin tương đối trẻ đã mở rộng hơn. Kể từ tháng 1, những xu hướng này đã hạ nhiệt đáng kể, dẫn đến các dải màu lạnh hẹp dần, cho thấy tổng thể bộ UTXO của Bitcoin đang già hóa một lần nữa.

Hình 6: Sóng HODL vốn hóa thực. Nguồn: Glassnode

Thợ đào giảm áp lực bán

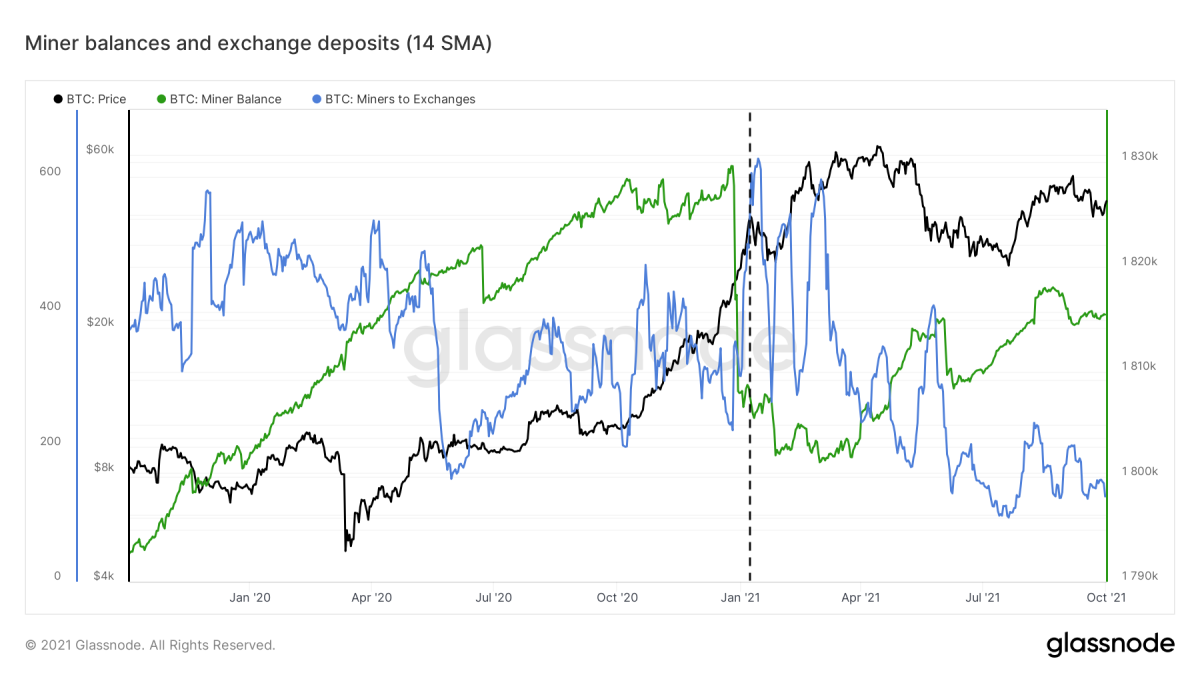

Dữ liệu on-chain cũng cho phép các nhà phân tích chuyên nghiệp ước tính Bitcoin nào đang nằm trong tay các thợ đào. Trong suốt năm 2019 và 2020, dữ liệu này cho thấy số dư BTC được coi là nằm trong ví của các thợ đào đã có xu hướng tăng ổn định. Ngay trước đỉnh cục bộ tháng 1, số dư đó đã giảm mạnh (Hình 7, màu xanh lá cây), theo sau là một lượng tương đối lớn BTC được gửi từ các ví của thợ đào đến các sàn giao dịch (Hình 7, màu xanh lam). Trong sáu tháng qua, cả hai xu hướng đó đều đảo ngược, cho thấy áp lực bán của thợ đào tương đối khiêm tốn – bất chấp các cuộc đàn áp mạnh mẽ của Trung Quốc đối với thợ đào và dẫn đến hashrate giảm đáng kể vào tháng 5 và tháng 6.

Hình 7: Giá BTC (màu đen), số dư của thợ đào (màu xanh lá cây) và tiền gửi sàn giao dịch (màu xanh lam). Nguồn: Glassnode

Bạn có thể xem giá Bitcoin tại đây.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

Disclaimer: Bài viết chỉ có mục đích thông tin, không phải lời khuyên đầu tư. Nhà đầu tư nên tìm hiểu kỹ trước khi ra quyết định. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

- 3 chỉ báo cho thấy tháng 10 sẽ khuấy động thị trường bò Bitcoin một lần nữa

- Mức cao mới hay sự sụp đổ mới cho Bitcoin?

Annie

Theo Bitcoinmagazine

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Stellar

Stellar