Cuối tuần qua, Balancer Labs bắt đầu các vòng bỏ phiếu đầu tiên để giải quyết khai thác thanh khoản. Động thái này là bước đầu tiên của giao thức DeFi hướng tới quản trị phi tập trung hoàn toàn do cộng đồng thúc đẩy.

Theo bước chân của Compound Finance, Balancer Labs đã tung ra token quản trị riêng và khuyến khích khai thác thanh khoản vào cuối tháng 5, với đợt ‘thu hoạch’ token BAL đầu tiên xảy ra vào cuối tháng 6. Giá token và tổng giá trị bị khóa trên nền tảng đã tăng vọt như mong đợi.

Đề xuất khai thác thanh khoản của Balancer được chấp nhận

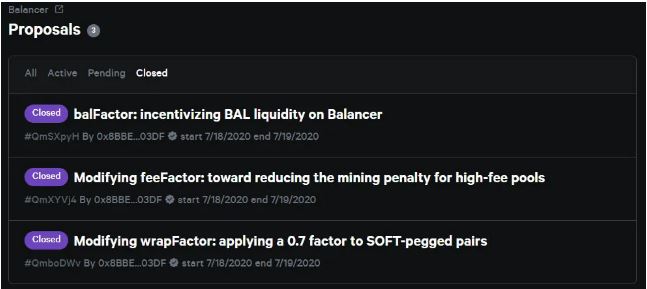

Cuối tuần qua, Balancer đã tổ chức vòng bỏ phiếu đầu tiên cho các đề xuất quản trị mới, với cả 3 đệ trình đều được stakeholder chấp thuận. Balancer Labs đã tweet thêm chi tiết về việc bỏ phiếu

“Tất cả 3 đề xuất đã được đa số cử tri chấp thuận. Kết quả chi tiết hơn về việc bỏ phiếu sẽ được công bố vào cuối tuần này”.

Các giao thức quản lý tài sản và thanh khoản tự động phân bổ 145,000 BAL mỗi tuần cho những người cung cấp thanh khoản cho nền tảng. Phân phối token tỷ lệ thuận với lượng thanh khoản mà mỗi địa chỉ đóng góp tương ứng với tổng thanh khoản trên Balancer. Có một số yếu tố cần được xem xét khi đưa ra công thức quản lý phân phối.

Ba đề xuất liên quan đến cách tính toán đã được bỏ phiếu vào cuối tuần qua khi Balancer ra mắt công cụ quản trị tối thiểu. Theo đó, sẽ có ảnh chụp nhanh mỗi tài khoản BAL để phê duyệt hoặc từ chối các đề xuất trong khi cho phép chủ sở hữu token ký giao dịch thay vì trả phí giao dịch để bỏ phiếu.

Đề xuất Balancer mới | Nguồn: Balancer Finance

Đề xuất đầu tiên là ‘balFactor’ khuyến khích holder sử dụng token BAL của họ để thanh khoản thay vì chỉ rút tiền mặt. Ý tưởng là áp dụng hệ số nhân 1.5 lần cho BAL được cung cấp dưới dạng thanh khoản cho các cặp ETH, DAI, USDC và wBTC. Ngoài ra còn có ‘capFactor’ 50 triệu đô la để điều chỉnh giảm thanh khoản bị điều chỉnh quá mức cho mỗi token được vốn hóa. Đề xuất giải thích:

“Vốn hóa 50 triệu đô la là biện pháp an toàn, thay cho kịch bản khó xảy ra khi balFactor tạo ra thanh khoản BAL lớn và không cần thiết cùng với tăng giá BAL không hợp lý. Kịch bản như vậy tự động trung lập nhờ vào vốn hóa”.

Việc bỏ phiếu được nhất trí ủng hộ với 99.95% số dư token, hoặc 88 phiếu bầu và 4 phiếu bác.

Đề xuất thứ hai là sửa đổi ‘feeFactor’ bằng cách giảm hình phạt khai thác đối với các pool phí cao. Một công thức đã được đề xuất để tính phí pool với hệ số 0.25 thay vì giá trị hiện tại là 0.5. Điều này sẽ khuyến khích một cách hiệu quả thay đổi các khoản phí có lợi hơn cho các nhà cung cấp thanh khoản. Đề xuất cũng nhận được gần như 100% số phiếu ủng hộ, tương đương với 247k token BAL.

Thứ ba, có đề xuất áp dụng ‘wrapFactor’ 0.7 cho thanh khoản của mỗi cặp token được chốt mềm trong nỗ lực thu hút thanh khoản hữu ích hơn cho giao thức. Các cặp chốt mềm có mối tương quan cao và nằm trong pool theo dõi cùng một tài sản, chẳng hạn như USDC và mUSD. Các cặp này có tính thanh khoản và khối lượng giao dịch thấp nên số nhân cao hơn đã được thỏa thuận sau khi cân nhắc.

“Nhiều thành viên cộng đồng bày tỏ mối quan tâm của họ về loại thanh khoản được bù đắp một cách không công bằng bởi các quy tắc phân phối khai thác hiện tại với thanh khoản ít hữu ích của họ. Một số người tin rằng wrapFactor cho các cặp có chốt mềm phải thấp đến 0.3. Những người khác khẳng định không nên áp dụng ở tất cả các điểm”.

Việc bỏ phiếu cho đề xuất này chia rẽ hơn một chút, kiểm đếm 63 phiếu bầu và 17 phiếu bác, với phần lớn 281.4 nghìn token BAL nằm trong nhóm ‘chấp nhận’.

Các thay đổi sẽ được phát hành vào ngày 20/7, sau khi được chấp nhận cả 3 đề xuất. Với việc bỏ phiếu vào cuối tuần, Balancer đã thực hiện những bước đầu tiên hướng tới quản trị phi tập trung trong khi cải thiện hệ thống khai thác thanh khoản.

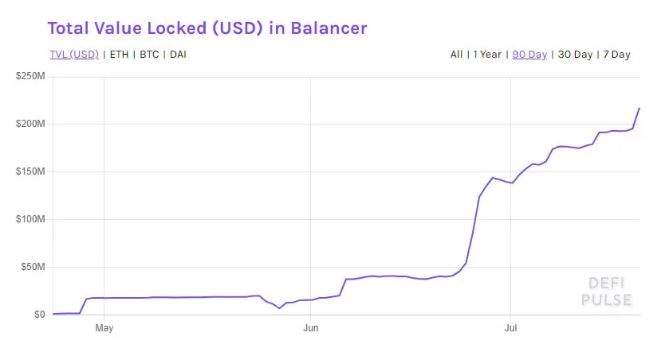

TVL Balancer đạt ATH, Maker truất ngôi Compound

Balancer hiện đang xếp thứ 5 trong bảng xếp hạng tổng giá trị bị khóa (TVL) theo DeFi Pulse. Diễn biến này đánh dấu một mức cao khác mọi thời đại là 217 triệu đô la, tăng 430% so với cùng kỳ tháng trước.

Balance TVL | Nguồn: DeFi Pulse

Nhà sản xuất thị trường tự động dựa trên Ethereum là một trong những nền tảng DeFi hoạt động tốt nhất trong năm nay. Giá token BAL khoảng 11 đô la tại thời điểm viết bài, giảm gần 40% so với mức đỉnh vào cuối tháng 6 nhưng tăng rất nhiều từ giá ban đầu là 0.6 đô la.

Trong một diễn biến khác, MakerDAO đã lấy lại vị trí hàng đầu của mình bằng cách truất ngôi Compound Finance. Maker có thị phần khoảng 23% theo DeFi Pulse. TVL trên nền tảng này hiện là 654 triệu đô la, tăng 47% kể từ đầu tháng.

Compound đã tụt xuống vị trí thứ hai trên bảng xếp hạng TVL với 637 triệu đô la. Token COMP đang giao dịch quanh mức 171 đô la trong khi MKR tại 458 đô la. Nền tảng này cũng đã thể hiện thành công mô hình quản trị phi tập trung mới với việc bỏ phiếu cho 5 đề xuất kể từ đầu tháng 7.

Maker đã đạt được thành công về mặt thu nhập trong quý vừa qua vì buộc phải giảm Tỷ lệ tiết kiệm Dai (DSR) xuống 0 để duy trì mức chốt với đồng đô la. Điều này mở đường cho hệ sinh thái DeFi đa dạng hơn với các ứng dụng như Compound, Kyber và dYdX tăng thị phần của họ.

Giá trị DeFi tiếp tục tăng

Tổng giá trị bị khóa cho toàn bộ hệ sinh thái DeFi đạt mức cao nhất mọi thời đại hiện nay tại 2.83 tỷ đô la. Aave và Curve Finance là 2 nền tảng hàng đầu về bơm thanh khoản với mức tăng tương ứng 34% và 55% trong 24 giờ qua.

Kể từ cùng thời điểm này vào tháng trước, TVL DeFi tăng 93% và kể từ đầu năm là 315%. Thị trường tiền điện tử vẫn đi ngang và có những hành động tối thiểu từ người chơi chính vào cuối tuần qua. Tổng vốn hóa thị trường vẫn dao động quanh mức 272 tỷ đô la 2 hai tháng biến động tương đối thấp.

Các bạn có thể xem giá token DeFi tại đây.

- Khối lượng giao dịch hợp đồng tương lai Bitcoin giảm xuống mức thấp nhất 3 tháng trên CME

- Token DeFi mới nhất của Ethereum vừa được tung ra và tăng 2,000% so với giá hạt giống

- Hoạt động giao dịch Ethereum hiện đang ở mức bùng nổ ICO năm 2018 – Liệu có phải do hiệu ứng Defi?

Theo Beincrypto

- Thẻ đính kèm:

- Balancer Labs

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped stETH

Wrapped stETH  Hyperliquid

Hyperliquid  Stellar

Stellar  Sui

Sui  Bitcoin Cash

Bitcoin Cash  Chainlink

Chainlink