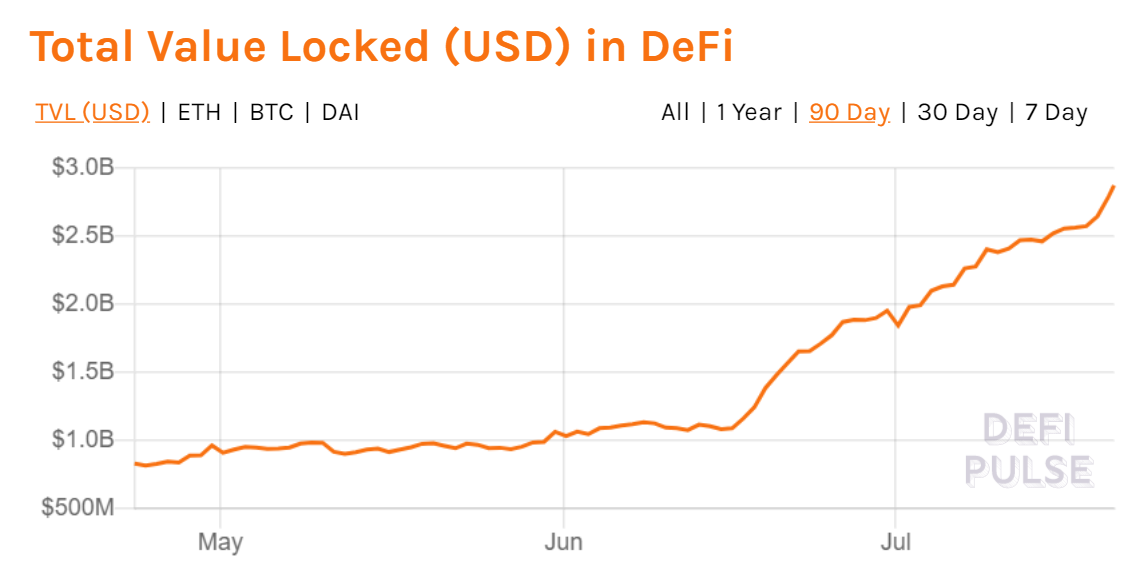

Hệ sinh thái DeFi đã đi một chặng đường dài kể từ ngày 13/3. Sau khi giảm xuống còn 571 triệu đô la trong Tổng giá trị bị khóa (TVL) từ mức cao 1,28 tỷ đô la vào ngày 15/2, tất cả hi vọng cho tương lai của nó dường như đã mất.

Đây là một trong những lý do tại sao không ai có thể thấy trước sự tăng trưởng bùng nổ trong thị trường DeFi, sự tăng trưởng theo sau một một sự sụp đổ như vậy.

Nguồn: DeFi Pulse

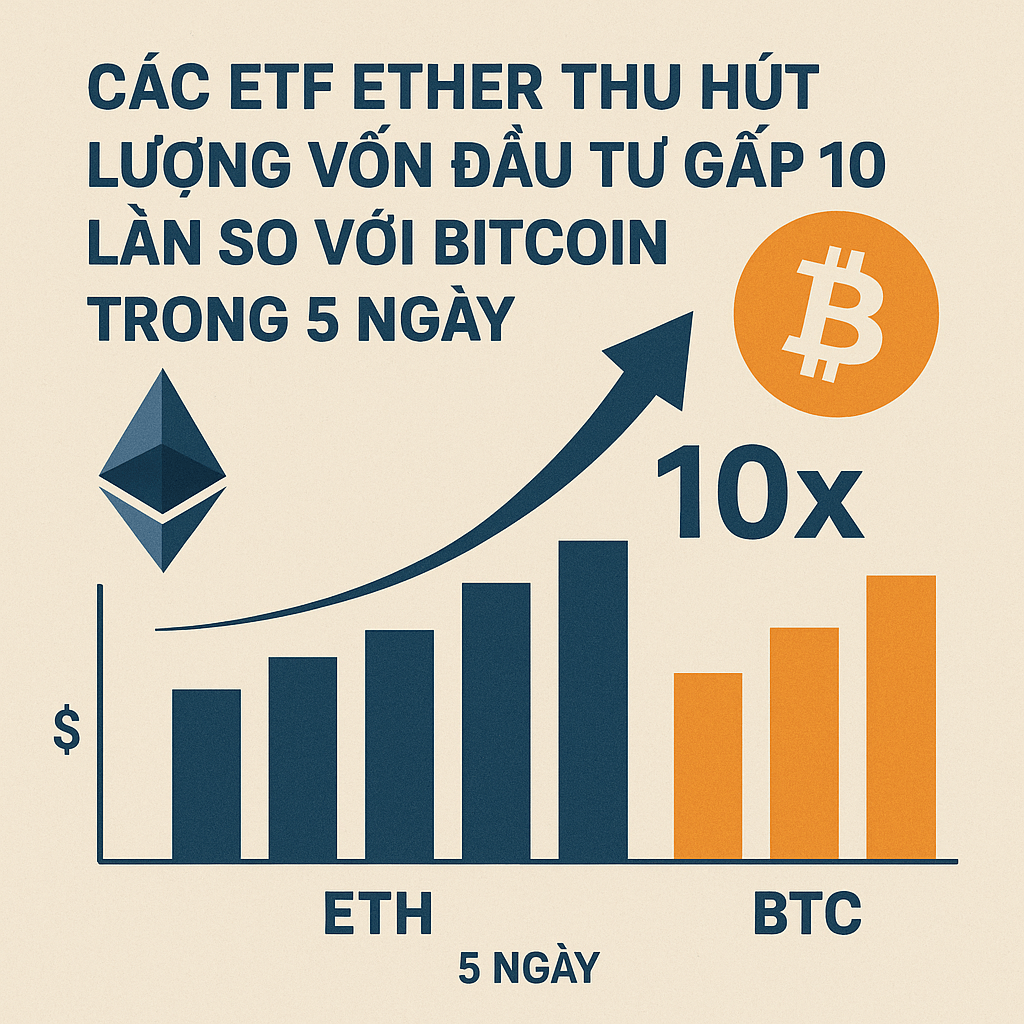

Kể từ ngày 13/3, TVL trong DeFi đã tăng lên, hiện lên tới 2,85 tỷ đô la, dễ dàng phá vỡ mức cao của nó vào tháng 2 năm 2020. Các token DeFi đang mở rộng với tốc độ chóng mặt đến mức thị trường đang nhanh chóng vượt qua hiệu suất của Bitcoin.

Những người như Maker, Compound, Aave và Synthetix đã ghi nhận một dòng vốn khổng lồ và các ưu đãi thanh khoản từ các tài sản này tiếp tục thu hút các nhà đầu tư tiềm năng vào không gian.

Tuy nhiên, nếu giá ETH không tăng, nhiều người đã không hiểu tại sao việc định giá token DeFi lại tăng lên, về mặt kỹ thuật nên phụ thuộc vào Ethereum. Với token gốc bị kẹt trong một phạm vi giao dịch hẹp, lý do chính có thể là nhu cầu.

Canh tác lợi nhuận

Mặc dù có sự đồng thuận chung, các token DeFi không phụ thuộc vào định giá ETH, vì chúng là các token dựa trên blockchain Ethereum và chức năng của ETH trong nền tảng DeFi hoạt động như một phương tiện để trả phí Gas.

Các nhà đầu tư đang được hưởng cổ tức giá lớn trong quá trình này, với token DeFi lớn ghi nhận ít nhất 100% lợi nhuận trong tháng trước.

Tuy nhiên, cuộc biểu tình DeFi mới nhất phần lớn là do canh tác lợi nhuận và nền tảng cho con đường đó đã được đặt ra khi Compound ra mắt token quản trị của mình. Nó đánh dấu một kỷ nguyên mới của cho vay phi tập trung khi giao thức lấy tiền từ mạng DeFI và TVL tăng hơn 2 tỷ đô la cho vay.

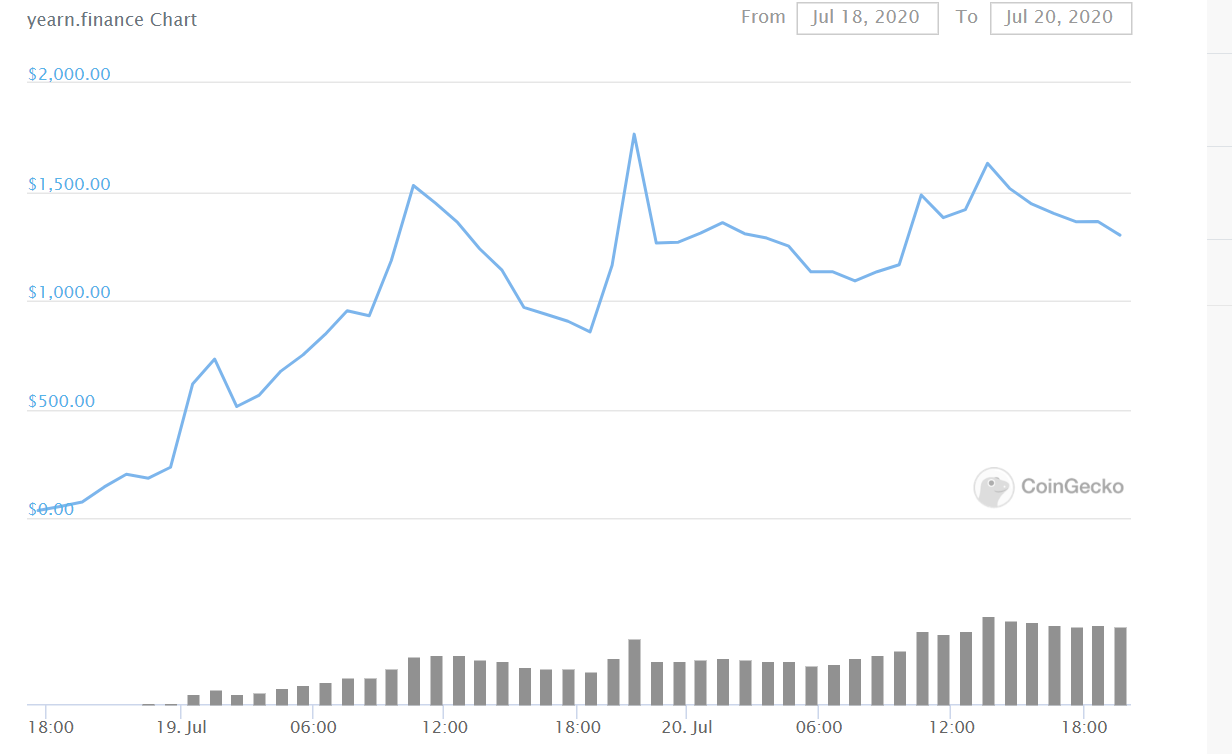

Giờ đây, việc mở rộng thanh khoản/ canh tác lợi nhuận đã kích thích người chơi mới khi iEarn Finance đổi thương hiệu thành yEarn Finance và tung ra token quản trị của riêng mình.

Có vài điểm khác biệt so với kế hoạch chi tiết của token Compound, token quản trị YFI không có tài sản được khai thác trước để tiếp tục dân chủ hóa quy trình quản trị. Trên thực tế, họ thực tế đã phát hành 1000% APY cho các nhà đầu tư, khiến nó trở thành nhóm thu nhập cao nhất ở DeFi, vào lúc này.

Nguồn: Coingecko

Nguồn: Coingecko

Giá của YFI đã tăng từ 0 đô la lên hơn 1.700 đô la tại một thời điểm, mang lại cho canh tác lợi nhuận lên tới 1.200% APY. Trên thực tế, token tiếp tục duy trì trên 1.500 đô la, thu hút sự chú ý liên tục của canh tác lợi nhuận.

Token YFI cũng là hình thức token quản trị đầu tiên trong đó phân phối thậm chí được thực hiện với tốc độ cao như vậy và không có phân bổ được xác định trước cho người sáng lập hoặc nhà đầu tư hiện tại.

Một vòng phản hồi tích cực?

Tốc độ mà các nhà đầu tư đang đạt được từ thị trường DeFi sẽ dừng lại ở một thời điểm nào đó nhưng ngay bây giờ, mọi sự phát triển trong ngành đang dẫn đến tăng trưởng nhiều hơn.

Theo một nghĩa nào đó, tương tự như một vòng phản hồi tích cực, thay vì độc lập với nhau, các token DeFi đang cùng nhau cải thiện các số liệu TVL, góp phần tăng giá trị.

Các nhà đầu tư đang quay cuồng với lợi nhuận và ưu đãi được đảm bảo, tiếp tục đẩy mạnh định giá TVL, và ngay bây giờ, một hành động đang diễn ra sau hành động kia.

Thật khó để dự đoán chu kỳ vòng phản hồi tích cực này sẽ kết thúc như thế nào, nhưng nền tảng DeFi đang ngày càng trở nên sinh lợi và do đó, những tin đồn tiềm năng về sự vượt trội so với Bitcoin có vài phần đáng tin.

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)