Mặc dù 80 triệu đô la trong các quyền chọn Ethereum sẽ hết hạn vào hôm nay, nhiều chỉ số ủng hộ phe bò khi ETH 2.0 đến gần.

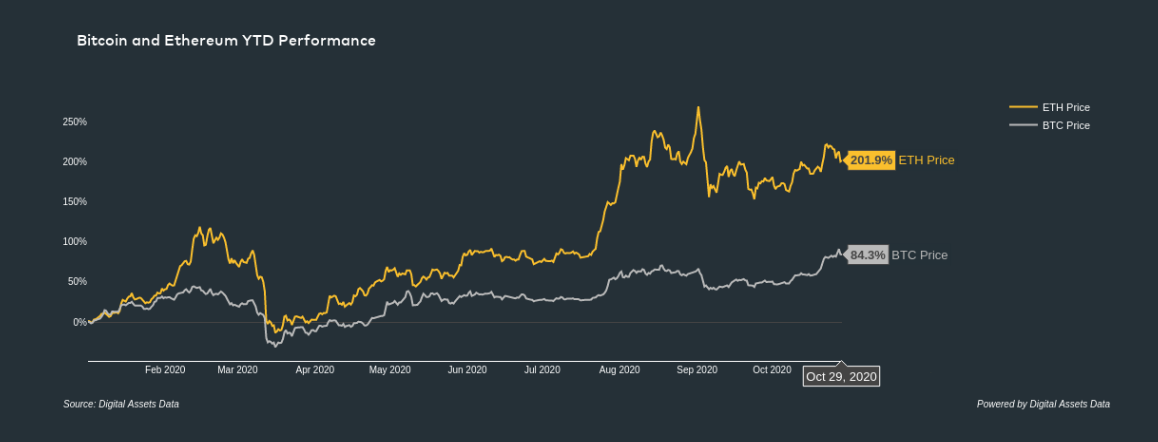

Trong vài ngày qua, giá Bitcoin đã tăng trong phạm vi 14,000 đô la và ETH theo sau với một hiệu suất mạnh mẽ tương tự nhưng altcoin này đã không thể giữ trên mức hỗ trợ 400 đô la.

Hiệu suất hàng năm của Bitcoin và Ethereum | Nguồn: Digital Assets Data

Mặc dù giá ETH dưới 400 đô la, nhưng dữ liệu cho thấy các trader không lo lắng về việc hết hạn quyền chọn vào hôm nay. Sự lạc quan của nhà đầu tư vẫn được giữ nguyên vẹn mặc dù hoạt động tài chính phi tập trung (DeFi) gần đây đang trở nên mờ nhạt.

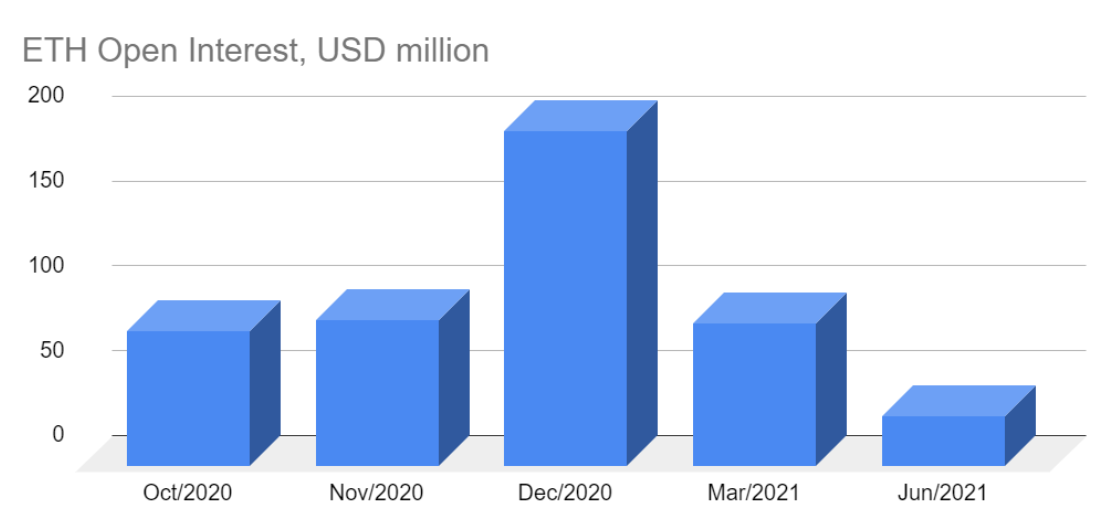

Các quyền chọn ETH trị giá 80 triệu đô la sẽ hết hạn vào hôm nay, nhưng chưa bao giờ có một tham số mạnh mẽ cho tháng 10 như lúc này. Đầu tiên, con số này nhạt nhòa so với số liệu của tháng 12 và tháng 3 là 282 triệu đô la.

OI quyền chọn ETH | Nguồn: Cointelegraph

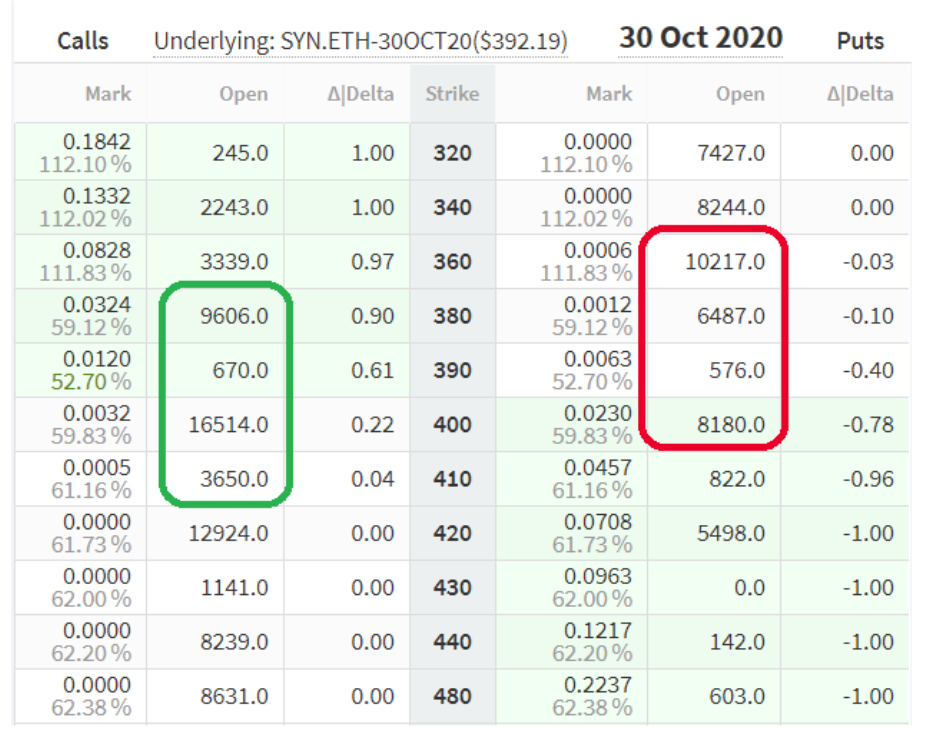

Chi tiết hơn, các quyền chọn tháng 10 bằng cách nào đó được cân bằng giữa các lệnh call và put. Dữ liệu này là một dấu hiệu của một thị trường thiếu quyết đoán, không tăng cũng không giảm khi được xem xét một cách riêng lẻ.

Quyền chọn ETH tháng 10 | Nguồn: Deribit

Quyền chọn ETH tháng 10 | Nguồn: Deribit

Như dữ liệu ở trên cho thấy, gần như có cùng một lượng quyền chọn mua (call) đặt cược vào giá lên đến 410 đô la so với các quyền chọn bán (put) mong muốn có giá thấp hơn. Bối cảnh thậm chí còn cân bằng hơn sau khi bao gồm OKEx, với 2,500 ETH trong các quyền chọn bán (put).

Lý do chính đằng sau sự quan tâm đến các quyền chọn tháng 10 là sự ra mắt ETH 2.0 của Ethereum trong thời gian tới. Đối với các nhà đầu tư sẵn sàng mở cược đòn bẩy cho sự kiện này, tỷ lệ cược sẽ ưu tiên từ tháng 12 đến tháng 3 năm 2021 cho kết quả. Cơ sở lý luận này có giá trị đối với cả phe bò và gấu, do đó làm giảm đáng kể sự thèm muốn của các nhà đầu tư đối với các quyền chọn ngắn hạn.

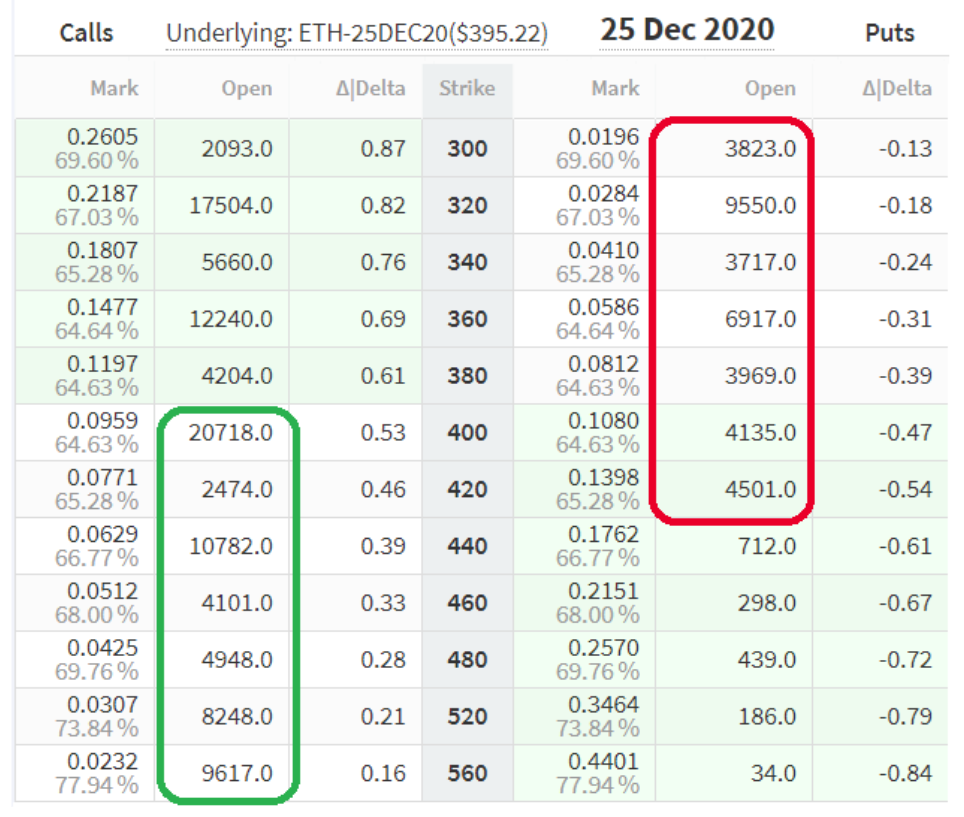

Quyền chọn ETH tháng 12 | Nguồn: Deribit

Quyền chọn ETH tháng 12 | Nguồn: Deribit

Bằng cách phân tích 200 triệu đô la hợp đồng mở (OI) của tháng 12, chúng ta sẽ hiểu rõ hơn về cách các nhà đầu tư đang định vị cho bản nâng cấp mạng Ethereum sắp tới. Các chiến lược tăng giá đang sử dụng ‘sự kiện’ này cho khoảng 62% quyền chọn của họ.

Định giá quyền chọn đã báo hiệu xu hướng tăng giá

Đối với những người không quen với “delta” được đề cập trên các biểu đồ đó, chỉ báo này đến từ mô hình định giá quyền chọn Black & Scholes. Nó đại diện cho xác suất toán học của ETH cao hơn giá đó vào ngày hết hạn tùy theo sự biến động của nó. Ví dụ: giá quyền chọn hiện tại hiển thị tỷ lệ cược 33% của giá trên 460 đô la vào ngày 25/12.

Các nhà đầu tư sau đó so sánh các quyền chọn call và put với xác suất tương tự. Trên một thị trường cân bằng, các trader nên yêu cầu mức phí bảo hiểm gần như nhau cho cả hai quyền chọn, với 25% delta (tỷ lệ cược).

Bất cứ khi nào thị trường không sẵn sàng chấp nhận rủi ro giảm giá, chỉ báo này sẽ thay đổi theo hướng tiêu cực. Mặt khác, độ lệch delta dương 10% cho thấy các trader đang yêu cầu ít phí bảo hiểm hơn (rủi ro) để bảo vệ giá tăng.

Độ lệch 25% delta quyền chọn 3 tháng | Nguồn: Skew

Biểu đồ trên cho thấy mức độ lạc quan tương đối ổn định vì độ lệch 25% delta đã dao động quanh mức -11% trong hai tháng qua. Mặc dù không quá mức, nhưng nó chắc chắn cho thấy tâm lý không thay đổi mặc dù gần đây không duy trì được mức hỗ trợ 400 đô la.

Các trader hàng đầu hiện đang long

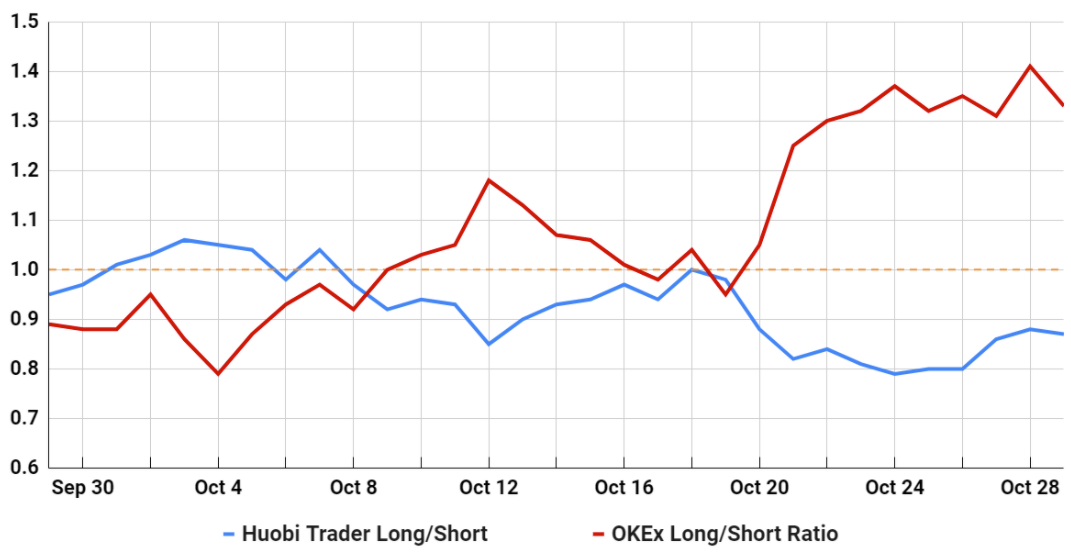

Để xác nhận thêm liệu sự lạc quan này có phản ánh vị thế của nhà đầu tư hay không, người ta nên phân tích dữ liệu tỷ lệ long/short của các trader hàng đầu về ETH tại các sàn giao dịch. Bằng cách xem xét các vị trí trader hàng đầu trên hợp đồng giao ngay, vĩnh viễn và hợp đồng tương lai, các sàn giao dịch có thể có được cái nhìn rõ ràng hơn về việc liệu các trader đang nghiêng về xu hướng tăng hay giảm.

Đôi khi có sự khác biệt trong phương pháp luận được các sàn giao dịch khác nhau sử dụng, vì vậy người xem nên theo dõi các thay đổi thay vì số liệu tuyệt đối.

Tỷ lệ long/ short của các trader hàng đầu ETH | Nguồn: Huobi và OKEx

Như được hiển thị trong biểu đồ ở trên, không có bất kỳ thay đổi liên quan nào đối với các vị trí ETH giao dịch hàng đầu của sàn giao dịch. Sự sụt giảm nhìn thấy trong Huobi được bù đắp nhiều hơn là do OKEx đang gia tăng mức độ hướng về phía long. Số liệu của Binance không được đưa vào vì chúng hầu như không dịch chuyển từ mức 1,06 vào đầu tháng này xuống mức 1,01 tại thời điểm hiện tại.

Cuối cùng, mặc dù giá ETH đã giảm khoảng 7% kể từ tuần trước và sự thiếu hứng thú tương đối rõ ràng đối với các quyền chọn ngắn hạn, không có tín hiệu giảm giá nào.

Điều này là do chỉ báo định giá độ lệch 25% của quyền chọn và tỷ lệ long/short của các trader hàng đầu tại các sàn giao dịch, đang hơi ủng hộ những con bò đực.

Tuy nhiên, các nhà đầu tư đang tập trung đặt cược vào ngày hết hạn tháng 12 và tháng 3, điều này có vẻ hợp lý khi mạng Ethereum phải đối mặt với đợt nâng cấp lớn nhất từ trước đến nay.

Ít nhất, hiện tại, các trader này tự tin rằng 400 đô la sẽ đóng vai trò là mức hỗ trợ trong tương lai. Bất kể điều gì sẽ xảy ra trong thời gian hết hạn hôm nay, mọi người nên theo dõi chặt chẽ chỉ báo độ lệch 25% delta của quyền chọn và tỷ lệ long/short của các trader hàng đầu.

- Mô hình này cho thấy ETH sẽ tăng cao hơn bất chấp pullback

- Forbes công bố tài liệu “Thực thể Thái Cực Quyền” cáo buộc Binance lách quy định để trục lợi tại Mỹ, Changpeng Zhao gọi đây là FUD

- Harvest vẫn có hơn 300 triệu đô la tiền gửi sau vụ hack 24 triệu đô la

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped stETH

Wrapped stETH  Hyperliquid

Hyperliquid  Stellar

Stellar  Sui

Sui  Bitcoin Cash

Bitcoin Cash  Chainlink

Chainlink