Vào hôm thứ Ba (21/9), Chủ tịch Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC), Gary Gensler đã xác nhận lại kế hoạch đàn áp tiền điện tử. Bên cạnh đó, những lo ngại về quy định của các trader đã được xác nhận bởi chỉ báo quyền chọn và hợp đồng tương lai Bitcoin.

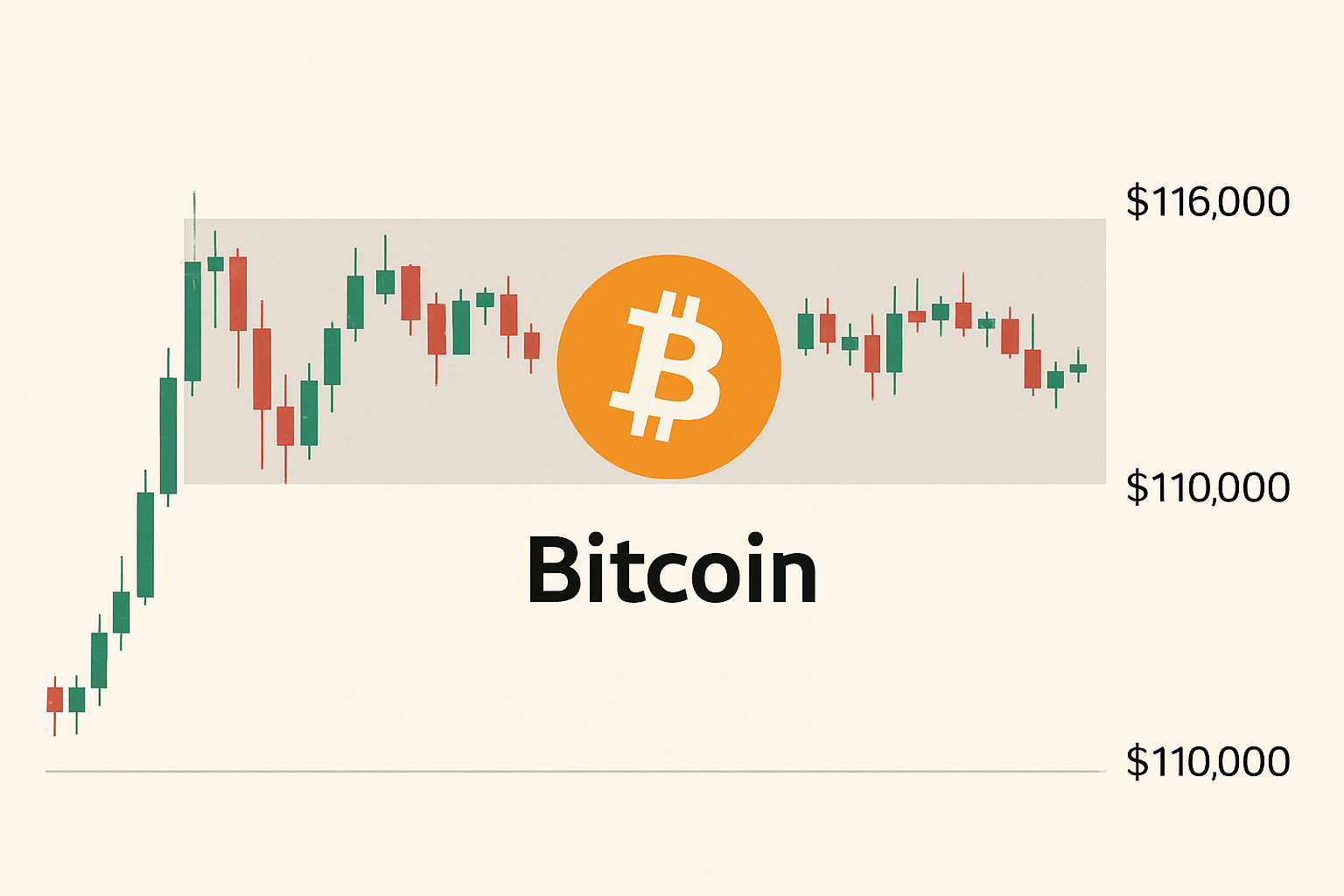

Sau 46 ngày giao dịch liên tiếp trên 42.000 đô la, giá Bitcoin bắt đầu cho thấy sự suy yếu vào ngày 21 tháng 9. Trong ba ngày qua, khoản lỗ lên đến 13% đủ để xóa đi những lợi nhuận khó kiếm được kể từ ngày 6 tháng 8. Lịch sử cũng cho thấy rằng chu kỳ giảm trước đó mất 79 ngày để lấy lại mức 42.000 đô la.

Sự chú ý của các trader đã chuyển sang thời điểm bắt đầu cuộc họp của Cục Dự trữ Liên bang Hoa Kỳ (Fed), nơi cơ quan tài chính dự kiến sẽ cho biết liệu họ có cắt giảm chương trình mua lại tài sản hàng tháng trị giá 120 tỷ đô la hay không. Thật kỳ lạ, khi tất cả những điều này diễn ra, thị trường chứng khoán của Trung Quốc, được đo lường bởi iShares MSCI China ETF (MCHI) đã tăng 1% vào ngày 21 tháng 9.

Liệu Trung Quốc có thực sự là gốc rễ của đợt điều chỉnh gần đây?

Sự khác biệt rõ ràng giữa hiệu suất của Bitcoin và sự phục hồi nhẹ của thị trường toàn cầu khiến các nhà đầu tư đặt câu hỏi liệu quy định về tiền điện tử có đóng bất kỳ vai trò nào trong kịch bản giảm giá hiện tại hay không.

Hôm nay (22/9), Gary Gensler đã nói chuyện với Washington Post và trong cuộc phỏng vấn, ông đã gọi stablecoin là công cụ đánh bạc tại các sòng bài Casino, như Tạp chí Bitcoin đã báo cáo.

Như luật sư Grant Gulovsen lưu ý, bóng mờ quy định được cho là sẽ có tác động giảm giá trong ngắn hạn và các nhà đầu tư trên bất kỳ thị trường nào đều ghét sự không chắc chắn.

“Cuộc đàn áp quy định của Hoa Kỳ đối với tiền điện tử đã được thực hiện trong sáu tháng qua, có vẻ như nó trở nên tồi tệ hơn sau mỗi tuần. Tôi thậm chí không chắc chắn về tác động của nó đối với thị trường, nhưng chắc chắn không có nhiều điều để lạc quan”.

Biểu đồ giá Bitcoin | Nguồn: TradingView

Mức 42.000 đô la đóng vai trò quan trọng trong việc xác định sự kết thúc của chu kỳ gấu nhỏ, bắt đầu từ nhận xét của Elon Musk về việc sử dụng năng lượng khai thác Bitcoin vào ngày 12 tháng 5.

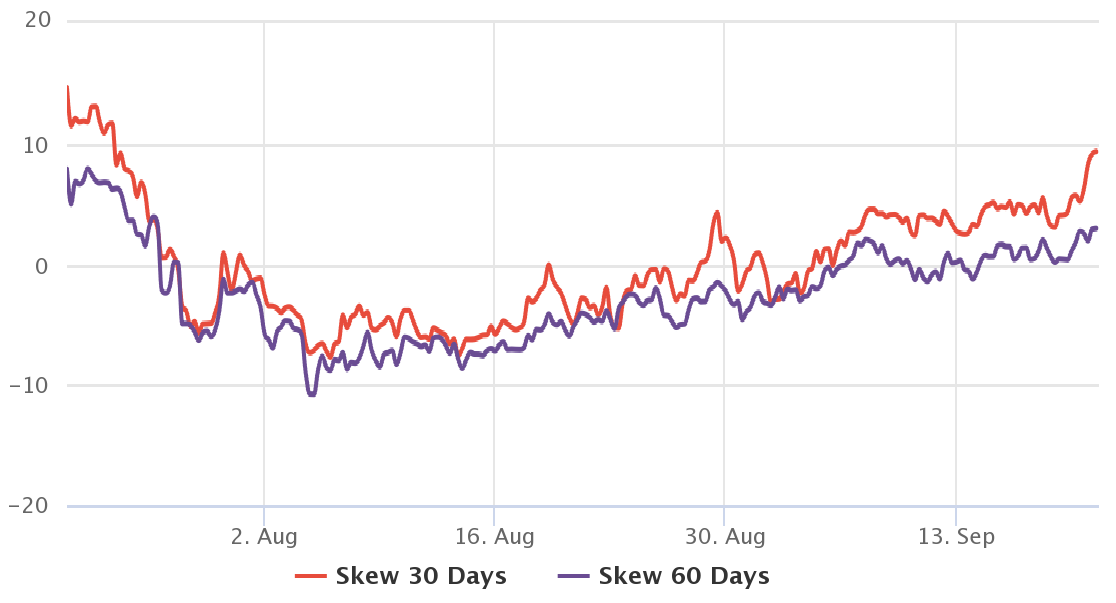

Để đo lường hiệu quả cách các trader chuyên nghiệp định giá rủi ro, các nhà đầu tư nên theo dõi độ lệch 25% delta – một chỉ báo so sánh các quyền chọn mua (call option) và quyền chọn bán (put option) tương tự nhau. Nó sẽ chuyển sang tích cực khi phí bảo hiểm quyền chọn bán cao hơn các quyền chọn mua với rủi ro tương tự.

Chỉ báo độ lệch dao động trong khoảng từ -7% đến + 7% thường được coi là trung lập. Mặt khác, chỉ số di chuyển ra ngoài phạm vi này bất cứ khi nào bảo vệ giảm giá tốn kém hơn, thường là chỉ báo “sợ hãi”.

Độ lệch 25% delta của quyền chọn Bitcoin | Nguồn: Laevitas

Như được hiển thị ở trên, các trader quyền chọn Bitcoin đã trung lập kể từ ngày 25 tháng 7, khi chỉ báo này giảm xuống dưới ngưỡng 7%. Tuy nhiên, hành động giá gần đây đã khiến các trader quyền chọn ngắn hạn rơi vào trạng thái “sợ hãi” sau khi chỉ số đạt 9%.

Thị trường quyền chọn xác nhận nhà đầu tư thiếu niềm tin

Không giống như các hợp đồng hàng tháng thông thường, giá trên thị trường hợp đồng tương lai vĩnh viễn gần như tương đồng với giá giao ngay thông thường. Tính năng này khiến các trader bán lẻ dễ thở hơn rất nhiều vì họ không còn cần phải tính toán phí bảo hiểm hợp đồng tương lai hoặc chuyển nhượng theo cách thủ công các vị thế gần hết hạn.

Funding rate được đưa ra để cân bằng mức độ rủi ro của sàn giao dịch và nó được tính phí từ lệnh Long (người mua) khi họ yêu cầu nhiều đòn bẩy hơn. Tuy nhiên, khi tình hình đảo ngược và lệnh short (người bán) sử dụng đòn bẩy quá mức, funding rate sẽ âm, vì vậy họ trở thành người trả phí.

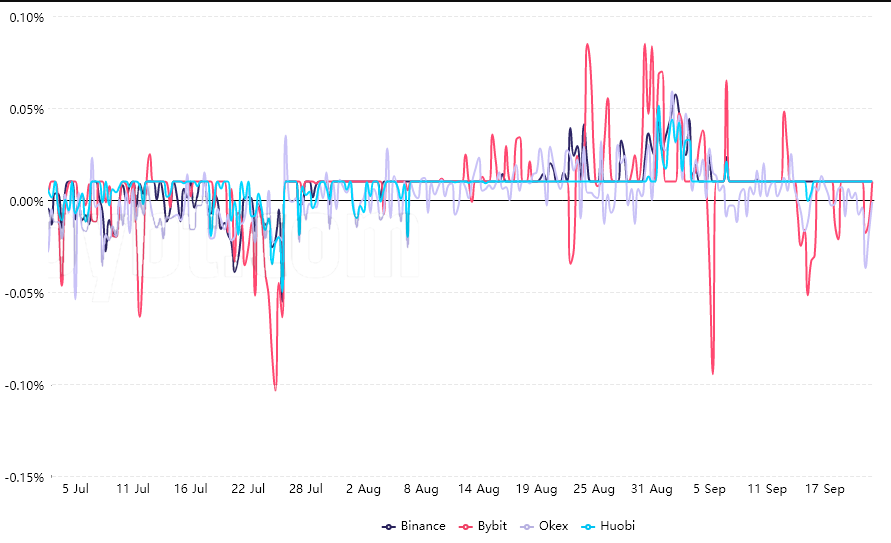

Funding rate hợp đồng tương lai của Bitcoin tính sau mỗi 8 giờ | Nguồn: Bybt

Biểu đồ trên cho thấy funding rate của Bitcoin đã liên tục chuyển sang âm, mặc dù không bền vững. Ví dụ: funding rate 0,05% được tính sau mỗi 8 giờ, tương đương với 1% mỗi tuần sẽ không buộc bất kỳ trader phái sinh nào phải đóng vị thế của họ.

Do đó, dữ liệu thị trường quyền chọn xác nhận chỉ báo “sợ hãi” đến từ độ lệch quyền chọn 25% delta. Người mua hiện đang thiếu niềm tin trên thị trường phái sinh, điều này có thể liên quan đến những lo ngại về quy định gần đây. Nạn nhân mới nhất của áp lực pháp lý là Coinbase sau khi sàn giao dịch quyết định từ bỏ sản phẩm cho vay tiền điện tử.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- TOP nhà phân tích vạch ra ‘tình huống tồi tệ nhất’ cho BTC khi thị trường đổ máu

- Bài học từ vụ sụp đổ của thị trường tiền điện tử ngày hôm qua

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Sui

Sui  Stellar

Stellar  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash