Từng là stablecoin lớn thứ 3, UST đã làm rung chuyển toàn bộ thị trường stablecoin sau khi sụp đổ vào ngày 9/5. Thay vì cuối cùng tìm ra giải pháp thuật toán để ổn định giá cả như hàng nghìn người vẫn nghĩ, nó đã về 0 chỉ sau một đêm.

UST đã thất bại do đợt bán tháo đột ngột và ồ ạt khi mất chốt giá, khiến cho lượng LUNA được đúc ra quá nhiều. Mặc dù nguồn cung nhanh chóng mở rộng nhưng LUNA không thể cố định lại UST ở mức 1 đô la trong lúc giá trị của nó đang giảm mạnh.

Vốn hóa thị trường của UST vượt qua BUSD vào tháng 4, có nghĩa là nó chỉ xếp sau USDT và USDC. Tuy nhiên, quá trình sụp đổ xảy ra nhanh đến mức nhiều nhà đầu tư thậm chí không kịp rút tiền mặc dù chấp nhận thua lỗ.

Sự kiện đã tạo ra một cuộc khủng hoảng niềm tin lớn chưa từng thấy vào DeFi. Từ đó, các stablecoin cũng không còn ổn định. Nhưng chính khủng hoảng cũng mang lại cơ hội. Thị trường stablecoin đã thay đổi như thế nào sau thảm họa UST?

Mọi người lo lắng về USDT trong khi USDC ngày càng ‘hot’

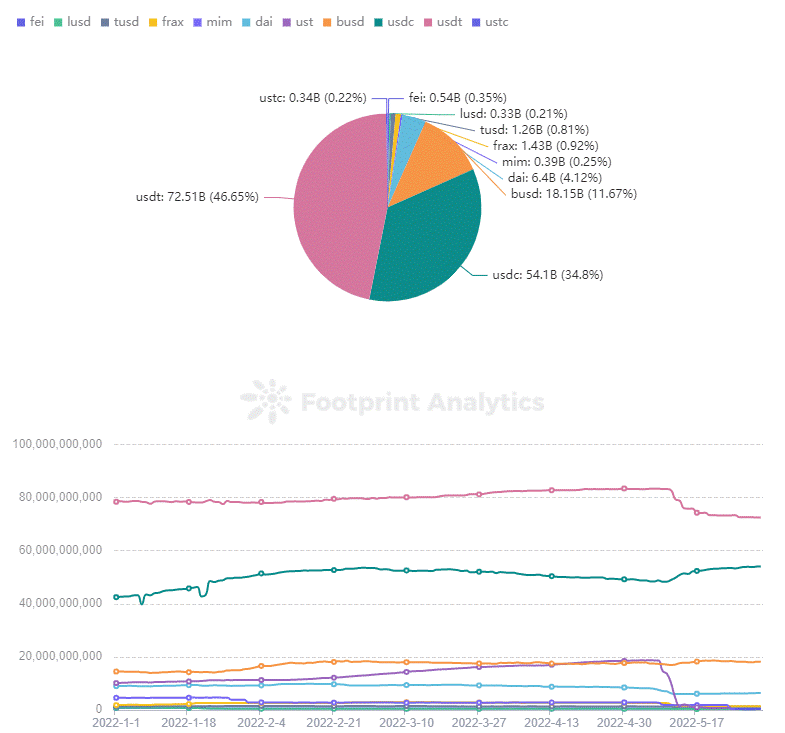

USDT và USDC chiếm gần 80% tổng thị trường stablecoin.

Đối với mỗi USDT được phát hành, tài khoản ngân hàng của Tether sẽ nhận thêm USD trên cơ sở 1:1. USDC tương tự như USDT và được Circle phát hành.

USDT cho đến nay là dự án gây tranh cãi nhiều hơn cả. Vào tháng 10/2021, stablecoin này bị cáo buộc thiếu minh bạch và liên tục bị các cơ quan quản lý Hoa Kỳ phạt vì đã nói dối công chúng.

Khi UST sụp đổ, mọi người ngay lập tức nghĩ đến USDT và vốn hóa thị trường của nó giảm hơn 10 tỷ xuống còn 72,5 tỷ đô la trong vòng nửa tháng.

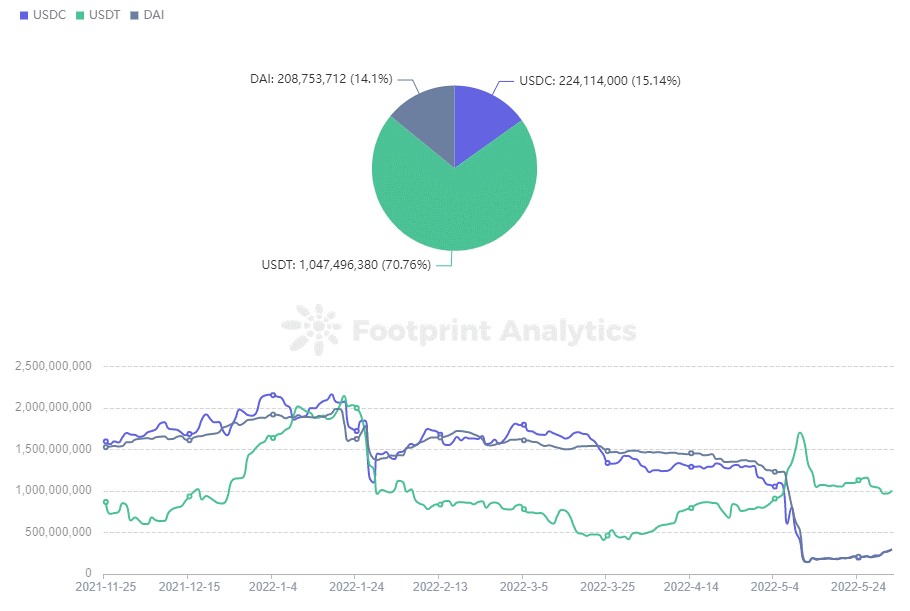

Pool lớn nhất của Curve, 3pool – bao gồm DAI, USDC và USDT, là minh chứng rõ nhất phản ánh tâm lý thị trường xung quanh các stablecoin chính này.

USDT trước đó chiếm 20-30% pool. Tuy nhiên, khi LUNA sụp đổ, người dùng bắt đầu ném USDT của họ vào pool và swap lấy USDC, DAI. Đợt bán tháo rầm rộ đã đẩy USDT lên đến đỉnh điểm chiếm 83% pool.

3pool của Curve trên Ethereum | Nguồn: Footprint Analytics

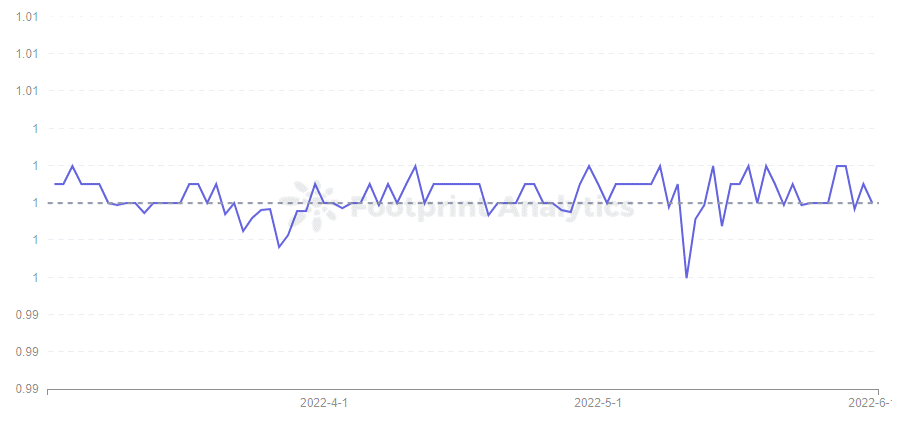

Trước khi sụp đổ, giá của USDT có xu hướng dao động trên 1 đô la, nhưng sự kiện này đã đưa nó xuống mức thấp nhất trong 3 tháng là 0,996 đô la. CTO Paolo Ardoino của Tether sau đó thông báo đã mua lại 7 tỷ đô la để giúp nó lấy lại chốt và tự tin anh có thể tiếp tục làm như vậy nếu thị trường muốn.

Xu hướng giá USDT | Nguồn: Footprint Analytics

Động thái này đã khôi phục một số niềm tin và tỷ lệ phần trăm của USDT trong 3pool giảm xuống 61% vào ngày 5/6.

Vốn hóa thị trường của USDT tuy giảm 10 tỷ đô la, nhưng thị phần của nó trong tổng thị trường stablecoin không giảm.

Điều này dẫn đến câu hỏi thị phần của UST đã chảy vào đâu?

Theo Footprint Analytics, USDC là nơi hưởng lợi lớn nhất, với vốn hóa thị trường tăng từ 48,3 tỷ lên 54,1 tỷ đô la và thị phần từ 27% lên 34%.

Vốn hóa thị trường của các stablecoin | Nguồn: Footprint Analytics

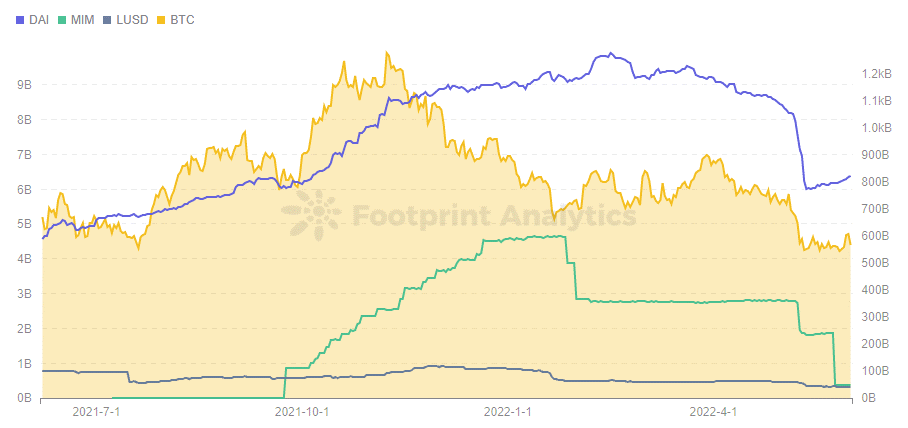

DAI tìm được chỗ đứng vững chắc trong khi Magic Internet Money gặp khó khăn

DAI, Magic Internet Money (MIM) và Liquity (LUSD) là các stablecoin được thế chấp vượt mức hàng đầu, được tạo ra bằng cách gửi các tài sản không phải stablecoin vượt tỷ lệ 1:1 vào giao thức làm tài sản thế chấp.

Những coin được thế chấp vượt mức này cũng bị thảm họa UST ảnh hưởng, nhưng theo cách gián tiếp. Vốn hóa thị trường tương ứng của DAI và MIM giảm 2 tỷ đô la, nhưng xu hướng giảm này bắt đầu vào ngày 6/5, trước khi UST sụp đổ.

Vốn hóa thị trường của các stablecoin được thế chấp vượt mức và BTC | Nguồn: Footprint Analytics

DAI chủ yếu được thế chấp bằng Bitcoin và ETH, trong khi MIM được thế chấp bằng các tài sản mang lại lãi suất như yvDAI. Khi giá của hầu hết các loại tiền điện tử giảm nhanh chóng, stablecoin thế chấp vượt mức sử dụng chúng làm tài sản thế chấp cũng giảm theo.

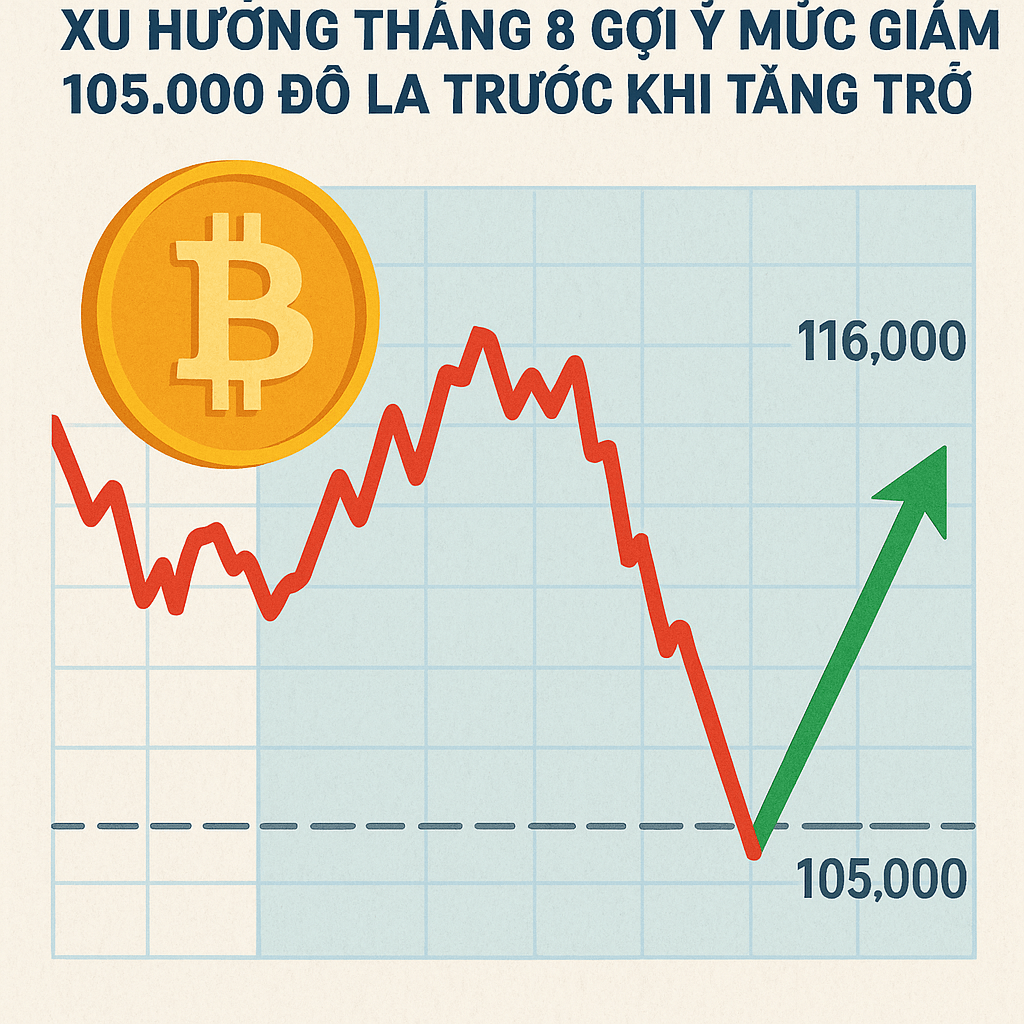

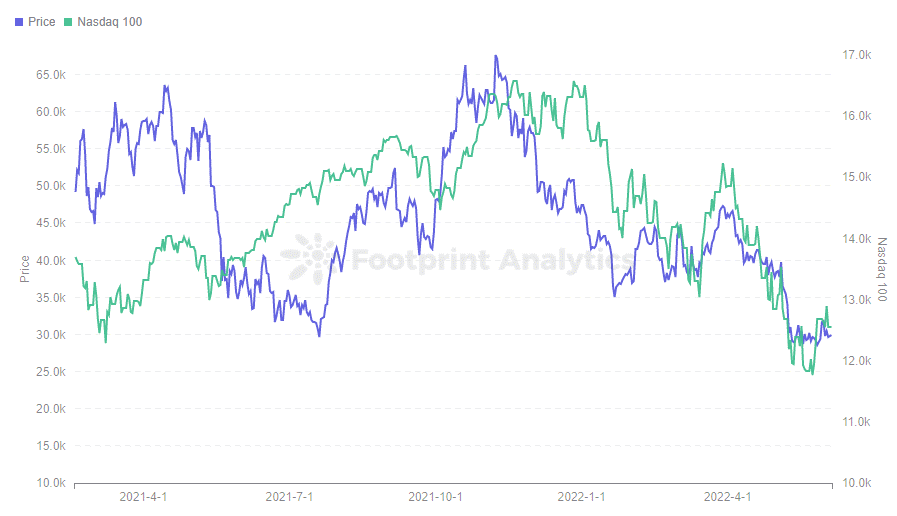

Diễn biến giảm gần đây của BTC cũng kéo theo các altcoin khác lao dốc và một lần nữa có liên quan đến thị trường Hoa Kỳ. Cục Dự trữ Liên bang Hoa Kỳ (Fed) đã thực hiện các biện pháp tăng lãi suất để ngăn chặn lạm phát, đẩy giá cổ phiếu lao dốc. Nasdaq 100 Index là một trong những chỉ số giảm rõ rệt nhất.

Dữ liệu tại Footprint Analytics cho thấy giá BTC phần lớn không có mối liên hệ với Nasdaq 100 Index cho đến tháng 7/2021, nhưng tương quan giữa cả hai trở nên mạnh mẽ hơn kể từ đó. Mặc dù người dùng từng tham gia tiền điện tử để phần nào phòng ngừa rủi ro, nhưng giờ đây tài sản này có vẻ giống như phiên bản có đòn bẩy cao của thị trường cổ phiếu.

Giá BTC so với 100 Nasdaq | Nguồn: Footprint Analytics

UST sụt giảm chắc chắn đã giáng một đòn khác vào các stablecoin thế chấp vượt mức, khi nhà sáng lập Terra Do Kwon đã mua lượng lớn BTC để ký quỹ cho UST, gây áp lực giảm hơn nữa lên thị trường và khiến nhiều người bán BTC vì sợ hãi. Kế hoạch giải cứu UST của Do Know thất bại cũng đẩy giá BTC xuống mức thấp nhất gần 1 năm, tiếp tục thúc đẩy thanh lý các stablecoin thế chấp vượt mức.

Tuy nhiên, DAI không chỉ được đúc thông qua tài sản thế chấp như ETH và BTC mà còn thông qua số lượng lớn stablecoin như USDC và USDP. Do đó, DAI có thể kiểm soát tác động trong một phạm vi giới hạn. Ngược lại, tình hình của MIM không quá tốt, sau khi vốn hóa thị trường giảm 2 tỷ đô la vào tháng 1, thì lại giảm thêm 2 tỷ đô la vào tháng 5.

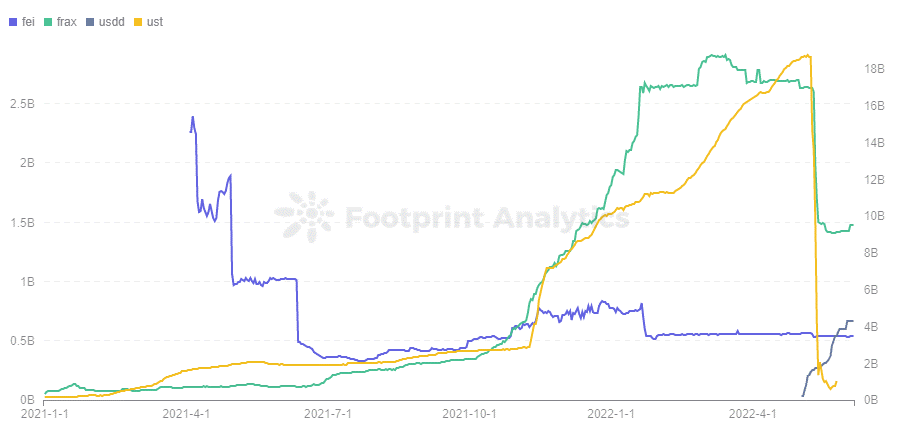

Thị trường stablecoin thuật toán

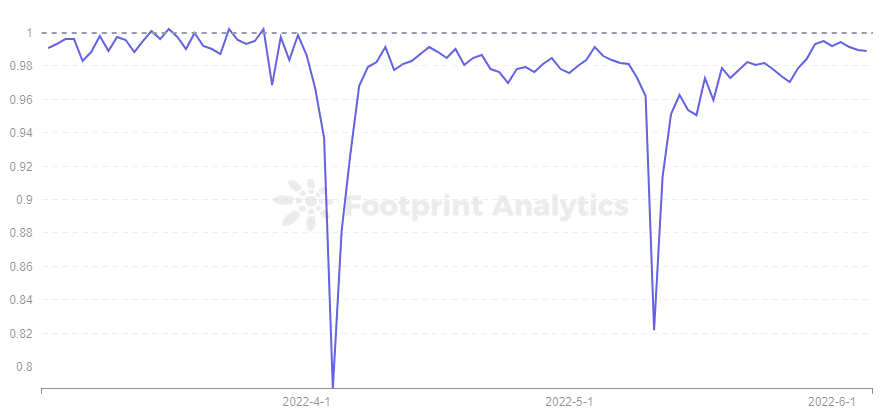

Việc UST mất chốt đã phá vỡ niềm tin mới được xây dựng vào các stablecoin thuật toán và giá của USDN có cơ chế tương tự trên chain Waves cũng mất chốt ngay lập tức xuống còn 0,8 đô la vào ngày 11/5, trước khi dần trở lại.

Tuy nhiên, tính đến nay, giá vẫn chưa hoàn toàn được neo ở mức 0,989 đô la. Như đã thấy, đây không phải là lần đầu tiên USDN mất chốt nghiêm trọng như vậy.

Xu hướng giá USDN | Nguồn: Footprint Analytics

FRAX có vốn hóa tương đương UST cho đến ngày 9/5 cũng giảm mạnh 1 tỷ đô la. Vì FRAX yêu cầu cả USDC và FXS để đúc, trong đó USDC là phần tài sản thế chấp và FXS là phần thuật toán, nên FTAX tương đối ổn định hơn so với một stablecoin hoàn toàn bằng thuật toán. Mặc dù giá của FXS cũng giảm nhưng đã phục hồi trở lại sau khi vốn hóa thị trường của nó giảm còn 1,4 tỷ đô la.

Vốn hóa thị trường của các stablecoin thuật toán | Nguồn: Footprint Analytics

FEI cho phép người dùng đúc stablecoin với tài sản trị giá 1 đô la, hiện được thế chấp ở mức 168% và khoảng 70% tài sản trong giao thức là ETH. Vốn hóa thị trường của FEI không lớn, ở mức 500 triệu đô la và không bị ảnh hưởng nhiều.

Điều đáng chú ý là trong khi hầu hết vốn hóa thị trường của các stablecoin giảm, USDD – stablecoin do Tron phát hành đã vượt vốn hóa của FEI 670 triệu đô la vào ngày 5/6, biến Tron trở thành chain có tổng giá trị bị khóa lớn thứ 3 sau Ethereum và BNB Chain.

Như đã thấy từ sự thành công của UST, người dùng chọn stablecoin tùy thuộc vào tính bảo mật và lợi nhuận. USDD có thể được cho là tối ưu hóa từ UST, nhưng các hoạt động phát hành, đốt và thị trường sơ cấp của USDD do TRON DAO Reserve quản lý. Người dùng thông thường chỉ có thể giao dịch USDD trên thị trường thứ cấp. Do đó, sự ổn định của USDD chủ yếu liên quan đến TRON DAO Reserve và whitelist (danh sách trắng) được phê duyệt của họ, không liên quan nhiều đến thuật toán.

Điều này thay đổi mức độ tin cậy của người dùng từ thuật toán sang TRON DAO Reserve. USDD cũng có mức lãi suất cứng là 30%, cực kỳ hấp dẫn người dùng.

Kết luận

Trong khi thị trường stablecoin bị ảnh hưởng lớn do sự sụp đổ của UST, cũng có cơ hội mới cho một số giao thức như USDC và USDD.

Trong các loại stablecoin được thế chấp vượt mức, DAI vẫn là stablecoin hàng đầu và càng cách xa MIM nổi tiếng một thời.

Những lo lắng về USDT vẫn tiếp tục, nhưng cho đến nay họ vẫn trụ vững trước cơn bão.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Fed một lần nữa cảnh báo về stablecoin

- Coinbase bị kiện tập thể vì niêm yết “bất cẩn” các stablecoin bất ổn định GYEN, UST

- Babel Finance tạm dừng rút tiền do áp lực thanh khoản – Stablecoin MIM mất chốt giữa tin đồn nợ xấu

Minh Anh

Theo Cryptoslate

- Thẻ đính kèm:

- Footprint Analytics

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped stETH

Wrapped stETH  Hyperliquid

Hyperliquid  Stellar

Stellar  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash