Mối tương quan giữa Bitcoin và thị trường cổ phiếu tăng cao bất thường kể từ giữa tháng 3. Hay nói cách khác, hai loại tài sản này có xu hướng chuyển động gần như giống hệt nhau. Qua đó, dữ liệu có thể giải thích tại sao mức tăng 10% trên 21.000 đô la đang bị hầu hết các trader bác bỏ, đặc biệt là khi xem xét hợp đồng tương lai S&P 500 tăng 4% trong 2 ngày. Tuy nhiên, hoạt động giao dịch Bitcoin và thị trường phái sinh hỗ trợ mạnh mẽ cho mức tăng gần đây.

Thật kỳ lạ, đợt tăng giá Bitcoin hiện tại xảy ra 1 ngày sau khi Văn phòng Chính sách Khoa học và Công nghệ của Nhà Trắng Hoa Kỳ công bố báo cáo điều tra việc sử dụng năng lượng liên quan đến tài sản kỹ thuật số. Nghiên cứu khuyến nghị thực thi các tiêu chuẩn về độ tin cậy và hiệu quả năng lượng. Nó cũng đề nghị các cơ quan liên bang hỗ trợ kỹ thuật và bắt đầu quá trình hợp tác với ngành.

Hợp đồng tương lai Bitcoin (màu cam, bên trái) và S&P 500 (màu xanh) | Nguồn: TradingView

Lưu ý rằng các đỉnh và đáy trên cả hai biểu đồ có xu hướng trùng khớp nhau, nhưng mối tương quan này sẽ thay đổi khi nhận thức và đánh giá rủi ro của nhà đầu tư thay đổi theo thời gian. Ví dụ, giữa tháng 5/2021 và tháng 7/2021, tương quan đảo ngược trong phần lớn thời kỳ. Nhìn chung, thị trường cổ phiếu đạt mức tăng ổn định trong khi thị trường tiền điện tử sụp đổ.

Quan trọng hơn, biểu đồ trên cho thấy khoảng cách lớn đang được mở ra giữa Bitcoin và thị trường cổ phiếu khi các cổ phiếu tăng giá từ giữa tháng 7 đến giữa tháng 8. So sánh sử dụng cùng một thang đo sẽ tốt hơn, nhưng không hiệu quả do khác biệt về độ biến động. Tuy nhiên, vẫn hợp lý khi kết luận rằng về mặt lịch sử, những khoảng cách này có xu hướng gần lại.

Hợp đồng tương lai S&P 500 đã giảm 18% trong năm 2022 cho đến ngày 6/9, khi Bitcoin mất 60,5% trong cùng kỳ. Vì vậy, sẽ hợp lý khi giả định rằng nếu nhà đầu tư có nhu cầu tài sản rủi ro để thu lợi nhuận, tài sản có độ biến động cao hơn sẽ hoạt động tốt hơn trong một đợt tăng giá.

Tuy nhiên, còn có các yếu tố khác đang xảy ra, vì vậy không có cách nào để dự đoán kết quả. Nhưng nhu cầu rủi ro của các nhà đầu tư sẽ biện minh cho việc Bitcoin vượt trội hơn thị trường cổ phiếu và làm giảm đáng kể sự khác biệt về hiệu suất.

Các trader chuyên nghiệp không mong đợi Bitcoin sẽ tăng trở lại

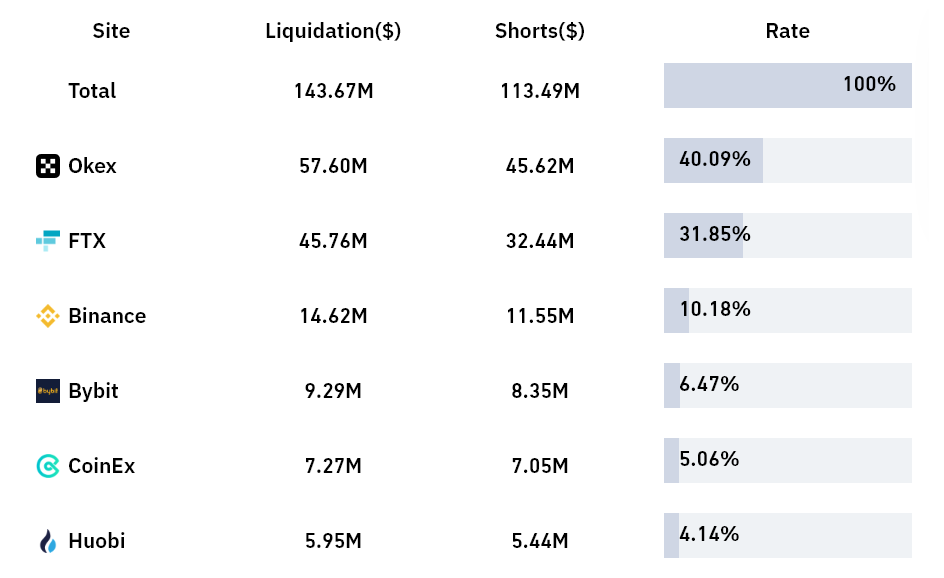

Các trader giảm giá đã bị thanh lý 120 triệu đô la trong hợp đồng tương lai, con số cao nhất kể từ ngày 13/6. Thông thường, không ai có thể dự đoán kết quả này vì Bitcoin đã mất 13% trong 2 tuần trước ngày 7/9, nhưng có thể cho rằng Short Seller (gấu) đã bị bắt một cách bất ngờ khi công cụ thanh lý của sàn giao dịch tranh giành để mua những lệnh đó.

Tuy nhiên, có bằng chứng khác ẩn trong dữ liệu thanh lý do các sàn giao dịch phái sinh cung cấp.

Dữ liệu thanh lý hợp đồng tương lai Bitcoin trong 24 giờ | Nguồn: CoinGlass

Lưu ý, các sàn giao dịch theo hướng bán lẻ (Binance và Bybit) chỉ chiếm 17,4% tổng số lệnh đã bị đóng bắt buộc, trong khi tổng thị phần hợp đồng tương lai Bitcoin của họ là 30,6%. Dữ liệu rõ ràng cho thấy cá voi ở OKX và FTX là những địa chỉ bị squeeze.

Một dữ liệu thú vị khác giúp pump 10% vào ngày 9/9 là tỷ lệ thống trị của Bitcoin, đo lường thị phần của nó so với tất cả các loại tiền điện tử khác.

Tỷ lệ thống trị của Bitcoin | Nguồn: TradingView

Hãy chú ý cách chỉ báo tăng vọt từ 39% lên 40,5% hiện tại, là điều chưa từng xảy ra kể từ ngày 11/5 khi Bitcoin sụp đổ chớp nhoáng xuống dưới 26.000 đô la. Phải mất thêm 31 ngày nữa để thị trường gấu phá vỡ mức hỗ trợ 28.500 đô la vào ngày 12/6. Cũng lưu ý rằng tỷ lệ thống trị của BTC tăng mạnh có thể xảy ra trong cả các đợt phục hồi và điều chỉnh giá dốc, vì vậy chỉ dựa vào các chỉ báo này sẽ không giúp ích nhiều trong việc giải thích chuyển động của thị trường.

Xóa bỏ nỗi sợ hãi khỏi thị trường quyền chọn

Độ lệch delta 25%, là chỉ báo “sợ hãi và tham lam” hàng đầu của hợp đồng quyền chọn Bitcoin, được cải thiện vừa đủ để tiến vào mức trung lập.

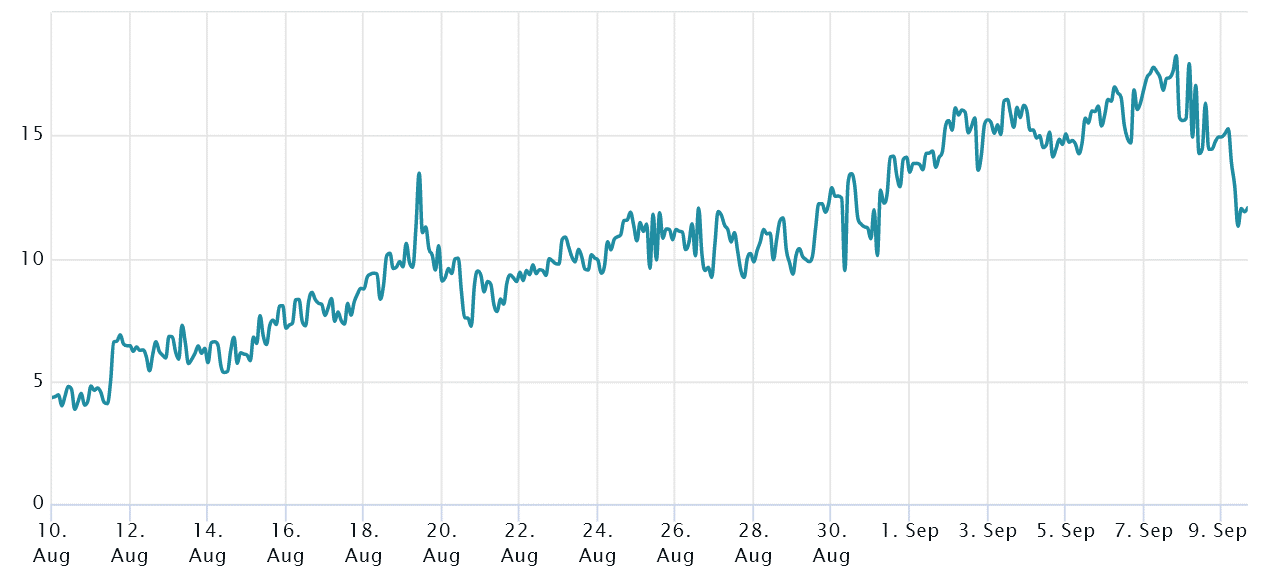

Độ lệch delta 25% của hợp đồng quyền chọn Bitcoin 60 ngày | Nguồn: Laevitas.ch

Nếu các nhà đầu tư quyền chọn lo sợ giá sụp đổ, chỉ báo độ lệch sẽ di chuyển trên 12%, trong khi tâm lý phấn khích của nhà đầu tư có xu hướng phản ánh độ lệch -12%. Sau khi đạt đỉnh 18% vào ngày 7/9, chỉ báo hiện đang ở mức 12%, đây là mức trung lập. Do đó, pump Bitcoin vào ngày 9/9 báo hiệu các nhà đầu tư chuyên nghiệp không còn yêu cầu phí chênh lệch quá cao để bảo vệ quyền chọn bán.

Ba chỉ báo trên phản ánh mức độ liên quan của pump Bitcoin 10% gần đây. Khoản thanh lý 120 triệu đô la đối với Short đòn bẩy (gấu) tập trung vào các sàn giao dịch phái sinh ít “định hướng bán lẻ” hơn, tỷ lệ thống trị của Bitcoin tăng 1,5% và các trader hợp đồng quyền chọn định giá rủi ro tăng và giảm tương tự cho thấy vua tiền điện tử cuối cùng có thể đã tìm thấy đáy.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- KOL Michaël van de Poppe cập nhật triển vọng tiếp theo cho BTC, LINK và ATOM

- BTC tăng 10% lên $ 21k, đây là rào cản tiếp theo cho phe bò

- Liệu đợt phục hồi của Bitcoin có được duy trì không? DXY, SPX, GC và CL có thể làm sáng tỏ điều này

Đình Đình

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped stETH

Wrapped stETH  Hyperliquid

Hyperliquid  Stellar

Stellar  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash