Giá Bitcoin đã tăng 26,5% trong tháng 10 và một số chỉ báo đạt mức cao nhất trong năm, bao gồm phí chênh lệch hợp đồng tương lai BTC và chiết khấu GBTC của Grayscale.

Vì lý do này, thật khó để đưa ra luận điểm giảm giá đối với BTC vì dữ liệu phản ánh giai đoạn phục hồi sau thất bại của FTX-Alameda Research và cũng bị ảnh hưởng bởi việc Cục Dự trữ Liên bang Hoa Kỳ tăng lãi suất gần đây.

Bất chấp các chỉ báo tích cực, giá Bitcoin vẫn thấp hơn khoảng 50% so với mức cao nhất mọi thời đại là 69.900 đô la đạt được vào tháng 11/2021. Ngược lại, vàng đang giao dịch chỉ thấp hơn 4,3% so với mức 2.070 đô la kể từ tháng 3/2022. Sự khác biệt rõ rệt này làm giảm sự đáng kể của mức tăng 108% từ đầu năm đến nay của Bitcoin và nhấn mạnh thực tế rằng việc tiếp nhận Bitcoin như một hàng rào thay thế vẫn đang ở giai đoạn đầu.

Trước khi quyết định liệu phí chênh lệch hợp đồng tương lai Bitcoin, hợp đồng mở (OI) và phí chênh lệch quỹ GBTC được cải thiện có báo hiệu sự trở lại bình thường hay là dấu hiệu ban đầu về sự quan tâm của các nhà đầu tư tổ chức, phía nhà đầu tư nên phân tích môi trường kinh tế vĩ mô.

Vấn đề ngân sách của Hoa Kỳ làm dấy lên hy vọng tổ chức chấp nhận Bitcoin

Vào ngày 30/10, Bộ Tài chính Hoa Kỳ đã công bố kế hoạch bán đấu giá khoản nợ 1,6 nghìn tỷ đô la trong 6 tháng tới. Tuy nhiên, yếu tố quan trọng cần theo dõi là quy mô của cuộc đấu giá và sự cân bằng giữa tín phiếu kho bạc ngắn hạn với trái phiếu và tín phiếu có kỳ hạn dài hơn.

Tỷ phú và nhà sáng lập Duquesne Capital, Stanley Druckenmiller, đã chỉ trích việc Bộ trưởng Tài chính Hoa Kỳ Janet Yellen tập trung vào nợ ngắn hạn, gọi đây là “sai lầm lớn nhất trong lịch sử của Bộ Tài chính”. Tỷ lệ nợ tăng chưa từng có này của nền kinh tế lớn nhất thế giới đã khiến Druckenmiller ca ngợi Bitcoin như một phương tiện lưu trữ giá trị thay thế.

OI hợp đồng tương lai Bitcoin tăng vọt, đạt mức cao nhất kể từ tháng 5/2022 tại 15,6 tỷ đô la có thể là do nhu cầu của các tổ chức được rủi ro lạm phát trong nền kinh tế thúc đẩy. Đáng chú ý, CME đã trở thành địa điểm giao dịch lớn thứ hai cho các công cụ phái sinh Bitcoin, với tổng giá trị hợp đồng tương lai BTC danh nghĩa lên đến 3,5 tỷ đô la.

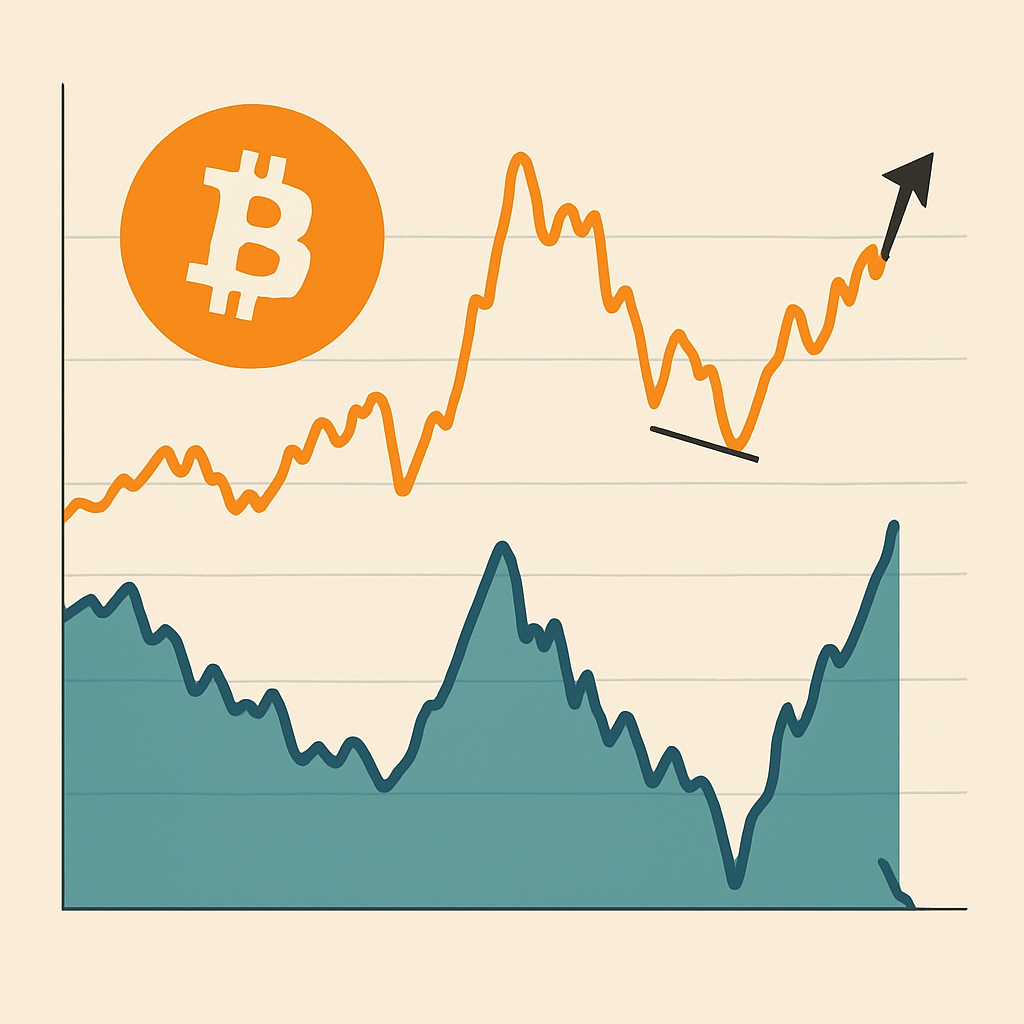

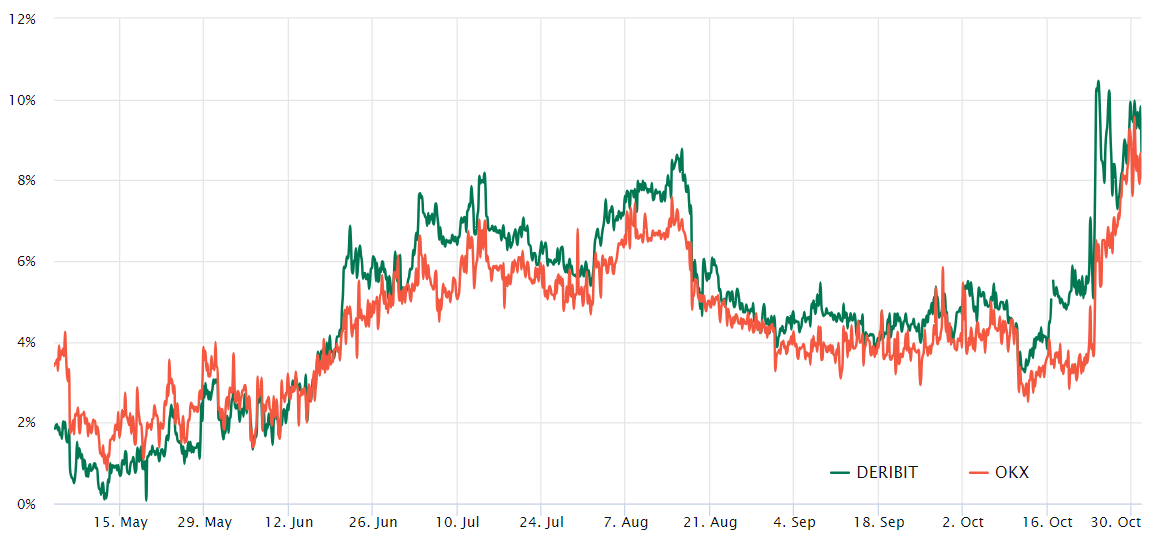

Hơn nữa, phí chênh lệch hợp đồng tương lai Bitcoin (đo lường chênh lệch giữa hợp đồng 2 tháng và giá giao ngay) đã đạt mức cao nhất trong hơn một năm. Các hợp đồng tháng cố định này thường giao dịch ở mức cao hơn một chút so với thị trường giao ngay, cho thấy người bán đang yêu cầu nhiều tiền hơn để trì hoãn việc thanh toán.

Phí chênh lệch hàng năm cho hợp đồng tương lai Bitcoin 2 tháng | Nguồn: Laevitas

Nhu cầu đối với các vị thế Long BTC có đòn bẩy tăng đáng kể, khi phí chênh lệch hợp đồng tương lai tăng từ 3,5% lên 8,3% vào ngày 31/10, lần đầu tiên vượt qua ngưỡng trung lập đến tăng giá là 5% sau 12 tháng.

Càng củng cố thêm suy đoán về nhu cầu của tổ chức là chiết khấu quỹ GBTC của Grayscale đang thu hẹp khoảng cách với lượng nắm giữ BTC cơ bản tương đương. Công cụ này được giao dịch với mức chiết khấu 20,7% vào ngày 30/9 nhưng kể từ đó đã giảm mức thâm hụt xuống 14,9% do các nhà đầu tư dự đoán khả năng cao hơn về việc phê duyệt quỹ hoán đổi danh mục Bitcoin (ETF) giao ngay ở Hoa Kỳ.

Không phải mọi thứ đều màu hồng đối với Bitcoin và rủi ro sàn giao dịch đang rình rập

Mặc dù dữ liệu có vẻ tích cực không thể phủ nhận đối với BTC, đặc biệt là khi so sánh với các tháng trước, giới nhà đầu tư nên thận trọng với các số liệu do sàn giao dịch cung cấp, đặc biệt là khi giao dịch hợp đồng phái sinh không thuộc diện quy định.

Lãi suất của Hoa Kỳ đã tăng lên 5,25% và rủi ro sàn giao dịch leo thang sau bê bối FTX, khiến mức phí chênh lệch hợp đồng tương lai Bitcoin 8,6% trở nên kém lạc quan hơn. Để so sánh, phí chênh lệch hàng năm của CME Bitcoin ở mức 6,8%, trong khi hợp đồng tương lai vàng Comex giao dịch ở mức 5,5% và hợp đồng tương lai S&P 500 của CME giao dịch ở mức 4,9% so với giá giao ngay.

Trong bối cảnh rộng hơn, phí chênh lệch hợp đồng tương lai Bitcoin không quá cao, đặc biệt khi xem xét các nhà phân tích của Bloomberg đưa ra 95% cơ hội phê duyệt Bitcoin ETF giao ngay. Các nhà đầu tư cũng lưu tâm đến những rủi ro chung trong thị trường tiền điện tử, như được nhấn mạnh bởi lời kêu gọi của Thượng nghị sĩ Hoa Kỳ Cynthia Lummis yêu cầu Bộ Tư pháp thực hiện “hành động nhanh chóng” chống lại Binance và Tether.

Việc chấp thuận quỹ Bitcoin ETF giao ngay có thể gây ra áp lực bán từ những người nắm giữ GBTC. Một phần trong số 21,4 tỷ đô la nắm giữ GBTC cuối cùng sẽ có thể thoát khỏi vị thế sau nhiều năm bị Grayscale giới hạn và mức phí cắt cổ 2% hàng năm. Về bản chất, dữ liệu tích cực và hiệu suất của Bitcoin phản ánh sự trở lại mức trung bình hơn là sự lạc quan quá mức.

Bạn có thể xem giá các đồng coin ở đây.

Tham gia Telegram của Tạp Chí Bitcoin: https://t.me/tapchibitcoinvn

Theo dõi Twitter: https://twitter.com/tapchibtc_io

Theo dõi Tiktok: https://www.tiktok.com/@tapchibitcoin

- Dự đoán Bitcoin siêu tăng giá: Mục tiêu halving vào năm 2024

- Mùa đông tiền điện tử đã kết thúc?

- Solana hoạt động trên nền tảng phân tích dữ liệu BigQuery của Google Cloud

Minh Anh

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  TRON

TRON  Dogecoin

Dogecoin  Cardano

Cardano  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped stETH

Wrapped stETH  Stellar

Stellar  Hyperliquid

Hyperliquid  Sui

Sui  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash