Có một số mô hình, lý thuyết giá Bitcoin nổi tiếng là trung tâm của các cuộc thảo luận và gây ra rất nhiều tranh cãi. Điển hình như Stock-to-Flow, Hyperwave và Elliot Wave thường dự đoán biến động giá lớn trong trung và dài hạn.

Stock-to-Flow: Dự đoán và chỉ trích

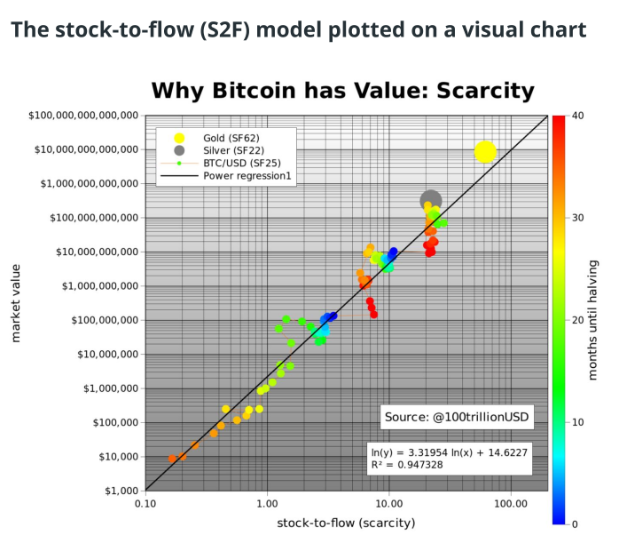

Mô hình giá Bitcoin đầu tiên và được thừa nhận rộng rãi nhất là Stock-to-Flow (S2F), chuyên dự đoán xu hướng Bitcoin dài hạn dựa trên tính khan hiếm. Vì Bitcoin có nguồn cung cố định nên giá trị lớn nhất là sự khan hiếm của nó và nguồn cung BTC giảm dần qua thời gian.

Mô hình này lấy mô hình S2F của vàng và bạc làm chuẩn. Thuật ngữ S2F đề cập dòng cung mới liên quan đến lượng cung lưu thông hiện có. Mô hình này quy ước giá trị của vàng tăng lên theo thời gian bởi vì không thể tạo ra tất cả nguồn cung vàng đang lưu thông để làm cho kim loại quý trở nên vô giá trị.

Không giống như vàng và bạc, nguồn cung Bitcoin cố định và halving giảm tốc độ sản xuất nguồn cung sau 4 năm 1 lần. Như vậy, về lý thuyết, Bitcoin thậm chí còn khan hiếm hơn vàng và bạc. Mô hình dự đoán vốn hóa thị trường của Bitcoin sẽ vượt quá 1 nghìn tỷ đô la sau halving tháng 5/2020. Dự đoán này phù hợp với hiệu suất của Bitcoin sau các lần halving trước đó vào năm 2012 và 2016. Cha đẻ mô hình PlanB giải thích:

“Giá trị thị trường dự đoán cho Bitcoin sau khi halving tháng 5/2020 là 1 triệu đô la, tương đương với giá Bitcoin 55,000 đô la. Điều đó khá ngoạn mục. Tôi đoán thời gian sẽ trả lời và có lẽ chúng ta sẽ biết điều đó sau 1 hoặc 2 năm kể từ khi halving”.

Bên cạnh đó, các nhà phê bình chỉ ra 2 lý do để chỉ trích S2F. Đầu tiên, giả định giá trị của vàng chỉ xuất phát từ sự khan hiếm là không chính xác. Thứ hai, việc sử dụng hồi quy tuyến tính có thể dẫn đến dự đoán không đúng. Giám đốc đầu tư Nico Cordeiro của quỹ phòng hộ tiền điện tử Strix Leviathan đã viết:

“Từ nền tảng lý thuyết, mô hình dựa trên khẳng định khá quyết đoán rằng vốn hóa thị trường USD của hàng hóa tiền tệ (ví dụ: vàng và bạc) có nguồn gốc trực tiếp từ tỷ lệ cung mới của chúng. Không có bằng chứng hay nghiên cứu nào chứng minh quan điểm này, ngoài các điểm dữ liệu đơn lẻ được chọn để lập biểu đồ vốn hóa thị trường vàng và bạc so với quỹ đạo Bitcoin”.

Cordeiro cũng lập luận việc sử dụng hồi quy tuyến tính để lập biểu đồ mô hình S2F có xác suất cao về “kết quả giả mạo”. Nhà đầu tư nói rằng nhiều điểm dữ liệu ngẫu nhiên có thể phù hợp với mô hình là kết quả của hồi quy.

Tuy nhiên, rất khó để nhận định mô hình S2F là chính xác hay thiếu sót, bởi vì không có đủ dữ liệu để từ chối dứt khoát các dự đoán được mô hình đưa ra. Ví dụ, thiếu bằng chứng chứng minh giá trị của vàng phụ thuộc vào sự khan hiếm của nó. Tuy nhiên, cũng rất khó để chứng minh sự khan hiếm không phải là chất xúc tác chính để vàng trở thành kho lưu trữ giá trị.

Elliot Wave

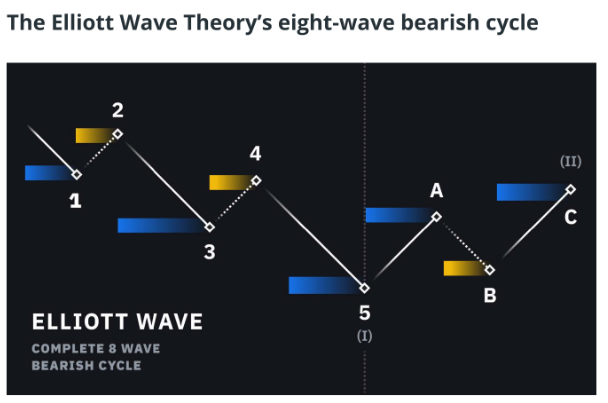

Lý thuyết Elliott Wave được các nhà phân tích kỹ thuật sử dụng rộng rãi để xác định chu kỳ thị trường. Nó phát hiện cả chu kỳ giảm và tăng, bằng cách giả định thị trường di chuyển dựa trên tâm lý đám đông. Thông thường, lý thuyết Elliott Wave được áp dụng trong nhiều kịch bản giảm giá. Nó trình bày một động thái gồm 8 phần, trong đó giá của tài sản giảm trên từng mức.

Lý thuyết Elliott Wave thường bị chỉ trích vì bị coi là quá chủ quan. Nó cũng giả định thị trường theo cùng một tâm lý đám đông qua các khung thời gian khác nhau. Do đó, thường dẫn đến các dự đoán giá cực đoan cho cả kịch bản giảm và tăng.

Một báo cáo về lý thuyết Elliott Wave của Binance Academy viết:

“Các nhà phê bình cho rằng Lý thuyết Elliott Wave không phải là một lý thuyết hợp lệ do tính chất chủ quan cao và dựa vào một bộ quy tắc lỏng lẻo. Tuy nhiên, có hàng ngàn nhà đầu tư và trader thành công đã tìm cách áp dụng các nguyên tắc của Elliott một cách có lợi nhuận”.

Lý thuyết Elliott Wave không phải là mô hình kỹ thuật cụ thể hoặc cấu trúc thị trường. Nó là nguyên tắc có thể được các trader chấp nhận nếu họ thấy phù hợp, tùy thuộc vào xu hướng giá của tài sản tại thời điểm nhất định. Thật khó để xác định lý thuyết Elliott Wave không chính xác hoặc thiếu sót, bởi vì nó không đặt ra các mục tiêu cụ thể, tùy thuộc vào trader và nhà phân tích kỹ thuật áp dụng nguyên tắc này để đánh giá tâm lý đám đông của một thị trường nhất định.

Lý thuyết Hyperwave

Lý thuyết Hyperwave được trader có uy tín Tone Vays phổ biến trong thị trường tiền điện tử nhằm xác định sự hình thành của một bong bóng tiềm năng trên thị trường. Đây là chu kỳ thị trường gồm 7 phần, cho thấy đảo ngược xu hướng giảm giá thường ở mức đỉnh. Cấu trúc Hyperwave tương tự như nguyên tắc Elliott Wave, nhưng chỉ liên quan đến các kịch bản giảm giá.

Dự đoán giá dựa trên Hyperwave thường gây tranh cãi bởi vì cho rằng đỉnh của tài sản đã đạt được. Do đó, nó thường dẫn đến những dự đoán cực đoan, kêu gọi giảm 80% đến 90% từ đỉnh địa phương. Chẳng hạn, Vays nói rằng mình đã sử dụng Lý thuyết Hyperwave vào đầu năm 2018 để dự đoán mục tiêu giá 1,500 đô la. Trong 1.5 năm tiếp theo, giá Bitcoin giảm từ khoảng 18,000 đô la xuống còn 3,100 đô la.

Đề cập đến Lý thuyết Hyperwave, Vays cho biết:

“Tôi đã giảm 12%. Đó là lỗi của tôi. Khi tôi dự đoán 1,500 đô la (từ đầu tháng 1/2018), tôi chỉ bị giảm 12% ở mức thấp của thị trường gấu”.

Trong một cuộc thảo luận gần đây về Lý thuyết Hyperwave, Vays nhận định mô hình vẫn đang kêu gọi mức giá 1,000 đô la cho Bitcoin. Nhưng Vays nhấn mạnh rằng điều đó không có nghĩa là anh đang chờ BTC giảm xuống mức 1,000 đô la, cho thấy đó chỉ là một lý thuyết và một điểm tham chiếu. Vays lưu ý:

“Tôi không biết tại sao mọi người nghĩ rằng tôi vẫn đang chờ 1,200 đô la hoặc 1,500 đô la. Đó là quan điểm lố bịch. Mọi người dường như rất bối rối. Và vì một số lý do, mọi người dường như rất khó chịu khi tôi nói Bitcoin có xác suất cao về 1,500 đô la. Tôi đã nói điều đó khi Bitcoin ở mức cao kỷ lục”.

Các bạn có thể xem giá BTC tại đây.

- Thẻ đính kèm:

- Strix Leviathan

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Wrapped eETH

Wrapped eETH  Ethena USDe

Ethena USDe  Stellar

Stellar

.png)