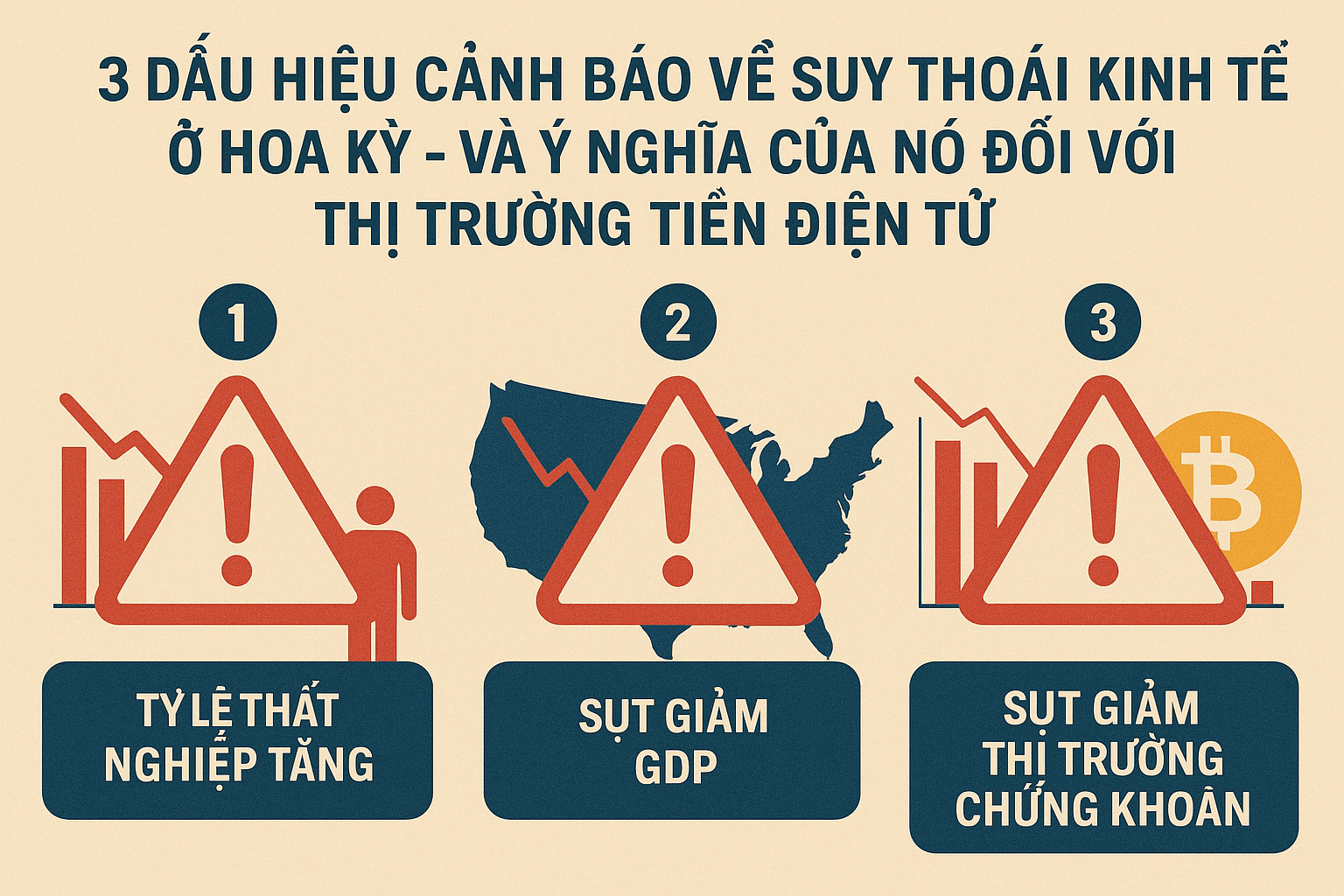

Vào ngày 12 tháng 3, Tổng thống Hoa Kỳ Donald Trump đã có bài phát biểu dài 10 phút về COVID-19, cùng với tuyên bố chính thức của Tổ chức Y tế Thế giới, một ngày trước khi dịch bệnh bùng phát, gây ra sự hoảng loạn trên thị trường toàn cầu.

Các nhà đầu tư đổ xô đến sự an toàn của tiền mặt và không có loại tiền điện tử nào miễn nhiễm với bán tháo hàng loạt. Tổng vốn hóa thị trường trong không gian tiền điện tử giảm hơn 25% trong vài giờ. Bitcoin, mặc dù nổi tiếng là nơi trú ẩn an toàn, đã giảm 48% trong khoảng thời gian 24 giờ. 43% giá trị của Ether biến mất đã đánh dấu hiệu suất một ngày tồi tệ nhất của nó.

Trong khi giá tiền điện tử đã tạm thời tăng trở lại, defi vẫn tiếp tục cảm nhận hậu quả của “Thứ Năm Đen Tối”. Do thua lỗ bất ngờ của ETH, hàng triệu đô la đã bị thanh lý và các ứng dụng DeFi tạm thời ngừng hoạt động.

Biến động giá là điều vốn có của đầu tư tiền điện tử, nhưng thanh lý hàng loạt và các ứng dụng bị lỗi không phải tiêu chuẩn của DeFi. Triết lý cơ sở của nó là loại bỏ các trung gian tập trung trong hệ thống tài chính, nhưng mục tiêu cao cả này sẽ không thể đạt được nếu cơ chế của DeFi bị phá vỡ. Tài sản tiền điện tử sẽ luôn biến động và cơ sở hạ tầng DeFi phải được bảo vệ để chống lại sự thay đổi giá hàng ngày, bất kể kịch tính như thế nào.

Cộng đồng DeFi phải giải quyết ba vấn đề chính được kết nối với nhau:

- Không gian DeFi phụ thuộc quá nhiều vào tài sản Ethereum.

- Cách tiếp cận dựa trên thanh lý để chuyển giá trị chuỗi chéo (cross-chain) là nguy hiểm.

- Các cơ chế tính toán đa chữ ký và nhiều bên là không đủ để đảm bảo tính năng động và an toàn trong môi trường DeFi.

Sự phụ thuộc vào Ethereum của Defi gây ra rủi ro hệ thống cho lĩnh vực này

Một câu thần chú phổ biến trong thế giới tư vấn tài chính là “tránh bỏ tất cả trứng vào một giỏ”. Nói cách khác, việc nắm giữ danh mục đầu tư đa dạng đảm bảo rằng bạn sẽ không mất quá nhiều tiền nếu một lĩnh vực cụ thể của nền kinh tế gặp sự cố.

Trong lĩnh vực DeFi, tất cả các quả trứng đều ở Ethereum, nơi kiểm soát vận may của các ứng dụng và nhà đầu tư DeFi. Ví dụ: người dùng của các hệ thống phổ biến như MakerDAO chủ yếu sử dụng Ethereum làm tài sản thế chấp. Khi flash crash của Ether xảy ra, người dùng tranh nhau tái thế chấp và mạng trở nên tắc nghẽn. Điều này làm cho khu vực DeFi dễ bị tấn công đặc biệt trước những biến động về giá và tắc nghẽn mạng của Ether. Để các hệ thống DeFi mở rộng quy mô, các hệ thống này cần quyền truy cập vào các tài sản vốn hóa thị trường lớn hơn như Bitcoin, cũng như một loạt các tiền điện tử đa dạng hơn.

Chẳng hạn, khi giá của ETH giảm mạnh vào Thứ Năm đen tối, kết quả được dự đoán là rất thảm khốc. Người dùng MakerDAO đã mất hàng triệu đô la, giá tiên tri bị lag và các ứng dụng như dYdX và Nuo phải thay đổi phí để xử lý các giao dịch bị trì hoãn. Chuỗi sự kiện này không phải là không có tiền lệ: Mạng Ethereum đã bị tắc nghẽn tương tự vào năm 2017. Mặc dù có những vấn đề này, Ethereum vẫn và sẽ vẫn là một phần không thể thiếu trong hệ sinh thái DeFi và các kế hoạch cho ETH 2.0 của giao thức hy vọng sẽ giúp ích.

Nhưng để phát triển và mở rộng quy mô cộng đồng của mình, các ứng dụng DeFi nên hướng tới các tài sản chuỗi chéo được kích hoạt bởi khả năng tương tác chung, điều này sẽ cho phép tài sản thế chấp với bất kỳ tài sản tiền điện tử nào để đổi lấy bất kỳ tài sản tiền điện tử nào khác. Khả năng tương tác chung sẽ cung cấp tính thanh khoản cao hơn cho các ứng dụng DeFi, giảm thiểu rủi ro tiếp xúc với giá ETH và giảm bớt sự phụ thuộc của DeFi vào mạng Ethereum.

Mở rộng phạm vi của các cặp chuỗi chéo sẽ đặc biệt quan trọng để thúc đẩy việc áp dụng đại trà. Khi các stablecoin như Libra, Celo và thậm chí cả nhân dân tệ kỹ thuật số của Trung Quốc xuất hiện trực tuyến, thanh khoản chuỗi chéo có thể đóng vai trò là cầu nối khuyến khích người mới sử dụng tiền điện tử mua Bitcoin, Ether hoặc các tài sản phi tập trung khác của họ như một phương tiện để vay các khoản vay ổn định.

Một cách tiếp cận dựa trên thanh lý để tương tác là nguy hiểm

Trải nghiệm Thứ Năm Đen tối của MakerDAO và Compound, hai trong số các giao thức phổ biến nhất của DeFi, cung cấp một tình huống nghiên cứu mang tính hướng dẫn về lý do tại sao các cơ chế thanh lý gây rủi ro cho người tham gia DeFi.

Khi giá ETH, bắt đầu giảm mạnh vào tối ngày 12 tháng 3, trình tiên tri của MakerDAO, các bot tự động xác định thông tin về giá cho người cho vay và người vay, đã không thể đối phó được với tốc độ và mức độ nghiêm trọng của sự cố giá. Người dùng MakerDAO rất muốn thu hồi các khoản vay của họ, nhưng tình trạng tắc nghẽn mạng nghiêm trọng và phí gas cao đã khiến họ không thể gửi thêm ETH (để duy trì tỷ lệ cho vay thế chấp 150 đến 100 của họ) và trả lại Dai cho họ, dẫn đến 4,5 triệu đô la bị thanh lý với giá rẻ vô lý. Compound đã trải qua tình trạng tương tự với số lượng thanh lý cao nhất lên tới hơn 4 triệu đô la, chủ yếu là trong ETH được thế chấp.

Ngoài vai trò của Ethereum, trong cuộc tranh luận này, cũng nên tập trung vào cách tiếp cận dựa trên thanh lý này đối với Defi. Khi phát sinh sự cố mạng, các cơ chế dựa trên thanh lý có thể tàn phá người dùng tin tưởng. Các vị trí không thể được tái thế chấp kịp thời, các khoản vay không thể được hoàn trả, các oracle không thể cập nhật giá của họ, giá tiên tri bị lag so với giá thật và thanh lý ngừng hoạt động.

Đây là một thách thức nghiêm trọng để mang tài sản chuỗi chéo và thanh khoản đến với DeFi. Chúng ta không được thế chấp các tài sản này bằng ETH hoặc dựa vào các cơ chế thanh lý. Nếu chúng ta làm như vậy, các hệ thống DeFi có thể có quyền truy cập vào thanh khoản và tài sản chuỗi chéo, nhưng chúng ta vừa chuyển rủi ro của các cơ chế thanh lý rối loạn chức năng đến một nơi khác; vấn đề chưa thực sự được giải quyết. Tồi tệ hơn, nếu DeFi sau đó tiếp tục sử dụng các tài sản chuỗi chéo này làm tài sản thế chấp, thì chúng ta đang gặp rủi ro thanh lý. Không những thế, vốn hóa thị trường của tài sản chuỗi chéo sẽ bị hạn chế bởi vốn hóa thị trường và biến động của ETH.

Thay vào đó, DeFi cần các tài sản chuỗi chéo được thế chấp bởi các token gốc có giá trị chỉ được lấy từ việc sử dụng các tài sản. Bằng cách này, sự ổn định và vốn hóa thị trường của các tài sản chuỗi chéo không phụ thuộc vào bất cứ điều gì khác ngoài những tài sản đó. Các hệ thống như vậy không chỉ tồn tại trong biến động và hoảng loạn thị trường, mà còn phát triển mạnh. Các sàn giao dịch phi tập trung DEX, chứng kiến khối lượng giao dịch lịch sử và lợi nhuận thu phí trong Thứ Năm Đen Tối, là một ví dụ về loại hệ thống này. Mặc dù lưu trữ rất nhiều tài sản thế chấp ETH, DEX vẫn an toàn và hữu ích trong thời điểm biến động cao.

Các giải pháp tương tác phải vượt ra ngoài đa chữ ký và MPC

Mặc dù cả hai cơ chế tính toán đa nhóm MPC và đa chữ ký đều xứng đáng được chúng ta khen ngợi vì đã củng cố quyền giám sát tiền điện tử, nhưng hiện tại không đủ để đảm bảo cho kiểu mạng phi tập trung, hoạt động 24/7 mà DeFi đang hướng tới.

Đa chữ ký, yêu cầu nhiều chữ ký để ủy quyền cho bất kỳ giao dịch nào, không có khả năng mở rộng hoặc cho phép các chức năng tự trị trong một thiết lập phi tập trung lớn. MPC được ưa chuộng hơn và là một bước đột phá công nghệ quan trọng trong việc bảo vệ các mạng phi tập trung, nhưng MPC dễ bị ngoại tuyến khi chỉ một vài node bị lỗi và chúng có các giai đoạn tiền tính toán phức tạp không tương thích với hệ thống tài chính phi tập trung 24/7.

Do đó, để đảm bảo các dịch vụ tài chính phi tập trung năng động và an toàn, các giao thức DeFi phải tìm đến các loại MPC mới mà không bị lỗi khi những người tham gia cơ bản ngoại tuyến, không có các giai đoạn tiền tính toán phức tạp và có thể vẫn ổn định và hoạt động ngay cả trong thời gian biến động thị trường cao.

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Stellar

Stellar