Việc chốt đồng peso thất bại của Argentina

Vào những năm 1990, đồng peso của Argentina đã được chốt bằng đồng đô la Mỹ. Điều này có nghĩa là chính phủ Argentina đảm bảo rằng bất cứ ai cũng có thể đổi một peso lấy một đô la Mỹ. Nếu bạn có 1.000 peso trong tài khoản ngân hàng của mình, bạn có thể đi vào ngân hàng và yêu cầu 1.000 đô la Mỹ và nhân viên giao dịch sẽ giao nó cho bạn.

Đến năm 2001, việc chốt đã trở nên không bền vững và chính phủ Argentina đã phế bỏ nó. Kết quả là, tỷ giá hối đoái rơi vào tình trạng rơi tự do.

Hãy tưởng tượng nếu bạn nhìn vào tài khoản ngân hàng của bạn và giá trị tài sản của bạn đã giảm 75 phần trăm trong suốt một năm mà bạn không tiêu tới một xu. Đó là những điều “đắng lòng” đã xảy ra với công dân Argentina vào năm 2001.

Trong vòng chưa đầy một năm, tỷ giá hối đoái đã đi từ 1: 1 đến 4: 1. Nếu bạn có 10.000 peso trong tài khoản ngân hàng vào năm 2001, một năm sau bạn sẽ chỉ có 2.500 đô la.

Ý định rút tiền đô la Mỹ khi tỷ giá hối đoái giảm mạnh đã bị cản trở đối với hầu hết người dân vì đột biến rút tiền gửi đồng nghĩa với việc không còn đô la Mỹ nào để trao trả.

Tôi đã sống một năm với một người phụ nữ đã nghỉ hưu ở Córdoba vào những năm 2000, người đã kể lại cho tôi về cảm giác khi nước mắt lưng tròng nhìn khoản tiết kiệm hưu trí của mình bị cắt giảm 75% và cô phải ngủ ngay vỉa hè bên ngoài ngân hàng, với hy vọng có thể rút được tiền.

Đang buồn là , chuyện này không phải là duy nhất ở Argentina vào năm 2001.

Sự ra mắt của tiền giấy

Như Jack Weatherford đã kể chi tiết trong cuốn sách The History of Money (Lịch sử của tiền tệ), câu chuyện về tiền tệ pháp định (fiat) bắt đầu từ thế kỷ 17, đánh dấu sự ra mắt của tiền giấy trong bối cảnh thế giới hiện đại. Miễn là tiền giấy này được hỗ trợ bởi một số dạng hàng hóa, như vàng hoặc bạc (bản vị vàng) và mọi thứ đều có vẻ thuận lợi. Việc mang và giữ tiền giấy có vẻ đáng tin cậy và thuận tiện hơn nhiều so với việc giữ các kim loại quý thực sự hỗ trợ chúng.

Tuy nhiên, lúc nào cũng vậy, chính phủ hoặc ngân hàng chịu trách nhiệm in tiền luôn phát hành nhiều tiền giấy hơn so với lượng kim loại hỗ trợ chúng. Liệu đây có phải điều “đúng đắn” nên làm hay không đã trở thành vấn đề tranh luận, nhưng một khi quá trình mất giá bắt đầu, nó chắc chắn sẽ tăng lên dần, với ngày càng nhiều giấy bạc được phát hành với giá trị ngày càng ít.

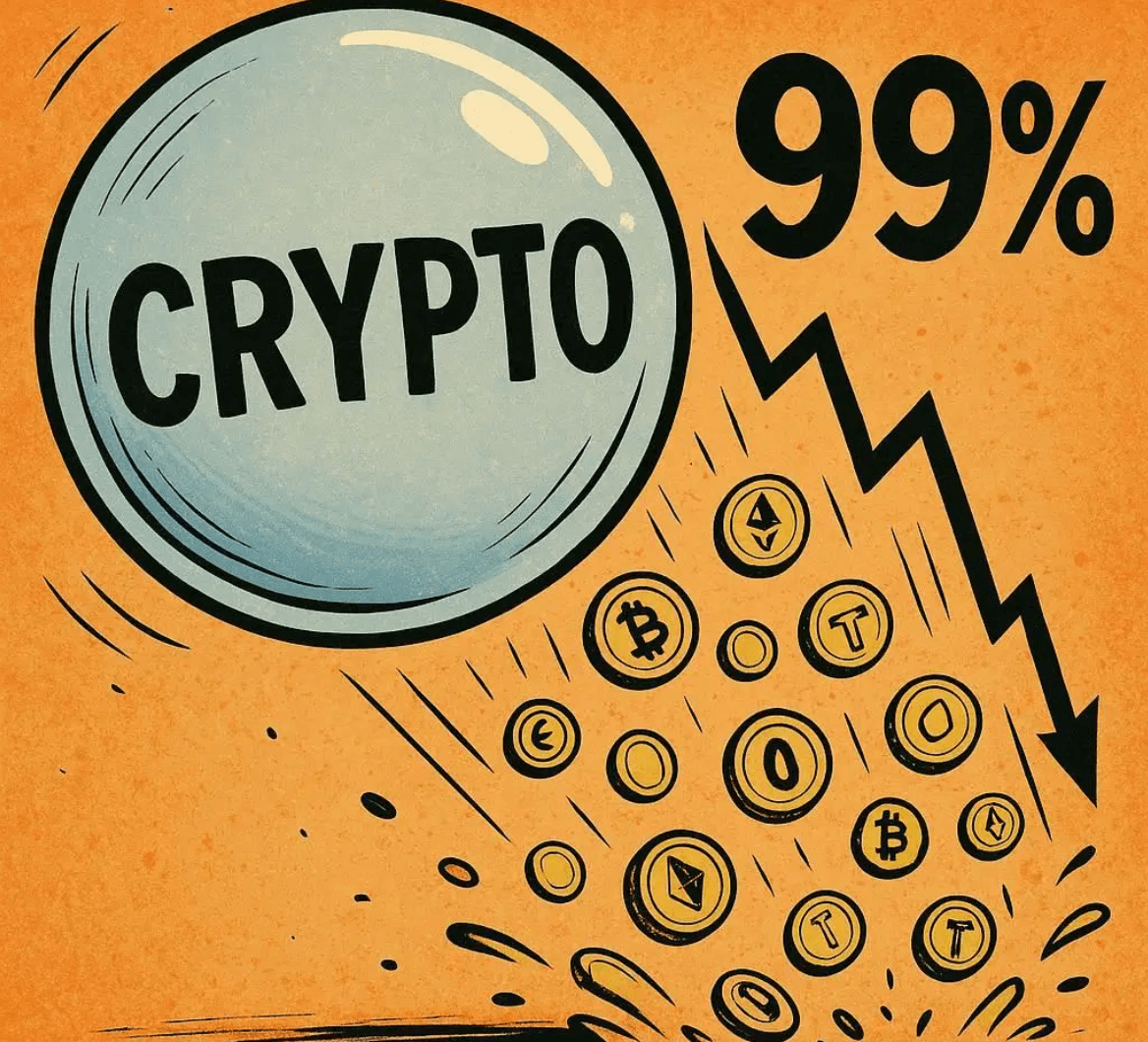

Một phân tích về tiền tệ fiat trong thế kỷ 20 cho thấy có 56 giai đoạn siêu lạm phát. Một nghiên cứu khác cho thấy tuổi thọ trung bình của một loại tiền tệ fiat là 27 năm: 20% thất bại do siêu lạm phát (37 loại tiền tệ trải qua siêu lạm phát trong thế kỷ 20), 21% bị phá hủy bởi chiến tranh, 12% bị phá hủy bởi sự độc lập, 24% bị phá hủy bởi độc lập cải cách, và chỉ 23 phần trăm còn đang lưu hành.

Trong số những tiền fiat vẫn còn đang lưu hành, tất cả đều đã mất một lượng lớn giá trị ban đầu của chúng mà được đo bằng tiền hàng hóa như vàng hoặc bạc. Được thành lập vào năm 1694, đồng Bảng Anh là đồng tiền fiat lâu đời nhất còn tồn tại. Ở tuổi chín muồi với 325 năm, nó phải được coi là một loại tiền tệ fiat rất thành công. Tuy nhiên, đồng bảng Anh ban đầu được định giá là 12 ounce bạc, do đó giá trị của nó ngày nay chỉ bằng một nửa của 1 phần trăm giá trị ban đầu của nó.

Đồng đô la Mỹ đã được loại bỏ khỏi tiêu chuẩn bản vị vàng vào năm 1971, khi giá là 1/35 USD một ounce vàng. Đó cũng là lúc Tổng thống Nixon sa lầy trong chiến tranh xâm lược Việt Nam, nước Mỹ đang phải đối mặt với lần thua cuộc đầu tiên trong lịch sử lập quốc của họ, cũng là thất bại cay đắng nhất cho tới ngày hôm nay của Mỹ. Nixon ngày đó buộc phải bỏ tiêu chuẩn bản vị vàng được chính Mỹ đề ra trước 1945 để cứu vớt nền kinh tế đang chìm vào phá sản và một cuộc khủng hoảng dầu lửa sắp diễn ra.

Đến năm 2011, đồng đô la Mỹ đã mất 97 phần trăm giá trị.

Trong cuốn sách The Ascent of Money, nhà sử học Niall Ferguson kể rằng một trong những cách chính mà sự sụt giá đã xảy ra là các nhà cai trị đã buộc phải in tiền để tài trợ cho các cuộc chiến.

Khi một người cai trị bắt đầu làm việc này, nó trở thành một tình huống “thế lưỡng nan của người tù” cổ điển và những người khác phải tuân theo. Sẽ tốt hơn cho tất cả mọi người nếu không ai nổ súng, nhưng ngay khi một người cai trị hoặc chính phủ kích thích họ, thì những người khác sẽ phải theo kịp không thì họ có nguy cơ bị chinh phục.

Một phần lý do khiến Đức thua Thế chiến I và trải qua lạm phát tiền tệ tồi tệ hơn so với Đồng minh là vì thị trường trái phiếu Đức và Áo kém phát triển hơn nhiều so với thị trường Pháp, Anh và Mỹ, nơi có thể tiếp cận được nhiều vốn hơn. Không thể huy động tiền thông qua phát hành trái phiếu, Đức buộc phải in tiền nhanh hơn các cường quốc khác để tài trợ cho tham vọng bá quyền của họ.

Nó cũng rất đáng lưu ý rằng trong một xã hội dân chủ, các chính trị gia thường không sẵn sàng tăng thuế hoặc cân đối ngân sách vì sự giận dữ sẽ xảy ra của cử tri. Đối với họ, lạm phát và sự mất giá của đồng tiền là thích hợp hơn vì chúng tạo thành một loại thuế ẩn.

Hậu quả của những quyết định tồi tệ về chính sách tiền tệ có thể mất hàng thập kỷ mới xuất hiện, nhưng nhiệm kì của các chính trị gia chỉ kéo dài một vài năm – trì hoãn xử lí các vấn đề với mục đích tài trợ cho các cử tri và các dự án yêu thích của các cử tri đã được chứng minh là một cách tốt để được bầu cử.

Khi bạn đưa ra lựa chọn về chi tiêu cá nhân của mình, chắc chắn bạn sẽ gặp phải những quyết định khó khăn – bạn có thể nhận một khoản thế chấp lớn hơn và mua một ngôi nhà lớn hơn nhưng điều đó có nghĩa là làm việc thêm năm năm trước khi bạn có thể nghỉ hưu, điều đó có đáng không? Khả năng in tiền có nghĩa là các chính trị gia có thể, trên thực tế, mua ngôi nhà lớn hơn cho chính họ hoặc cử tri của họ ngày hôm nay và khiến người khác làm việc thêm năm năm trong tương lai để trả tiền cho nó.

Trường hợp Bitcoin chống lại Fiat

Cuối cùng, tất cả các lý do cho sự mất giá đều tập trung vào các ưu đãi không phù hợp giữa các chính trị gia hoặc những người khác trong việc kiểm soát chính sách tiền tệ và các cá nhân nắm giữ tiền tệ. Bất cứ khi nào một hệ thống cho phép ai đó thay đổi lịch sử bằng cách nhấn phím, bạn không có lựa chọn nào khác ngoài việc tin tưởng rằng tất cả những người có quyền nhấn phím đó sẽ hoàn toàn trung thực và hoàn toàn có năng lực. Than ôi, nhân loại, chưa nói đến chính trị gia, không có hồ sơ theo dõi tốt nhất của một trong những mặt trận đó.

Khi mạng Bitcoin hoạt động vào tháng 1 năm 2009, Satoshi đã ghi lại tiêu đề của một câu chuyện đang diễn ra vào ngày hôm đó trên tờ Thời báo Times:

“Thời điểm 03/1/2009 Tổng Thống đang đứng trên bờ vực phải ra tay cứu trợ lần thứ hai cho các ngân hàng”

Mặc dù chúng ta không thể biết chắc chắn những gì đang diễn ra trong tâm trí Satoshi vào thời điểm đó, nhưng lời giải thích phù hợp nhất là Satoshi đang bình luận về các quyết định được đưa ra để đối phó với cuộc khủng hoảng tài chính toàn cầu năm 2008 bởi một nhóm nhỏ chịu trách nhiệm với chính sách tiền tệ toàn cầu. Mặc dù nhiều người trên thế giới bị ảnh hưởng bởi những quyết định này, nhưng có rất ít người có tiếng nói trong vấn đề này.

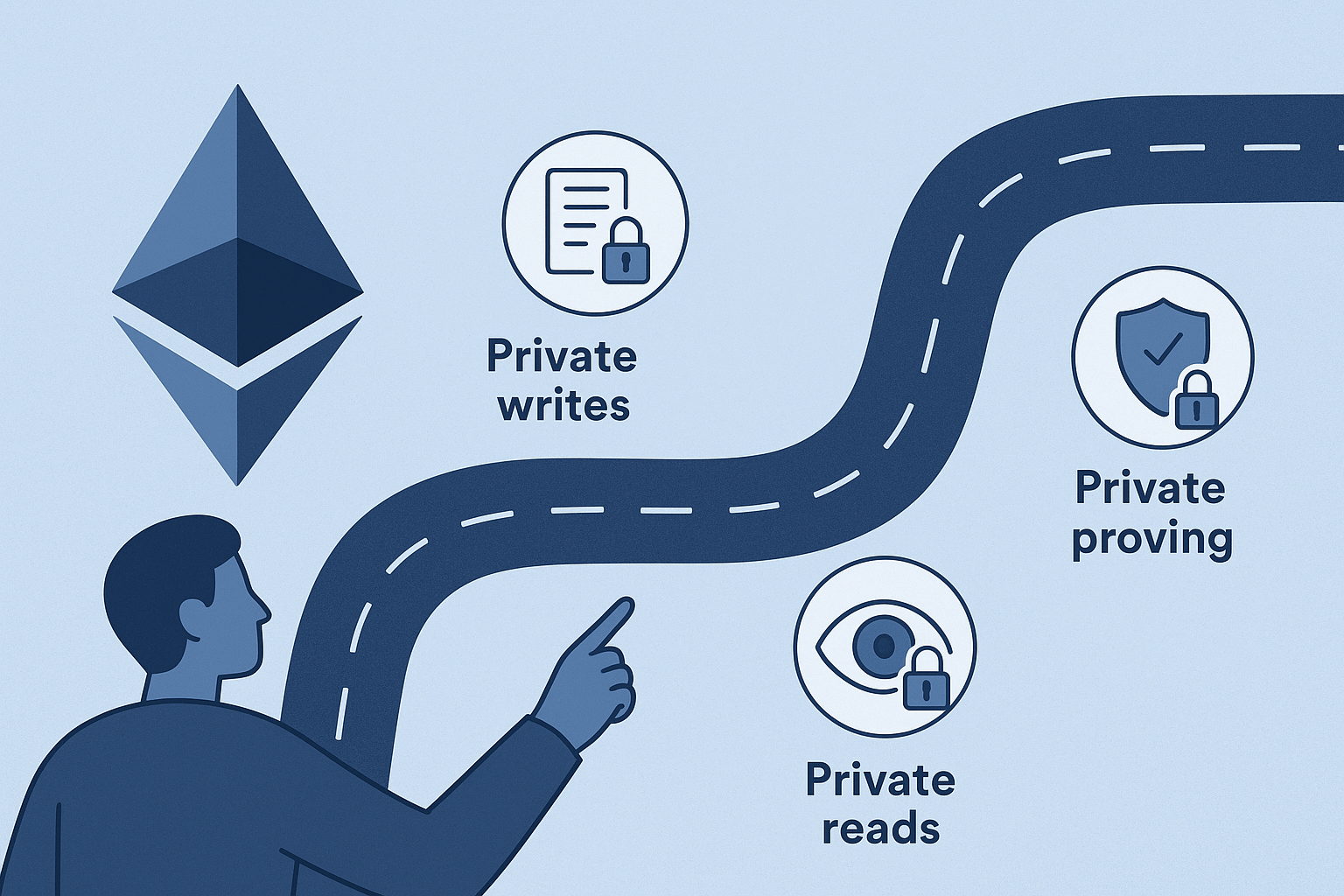

Thay vì đưa ra các quyết định có ảnh hưởng về hệ thống tiền tệ, như cứu trợ hoặc nới lỏng định lượng, tùy thuộc vào sự trung thực và năng lực hoàn hảo của một cá nhân hoặc một nhóm nhỏ, Satoshi đã hình dung Bitcoin như là một hệ thống tiền tệ mạnh mẽ hơn, với cơ cấu quyền lực phân tán hơn sẽ khiến cho một cá nhân hoặc một nhóm nhỏ các cá nhân không thể hành động đơn phương.

Thay vì đưa ra các quyết định có ảnh hưởng về hệ thống tiền tệ như cứu trợ dựa vào một cá nhân hoặc một nhóm nhỏ, như Tổng thống Mỹ và Chủ tịch Cục Dự trữ Liên bang FED, Satoshi và những người đề xuất Bitcoin đã theo ông, hình dung bitcoin sẽ có cơ cấu quyền lực phân tán hơn, vượt quá sự kiểm soát của một cá nhân.

Được xem như là một loại tiền tệ, bitcoin có nhiều đặc tính giống như vàng. Chúng ta biết chính xác có bao nhiêu bitcoin sẽ được tạo ra – 21 triệu – và biết cả tốc độ chúng sẽ được tạo ra. Giống như việc khai thác vàng bị giới hạn bởi các thuộc tính địa chất của Vàng, khả năng thay đổi các biến này trong bitcoin nằm ngoài tầm kiểm soát của bất kỳ một người hoặc một nhóm nhỏ cá nhân nào. Điều này mang lại cho bitcoin một tỷ lệ dự trữ trên lưu thông có thể dự đoán được. Không một cá nhân nào có thể quyết định tạo ra gấp đôi số bitcoin vào ngày mai, ngay cả khi nó là phương tiện chính trị.

Tuy nhiên, bitcoin cũng có một số tính chất mà vàng không có. Ví dụ, nó dễ dàng chia nhỏ và vận chuyển. Ai đó ở Việt Nam có thể gửi 1/100 bitcoin cho ai đó ở Lào trong vòng 10 phút tới 1 giờ.

Nó cũng cực kỳ khó trong việc kiểm duyệt các giao dịch bitcoin. Nếu tôi có kết nối internet và đồng ý trả phí mạng, thì không có gì có thể ngăn tôi gửi bitcoin cho bất cứ ai tôi muốn.

Tất nhiên, điều này không có nghĩa là bitcoin không phải là một công cụ đầu cơ biến động mạnh hiện nay – đó đúng là công cụ đầu cơ có tính biến động – nhưng nó chỉ ra lý do tại sao lại có nhiều nhà đầu cơ trên thị trường đến vậy. Nếu các ngân hàng trung ương ở bất kỳ quốc gia nào không thể tiết lộ bảng cân đối kế toán một cách nhẹ nhàng và lạm phát xảy ra, những người tiết kiệm sẽ tìm kiếm một nơi an toàn để cất giữ tài sản của họ.

Trong kịch bản này, bitcoin, một loại “vàng kỹ thuật số” có thể chia nhỏ và chuyển nhượng dễ dàng, có thể tỏa sáng.

- Bitcoin (BTC) giành lại mức $8,700 để chuẩn bị đẩy lên mức $9,000

- Giá Bitcoin có thể tăng 60% trong hai tháng tới, nhà phân tích đề xuất

Thủy Tiên

Tạp chí Bitcoin/Bitcoinmagazine

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Sui

Sui  Stellar

Stellar