Quỹ ETF là gì?

Quỹ ETF – Exchange Traded Fund – vốn là một quỹ đầu tư giao dịch trên các sàn chứng khoán, tương tự như cổ phiếu, hoạt động như một danh sách bao gồm nhiều loại tài sản thay vì chỉ một loại như đầu tư thông thường.

Lấy ví dụ một quỹ ETF bao gồm nhiều cổ phiếu của ngành thép, bạn có thể đem số tiền mình có để đầu tư vào quỹ ETF này thay vì chỉ một công ty nhất định. Điều này có lợi hơn khi bạn nhận thấy rằng ngành thép đang phát triển. Đồng thời, rủi ro đầu tư của bạn cũng được phân tán vì bạn không phải phụ thuộc vào hoạt động của bất cứ công ty cụ thể nào.

Tài sản trong quỹ ETF sẽ được kiểm soát bởi nhà quản lý quỹ và được đem ra giao dịch gần đúng với giá trị tài sản ròng của nó.

Quỹ Bitcoin ETF là gì ?

Quỹ Bitcoin ETF là một rổ đầu tư mô phỏng toàn bộ chỉ số Bitcoin của các công ty cấu thành nên. Bitcoin ETF sẽ theo dõi giá trị Bitcoin và được đem ra giao dịch trên thị trường chứng khoán truyền thống. Những nhà đầu tư vào quỹ Bitcoin ETF sẽ phải suy đoán giá trị của Bitcoin mà không có một chiếc ví Bitcoin để bảo vệ tài sản. Đây là ưu điểm cũng như nhược điểm của quỹ Bitcoin ETF. Những nhà đầu tư thực sự không sở hữu bất kỳ Bitcoin nào, tương tự như quỹ ETF Vàng (GLD). Nó trông giống như chứng khoán phái sinh. Hình thức này sẽ giúp các nhà đầu tư non kinh nghiệm dễ dàng tham gia vào thị trường Bitcoin. Với Quỹ Bitcoin ETF, nhà đầu tư lớn có thể đầu tư cùng lúc vào nhiều loại cryptocurrency hoặc vừa đầu tư chứng khoán và đầu tư Bitcoin chỉ trong một danh mục duy nhất.

Trước khi đi sâu vào Bitcoin ETF, chúng ta sẽ tìm hiểu qua về ETF để có cái nhìn sâu sắc hơn về nó.

ETF được tạo ra như thế nào?

Khi một ETF muốn tạo ra cổ phần mới của quỹ của mình, nó sẽ chuyển sang một người được gọi là người tham gia được ủy quyền (AP) để được trợ giúp. Một AP chỉ là một cái tên ưa thích cho một người có trách nhiệm mua các tài sản cơ bản mà một ETF muốn giữ. AP yêu cầu giấy phép từ nhà cung cấp ETF và thường là các tổ chức tài chính có nhiều sức mua.

Dưới đây là các bước cơ bản:

- AP bắt đầu quá trình bằng cách mua các tài sản cơ bản. Ví dụ, nếu một ETF muốn theo dõi S & P500, một AP sẽ mua một số tiền thích hợp của mỗi chứng khoán dựa trên trọng số chỉ mục.

- AP gửi các tài sản cho nhà cung cấp ETF.

- Đổi lại, nhà cung cấp ETF gửi lại cổ phần của quỹ trở lại AP. Giá trị của các cổ phiếu này bằng với tài sản mà nhà cung cấp ETF vừa nhận được.

ETF được đổi như thế nào?

Quá trình quy đổi hoạt động theo hướng ngược lại.

- AP gửi qua cổ phiếu ETF mà họ muốn đổi cho nhà cung cấp ETF.

- Nhà cung cấp ETF trả lại các tài sản cơ bản về cho AP.

Làm thế nào để một ETF giữ giá của nó giống như tài sản cố định của nó?

Bởi vì một ETF được giao dịch như một cổ phiếu, giá của nó sẽ biến động trong ngày giao dịch do sự thay đổi về cung và cầu.

Đôi khi giá có thể cao hơn tài sản cơ bản của nó, hoặc giá trị tài sản ròng (NAV). Khi điều này xảy ra, một ETF được cho là được giao dịch với mức phí bảo hiểm. Ngược lại thì gọi là giao dịch với mức chiết khấu.

AP phân biệt phí bảo hiểm và chiết khấu để giữ giá thị trường được kết hợp chặt chẽ với NAV.

Nếu giá của một ETF vượt trên NAV

Một AP sẽ mua một số tài sản cơ bản và gửi cho nhà cung cấp ETF. Nhà cung cấp ETF sẽ phát hành cổ phiếu mới của quỹ cho AP. Sau đó, AP sẽ bán các cổ phiếu ETF mới này trên thị trường.

Giả sử nhu cầu vẫn giữ nguyên, nguồn cung cao hơn sẽ làm giảm giá của ETF và đưa nó trở lại NAV.

Nếu giá của một ETF thấp hơn NAV

Một AP sẽ mua một số cổ phiếu ETF và đổi lại chúng cho các tài sản cơ bản. AP sau đó bán các tài sản cơ bản với giá NAV để tạo ra lợi nhuận. Lợi nhuận có thể được sử dụng để mua và mua lại nhiều cổ phiếu ETF đắt đỏ hơn.

Nguồn cung suy giảm, giả định nhu cầu không đổi, sẽ làm tăng giá của ETF và đẩy nó về phía NAV.

Từ ETF truyền thống tới Bitcoin ETF

Dường như không thể tránh khỏi hai trong số những lĩnh vực nóng nhất của thế giới đầu tư sẽ sớm gặp nhau. Đối với những người đam mê tiền điện tử và các nhà đầu tư muốn tận dụng sự phổ biến ngày càng tăng của các quỹ giao dịch trao đổi (ETF), khả năng một quỹ ETF theo dõi bitcoin là cơ hội tốt nhất cho loại kết nối này. Tuy nhiên, đã có những nỗi đau và vấn đề ngày càng tăng trong việc cố gắng khởi động các quỹ ETF bitcoin đầu tiên.

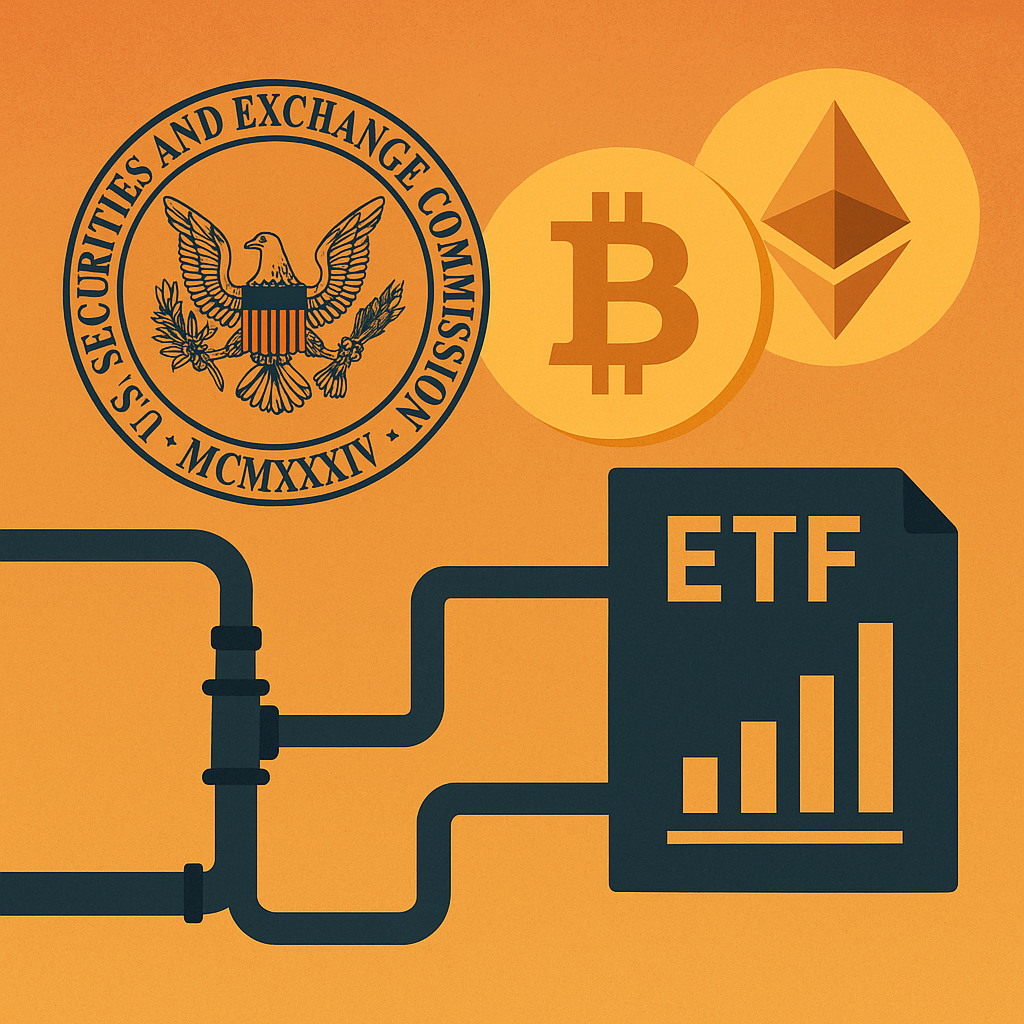

Lý do là vì bitcoin, loại tiền điện tử lớn nhất thế giới tính theo vốn hóa thị trường, phần lớn vẫn chưa được kiểm soát và Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) ngần ngại cho phép một quỹ ETF tập trung vào thị trường tiền điện tử mới và chưa được kiểm chứng công cộng.

Bitcoin ETF hoạt động như thế nào?

Một bitcoin ETF là một mô phỏng theo giá của loại tiền kỹ thuật số phổ biến nhất trên thế giới. Điều này cho phép các nhà đầu tư mua vào ETF mà không cần trải qua quá trình giao dịch bitcoin phức tạp. Hơn nữa, vì những người nắm giữ quỹ ETF sẽ không được đầu tư trực tiếp vào chính bitcoin, họ sẽ không phải lo lắng về các thủ tục lưu trữ và bảo mật phức tạp cần có của các nhà đầu tư tiền điện tử. Có 2 dạng hoạt động của Bitcoin ETF:

1. ETFs về cơ bản hold Bitcoin

Loại ETF này gần như giống hệt với mô hình ETF mà chúng tôi đã mô tả ở trên.

Điểm khác biệt duy nhất là AP có tùy chọn gửi qua giỏ tiền mặt thay vì Bitcoin. Điều này chỉ đơn giản là thuận tiện vì nhiều người AP không muốn mua Bitcoin mà muốn tự hold nó.

Vì vậy, khi AP gửi qua một rổ tiền mặt, nhà cung cấp ETF giao dịch tiền mặt cho Bitcoin. Sau đó, nhà cung cấp trả lại các cổ phiếu ETF có giá trị như nhau, ít phí giao dịch hơn đối với AP.

Ưu điểm:

Chi phí giao dịch thấp – Nói chung rất rẻ để giao dịch ETF trên thị trường đặc biệt là khi so sánh với phí giao dịch phí cao chất ngất giữa fiat và Bitcoin.

Theo dõi hiệu suất của Bitcoin – Vì ETF hold Bitcoin, do đó nó sẽ theo dõi hiệu suất của Bitcoin. AP có thể đánh vào giá chênh lệch giữa ETF và NAV để tạo lợi nhuận và điều này sẽ loại bỏ các khoản chiết khấu và phí bảo hiểm lớn.

Thanh khoản thị trường – Khối lượng giao dịch hàng ngày của Bitcoin lên đến hàng tỷ. Rủi ro của thị trường không thanh khoản không có nhiều ảnh hưởng đến việc mua lại.

Rủi ro & Mối quan tâm:

Rủi ro đối tác – Nhà cung cấp ETF vẫn chưa hoàn toàn tin vào Bitcoin và phải thực hiện các biện pháp phòng ngừa an ninh để tránh bị đánh cắp.

Chi phí mỗi cổ phiếu cao – Rất có khả năng là đợt đầu tiên của ETF sẽ không khả dụng đối với các nhà đầu tư bán lẻ. Để xoa dịu những lo ngại của SEC về việc bảo vệ các nhà đầu tư bán lẻ, việc mua Bitcoin ETF đề xuất của VanEck tối thiểu có giá trị là 25 BTC.

Tỷ lệ chi phí cao hơn – Bitcoin ETF có thể sẽ có phí cao hơn ETF truyền thống do chi phí giao dịch cao mà AP phải trả trong việc tạo và mua lại cổ phiếu ETF khi họ chọn gửi hoặc đổi giỏ tiền mặt. Cho đến nay, VanEck đang lên kế hoạch tính phí 1.000 USD cho mỗi giao dịch mua lại và hoán đổi, cộng với một số phí giao dịch biến TBD ở trên cùng.

NAV không chính xác – Lệnh hoán đổi được thực hiện dựa trên NAV nên NAV không chính xác sẽ phá vỡ cơ chế chênh lệch giá. Hầu hết các ETF NAV được tính một lần mỗi ngày. Nhưng kể từ khi thị trường Bitcoin là như vậy dễ bay hơi, các biện pháp NAV trong ngày được yêu cầu. Ví dụ, ETF VanEck có kế hoạch sử dụng Chỉ số Bitcoin MVIS được cập nhật sau mỗi 15 giây. Tuy nhiên, việc xác định NAV có thể khó khăn vì giá có thể khác nhau trên nhiều sàn giao dịch.

Thị trường có thể là đóng đối với ETF nhưng mở cho Bitcoin. Giá có thể giảm đáng kể trong khi chờ đợi và các nhà đầu tư sẽ không thể giảm thiểu thiệt hại trong một thị trường đóng cửa. Các giờ giao dịch không đồng thời cũng có thể làm tăng khoảng cách giữa giá ETF và NAV.

2. ETFs dùng mua Bitcoin phái sinh

Loại ETF thứ hai không thực sự hold bất kỳ Bitcoin nào. Thay vào đó, ETF cố gắng bắt chước hiệu suất của Bitcoin bằng cách giao dịch hợp đồng tương lai Bitcoin, các lựa chọn, swap, các công cụ thị trường tiền tệ và đầu tư vào các phương thức đào coin khác gộp lại.

Ưu điểm.

Quỹ không phải lo lắng về rủi ro bảo mật của việc nắm giữ Bitcoin vì nó không nắm giữ bất kỳ Bitcoin nào.

Rủi ro & Mối quan tâm.

Khoảng xấp xỉ hiệu suất của Bitcoin – Vì quỹ chỉ xấp xỉ hiệu suất của Bitcoin, có thể có các tình huống mà lợi nhuận của quỹ bị ly dị đáng kể so với hiệu suất của Bitcoin.

Rủi ro quản lý tích cực – Các cổ phần của một quỹ được quản lý chủ động hoàn toàn theo quyết định của người quản lý tiền. Trong một nỗ lực để theo dõi hiệu suất của Bitcoin, một người quản lý tích cực có thể làm giảm đáng kể hiệu suất hoạt động của Bitcoin.

Chi phí quản lý tích cực – Các quỹ được quản lý tích cực tính phí cao hơn so với các đối tác thụ động của họ. Điều này thường được gọi là tỷ lệ chi phí quản lý (MER).

Rủi ro cuộc gọi ký quỹ — Các hợp đồng bảo hiểm yêu cầu một số vốn trên tay gọi là biên độ bảo trì. Nếu ký quỹ ký quỹ không đáp ứng các yêu cầu của biên độ bảo trì, việc trao đổi sẽ thực hiện một cuộc gọi ký quỹ. Nếu không có đủ tiền mặt hoặc tương đương tiền, hợp đồng tương lai sẽ được thanh lý và dẫn đến lỗ ngay lập tức và đáng kể cho quỹ. Cả hai biến động thị trường và giao dịch đòn bẩy làm cho điều này nhiều khả năng xảy ra. Ngay cả một chuyển động giá tương đối nhỏ trong điều kiện đòn bẩy cũng có thể gây ra các khoản thanh lý lớn. Với sự biến động của Bitcoin, điều này có thể là một rủi ro lớn nếu không được xử lý đúng cách. Để làm cho vấn đề tồi tệ hơn, các sàn giao dịch tương lai nổi bật như Bitmex đã bị buộc tội thao túng giá Bitcoin để kích hoạt các cuộc gọi ký quỹ.

Rủi ro giao dịch đòn bẩy – Việc sử dụng đáng kể các công cụ tài chính có đòn bẩy có nghĩa là ngay cả các chuyển động giá ngắn hạn cũng có thể ảnh hưởng bất lợi đến hiệu suất của quỹ.

Tại sao không chỉ đầu tư vào Bitcoin?

Nếu một quỹ ETF bitcoin chỉ đơn thuần phản ánh giá của tiền điện tử, tại sao lại phải bận tâm với người trung gian? Tại sao không đầu tư trực tiếp vào bitcoin? Cái này có một vài nguyên nhân. Đầu tiên, như đã chỉ ra ở trên, các nhà đầu tư không phải bận tâm đến các quy trình bảo mật liên quan đến việc nắm giữ bitcoin và các loại tiền điện tử khác. Hơn nữa, không cần phải xử lý các giao dịch tiền điện tử trong quá trình này; các nhà đầu tư chỉ có thể mua và bán ETF thông qua các sàn giao dịch và thị trường truyền thống.

Có một lợi ích quan trọng khác khi tập trung vào một quỹ ETF bitcoin hơn là vào chính bitcoin. Bởi vì ETF là một phương tiện đầu tư, các nhà đầu tư sẽ có thể bán khống cổ phiếu của quỹ ETF nếu họ tin rằng giá bitcoin sẽ giảm trong tương lai. Đây không phải là điều có thể được thực hiện trong thị trường tiền điện tử truyền thống.

Mặc dù vậy, có lẽ quan trọng nhất, các quỹ ETF được hiểu rõ hơn trên toàn thế giới đầu tư so với tiền điện tử, ngay cả khi tiền kỹ thuật số và token đã trở nên ngày càng phổ biến trong những năm gần đây. Một nhà đầu tư muốn tham gia vào không gian tiền kỹ thuật số nhưng không có thời gian cần thiết để tìm hiểu về tất cả các giao dịch có thể tập trung vào giao dịch một phương tiện mà họ có thể hiểu rõ hơn về nó.

Bitcoin ETF có được phê duyệt hay không ?

Các công ty đang tìm cách khởi động các quỹ ETF bitcoin đã gặp khó khăn với các cơ quan quản lý cho đến nay. Cameron và Tyler Winklevoss, nổi tiếng vì có liên quan đến Facebook (kiện Mark Zuckerberg vì ăn cắp ý tưởng của mình, thắng kiện hơn 60 triệu đô la và dành tiền đó đi mua Bitcoin khi giá Bitcoin 11 đô la) và gần đây, vì sàn giao dịch tiền Gemini của họ, đã có kiến nghị khởi động một quỹ ETF bitcoin có tên Winklevoss Bitcoin Trust bị từ chối bởi SEC vào năm 2017. Lý do từ chối là bitcoin được giao dịch trên các sàn giao dịch mà phần lớn không được kiểm soát, khiến nó dễ bị lừa đảo và thao túng. Anh em nhà Winklevoss đã không từ bỏ nỗ lực của họ, tuy nhiên; vào ngày 19 tháng 6 năm 2018, Văn phòng Bằng sáng chế và Thương hiệu Hoa Kỳ đã trao cho họ bằng sáng chế cho một công ty có tên Winklevoss IP LLP cho các sản phẩm trao đổi.

Winklevosses không phải là những người đam mê tiền điện tử duy nhất muốn trở thành người đầu tiên khởi chạy thành công một quỹ ETF bitcoin. Cboe Global Markets, Inc. (CBOE), sàn giao dịch chịu trách nhiệm mang lại tương lai bitcoin, hy vọng rằng SEC cũng sẽ cho phép các quỹ ETF liên quan đến tiền kỹ thuật số. Cboe cũng đã mua Bats Global Markets, Inc., sàn giao dịch mà Winklevoss ETF sẽ được cung cấp.

VanEck và SolidX, một công ty fintech với các dự án liên quan đến bitcoin, đã công bố kế hoạch trước đó vào năm 2018 cho VanEck SolidX Bitcoin Trust ETF (XBTC). ETF này sẽ nhắm mục tiêu các nhà đầu tư tổ chức, theo ETF Trends, vì nó sẽ mở với giá cổ phiếu là 200.000 đô la. XBTC được thiết kế để theo dõi một chỉ số liên quan đến một nhóm các bàn giao dịch bitcoin. Ý tưởng là, bằng cách trải rộng trọng tâm của ETF phần nào, XBTC có thể có thể làm giảm bớt những lo ngại của SEC về các quỹ được liên kết với chính bitcoin. Giám đốc điều hành VanEckJan van Eck giải thích rằng ông “tin rằng chúng ta sẽ xây dựng một cái gì đó có thể tốt hơn các công trình khác hiện đang thực hiện theo quy trình pháp lý. với giá của bitcoin, và một thành phần bảo hiểm sẽ giúp bảo vệ các cổ đông trước những rủi ro hoạt động của việc tìm nguồn cung ứng và nắm giữ bitcoin. “

Tại sao SEC liên tục trì hoãn ETF?

SEC đã buộc rút tiền hoặc trì hoãn việc chấp thuận mọi Bitcoin ETF. Trong một lá thư được viết bởi Dalia Blass vào tháng 1 năm 2018, SEC đã vạch ra những lý do khiến họ lo sợ.

Bức thư khá dài, vì vậy chúng tôi sẽ tóm tắt các điểm chính bên dưới.

Định giá

Định giá NAV là quan trọng vì nó xác định số tiền mà AP gửi hoặc nhận trong quá trình tạo và quy đổi. SEC lo ngại rằng vì tiền mã hóa sẽ biến động và giá giao dịch có thể bị phân tách, các biện pháp NAV sẽ không chính xác.

Tính Thanh khoản

SEC lo ngại rằng việc giảm giá hàng ngày lớn bất thường sẽ là tiêu chuẩn trong một thị trường biến động như vậy, và rằng có thể không có đủ thanh khoản thị trường để tôn vinh việc rút lại mà không có một lượng lớn trượt.

SEC cũng lo ngại rằng một ETF dựa trên tương lai có thể phát triển để đại diện cho quá nhiều của toàn bộ thị trường tương lai Bitcoin, do đó nó ảnh hưởng đến hiệu suất quỹ và thanh khoản.

Lưu ký

SEC lo ngại rằng một ETF có thể không có khả năng bảo vệ chống lại các mối đe dọa an ninh không gian mạng khi hold Bitcoin.

SEC cũng quan tâm đến các ETF đang lưu giữ bất kỳ các dẫn xuất Bitcoin định đoạt vật lý nào.

Tiềm năng thao túng và rủi ro khác

SEC lo ngại rằng thị trường tiền mật mã không được kiểm soát và thao túng thị trường lên ngôi.

Nhìn về tương lai

Rõ ràng là nỗi lo lớn nhất xung quanh các quỹ ETF giữ Bitcoin là rủi ro lưu ký. Nhưng tôi có tin rằng giảm nhẹ rủi ro về sự thông qua sẽ dễ hơn là giảm thiểu rủi ro khi theo dõi Bitcoin không đúng cách bằng cách giao dịch phái sinh.

Như chúng tôi đã đề cập trước đây, các nhà đầu tư cần đặt niềm tin vào người quản lý tích cực để ước tính hiệu suất của Bitcoin sử dụng các dẫn xuất. Nó sẽ ít minh bạch hơn, chi phí nhiều hơn, và một sự thay đổi giá nhỏ có thể có tác động lớn đến hiệu suất vì giao dịch đòn bẩy.

Bitcoin ETFs cần ổn định quanh NAV trước khi họ có thể thu hút nhà đầu tư tổ chức

Chúng tôi đánh giá quá cao lượng lượng dòng fiat sẽ đến từ Bitcoin ETFs. Các bài viết như thế này, sử dụng một số toán học cực kỳ đáng ngờ để ước tính cách ETF sẽ thêm 24 triệu nhà đầu tư và 420 tỷ USD vào dòng fiat.

Trong thực tế, rất nhiều nhà đầu tư tổ chức vẫn đang nhúng ngón chân của họ khi nói đến đầu tư vào tiền mật mã. Họ sẽ không đầu tư một cách thiếu thận trọng vào một quỹ ETF Bitcoin nếu giao dịch của mình với mức phí bảo hiểm lớn.

Quỹ đầu tư Bitcoin của Grayscale giao dịch ở mức phí bảo hiểm 50% cho NAV trong tháng 7. Mong đợi những thách thức tương tự ngay từ đầu. Sẽ cần một thời gian để các đối tác quốc tế ổn định giá ETF quanh NAV.

Bitcoin ETFs sẽ có khả năng có tỷ lệ chi phí cao

Ai đó có vai trò chi phí giao dịch từ fiat vào Bitcoin. Một người nào đó cũng phải trả tiền cho chi phí của quyền nuôi con an toàn.

SPDR S & P 500 tính 0,09% mỗi năm. Bitcoin ETFs có thể tính phí trong khoảng 1–3%. Tỷ lệ chi phí cao cũng có thể khiến các nhà đầu tư tổ chức cụt hứng.

Chỉ số ETF vẫn còn xa vời

SEC đã lo lắng về thanh khoản, định giá, quyền sở hữu chỉ Bitcoin. Hãy tưởng tượng khó khăn như thế nào để xây dựng một ETF xung quanh 20 loại tiền kỹ thuật số hàng đầu theo vốn hóa thị trường.

Điều này thực sự ám chỉ một trong những lợi ích chính của ETFs: khả năng phân quyền sở hữu phân đoạn của một cơ sở lớn và đa dạng của các tài sản cơ bản.

Nếu bạn muốn đa dạng hóa danh mục tiền mật mã của mình trong 20 đồng coin hàng đầu, bạn sẽ phải tự nắm giữ các tài sản cơ bản. Tôi đang làm việc trên một dự án cho phép bạn làm điều đó. Tôi nghĩ rằng có rất nhiều lợi ích khi tự nắm giữ tài sản cơ bản. Tôi sẽ mô tả điều này trong một bài viết trong tương lai.

Ảnh hưởng đến giá Bitcoin

Fiat trong luồng không phải là 1: 1 cho giới hạn thị trường. JP Morgan ước tính tỷ lệ 1:50 giữa dòng vốn hóa và vốn hóa thị trường.

Các quỹ ETF giữ Bitcoin thay vì thanh toán bằng tiền mặt Các dẫn xuất của Bitcoin sẽ có tác động lớn hơn nhiều đến giá Bitcoin.

Các nhà đầu tư bán lẻ sẽ phải đợi

Để đáp ứng các mối quan tâm của SEC, nhiều ETFs tự định giá vượt ra ngoài những gì các nhà đầu tư bán lẻ có thể mua được. Một giao dịch mua tối thiểu Bitcoin ETF được đề xuất của VanEck được đặt ở mức 25 BTC.

SEC có thể sẽ xem xét cách thức các quỹ ETF của Bitcoin cho các nhà đầu tư tổ chức phát hành trước khi thực hiện Bitcoin ETFs cho các nhà đầu tư bán lẻ.

Điểm mấu chốt của vấn đề Bitcoin ETF

Mặc dù cho đến nay, SEC vẫn chưa chấp thuận bất kỳ quỹ ETF tiền kỹ thuật số nào, các nhà đầu tư vẫn rất lạc quan. Một nguồn tin tại Ủy ban giao dịch hàng hóa tương lai (CFTC) giải thích rằng cơ hội của một quỹ ETF bitcoin được chấp thuận vào năm 2019 là “90% tại thời điểm này”. Lý do cho sự thay đổi có thể có liên quan đến thực tế là “thị trường tiền điện tử đã được kiểm duyệt và các nhà quản lý đã theo dõi sự thiếu kịch tính xung quanh tương lai bitcoin trên một số sàn giao dịch toàn cầu.”

SEC cũng đã mở các ứng dụng ETF bitcoin cho các bình luận công khai, với đại đa số các nhà bình luận bày tỏ sự tán thành của họ đối với sản phẩm mới. Nếu và khi các quỹ ETF bitcoin đầu tiên được ra mắt, có khả năng họ sẽ thấy thành công sớm, vì cả những người đam mê tiền điện tử và các nhà đầu tư truyền thống đều tham gia. Đổi lại, sự gia tăng của các quỹ ETF bitcoin cũng có thể giúp thúc đẩy tăng bitcoin, và, bởi vì nhiều loại tiền kỹ thuật số khác gắn chặt với hiệu suất của bitcoin, tăng trên thị trường tiền điện tử.

Theo Tapchibitcoin.vn

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui  Ethena USDe

Ethena USDe

.png)