Tôi vừa đọc xong cuốn sách đầu tiên, “Red Mars,” trong bộ ba tác phẩm của Kim Stanley Robinson. Một trong những nhân vật, một nhà khoa học người Nhật tên Hiroko Ai, thường xuyên nói “shikata ga nai (仕方がない)” hoặc “không thể tránh được” khi đề cập đến những tình huống mà các nhà khai hoang sao Hỏa không thể kiểm soát.

Khi tôi suy nghĩ về tiêu đề cho bài tiểu luận ngắn, tập trung vào các ngân hàng Nhật Bản không còn hoạt động tốt và đã trở thành nạn nhân của các chính sách tiền tệ của Pax Americana, cụm từ này hiện lên trong đầu tôi. Các ngân hàng này đã làm gì? Chà, để kiếm được lợi nhuận tốt từ các khoản tiền gửi yên của họ, họ đã tham gia vào giao dịch carry trade đô la-yên. Họ vay từ những người gửi tiền già người Nhật, nhìn quanh Nhật Bản và thấy lợi suất gần như bằng không trên tất cả các trái phiếu chính phủ và doanh nghiệp “an toàn,” và kết luận rằng cho vay tiền vào thị trường Kho bạc Mỹ (UST) thông qua Pax Americana là cách sử dụng vốn tốt hơn vì những trái phiếu này mang lại lợi suất cao hơn nhiều, ngay cả khi được phòng ngừa rủi ro ngoại tệ đầy đủ.

Nhưng sau đó, khi lạm phát xuất hiện ở Mỹ do những khoản tiền mặt hối lộ được trả để xoa dịu công chúng để họ chấp nhận bị nhốt trong nhà và tự tiêm các loại thuốc thử nghiệm để chống lại dịch cúm bùng nổ, Cục Dự trữ Liên bang Mỹ (Fed) đã phải hành động. Fed đã tăng lãi suất với tốc độ nhanh nhất kể từ những năm 1980. Kết quả là, đó là tin xấu cho bất kỳ ai nắm giữ UST. Từ năm 2021 đến năm 2023, lợi suất tăng đã tạo ra đợt bán tháo trái phiếu tồi tệ nhất kể từ Chiến tranh năm 1812. Shikata Ga Nai!

Những ngân hàng đầu tiên bị ảnh hưởng trong hệ thống tài chính bắt đầu xuất hiện ở Mỹ vào tháng 3 năm 2023. Chỉ trong chưa đầy hai tuần, ba ngân hàng lớn đã thất bại, khiến Fed phải cung cấp một sự đảm bảo toàn diện cho tất cả các UST được giữ tại bất kỳ ngân hàng Mỹ nào hoặc chi nhánh Mỹ của một ngân hàng nước ngoài. Như dự đoán, bitcoin đã tăng mạnh trong những tháng sau khi gói cứu trợ được công bố.

Bitcoin đã tăng hơn 200% kể từ khi gói cứu trợ được công bố vào ngày 12 tháng 3 năm 2023.

Để củng cố gói cứu trợ trị giá khoảng 4 nghìn tỷ USD (đây là ước tính của tôi về tổng số UST và chứng khoán được bảo đảm bằng thế chấp nằm trên bảng cân đối kế toán của các ngân hàng Mỹ), vào tháng 3 này, Fed tuyên bố rằng sử dụng cửa sổ chiết khấu không còn là dấu hiệu của sự sụp đổ nữa. Cửa sổ này nên được sử dụng ngay lập tức nếu bất kỳ tổ chức tài chính nào cần một khoản tiền mặt nhanh để lấp đầy lỗ hổng khó chịu trên bảng cân đối kế toán do các trái phiếu chính phủ “an toàn” bị giảm giá. Chúng ta nói gì khi hệ thống ngân hàng không thể tránh khỏi việc được cứu trợ bằng cách giảm giá tiền tệ và làm tổn hại đến phẩm giá của lao động con người? Shikata Ga Nai!

Fed đã làm đúng với các tổ chức tài chính Mỹ, nhưng còn những người nước ngoài cũng đã nhai ngấu nghiến UST từ năm 2020 đến năm 2021 khi tiền toàn cầu tăng vọt thì sao? Bảng cân đối kế toán của các ngân hàng quốc gia nào có khả năng bị Fed làm cho chết? Hệ thống ngân hàng Nhật Bản, tất nhiên.

Theo tin nóng hổi, chúng ta biết lý do tại sao ngân hàng lớn thứ năm của Nhật Bản theo số tiền gửi sẽ bán 63 tỷ USD trái phiếu nước ngoài, phần lớn trong số đó là UST.

Ngân hàng Norinchukin của Nhật Bản sẽ bán 63 tỷ USD trái phiếu Mỹ và châu Âu

“Lãi suất ở Mỹ và châu Âu đã tăng, và giá trái phiếu giảm. Điều này làm giảm giá trị của các trái phiếu nước ngoài có giá cao (lợi suất thấp) mà Norinchukin đã mua trong quá khứ, gây ra các khoản lỗ trên giấy tờ.”

Norinchukin “Nochu” là ngân hàng đầu tiên đầu hàng và thông báo rằng họ phải bán trái phiếu. Mọi ngân hàng khác đều tham gia vào cùng một giao dịch, mà tôi sẽ giải thích dưới đây. Hội đồng Quan hệ Đối ngoại cho chúng ta một ý tưởng về quy mô khổng lồ của các trái phiếu mà các ngân hàng thương mại Nhật Bản sẽ bán.

Họ [các ngân hàng thương mại Nhật Bản] đã giữ khoảng 850 tỷ USD trái phiếu nước ngoài vào năm 2022, theo một cuộc khảo sát đầu tư danh mục đầu tư do Quỹ Tiền tệ Quốc tế (IMF) phối hợp. Bao gồm gần 450 tỷ USD trái phiếu Mỹ và khoảng 75 tỷ USD trái phiếu Pháp – một con số vượt xa số trái phiếu mà họ nắm giữ do các quốc gia lớn khác trong khu vực đồng euro phát hành.

Tại sao điều này lại quan trọng? Bởi vì Bad Gurl (nói trại từ bad girl, gái xấu) Yellen (Bộ trưởng bộ tài chính Mỹ-ND) sẽ không cho phép những trái phiếu này được bán trên thị trường mở và làm tăng lợi suất UST. Bà ấy sẽ yêu cầu Ngân hàng Nhật Bản (BOJ) mua những trái phiếu này từ các ngân hàng Nhật Bản mà BOJ giám sát. Sau đó, BOJ sẽ sử dụng cơ sở repo của các Cơ quan Tiền tệ Nước ngoài và Quốc tế (FIMA) được thành lập vào tháng 3 năm 2020. Cơ sở repo FIMA cho phép các thành viên ngân hàng trung ương cầm cố UST và nhận những tờ đô la Mỹ mới in qua đêm.

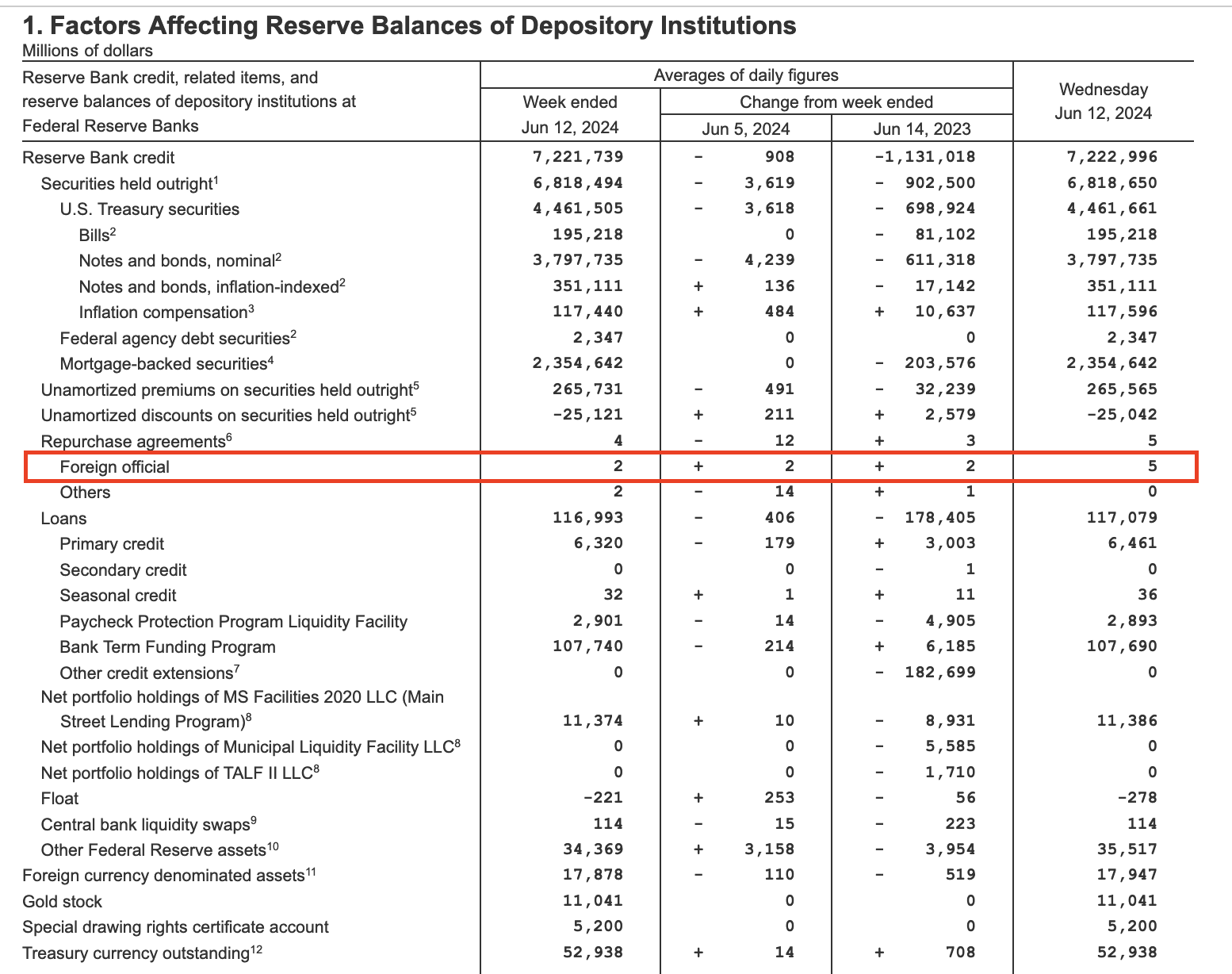

Sự gia tăng trong cơ sở repo FIMA cho thấy việc bổ sung thanh khoản đô la vào các thị trường tiền tệ toàn cầu. Bạn biết điều đó có nghĩa gì đối với bitcoin và tiền điện tử … đó là lý do tại sao tôi thấy cần thiết phải cảnh báo độc giả về một kênh in tiền ẩn khác. Tôi đã phải đọc một báo cáo khô khan của Fed Atlanta có tựa đề “Đồng đô la ngoài khơi và Chính sách của Mỹ” để hiểu cách Yellen có thể giữ những trái phiếu này khỏi việc tiếp cận các thị trường công cộng.

Tại sao bây giờ

UST bắt đầu sụp đổ vào cuối năm 2021 khi Fed báo hiệu rằng họ sẽ tăng lãi suất chính sách bắt đầu từ tháng 3 năm 2022. Đã hơn hai năm trôi qua; tại sao một ngân hàng Nhật Bản lại kết tinh các khoản lỗ của mình sau khi chịu đựng hai năm đau khổ? Một sự thật kỳ lạ khác là quan điểm đồng thuận giữa các nhà kinh tế mà bạn nên lắng nghe: nền kinh tế Mỹ đang trên bờ vực suy thoái. Do đó, Fed chỉ còn vài cuộc họp nữa là sẽ cắt giảm lãi suất. Việc cắt giảm lãi suất sẽ tăng giá trái phiếu. Lại một lần nữa, tại sao lại bán ngay bây giờ nếu tất cả các nhà kinh tế “thông minh” nói với bạn rằng sự cứu trợ chỉ đang ở gần?

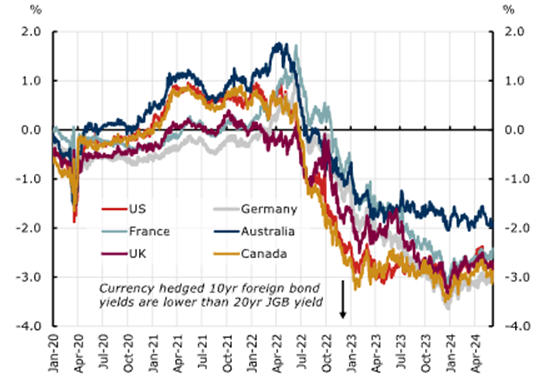

Lý do là việc mua UST được phòng ngừa rủi ro FX của Nochu đã chuyển từ lợi nhuận ít sang lỗ lớn. Trước năm 2023, chênh lệch giữa lãi suất đô la và yên là không đáng kể. Sau đó, Fed khác biệt với BOJ bằng cách tăng lãi suất trong khi BOJ giữ vững ở mức -0,1%. Khi chênh lệch tăng lên, chi phí phòng ngừa rủi ro đô la nhúng vào một UST vượt quá lợi suất cao hơn được cung cấp.

Đây là cách nó hoạt động. Nochu là một ngân hàng Nhật Bản với tiền gửi yên. Nó phải trả bằng đô la cho trái phiếu này nếu muốn mua UST có lợi suất cao hơn. Nochu sẽ bán yên và mua đô la hôm nay để mua trái phiếu; điều này được thực hiện trên thị trường giao ngay. Nếu đó là tất cả những gì Nochu làm, và yên tăng giá giữa bây giờ và khi trái phiếu đáo hạn, Nochu sẽ mất tiền khi bán đô la trở lại yên. Ví dụ, bạn mua đô la ở tỷ giá USDJPY 100 hôm nay và bán USDJPY vào ngày mai ở tỷ giá 99; đô la yếu đi và yên mạnh lên. Do đó, Nochu sẽ bán đô la và mua yên, thường là trên cơ sở kỳ hạn ba tháng, để phòng ngừa rủi ro này. Nó sẽ cuộn tròn kỳ hạn này mỗi ba tháng cho đến khi trái phiếu đáo hạn.

Thông thường, kỳ hạn 3 tháng là kỳ hạn thanh khoản nhất. Đó là lý do tại sao một ngân hàng như Nochu sẽ sử dụng kỳ hạn 3 tháng để phòng ngừa rủi ro mua tiền tệ trong 10 năm.

Các điểm kỳ hạn trở nên âm khi chênh lệch lãi suất đô la-yên mở rộng vì lãi suất chính sách của Fed cao hơn lãi suất của BOJ. Ví dụ, nếu tỷ giá USDJPY giao ngay là 100, và đô la mang lại lợi suất cao hơn yên 1% trong năm tới, tỷ giá USDJPY kỳ hạn 1 năm nên giao dịch khoảng 99. Điều này là vì nếu tôi vay 10.000 JPY ở mức 0% để mua 100 USD hôm nay, sau đó gửi 100 USD để kiếm được 1%, tôi sẽ có 101 đô la trong một năm. Tỷ giá USDJPY kỳ hạn 1 năm nào sẽ làm vô hiệu hóa thu nhập lãi suất 1 USD? Khoảng 99 USDJPY, đây là nguyên tắc không chênh lệch. Bây giờ tưởng tượng rằng tôi đã làm tất cả những điều đó để mua một UST chỉ trả 0,5% lợi suất cao hơn so với một JGB có kỳ hạn tương tự. Tôi đang trả 0,5% lỗ để thực hiện vị trí này. Nếu điều này xảy ra, Nochu hoặc bất kỳ ngân hàng nào khác sẽ không thực hiện giao dịch này.

Trở lại biểu đồ, khi chênh lệch mở rộng, các điểm kỳ hạn 3 tháng trở nên âm đến mức một trái phiếu UST được phòng ngừa rủi ro FX trở lại yên mang lại lợi suất thấp hơn so với việc chỉ mua một JGB bằng yên. Đó là những gì bạn thấy bắt đầu từ giữa năm 2022 khi đường màu đỏ đại diện cho USD cắt xuống dưới 0% trên trục X. Hãy nhớ rằng, một ngân hàng Nhật Bản mua JGB bằng yên không có rủi ro tiền tệ và do đó không có lý do gì để trả phí phòng ngừa rủi ro. Lý do duy nhất để thực hiện giao dịch này là khi lợi suất được phòng ngừa rủi ro FX là >0%.

Nochu đang bị quay cuồng hơn bất kỳ người tham gia polycule nào của FTX / Alameda. Trên cơ sở đánh giá theo thị trường, các UST được mua chủ yếu vào năm 2020-2021 giảm từ 20% đến 30%. Ngoài ra, chi phí phòng ngừa rủi ro FX đã tăng từ không đáng kể lên trên 5%. Ngay cả khi Nochu tin rằng Fed sẽ cắt giảm, việc cắt giảm 0,25% sẽ không làm giảm chi phí phòng ngừa rủi ro hoặc nâng giá trái phiếu đủ để ngăn chặn chảy máu. Do đó, họ phải bán UST.

Bất kỳ kế hoạch nào cho phép Nochu cầm cố UST để nhận đô la mới không giải quyết được vấn đề dòng tiền âm. Điều duy nhất đưa Nochu trở lại trạng thái tốt từ quan điểm dòng tiền là sự thu hẹp đáng kể của chênh lệch lãi suất giữa Fed và BOJ. Do đó, sử dụng bất kỳ chương trình nào của Fed, như Cơ sở Repo Thường trực, cho phép các chi nhánh Mỹ của các ngân hàng nước ngoài repo UST và chứng khoán được bảo đảm bằng thế chấp để nhận đô la mới, không hữu ích trong trường hợp này.

Khi tôi viết điều này, tôi đang đau đầu cố gắng nghĩ ra bất kỳ chiêu trò tài chính nào khác mà Nochu có thể thực hiện để tránh bán trái phiếu. Nhưng như tôi đã đề cập ở trên, các kế hoạch hiện có để giúp các ngân hàng nói dối về các khoản lỗ chưa thực hiện của họ là các khoản vay và hoán đổi dưới một hình thức nào đó. Miễn là Nochu sở hữu trái phiếu theo cách nào đó, rủi ro tiền tệ vẫn tồn tại và phải được phòng ngừa rủi ro. Chỉ khi trái phiếu được bán, Nochu mới có thể giải tỏa phòng ngừa rủi ro FX, điều này đang khiến nó phải trả giá đắt. Đó là lý do tại sao tôi tự tin rằng ban quản lý của Nochu đã khám phá tất cả các lựa chọn khác, và bán trái phiếu là phương án cuối cùng.

Tôi sẽ đề cập đến lý do tại sao Bad Gurl Yellen khó chịu về tình huống này, nhưng bây giờ, hãy tạm dừng Chat GPT và sử dụng trí tưởng tượng của chúng ta. Có phải có một tổ chức công cộng nào của Nhật Bản có thể mua trái phiếu từ các ngân hàng này và lưu trữ rủi ro lãi suất USD mà không sợ phá sản?

Ding Dong

Ai đó?

Đó là Ngân hàng của Nhật Bản

Cơ chế cứu trợ

BOJ là một trong số ít các ngân hàng trung ương có thể sử dụng cơ sở repo FIMA. Điều này cho phép nó che giấu việc phát hiện giá UST theo cách sau:

BOJ nhẹ nhàng “gợi ý” rằng thay vì bán UST trên thị trường mở, bất kỳ ngân hàng thương mại Nhật Bản nào cần thoát ra hãy đổ những trái phiếu này trực tiếp vào bảng cân đối kế toán của BOJ và nhận giá giao dịch cuối cùng hiện tại mà không ảnh hưởng đến thị trường. Hãy tưởng tượng bạn có thể đổ tất cả các mã FTT của mình với giá thị trường vì Caroline Elison ở đó để hỗ trợ thị trường với bất kỳ quy mô cần thiết nào. Rõ ràng, điều đó không hiệu quả với FTX, nhưng cô ấy không phải là ngân hàng trung ương với máy in tiền. Máy in tiền của cô ấy chỉ lên đến 10 tỷ đô la tiền của khách hàng. Trong khi đó, BOJ làm việc với quy mô vô hạn.

BOJ sau đó trao đổi UST lấy đô la được Fed in ra từ không khí nhờ vào cơ sở repo FIMA.

Một, hai, đóng giày của tôi. Thật dễ dàng để lách luật thị trường tự do. Đó là một sự tự do đáng để chiến đấu!

Hãy đặt vài câu hỏi để hiểu rõ các tác động của chính sách này.

Ai đó phải mất tiền ở đây; các khoản lỗ trên trái phiếu do lãi suất tăng vẫn còn đó. Ai là người mất tiền?

Các ngân hàng Nhật Bản vẫn kết tinh các khoản lỗ trên trái phiếu vì họ bán chúng cho BOJ với giá thị trường hiện tại. BOJ bây giờ có rủi ro thời hạn UST trong tương lai. Nếu giá của các trái phiếu này giảm, BOJ sẽ có khoản lỗ chưa thực hiện. Tuy nhiên, đây là cùng một rủi ro mà BOJ hiện đang gặp phải trên danh mục trái phiếu chính phủ Nhật Bản trị giá hàng nghìn tỷ yên của mình. BOJ là một thực thể bán chính phủ không thể phá sản và không phải tuân thủ các tỷ lệ an toàn vốn. Nó cũng không có phòng quản lý rủi ro buộc phải giảm vị trí nếu Giá trị rủi ro của nó tăng do rủi ro DV01 lớn.

Miễn là cơ sở repo FIMA tồn tại, BOJ có thể cuộn repo mỗi ngày và giữ UST cho đến khi đáo hạn.

Làm thế nào nguồn cung đô la tăng lên?

Thỏa thuận mua lại yêu cầu Fed đưa đô la cho BOJ để đổi lấy UST. Khoản vay này được cuộn hàng ngày. Fed thu được những đô la này bằng cách sử dụng máy in tiền của mình.

Chúng ta có thể theo dõi số đô la được bơm vào hệ thống hàng tuần. Mục hàng là “Thỏa thuận mua lại—Chính thức nước ngoài.”

Như bạn thấy, repo FIMA hiện tại rất nhỏ. Nhưng việc bán chưa bắt đầu, và tôi tưởng tượng sẽ có vài cuộc gọi điện thoại thú vị giữa Yellen và Ueda, thống đốc BOJ. Nếu tôi đúng, con số này sẽ tăng.

Tại sao phải giúp đỡ người khác

Người Mỹ không nổi tiếng với việc đồng cảm với người nước ngoài, đặc biệt là những người không nói tiếng Anh và trông kỳ lạ. Việc trông kỳ lạ là một vấn đề của góc nhìn, nhưng đối với những người sống ở các bang bay qua vùng nông thôn, bị cháy nắng, vẫy cờ liên minh, một người Nhật trông không đúng. Và đoán xem? Những cá nhân này sẽ quyết định ai sẽ là hoàng đế tiếp theo vào tháng 11 này. Thật là tồi tệ.

Lý do tại sao Bad Gurl Yellen sẽ đến cứu trợ đối mặt với sự kỳ thị tiềm ẩn là vì nếu không có đô la mới để hấp thụ những trái phiếu tồi tệ này, tất cả các ngân hàng lớn của Nhật Bản sẽ theo chân Nochu và đổ danh mục UST của họ để làm giảm đau. Điều đó có nghĩa là 450 tỷ USD UST sẽ đổ vào thị trường nhanh chóng. Điều đó không thể được phép vì lợi suất sẽ tăng cao và làm cho việc tài trợ chính phủ liên bang trở nên cực kỳ đắt đỏ.

Theo lời của Fed, đây là lý do tại sao cơ sở repo FIMA được tạo ra:

“Vào tháng 3 năm 2020, trong ‘cuộc chạy đua để kiếm tiền mặt,’ các ngân hàng trung ương đã đồng thời bán Trái phiếu kho bạc Mỹ và gửi tiền thu được vào các thỏa thuận mua lại qua đêm tại Fed New York. Để đối phó, Fed vào cuối tháng 3 đã đề nghị cung cấp các khoản vay qua đêm cho các ngân hàng trung ương sử dụng Trái phiếu kho bạc Mỹ được giữ trong quyền giám sát tại Fed New York làm tài sản thế chấp với lãi suất cao hơn lãi suất repo tư nhân. Các khoản vay này sẽ cho phép các ngân hàng trung ương tăng tiền mặt mà không buộc phải bán trực tiếp trên thị trường trái phiếu đã căng thẳng.”

Hãy nhớ đến tháng 9 đến tháng 10 năm 2023? Trong hai tháng đó, đường cong lợi suất UST dốc lên, khiến S&P 500 giảm 20% và UST kỳ hạn 10 năm và 30 năm giao dịch ở mức lợi suất trên 5%. Để đối phó, Bad Gurl Yellen đã chuyển phần lớn phát hành nợ sang T-bills kỳ hạn ngắn để hút tiền mặt đã gửi vào Chương trình Reverse Repo của Fed. Điều này đã đẩy các thị trường, và bắt đầu từ ngày 1 tháng 11, tất cả các tài sản rủi ro, bao gồm tiền điện tử, đã tăng mạnh.

Tôi có sự tự tin cao rằng trong một năm bầu cử khi ông chủ của cô ấy đang đối mặt với thất bại trước bàn tay của Orange Man – ám chỉ Trump, Yellen sẽ làm nhiệm vụ của mình đối với “dân chủ” và đảm bảo rằng lợi suất giữ thấp để tránh một thảm họa tài chính. Trong trường hợp này, tất cả những gì cần thiết là Yellen gọi điện cho Ueda và chỉ thị ông ấy rằng việc bán trên thị trường công khai bởi các ngân hàng Nhật Bản của UST không được phép và rằng ông ấy nên sử dụng cơ sở repo FIMA để hấp thụ nguồn cung.

Chiến thuật giao dịch

Mọi người đều tập trung vào thời điểm Fed cuối cùng sẽ bắt đầu cắt giảm lãi suất. Tuy nhiên, chênh lệch lãi suất đô la-yên là +5,5% hoặc 550bps hoặc 22 lần cắt giảm lãi suất, giả sử Fed cắt giảm 0,25% trong mỗi cuộc họp tiếp theo. Một, hai, ba hoặc bốn lần cắt giảm lãi suất trong 12 tháng tới sẽ không làm giảm chênh lệch một cách đáng kể. Ngoài ra, BOJ đã cho thấy không có mong muốn tăng lãi suất chính sách của mình. Tối đa, BOJ có thể giảm tốc độ mua trái phiếu trên thị trường mở của mình. Lý do tại sao các ngân hàng thương mại Nhật Bản phải bán danh mục UST được phòng ngừa rủi ro FX của họ không được giải quyết.

Đây là lý do tại sao tôi tự tin tăng tốc độ chuyển đổi từ Ethena staked USD (sUSDe), đang kiếm được 20-30%, sang tiền điện tử. Với tin tức này, nỗi đau đã đạt đến mức mà các ngân hàng Nhật Bản không có lựa chọn nào khác ngoài việc rời khỏi thị trường UST. Như tôi đã đề cập, trong một năm bầu cử, điều cuối cùng mà đảng cầm quyền Dân chủ cần là lợi suất UST tăng mạnh, điều này ảnh hưởng đến những điều chính mà cử tri của họ quan tâm về tài chính. Đó là lãi suất thế chấp, thẻ tín dụng và cho vay mua ô tô. Tất cả những điều này đều tăng nếu lợi suất trái phiếu kho bạc tăng.

Tình huống này chính là lý do tại sao cơ sở repo FIMA được thành lập. Tất cả những gì cần thiết bây giờ là Yellen kiên quyết yêu cầu BOJ sử dụng nó.

Ngay khi nhiều người bắt đầu tự hỏi nơi nào sẽ là nguồn cung đô la tiếp theo, hệ thống ngân hàng Nhật Bản đã thả những con hạc Origami được gấp nếp kỹ lưỡng bằng các tờ đô la lên lòng các nhà đầu tư tiền điện tử. Đây chỉ là một trụ cột khác của thị trường tăng giá tiền điện tử. Nguồn cung đô la phải tăng để duy trì hệ thống tài chính bẩn dựa trên đô la Mỹ hiện tại.

Hãy nói cùng tôi, “Shikata Ga Nai”, và mua vào khi giá giảm!

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Sui

Sui  Ethena USDe

Ethena USDe  Stellar

Stellar