Các trader Bitcoin vẫn đang tìm kiếm đáy, nhưng chỉ số khác nhau trên thị trường phái sinh cho thấy không có sự thay đổi đáng kể nào trong sự lạc quan của nhà đầu tư và ngay cả cuộc biểu tình lên 40.000 đô la cũng có rất ít tác động.

Tình huống này ngụ ý rằng giá không phải nhân tố đánh dấu sự kết thúc của thị trường gấu hiện tại khi hầu hết các trader vẫn đang thua lỗ ở mức 40.000 đô la.

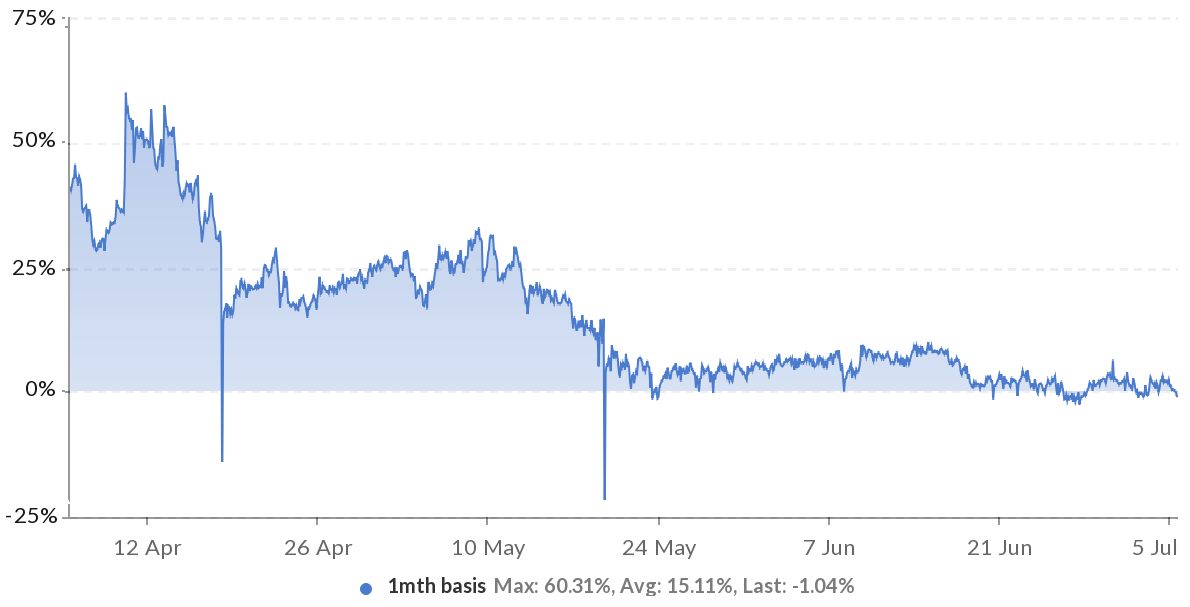

Một trong những thước đo tốt nhất của sự lạc quan là phí bảo hiểm trên thị trường hợp đồng tương lai, đo lường khoảng cách giữa các hợp đồng dài hạn và thị trường giao ngay hiện tại. Trong các thị trường lành mạnh, phí bảo hiểm hàng năm sẽ là từ 5% đến 15%. Tuy nhiên, trong các thị trường giảm giá, chỉ báo này mờ dần hoặc chuyển sang âm, một tình huống được gọi là “bù hoãn bán – backwardation” và là một dấu hiệu đáng báo động.

Basis hợp đồng tương lai Bitcoin 1 tháng của Huobi | Nguồn: Skew

Theo biểu đồ trên, hợp đồng tương lai một tháng đã không thể duy trì mức phí bảo hiểm hàng năm trên 5% kể từ ngày 18 tháng 6. Thậm chí đã có một số giai đoạn bù hoãn bán, bao gồm cả giai đoạn gần đây nhất vào ngày 5 tháng 7.

Tất nhiên, có khả năng thị trường phái sinh có thể tách khỏi thị trường giao ngay thông thường. Có thể các nhà đầu tư không muốn chấp nhận rủi ro hối đoái, vì các hợp đồng tương lai yêu cầu ký quỹ margin.

Thị trường giao ngay và thị trường phái sinh có thể phân kỳ không?

Để hiểu liệu các tín hiệu giảm giá được thấy trong thị trường phái sinh có liên quan rõ ràng đến các công cụ này hay không, mọi người nên phân tích khối lượng giao dịch trên thị trường giao ngay. Thông thường, các thị trường giảm giá sẽ thể hiện hoạt động giao dịch thấp hơn một vài tuần sau khi giá sụp đổ.

Vốn hóa thị trường Bitcoin (ở trên) và khối lượng giao dịch tổng hợp, tính bằng tỷ đô la | Nguồn: TradingView

Theo dự đoán, khối lượng giao dịch đạt đỉnh vào cuối tháng 5 nhưng giảm hơn một nửa vào một tuần sau đó. Mặc dù đây không thể được coi là một chỉ báo giảm giá, nhưng nó thể hiện sự thiếu quan tâm đến giao dịch ở mức hiện tại.

Chuyển động này có thể xảy ra khi người mua sợ hãi và do đó, đặt giá thầu ở phạm vi thấp hơn mức thị trường hoặc khi người bán đã kiệt sức. Thật không may, không có cách nào để biết cho đến khi có một lượng lớn khối lượng giao dịch bên ngoài khu vực vốn hóa thị trường 650 tỷ đô la.

Thị trường quyền chọn có thể hỗ trợ xác nhận tâm lý giảm giá

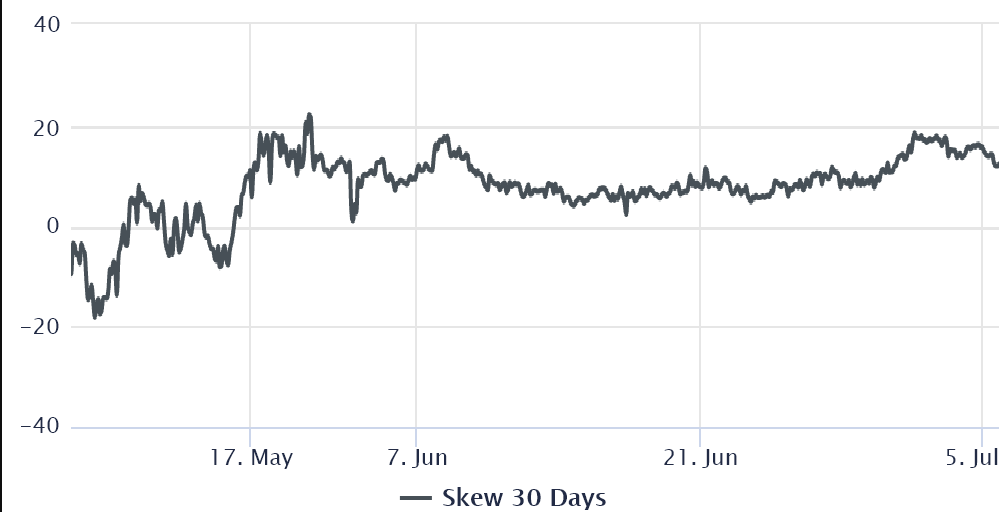

Tuy nhiên, có một cách khác để đánh giá mức độ lạc quan của các trader chuyên nghiệp. Độ lệch 25% delta so sánh các quyền chọn mua (call option) và quyền chọn bán (put option) tương tự. Khi nỗi sợ hãi tràn ngập thị trường, số liệu sẽ chuyển sang tích cực vì phí bảo hiểm quyền chọn bán cao hơn các quyền chọn mua rủi ro tương tự.

Điều ngược lại xảy ra khi các nhà tạo lập thị trường lạc quan, khiến chỉ báo độ lệch 25% delta chuyển sang vùng âm.

Độ lệch 25% delta quyền chọn Bitcoin trên Deribit | Nguồn: Laevitas.ch

Độ lệch 25% delta nằm trong khoảng từ -10% đến + 10% thường được coi là trung lập. Tuy nhiên, chỉ báo này đã ở trên phạm vi đó kể từ ngày 30 tháng 6, cho thấy nỗi sợ hãi từ các bàn chênh lệch giá và thị trường.

Lần cuối cùng chỉ báo này cho thấy tâm lý tăng giá là vào ngày 14 tháng 4, chính là ngày Bitcoin thiết lập mức cao nhất mọi thời đại là 64.900 đô la.

Xem xét rằng không có chỉ báo nào trên thị trường phái sinh cho thấy dấu hiệu tăng giá ngay cả khi giá Bitcoin được giữ trên 40.000 đô la vào ngày 15 tháng 6, có lý do để tin rằng các nhà đầu tư không thoải mái khi mở các vị thế mua ngay bây giờ. Vẫn còn phải xem điều gì sẽ kích hoạt sự thay đổi tâm lý, nhưng chắc chắn sẽ có nhiều thua lỗ hơn một cuộc biểu tình 10%.

- Lượng lớn miner rời bỏ Bitcoin trong khi phân bổ không gian dành riêng cho Filecoin và Chia tăng lên

- Trade coin thua lỗ nặng, 5 thanh niên ăn trộm gần 100 ô tô ở Hà Nội để trả nợ

Ông Giáo

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)