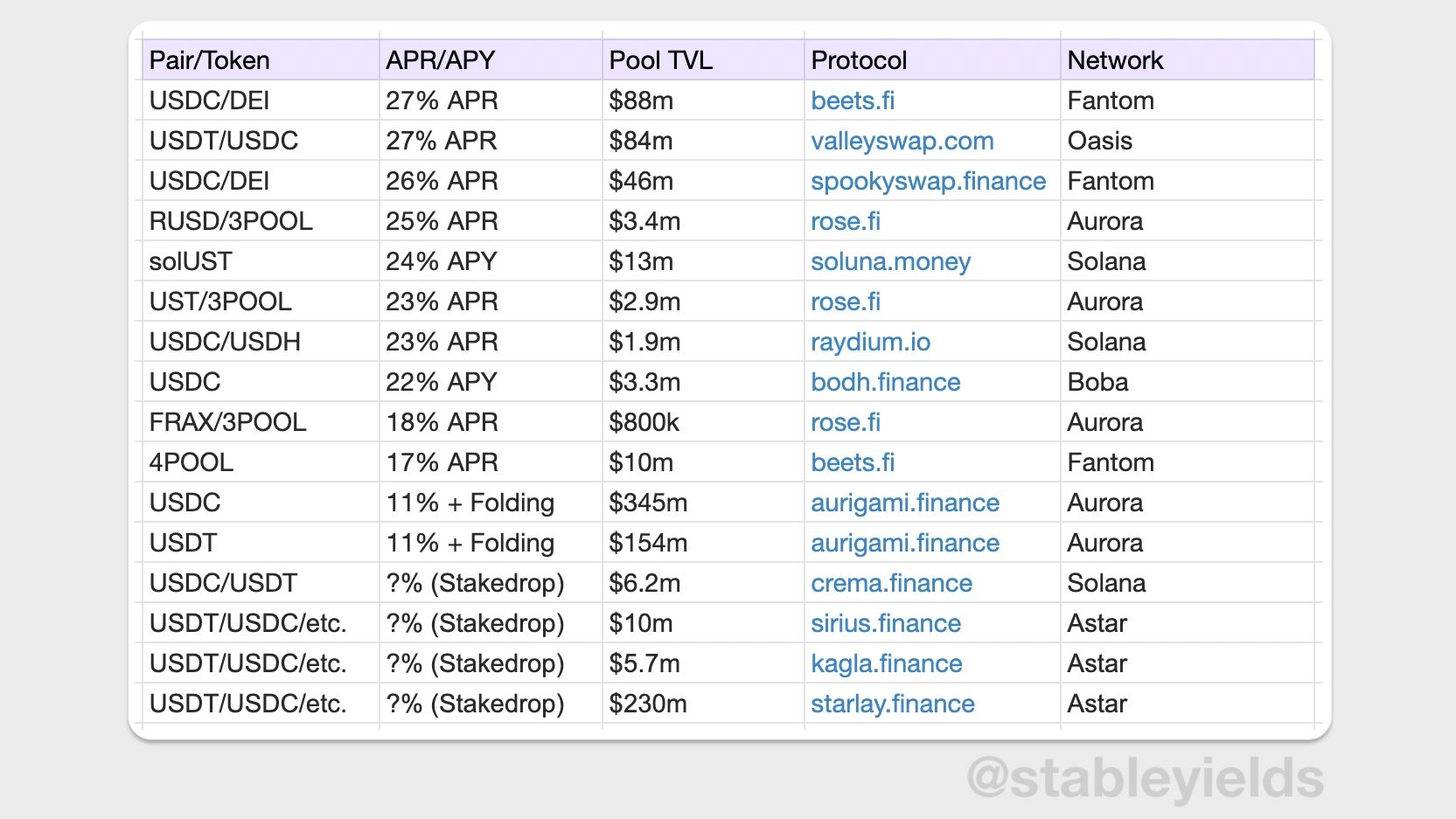

Nhu cầu về thị trường tiền tệ hiệu quả hiện đang cao đến mức thậm chí tỷ lệ lạm phát 8,5% cũng không thể hạn chế nó. Điều đó cũng xảy ra khi đô la Mỹ mất sức mua so với một năm trước. Tuy nhiên, các stablecoin được chốt với USD thường xuyên có mức lợi nhuận cao nhất, đủ để vượt qua lạm phát.

Các stablecoin mang lại cơ hội sinh lợi tốt nhất | Nguồn: Stablecoin Yields

Tại sao đô la token hóa lại tạo ra lợi nhuận cao như vậy? Mặc dù các trader yêu thích sự biến động vì nó cho phép thu được lợi nhuận cao hơn, nhưng biến động của tiền điện tử không có lợi cho cơ sở hạ tầng DeFi nghiêm túc. Stablecoin giới thiệu sự nghiêm túc đó thông qua sự ổn định, dựa trên trạng thái tiền tệ dự trữ toàn cầu của đô la Mỹ.

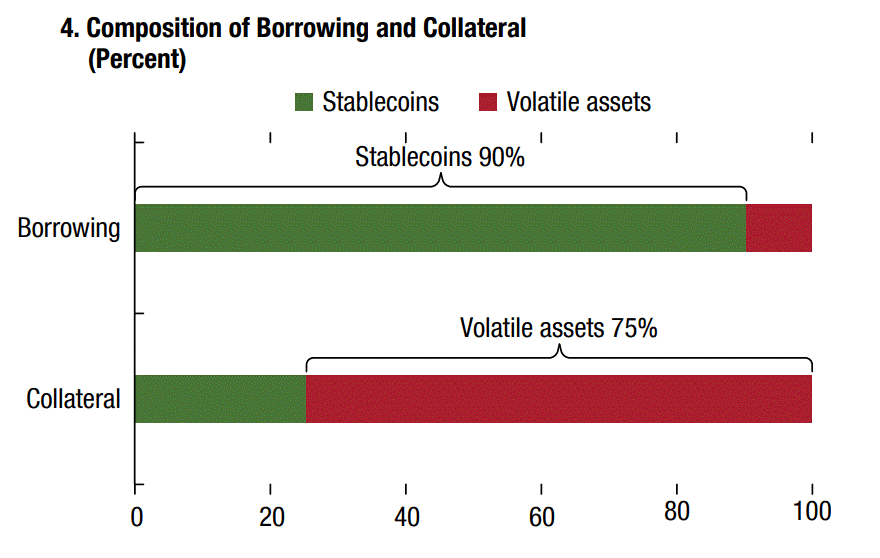

Các stablecoin không chỉ cung cấp giá trị ổn định để sử dụng trong thanh toán mà còn loại bỏ rủi ro từ các khoản vay theo hợp đồng thông minh. Đây là lý do tại sao giao thức DeFi thường được thế chấp bằng các loại tiền điện tử biến động để cho vay stablecoin.

Cấu trúc của các khoản vay và tài sản thể chấp | Nguồn: Quỹ tiền tệ quốc tế (IMF)

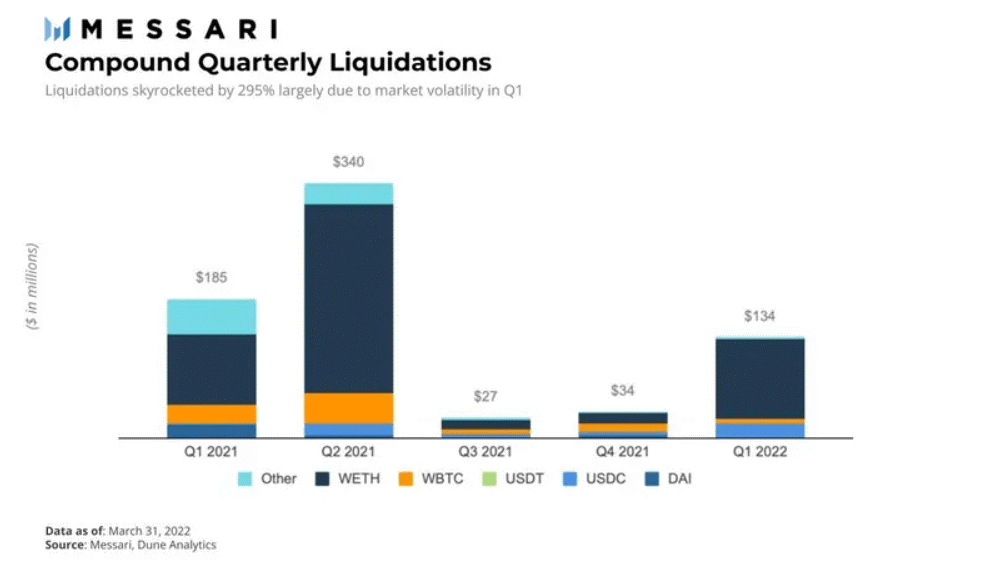

Hơn nữa, các tài sản dễ biến động sử dụng làm tài sản thế chấp thường được thế chấp vượt mức. Bằng cách này, nếu giá trị giảm xuống theo tỷ lệ thanh lý nhất định, người cho vay có thể yên tâm rằng hợp đồng thông minh sẽ tự động thanh lý tài sản thế chấp. Ví dụ điển hình cho trường hợp này là thanh lý tài sản thế chấp tăng đột biến trong quý 1/2022 trên giao thức Compound do giá ETH biến động.

Số lượng thanh lý hàng quý trên Compound | Nguồn: Messari, Dune Analytics

Tuy nhiên, mặc dù cần thế chấp vượt mức các loại tiền điện tử để bù đắp biến động, nhưng stablecoin thì sao? Liệu tài sản thế chấp của chúng có đủ ổn định để tạo niềm tin cho nhà đầu tư không?

Thế hệ mới của stablecoin

Mọi người thường nghĩ rằng các giao thức DeFi phụ thuộc vào stablecoin và stablecoin cũng được phân cấp. Tuy nhiên, điều đó đã không xảy ra đối với phần lớn sự tăng trưởng của stablecoin trong 2 năm qua, hiện ở mức 186,8 tỷ đô la. Hai stablecoin off-chain hàng đầu USDT và USDC được thế chấp theo cách điển hình là dự trữ bằng tiền mặt hoặc các khoản tương đương tiền.

Tính đơn giản này đã thúc đẩy USDT duy trì vị trí stablecoin hàng đầu xét về cả vốn hóa thị trường và khối lượng giao dịch kể từ khi ra mắt vào năm 2015. Mặc dù có nhiều điều chưa rõ ràng về nguồn dự trữ của USDT dẫn đến tranh cãi trong thời gian qua, stablecoin này tiếp tục thu hút ngày càng nhiều người dùng hơn trong những năm gần đây, vì dễ dàng tiếp cận.

Stablecoin đầu tiên phá vỡ khuôn mẫu tập trung hóa là DAI từ nền tảng MakerDAO trên Ethereum. Stablecoin thuật toán này hiện được thế chấp bằng nhiều loại tiền điện tử, mở rộng dần từ chỉ một tài sản thế chấp ban đầu là ETH. Thật không may, là một token ERC-20 trên Ethereum, nó dễ bị ảnh hưởng do phí giao dịch cao của blockchain này.

Trong khi Ethereum vẫn là trụ cột DeFi nắm giữ 53% (95,5 tỷ) thị phần, không ai có thể khẳng định nó thích hợp cho việc chuyển stablecoin rẻ và nhanh chóng. Ngược lại, stablecoin TerraUSD (UST) trên blockchain Terra cạnh tranh đang thể hiện mình là người thay đổi cuộc chơi. Sử dụng khuôn khổ Cosmos, blockchain Terra (LUNA) được phát triển như một hệ thống thanh toán toàn cầu, cung cấp lên đến 10.000 tps với mức phí cố định không đáng kể.

TerraUSD: Mở ra kỷ nguyên mới cho stablecoin layer 1

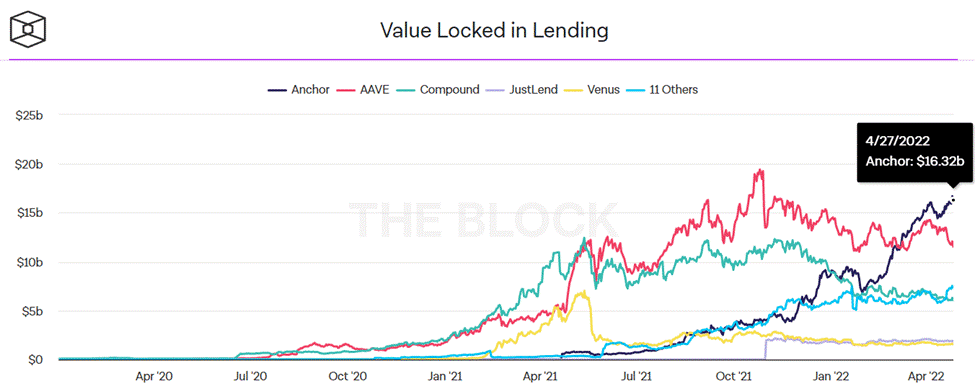

Là một blockchain có hiệu quả tương đương với hiệu suất của Visa, Terra làm phong phú thêm mạng thanh toán nhanh hơn của mình bằng stablecoin thuật toán UST. Đó là một thành công lớn. Trong vòng chỉ một năm, vốn hóa thị trường của UST tăng đến 890%, từ 1,86 tỷ đô la vào tháng 4/2021 lên 18,42 tỷ đô la vào tháng 4/2022. Không chỉ UST trở thành stablecoin lớn thứ ba, mà Anchor Protocol của Terra về yield farming (canh tác lợi nhuận) cũng đã giành được ưu thế so với các giao thức cho vay DeFi thống trị trên Ethereum.

Giá trị bị khóa trong lĩnh vực cho vay | Nguồn: The Block

Quan sát biểu đồ trên có thể thấy Anchor của Terra vượt xa cả Aave và Compound, các dự án DeFi đi tiên phong trong lĩnh vực vay và cho vay theo hợp đồng thông minh. Sự hấp dẫn của Terra rõ ràng đạt được từ sự phổ biến của Anchor, vì 67% nhu cầu UST đến từ giao thức này.

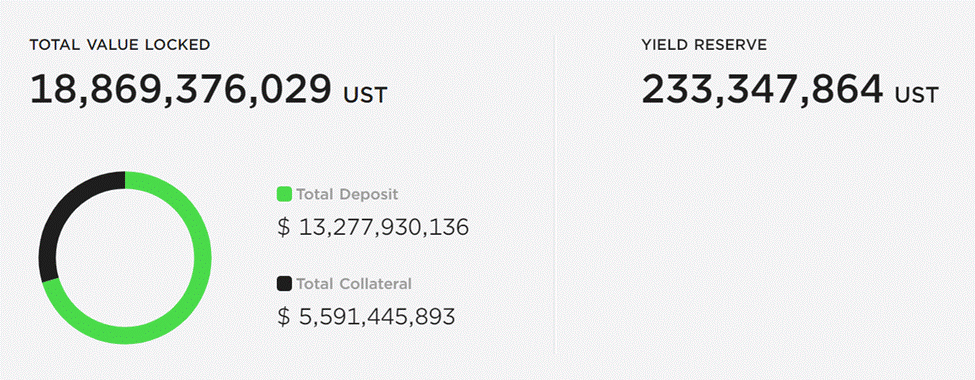

Cấu trúc stablecoin TerraUSD (UST) | Nguồn: AnchorProtocol.com

Đổi lại, Anchor Protocol thu hút sức mạnh từ cách stablecoin UST của Terra được thế chấp. Là một stablecoin thuật toán, UST duy trì chốt bằng cách tự động loại bỏ LUNA hoặc UST khỏi lưu thông trong một quá trình thường được gọi là đốt.

Cụ thể, cần có UST để đúc token LUNA, tiền điện tử gốc của Terra, giống như ETH đối với Ethereum. Ngược lại, cần có LUNA để đúc stablecoin UST. Theo cả hai hướng, nguồn cung UST/LUNA tăng hoặc giảm tương ứng, giúp duy trì tỷ giá UST cố định với đồng đô la.

Do nguồn cung co giãn như vậy, các trader có cơ hội kiếm lợi nhuận từ kinh doanh chênh lệch giá. Ví dụ, nếu UST giảm xuống 0,97 đô la, họ có thể mua chúng với mức giá thấp hơn và bán UST để lấy LUNA. Điều này làm giảm nguồn cung UST khiến nó trở nên khan hiếm hơn, đẩy giá tăng trở lại đến mức chốt 1:1 với đô la Mỹ.

Chốt giá theo thuật toán liên quan trực tiếp đến tỷ suất lợi nhuận hàng năm (APY) khổng lồ của Anchor, ở mức 19,49% tại thời điểm viết bài.

Làm thế nào để Anchor duy trì đến 20% lợi nhuận?

Khi thị trường tiền tệ phát triển, Anchor khá thành công cho đến nay. Bằng cách gửi UST, các nhà đầu tư có thể nhận được APY lên đến 20%. Theo đó, họ trở thành người cho vay, cung cấp thanh khoản để Anchor Protocol cho vay.

Đổi lại, người đi vay phải cung cấp tài sản thế chấp cho khoản vay. Hiện tại, Anchor sử dụng bETH và bLUNA làm tài sản thế chấp liên kết. Tất nhiên, họ cũng phải thế chấp vượt mức. Bí quyết là phần thưởng staking bLUNA hoặc bETH được thanh toán bằng UST, với giao thức staking thanh khoản của nó.

“Token bAsset là quyền lợi từ vị trí tài sản cơ bản đã stake, trong đó phần thưởng staking được phân phối cho những người nắm giữ nó”, theo Whitepaper của Anchor Protocol.

Với lợi nhuận staking LUNA 12% và giới hạn cho vay cao, APY hai chữ số của Anchor không phải là kết quả quá ngạc nhiên. Trên thực tế, cơ chế này tương tự như tái thế chấp, một quy trình tài chính trong đó cùng một tài sản thế chấp được sử dụng lại làm tài sản thế chấp trong một khoản vay khác.

Ngày càng nhiều chuỗi layer 1 theo bước chân UST

Terra không phải là blockchain layer 1 duy nhất cạnh tranh trực tiếp với hệ sinh thái DeFi của Ethereum. Cũng giống như Axie Infinity kích hoạt xu hướng game blockchain mà đỉnh cao là token Metaverse ApeCoin, thành công của UST đã truyền cảm hứng cho hai mạng cạnh tranh ra mắt các stablecoin thuật toán của riêng họ.

Stablecoin USDD của TRON

Tron Network, cụ thể là TRON DAO, đã công bố phát hành stablecoin thuật toán USDD. Trong thông báo trên blog, Justin Sun – nhà sáng lập Tron cho rằng stablecoin mới minh họa cho sự chuyển đổi thế hệ trong công nghệ. Tương tự như Terra, Tron Network chuyên về thanh toán bằng stablecoin, đã xử lý hơn 4 nghìn tỷ đô la các giao dịch USDT.

USDD đại diện cho thế hệ thứ ba của stablecoin, hoàn toàn on-chain mà không có bất kỳ tổ chức tập trung nào. Các stablecoin mới sẽ ra mắt vào ngày 5/5 và có sẵn trên Ethereum cũng như BNB Chain.

“Stablecoin phi tập trung USDD sẽ giải phóng holder khỏi những áp đặt độc đoán của thực thể trung tâm và loại bỏ tất cả các rào cản gia nhập. Không giống như các tổ chức tập trung có thể đóng băng hoặc tịch thu tiền của người dùng theo ý muốn, stablecoin phi tập trung bảo vệ quyền sở hữu tư nhân một cách hiệu quả”.

Stablecoin USN của NEAR

Một đối thủ cạnh tranh khác của Ethereum là NEAR Protocol, có giải pháp mở rộng quy mô Nightshade và giao thức PoS Doomslug. Trong khi Ethereum vẫn chưa được shard vào năm tới, blockchain NEAR đã ra mắt sharding vào năm 2020 với các chuỗi shard tích hợp. Với phiên bản công nghệ sharding của NEAR, các giao dịch không chỉ được xử lý song song trên nhiều chuỗi shard, mà mỗi shard tạo ra “nhiều phần” khối để hoàn thiện.

Trong khi đó, đồng thuận Doomslug của NEAR loại bỏ sự cạnh tranh khối khỏi sự đồng thuận. Do đó, thời gian xử lý giao dịch có thể được phân phối trong vòng vài giây, dẫn đến tổng thông lượng mạng lên đến 100.000 tps. Tương tự như vậy, điều này cũng làm cho phí giao dịch không đáng kể. Theo công thức 1 của hợp đồng thông minh này, NEAR vừa mới ra mắt stablecoin USN của riêng mình.

Bắt chước UST của Terra, USN không có dự trữ tiền mặt nhưng dựa vào token NEAR làm tài sản thế chấp, được tăng cường nhờ USDT trong giai đoạn đầu. Decentral Bank DAO sẽ quản lý quỹ dự trữ trong quan hệ hợp tác với Proximity Labs. Cũng giống như UST, USN sẽ tạo ra lợi nhuận dựa trên phần thưởng staking token NEAR.

Theo đó, lợi suất tối thiểu phải là 11% APY, có khả năng lên đến 20% cho những người cho vay đầu tiên, theo Decentral Bank.

Thế hệ stablecoin thứ 3 có thực sự xứng đáng không?

Dựa trên giá trị bề ngoài, các stablecoin theo thuật toán là một sự phù hợp tự nhiên với hệ sinh thái DeFi, vì nó là bánh răng cuối cùng hoàn toàn on-chain, với sự trợ giúp của các oracle cung cấp dữ liệu fiat. Trong khi điều này đẩy khía cạnh phân quyền đến giới hạn, liệu các stablecoin theo thuật toán có tạo ra nhiều lỗ hổng hơn không?

Từ những gì đã thấy về cách chúng hoạt động thông qua UST của Terra, có một số lỗ hổng bảo mật từ một số nguồn.

Đầu tiên là sự cần thiết duy trì nhu cầu vĩnh viễn, bao gồm cả tiền điện tử gốc của mạng. Nếu không có nó, sự hỗ trợ sẽ biến mất và là lý do tại sao đồng sáng lập Do Kwon của Terra công bố quyết định hỗ trợ UST bằng 10 tỷ đô la Bitcoin. Tuy nhiên, điều này cũng phụ thuộc vào triển vọng dài hạn của Bitcoin.

“Tôi cá rằng kịch bản dài hạn của Bitcoin sẽ tăng và lượng dự trữ đủ mạnh để chống lại tình trạng sụt giảm nhu cầu UST là kịch bản có khả năng xảy ra hơn”, CEO Do Kwon cho biết trên podcast Unchained.

Lỗ hổng thứ hai đến từ chính sự phân cấp, dựa vào thị trường để tự giải quyết. Do đó, trong cả hai trường hợp, stablecoin thuật toán dựa trên quan điểm lạc quan về thị trường. Ngân hàng Trung ương Châu Âu định nghĩa nó “hoàn toàn dựa trên kỳ vọng về giá trị thị trường trong tương lai”.

Cuối cùng, vì chúng dựa vào cấu trúc khuyến khích phân lớp để duy trì các mức sàn nhất định, nên có thể nói rằng chúng vốn dĩ rất mong manh. Tuy nhiên, khi được thử nghiệm dưới áp lực thị trường, một số hoạt động tốt hơn những sản phẩm khác.

Mặt khác, cũng có những trường hợp stablecoin thuật toán thất bại rõ ràng như mọi người dự đoán. Trong trường hợp của Iron Finance (stablecoin IRON), quy mô không thể mở rộng theo kịp nhu cầu thị trường. Sau đó, mọi người tự hỏi liệu sự phức tạp được giới thiệu với các hợp đồng thông minh tự động, chênh lệch giá thị trường và giao thức token dự trữ là cái giá quá đắt để đánh đổi cho sự phân cấp?

Chỉ có thời gian mới trả lời được. Không nghi ngờ gì nữa, DeFi có những lợi ích mà hệ thống tài chính kế thừa của chúng ta thậm chí không thể mơ tới. Nhưng chúng cũng có một vài vấn đề cần giải quyết trong thời gian khá dài.

Đăng ký tài khoản Binance tại đây (giảm 10% phí giao dịch Spot, Margin và Futures): https://accounts.binance.com/en/register?ref=29171587

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Dự luật mới của Hoa Kỳ có thể cấp quyền kiểm soát một số stablecoin cho SEC

- Các nhà phê bình cho rằng stablecoin thuật toán là “thảm họa”

- Binance kiểm soát 30% khối lượng giao ngay tiền điện tử vào tháng 3

Minh Anh

Theo Cryptoslate

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Hyperliquid

Hyperliquid  Ethena USDe

Ethena USDe  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)