Giá Bitcoin đã thiết lập lại 50.000 đô la dưới dạng hỗ trợ, nhưng sự lạc quan của các trader chuyên nghiệp không ở gần mức được thấy trước khi giảm 26% xuống 43.000 đô la vào ngày 28 tháng 2.

Kịch bản hiện tại không phải là giảm giá, nhưng các chỉ số phái sinh không phản ánh lượng mua đáng kể từ các khách hàng tổ chức, bao gồm Microstrategy, Meitu và gần đây nhất là Aker ASA, một tập đoàn dầu mỏ của Na Uy.

Bitcoin ở trên một ngưỡng nhất định càng lâu thì các nhà đầu tư càng tự tin hơn. Ví dụ: mức đóng cửa hàng ngày cuối cùng dưới $ 45.000 là 28 ngày trước. Do đó, có thể mất một vài tuần cho đến khi mức hỗ trợ mạnh mẽ hơn được tạo ra. Vì lý do này, các trader chuyên nghiệp có thể không thoải mái với việc thêm các vị thế mua khi lợi tức của trái phiếu Mỹ và đồng đô la đang tăng.

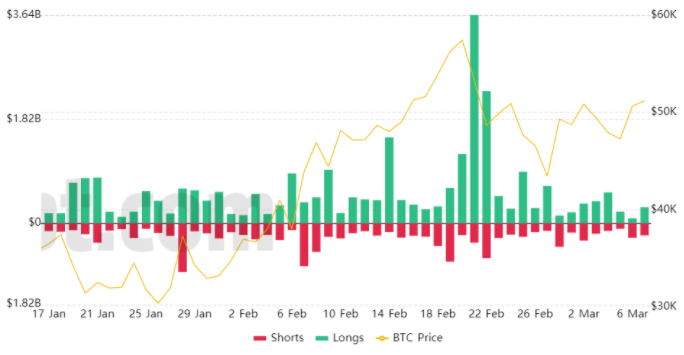

Bất kể lý do đằng sau vùng thoải mái hiện tại của BTC gần 50.000 đô la, sự điều chỉnh giá sau đó đạt mức cao nhất mọi thời đại là 58.300 đô la đã gây ra sự thanh lý lớn, điều này giải thích một phần cho sự thiếu lạc quan gần đây từ các trader chuyên nghiệp.

Các khoản thanh lý hợp đồng tương lai BTC tổng hợp | Nguồn: Bybt.com

Sự sụt giảm giá này khiến các hợp đồng tương lai Long 3,6 tỷ đô la phải thanh lý từ ngày 21 tháng 2 đến ngày 25 tháng 2 và những động thái đột ngột như thế này có tác động đáng kể đến giao dịch chênh lệch giá khi cá voi và các nhà tạo lập thị trường buộc phải thêm tài sản thế chấp vào (bơm giáp).

Phí bảo hiểm tương lai giữ ở mức rất tốt

Basis cũng thường được gọi là phí bảo hiểm tương lai, nó đo lường phí bảo hiểm của các hợp đồng tương lai dài hạn hơn với mức thị trường giao ngay hiện tại.

Các hợp đồng tháng cố định thường giao dịch ở mức phí bảo hiểm thấp, cho thấy rằng người bán yêu cầu nhiều tiền hơn để giữ việc thanh toán ở lại lâu hơn. Trên các thị trường lành mạnh, hợp đồng tương lai nên giao dịch ở mức phí bảo hiểm hàng năm từ 10% trở lên, còn được gọi là Contango (bù hoãn mua).

Bất cứ khi nào chỉ báo này mờ dần hoặc chuyển sang tiêu cực, đây là một cờ đỏ đáng báo động. Tình huống này được gọi là sự thụt lùi và chỉ ra rằng thị trường đang chuyển sang xu hướng giảm.

OKEx Basis tương lai BTC 3 tháng | Nguồn: Skew.com

OKEx Basis tương lai BTC 3 tháng | Nguồn: Skew.com

Biểu đồ trên cho thấy chỉ báo đạt đỉnh 35% vào ngày 17 tháng 2 khi Bitcoin vượt qua ngưỡng kháng cự 50.000 đô la. Tuy nhiên, nó đã giữ trên 16% trong toàn bộ đợt điều chỉnh xuống còn 43.000 đô la.

Xem xét mức lãi suất 16% được cung cấp cho các khoản tiền gửi stablecoin tại các nền tảng như Yearn.finance, Aave và Curve, người ta có thể giả định rằng các trader chuyên nghiệp không tăng giá hay giảm giá Bitcoin ngay bây giờ.

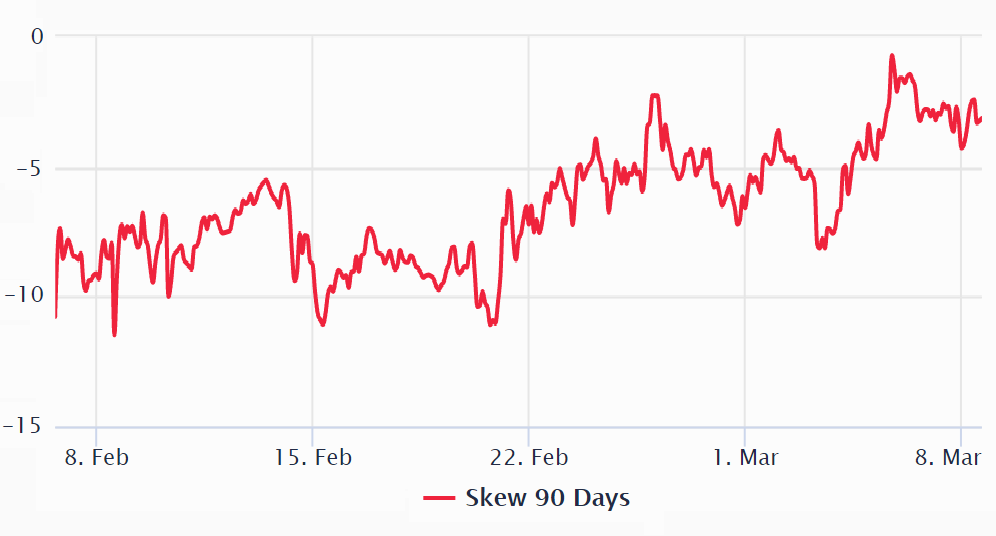

Các quyền chọn đã chuyển từ tăng giá sang trung lập

Để làm rõ tình trạng của xu hướng, các nhà đầu tư nên xem xét các thị trường quyền chọn Bitcoin. Quyền chọn mua cho phép người mua mua BTC với mức giá cố định khi hết hạn hợp đồng. Mặt khác, quyền chọn bán cung cấp bảo hiểm cho người mua và bảo vệ khỏi sự sụt giảm giá của BTC.

Bất cứ khi nào các nhà tạo lập thị trường và các trader chuyên nghiệp nghiêng về xu hướng tăng giá, họ sẽ yêu cầu mức phí bảo hiểm cao hơn đối với các quyền chọn mua (mua). Xu hướng này sẽ gây ra chỉ báo độ lệch delta âm 25%.

Quyền chọn BTC lệch 25% delta| Nguồn: laevitas.ch

Độ lệch delta âm 10% được nhìn thấy cho đến ngày 21 tháng 2 báo hiệu mức phí bảo hiểm cao hơn để bảo vệ tăng giá và được coi là tăng. Mặt khác, chỉ báo 5% âm gần đây được coi là trung lập vì phí bảo hiểm trên cả quyền chọn mua và bán gần như cân bằng.

Một số người sẽ nói rằng chiếc ly đã đầy một nửa, vì sự phục hồi giá BTC gần đây không đủ để thu hút sự quan tâm từ các bàn chênh lệch giá và các trader chuyên nghiệp. Tuy nhiên, quan điểm hoài nghi này có thể gây ra bất ngờ khi những con cá voi đó cuối cùng đã nhượng bộ cho sự thèm ăn của người mua thể chế.

Dù bằng cách nào, thực tế là thị trường phái sinh được tổ chức tốt một cách đáng ngạc nhiên trong đợt giảm 26% gần đây để kiểm tra 43.000 đô la là một kết quả tích cực.

P/s: Bù hoãn mua (Contango) là tình huống trong đó giá tương lai (hay giá kỳ hạn) của một hàng hóa cao hơn giá giao ngay được dự kiến trong tương lai cho hàng hóa đó. Trong thị trường ở tình trạng bù hoãn mua, các nhà phòng hộ (các nhà sản xuất/các nhà sử dụng hàng hóa) hay các nhà cơ lợi/nhà đầu cơ (các nhà đầu tư phi thương mại) “tự nguyện trả nhiều hơn cho hàng hóa ở thời điểm nhất định nào đó trong tương lai so với giá dự kiến thực tế của hàng hóa. Điều này là có thể vì mong muốn của người ta trong việc trả một khoản phụ phí để có được hàng hóa đó trong tương lai thay vì trả các chi phí lưu giữ và tích trữ của việc mua ngay hàng hóa đó”.

Điều kiện thị trường trái ngược với bù hoãn mua được biết đến như là bù hoãn bán (normal backwardation). Một thị trường hàng hóa nào đó ở trạng thái bù hoãn bán khi giá tương lai hay giá kỳ hạn thấp hơn giá giao ngay được dự kiến trong tương lai cho hàng hóa đó. Điều này tạo thuận lợi cho các nhà đầu tư nắm vị thế mua (long position) do họ mong muốn và dự đoán là giá tương lai sẽ tăng lên”.

- Chỉ cần sở hữu 0,01 BTC cũng có thể khiến bạn trở nên giàu có

- Năm altcoin tăng mạnh nhất tuần trước, liệu chúng có tiếp tục?

Hòa Thân

Theo Cointelegraph

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  XRP

XRP  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui