Một trong những vấn đề kinh tế lớn nhất còn tồn đọng đến ngày nay là lạm phát 18% và người Mỹ coi đấy là vấn đề lớn nhất của cả nước, đặc biệt là khi bản công bố Chỉ số Giá tiêu dùng (CPI) mới nhất chỉ ra giá đã tăng đáng kinh ngạc 9,1% – mức tăng lớn nhất trong 12 tháng kể từ tháng 11 năm 1981. Ngay cả khi loại trừ giá lương thực và xăng dầu, lạm phát đã ở mức 5,9%/CPI, cao hơn rõ rệt so với những năm gần đây.

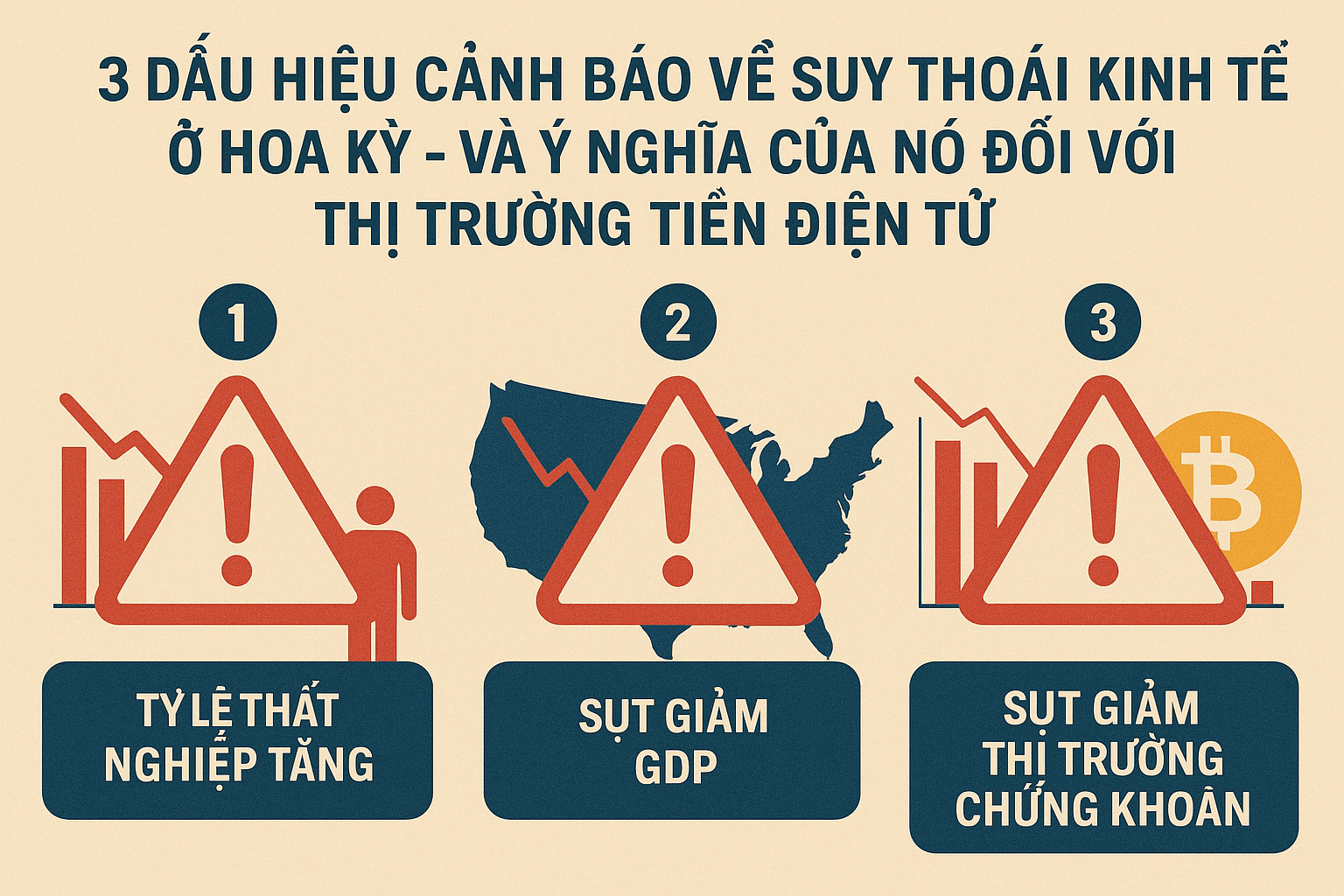

Như biểu đồ bên dưới, đây là một sự thay đổi khá căn bản so với lịch sử gần đây. Từ năm 1990 đến năm 2020, một tỷ lệ nhỏ người Mỹ, luôn dưới 10% và thường thấp hơn nhiều so với mức đó, đã liệt lạm phát vào vấn đề lớn nhất của đất nước. Nhưng mức độ lo ngại vẫn còn xa, thấp hơn nhiều so với năm 1981. Năm đó, đa số người Mỹ coi lạm phát là vấn đề lớn nhất của đất nước.

:no_upscale()/cdn.vox-cdn.com/uploads/chorus_asset/file/23661111/jedd5e5bkkuk4otxj9qjsg.png)

Tỷ lệ người Mỹ xem lạm phát là vấn đề lớn nhất của quốc gia, từ năm 1981 đến năm 2022

Năm 1981, Hoa Kỳ đang ở giữa thời điểm lạm phát hai con số tàn bạo thứ hai trong vòng chưa đầy một thập kỷ. Giá xăng tăng vọt, lãi suất thế chấp cao ngất ngưởng khiến nhiều người thuộc tầng lớp trung lưu không thể mua nhà. Thị trường việc làm cũng thấp, tỷ lệ thất nghiệp trên 7%. Đất nước rơi vào khủng hoảng toàn diện.

Cuộc khủng hoảng phải kết thúc, và hầu hết các nhà kinh tế học đều giao việc chấm dứt nó cho Paul Volcker, chủ tịch Cục Dự trữ Liên bang (Fed). Volcker đã kiểm soát lạm phát thông qua phương pháp hóa trị tương đương với kinh tế: Thiết kế hai cuộc suy thoái lớn, nhưng ngắn ngủi nhằm cắt giảm chi tiêu và buộc lạm phát giảm xuống. Vào cuối những năm 1980, lạm phát đang giảm dần và nền kinh tế bùng nổ.

Paul Volcker – lãnh đạo huyền thoại của Cục Dự trữ liên bang Mỹ (Fed)

Lạm phát năm 2022 không tồi tệ như lạm phát năm 1978-1982, nhưng đây là mức lạm phát tồi tệ nhất mà Hoa Kỳ đã trải qua trong nhiều thập kỷ. Theo đó, Cục Dự trữ Liên bang cũng bắt đầu tăng lãi suất như Volcker đã làm. Fed không cố gắng tạo ra một cuộc suy thoái, nhưng những hành động này có thể gây ra một hậu quả không mong đợi. Và nếu lạm phát tiếp tục là một vấn đề lớn, nhu cầu về giải pháp theo kiểu Volcker thậm chí sẽ còn quyết liệt hơn.

Lạm phát tấn công nước Mỹ những năm 1970 như thế nào?

Sử dụng thước đo lạm phát ưa thích của Fed – chi tiêu tiêu dùng cá nhân (PCE) – chúng ta có thể thấy rằng giá bắt đầu tăng nhanh hơn năm này qua năm khác, bắt đầu vào khoảng giữa những năm 1960.

:no_upscale()/cdn.vox-cdn.com/uploads/chorus_asset/file/22719955/fredgraph.png)

Tỷ lệ lạm phát cơ bản qua các năm, từ năm 1960 đến nay (các vùng màu xám thể hiện sự suy thoái) | Nguồn: Ngân hàng Dự trữ Liên bang St. Louis

Giá cả dao động một chút sau cuộc suy thoái ngắn vào năm 1970, nhưng sau đó tăng lên đến đỉnh cao, đầu tiên là vào năm 1974 – 1975 và sau đó là vào cuối những năm 1970. Sau khi Volcker được bổ nhiệm vào năm 1979, lạm phát lên đến đỉnh điểm và sau đó giảm mạnh nhanh chóng. Tỷ lệ này chưa bao giờ vượt quá 4% hàng năm một lần nữa.

Vậy điều gì đã dẫn đến lạm phát những năm 1960 – 70 và Volcker đã làm gì để chống lại?

Trước năm 1965, lạm phát ổn định trong nhiều năm, dao động quanh mức hoặc dưới 2%. Nhưng vào khoảng thời gian đó, Tổng thống Lyndon Johnson và các đồng minh của ông trong Quốc hội đã bắt đầu tăng chi tiêu bạo tay, như một phần của chiến dịch chống đói nghèo và chiến tranh leo thang ở Việt Nam.

Chính quyền Johnson không có ý định hạn chế chi tiêu; Chiến tranh Việt Nam và chương trình nghị sự chống đói nghèo của ông là ưu tiên hàng đầu của tổng thống, và ông cũng sẽ không dừng lại. Vì vậy, lạm phát dần dần tăng cao và ngày một cao hơn. Mọi thứ trở nên tồi tệ hơn dưới thời Richard Nixon. Chiến tranh Việt Nam vẫn tiếp diễn và tốn kém như mọi khi, nhưng cũng vào năm 1971, Nixon quyết định chấm dứt hệ thống quy đổi vàng lấy đô la (bản vị vàng).

Trước đó, theo hệ thống Bretton Woods được đưa ra vào năm 1944 để ổn định tỷ giá hối đoái toàn cầu, hầu hết các quốc gia phương Tây đã cố định tiền tệ của họ với đồng đô la, từ đó có thể chuyển đổi sang vàng với tỷ giá 35 USD một ounce.

Nhưng hệ thống này đã định giá quá cao đồng đô la so với các loại tiền tệ khác. Hơn nữa, có nhiều đồng đô la trôi nổi hơn so với số vàng của Mỹ để hỗ trợ họ. Một phần do lạm phát của Mỹ làm giảm giá trị đồng đô la, các quốc gia khác bắt đầu yêu cầu chuyển đổi đô la sang vàng ở mức mà Mỹ không thể xử lý, và một số nơi như Tây Đức đã từ chối hoàn toàn hệ thống này. Dưới sự cố vấn của Thứ trưởng Bộ Tài chính Paul Volcker, Nixon đã làm nổ tung toàn bộ hệ thống.

Ông kết hợp thông báo này với các biện pháp kiểm soát tiền lương và giá cả. Điều này đồng nghĩa vừa chống lạm phát do quyết định của ông vừa chống lại áp lực lạm phát đã hình thành trước đó. Những biện pháp kiểm soát đó sẽ kìm hãm lạm phát trong một thời gian ngắn – nhưng việc dỡ bỏ những kiểm soát đó sau đó sẽ góp phần làm lạm phát tồi tệ hơn nhiều.

Năm 1973, mọi thứ lên đến mức khủng hoảng với lệnh cấm vận dầu mỏ của Tổ chức Các nước Xuất khẩu Dầu mỏ (OPEC). Đây được tuyên bố là sự trừng phạt đối với sự ủng hộ của Hoa Kỳ và các quốc gia khác đối với Israel trong Chiến tranh Yom Kippur. Giá khí đốt gần như tăng gấp 4 lần trong khoảng thời gian từ tháng 10 năm 1973 đến tháng 1 năm 1974, góp phần vào hai đợt lạm phát tăng cao trong thập kỷ đó, và dẫn đến một cuộc suy thoái tương đối kéo dài kết thúc vào năm 1975.

Sau cuộc khủng hoảng đó, lạm phát đã ổn định gần mức 6-7%/năm – không lớn – nhưng không phải là mức khủng hoảng hai con số trước đó. Dù vậy, lạm phát vẫn nhanh chóng tăng trở lại, một phần do giá năng lượng và lương thực tăng cao.

Đó là khó khăn mà Volcker phải đối mặt.

Cú sốc Volcker

Trước khi Volcker nhậm chức Chủ tịch Fed vào ngày 6 tháng 8 năm 1979, Fed đã cố gắng tăng lãi suất nhỏ với hy vọng điều chỉnh giá cả, nhưng kết quả đạt được không đáng kể. Volcker, với tư cách là phó chủ tịch, là một trong những người ủng hộ Ủy ban Thị trường Mở Liên bang, lại có động thái diều hâu. Khi chủ tịch của ông, William Miller, được tổng thống Jimmy Carter bổ nhiệm làm Bộ trưởng Bộ ngân khố, Carter đã chỉ định Volcker là người kế nhiệm Miller.

Sau một vài mức tăng khiêm tốn trong tháng đầu tiên của nhiệm kỳ, ông bất ngờ triệu tập một cuộc họp vào ngày 6 tháng 10 năm 1979 và đặt Fed vào một chính sách tiền tệ mới, thắt chặt hơn đáng kể. Fed sẽ cho phép biên độ lãi suất rộng hơn nhiều, cho phép chúng tăng cao hơn trước và tuyên bố sẽ điều chỉnh lại chính sách thường xuyên để đáp ứng với những thay đổi trong nguồn cung tiền. Nếu cung tiền tăng quá nhanh, khả năng Fed sẽ phá sản cao hơn.

Tháng đó, lãi suất của Fed được đặt ở mức 13,7%; đến tháng 4, nó đã tăng vọt 4 điểm lên 17,6% và con số cao gần 20% vào năm 1981. Lãi suất cao hơn nói chung làm giảm lạm phát bằng cách giảm chi tiêu, do đó làm chậm nền kinh tế và có thể dẫn đến thất nghiệp hàng loạt. Khi Fed tăng lãi suất, lãi suất của tất cả mọi thứ, từ nợ thẻ tín dụng đến thế chấp cho đến các khoản vay kinh doanh đều tăng. Khi vay vốn kinh doanh đắt hơn, các doanh nghiệp ký hợp đồng và thuê ít hơn; khi các khoản thế chấp đắt hơn, người ta mua nhà ít hơn; khi tỷ lệ thẻ tín dụng cao hơn, mọi người chi tiêu giảm lại. Kết quả là chi tiêu ít hơn, lạm phát ít hơn, nhưng tăng trưởng kinh tế cũng chậm hơn.

:no_upscale()/cdn.vox-cdn.com/uploads/chorus_asset/file/23762234/AP809480244505.jpg)

Chủ tịch Hội đồng Dự trữ Liên bang Paul Volcker phát biểu trước một đám đông phản đối lãi suất cao bên ngoài tòa nhà Cục Dự trữ Liên bang ở Washington, DC, vào ngày 14 tháng 4 năm 1980

Phương pháp này đã phải mất hai lần thử nghiệm để đạt được hiệu quả như mong muốn. Sự thắt chặt của Volcker đã làm chậm lại hoạt động kinh tế đến mức vào tháng 1 năm 1980, nước Mỹ rơi vào tình trạng suy thoái. Nhưng lãi suất của Fed bắt đầu giảm mạnh sau tháng 4, hạn chế hiệu quả các nỗ lực chống lạm phát của Fed. Fed đã thắt chặt một lần nữa sau đó và gây ra một cuộc suy thoái khác vào tháng 7 năm 1981. Lần này tồi tệ hơn nhiều so với lần đầu tiên; trong khi tỷ lệ thất nghiệp đạt đỉnh 7,8% trong cuộc suy thoái năm 1980, nó sẽ đạt đỉnh 10,8% vào tháng 12 năm 1982 vào giữa cuộc suy thoái Volcker thứ hai kéo dài 16 tháng. Đó là mức cao hơn so với đỉnh điểm của cuộc Đại suy thoái năm 2009. Trong suốt những năm 1980, chính sách này được gọi là “cú sốc Volcker”.

Khi Volcker rời nhiệm sở vào tháng 8 năm 1987, lạm phát đã giảm xuống 3,4% so với mức đỉnh 9,8% vào năm 1981. Lạm phát thấp liên tục đã trở thành tiêu chuẩn kể từ đó; Mỹ chưa bao giờ lạm phát trên 5% kể từ tháng 9 năm 1983 – cho đến năm 2022.

Đối với một số người, Volcker là chủ tịch Fed thành công nhất trong lịch sử, một nhà hoạch định chính sách táo bạo, người đã đánh bại lạm phát ngay cả khi hành động của ông không được lòng nhiều người.

Một trong những người phản đối Volcker lúc đó là Lãnh đạo phe Đa số Thượng viện Robert Byrd. “Cố gắng kiểm soát lạm phát hoặc bảo vệ đồng đô la bằng cách khiến nhiều người thất nghiệp, đóng cửa các ca làm việc, đóng cửa hầm mỏ là một chính sách vô vọng”, Byrd tuyên bố. Các nhà thầu xây dựng và thợ mộc đã gửi thư cho văn phòng của Volcker, than vãn họ không thể xây nhà vì thị trường thế chấp đã cạn kiệt. Nông dân biểu tình bằng cách dùng máy kéo phong tỏa trụ sở Fed.

Các nhà phê bình đặt câu hỏi liệu Volcker có thể phá vỡ mặt trái của lạm phát theo cách nhân đạo hơn mà không gây ra tỷ lệ thất nghiệp cao nhất kể từ cuộc Đại suy thoái hay không? Nhà sử học Tim Barker nhấn mạnh rằng các nhà kinh tế tự do thời đó giống như những người đoạt giải Nobel Kenneth Arrow, Paul Samuelson và James Tobin. Họ đã bác bỏ ý tưởng suy thoái gây ra sự khắc nghiệt một cách không cần thiết. Barker cũng đổ lỗi rằng “cú sốc Volcker” đã gây ra làn sóng tài chính hóa ở Mỹ; lãi suất cao khiến các doanh nghiệp truyền thống khó vay để đầu tư hiệu quả và thu hút tiền nước ngoài (tìm kiếm lợi nhuận cao hơn) vào các ngân hàng Mỹ cung cấp lãi suất cao.

Cú sốc Volcker đầu những năm 1980 cũng gây ra cuộc khủng hoảng nợ ở Mỹ Latinh. Nhiều chính phủ Mỹ Latinh đã vay từ các ngân hàng Hoa Kỳ, những ngân hàng này tính lãi cao hơn nhiều sau khi Volcker tăng lãi suất. Nợ tăng lên, và năm 1982 Mexico vỡ nợ, các nước khác cũng theo đó mà vỡ nợ, mà tới tận ngày nay họ vẫn chìm đắm trong nợ nần không lối thoát.

Quỹ Tiền tệ Quốc tế (IMF) đã vào cuộc, một phần theo sự thúc giục của Volcker và Fed, với tư cách là người cho vay phương sách cuối cùng, cứu trợ các chính phủ Mỹ Latinh để đổi lấy lời hứa giảm chi tiêu thâm hụt và thông qua cải cách kinh tế cơ cấu. Nhiều chính phủ đã phản ứng bằng cách cắt giảm y tế và các dịch vụ xã hội khác, trong hoàn cảnh nhiều người chỉ trích cho rằng chúng làm tệ đi hoàn cảnh kinh tế của người nhận và thậm chí có thể phải trả giá bằng cách sự xuống cấp của hệ thống y tế do hết tiền.

Cú sốc Volcker so với ngày hôm nay sẽ như thế nào?

Ngày nay, nếu thực hiện cú sốc Volcker thì mọi chuyện sẽ phù hợp hơn bao giờ hết. Mặc dù lạm phát, theo chỉ số chi tiêu tiêu dùng cá nhân cốt lõi (PCE) của Fed, vẫn ở mức khoảng 5%, thấp hơn nhiều so với mức đỉnh của những năm 1970 và đầu những năm 80, tuy nhiên nó vẫn cao hơn mức đã có trong một thời gian dài.

Và công chúng rất tức giận về điều đó. Tâm lý người tiêu dùng đang gần giống hồi năm 2008 và 2009, một thời kỳ tồi tệ về sản lượng kinh tế và tỷ lệ thất nghiệp. Lạm phát cứ lặp đi lặp lại trong các cuộc khảo sát về những vấn đề lớn nhất mà người Mỹ phải đối mặt.

Nếu áp dụng mô hình của Volcker, có khả năng Fed phải tăng lãi suất một cách mạnh mẽ để tạo ra suy thoái kinh tế. Đó không phải là quan điểm chính sách hiện tại của Fed. Vào tháng 6, họ đã đưa ra đợt tăng lãi suất lớn nhất trong 28 năm qua. Nhưng trong cuộc họp báo thông báo về động thái này, Chủ tịch Fed Jay Powell nhấn mạnh hội đồng quản trị “không cố gắng gây ra một cuộc suy thoái ngay bây giờ. Hãy rõ ràng về điều đó. Rõ ràng, mục tiêu của chúng tôi là mang lại mức lạm phát khoảng 2% trong khi giữ cho thị trường lao động vững mạnh”.

Nhưng những người chỉ trích Powell cho rằng nỗi đau kinh tế kiểu Volcker có thể là điều cần thiết. Larry Summers, cựu Bộ trưởng Bộ ngân khố, người từng được đề cử làm chủ tịch Fed vào năm 2013, đã tuyên bố: “Chúng ta cần 5 năm tỷ lệ thất nghiệp trên 5% để kiềm chế lạm phát – nói cách khác, chúng ta cần 2 năm tỷ lệ thất nghiệp 7,5% hoặc 5 năm năm thất nghiệp 6% hoặc một năm thất nghiệp 10%”.

Một số ý kiến cho rằng nền kinh tế không cần phải bị “đau đớn” như vậy. Một trong những lý do hàng đầu dẫn đến lạm phát giai đoạn 2021-22 là có quá nhiều tiền trôi nổi ngoài thị trường lao động. Một vài bằng chứng hiếm hoi nói rằng lạm phát hiện tại đang bị thúc đẩy bởi mức lương tăng; nếu đúng như vậy, điều đó sẽ củng cố quan điểm rằng tỷ lệ thất nghiệp cần phải tăng lên để giữ tiền lương ở mức thấp nhằm hạn chế lạm phát nói chung. Nhưng tăng trưởng tiền lương thực sự đang chậm lại, đó không phải là điều bạn mong đợi nếu câu chuyện đó là sự thật.

Nếu Nhà Trắng và Fed không thành công trong việc kiểm soát lạm phát thông qua chính sách hiện tại của họ, sự bất mãn sẽ chỉ tăng lên và nhu cầu sẽ tăng lên đối với những hành động cực đoan để giải quyết vấn đề. Khi có liên quan đến lạm phát, “các hành động cực đoan” đồng nghĩa sẽ có vài quyết định giống như như cú sốc Volcker và cú sốc Volcker đồng nghĩa sẽ có một hoặc hai cuộc suy thoái lớn xảy ra.

Đó không phải là tương lai của Hoa Kỳ ngay bây giờ. Nhưng với thực trang ngày hôm nay, một phản ứng kiểu Volcker khả năng cao sẽ được thực hiện.

Tham gia Telegram của Tạp Chí Bitcoin để theo dõi tin tức và bình luận về bài viết này: https://t.me/tapchibitcoinvn

- Đây có thể là lý do đẩy giá BTC trở lại dưới $20K lần nữa

- Lùm xùm giữa Binance và Baking Bad khiến XTZ lao dốc – Tiếp theo là gì?

Xoài

Theo Vox

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc