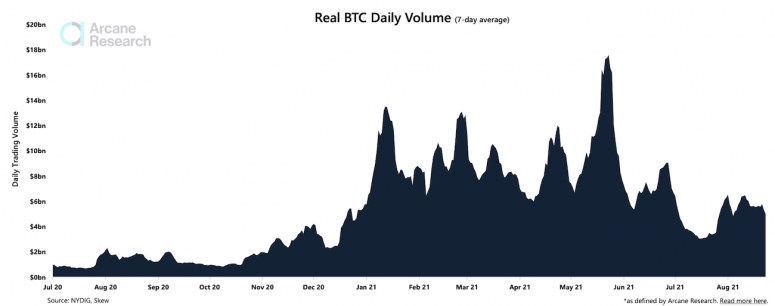

Mặc dù Bitcoin đã tăng trên mức cao nhất trong ba tháng hơn 50.000 đô la vào chủ nhật, nhưng khối lượng giao dịch vẫn chưa tăng, theo Arcane Research.

Trong một báo cáo hôm thứ 3, các nhà phân tích của Arcane Research đã viết rằng khối lượng giao dịch BTC thực trung bình trong 7 ngày vẫn khoảng 5 tỷ đô la, ít hơn một nửa so với những gì thị trường đã chứng kiến vào lần cuối cùng BTC ở mức 50.000 đô la.

Nếu khối lượng giao dịch tiếp tục tương đối bằng phẳng và giá tăng cao hơn, thị trường có thể trở nên kiệt quệ và đà phục hồi sẽ không bền vững.

“Chúng tôi chưa thấy khối lượng gia tăng đột biến như mong muốn với động thái chi chuyển cao hơn mới nhất của Bitcoin. Điều này có thể cho thấy người chơi chưa sẵn sàng cho mốc 50.000 đô la”.

Khối lượng BTC thực hàng ngày | Nguồn: Arcane Research

Patrick Heusser, trưởng bộ phận giao dịch tại Crypto Finance, nhận định:

“Điều này có nghĩa là không có nhiều sự quan tâm tham gia từ trader. Đây là hành vi giao dịch phạm vi điển hình. Giá breakout khỏi phạm vi hoặc một số tin tức sẽ là chất xúc tác cho động thái lớn hơn”.

Matthew Blom, trưởng bộ phận giao dịch toàn cầu của công ty tài sản kỹ thuật số Eqonex, nói rằng:

“Kịp thời và tuyệt vời như cách cuộc biểu tình này đã xảy ra, cơn gió ngược từ Fed, 50.000 đô la và hiệu ứng của việc PayPal thông báo gia nhập thị trường Anh có thể khiến giá Bitcoin trì hoãn đợi thời cơ”.

Các nhà phân tích của Arcane Research lưu ý hoạt động blockchain của Bitcoin cũng không đủ mạnh khi giá phục hồi:

“Số lượng địa chỉ hoạt động vẫn thấp hơn rất nhiều so với mức cao nhất trong thời kỳ cường điệu đầu năm 2021”.

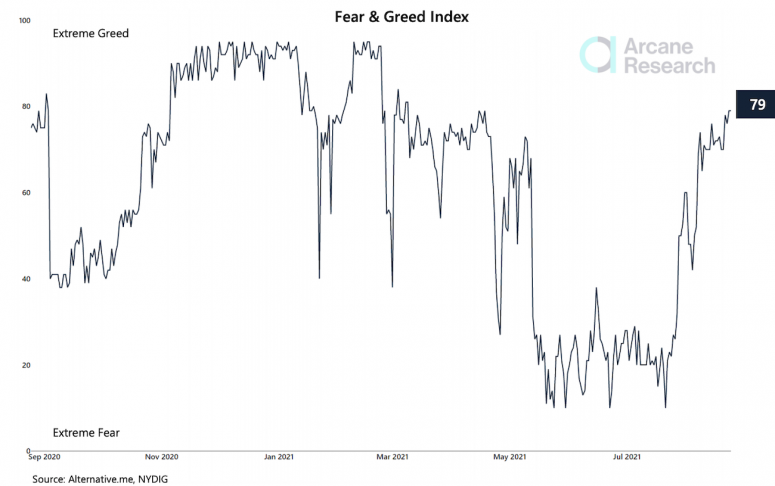

Bất chấp những dấu hiệu cho thấy tâm lý thị trường leo thang cùng với giá, “lòng tham cực độ đã quay trở lại, nỗi sợ hãi không còn nữa và thị trường đang lạc quan”. Vào tháng 7, chỉ số này ghi nhận “sợ hãi tột độ”.

Chỉ số sợ hãi và tham lam | Nguồn: Arcane Research

Đặt cược giảm giá Bitcoin

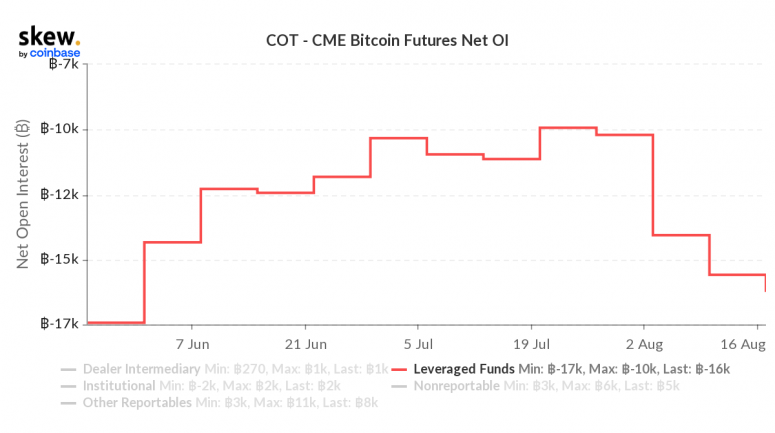

Các quỹ phòng hộ và trader lớn khác tiếp tục đặt cược Bitcoin giảm giá vào tuần trước ngay cả khi tiền điện tử này tăng giá.

Các quỹ đòn bẩy – thường là quỹ phòng hộ và nhiều loại nhà quản lý tiền tệ khác nhau – nắm giữ 16.000 vị thế short hợp đồng tương lai Bitcoin niêm yết trên Chicago Mercantile Exchange (CME) trong tuần kết thúc vào ngày 17/8, theo dữ liệu được Ủy ban Giao dịch Hàng hóa Tương lai Hoa Kỳ công bố hôm thứ 6. Mỗi hợp đồng CME chứa 5 BTC.

Số lượng các vị thế short tăng thêm 6.000 kể từ ngày 20/7, đạt mức cao nhất trong 3 tháng. Trong khi đó, giá đã tăng từ 30.000 đô la lên 48.027 đô la trong bốn tuần qua.

Short ròng của các quỹ đòn bẩy CME | Nguồn: Skew

Nhưng dữ liệu không nhất thiết chỉ ra rằng trader hoàn toàn đặt cược giảm giá.

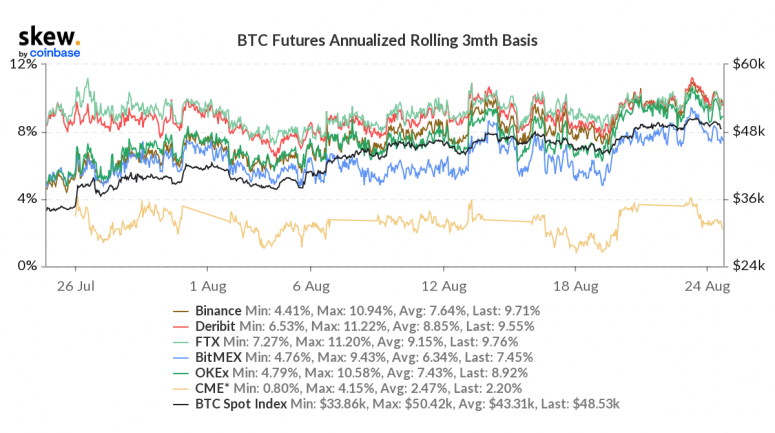

Gia tăng đột biến các khoản đặt cược short của quỹ đòn bẩy có thể bắt nguồn từ sự trở lại của chiến lược carry trade – liên quan đến việc mua crypto trên thị trường giao ngay so với một vị thế short trên thị trường tương lai. Chiến lược tìm cách kiếm tiền từ chênh lệch giữa giá tương lai và giá giao ngay, còn được gọi là phí chênh lệch, có xu hướng giảm khi sắp hết hạn. Bằng cách đó, carry trade có thể thu được lợi nhuận tương đối ít rủi ro.

Vetle Lunde, một nhà phân tích tại Arcane Research, nhận xét:

“Tôi cho rằng chủ yếu là do carry trade. Nó đã tăng lên trong vài tuần qua khi giá tăng, khiến phí chênh lệch trên CME thấp hơn đáng kể so với trên các nền tảng hợp đồng tương lai ở nước ngoài”.

Phí chênh lệch hợp đồng tương lai Bitcoin 3 tháng | Nguồn: Skew

CME hiện cung cấp phí chênh lệch hợp đồng tương lai 3 tháng luân phiên hàng năm gần 3% so với 8,5-10% trên các sàn giao dịch nước ngoài khác như Binance, FTX và OKEx. Phí chênh lệch này đại diện cho phần trăm chênh lệch giữa giá tương lai trên một sàn nhất định và giá thị trường giao ngay đang diễn ra đối với tiền điện tử.

Sự tồn tại của phí chênh lệch có nghĩa là trader có thể khóa lợi nhuận hàng năm 3% bằng cách bán hợp đồng tương lai hàng quý trên CME và mua tiền điện tử trên thị trường giao ngay, đặt cược rằng giá cuối cùng sẽ hội tụ. Trong trường hợp một số trader vay stablecoin để mua BTC trên thị trường giao ngay, tiền lãi trả cho người cho vay stablecoin sẽ được trừ vào lợi nhuận ròng.

Các giao dịch carry trade như vậy giảm đáng kể trong vài tháng qua khi giá lao dốc vào tháng 5 đã loại bỏ đòn bẩy dư thừa ra khỏi thị trường. Đáng chú ý, đợt bán tháo dưới 40.000 đô la vào ngày 19/5 đã thanh lý các vị thế trị giá hơn 8 tỷ đô la trên thị trường phái sinh.

Một nguyên nhân khác có thể là các sàn giao dịch lớn như Binance và FTX gần đây đã giảm giới hạn đòn bẩy từ 100x xuống 20x trong bối cảnh kiểu giao dịch này bị chỉ trích.

“Giao dịch không mang lại lợi nhuận như trước. Ở đỉnh điểm vào giữa tháng 4, giao dịch cash-and-carry tạo ra lợi nhuận hàng năm là 20% trong hợp đồng tháng giao ngay, trái ngược với mức hiện tại khoảng 1% đến 4%”, Lunde nói.

Hợp đồng tương lai Bitcoin trên Binance và các sàn khác được giao dịch với mức phí chênh lệch 40% trong thời kỳ cao điểm của đợt tăng giá vào giữa tháng 4.

Theo Patrick Heusser, trưởng bộ phận giao dịch tại Crypto Finance AG, lợi suất hiện tại không đủ hấp dẫn để các quỹ thực hiện carry trade.

“Nếu quan sát lợi suất tuyệt đối mà bạn có thể tạo ra ngay bây giờ, tôi nghi ngờ carry trade đã quay trở lại. Có thể một số nhà tạo lập thị trường hoặc nhà cung cấp thanh khoản thay đổi hoặc điều chỉnh lại khái niệm dòng chảy của họ. Thông thường, các nhà tạo lập thị trường trên CME đều là những người tạo thị trường trên sàn giao dịch… và một số trong đó là quỹ đòn bẩy”.

Các nhà tạo lập thị trường là cá nhân hoặc tổ chức có nghĩa vụ theo hợp đồng để duy trì mức độ thanh khoản lành mạnh trên sàn. Họ đảm bảo có đủ độ sâu trong sổ lệnh bằng cách đề nghị mua hoặc bán khi được yêu cầu và vận hành sổ theo hướng trung lập. Ví dụ, một nhà tạo lập thị trường có vị thế short trên thị trường tương lai thường mua một vị thế short/long trên thị trường giao ngay hoặc mua quyền chọn mua (call).

Trong trường hợp này, theo Heusser, các nhà tạo lập thị trường Bitcoin có thể short trên CME và phòng hộ trên các sàn giao dịch gốc. Nó cũng chỉ ra “sự quan tâm mua nhiều hơn từ phía đầu tư trên CME”.

Mời các bạn tham gia Telegram của chúng tôi để cập nhật tin tức nhanh hơn: https://t.me/tapchibitcoinvn

- Bitcoin từ chối 51.000 đô la sau khi MicroStrategy mua thêm BTC – Tiếp theo là gì?

- Sử dụng sóng Elliott để xác định các kịch bản tiếp theo cho Bitcoin

- Đây là lý do tại sao trader ADA cần phải gồng mình chống đỡ điều chỉnh

Đình Đình

Theo AZCoin News

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Sui

Sui  Figure Heloc

Figure Heloc