Tóm tắt: Bitcoin và tiền

Cho đến nay, chúng ta đã có cái nhìn khá tổng quát về lịch sử của tiền; khái niệm về Bitcoin như “vàng kỹ thuật số”; và một số lực lượng kinh tế vĩ mô định hình nền kinh tế toàn cầu.

Trong bài báo gần nhất của chúng tôi, chúng tôi đã khẳng định rằng hệ thống tiền tệ toàn cầu hiện tại đầy rẫy những vấn đề với hậu quả to lớn mà có thể sẽ trở thành hiện thực trong nền kinh tế toàn cầu ngày nay.

Do đó, không có gì ngạc nhiên khi ngày nay, ngân hàng và tổ chức tài chính đã tận dụng tối đa những lỗ hổng này để làm giàu cho bản thân và bạn bè thân thiết nhất của họ bằng chi phí mà phần còn lại của dân số thế giới phải gánh chịu.

Điều này đặt ra câu hỏi: Làm thế nào một nền tảng tiền tệ lành mạnh có thể được tận dụng để phục vụ cho lợi ích của nhiều người?

Phí và nợ bắt buộc phải trả

Nhiều người thắc mắc, chính xác làm thế nào để ngân hàng kiếm được nhiều tiền như vậy? Câu trả lời phức tạp hơn tưởng tượng. Đã có lúc phần lớn doanh thu của ngân hàng sẽ được thu thập thông qua phí và lãi cho vay. Tuy nhiên, trong nhiều thập kỷ gần đây, chúng ta đã thấy các ngân hàng mở rộng phạm vi của họ, mở rộng cho nhiều hoạt động kinh tế hơn.

Mặc dù phí và các khoản vay chiếm một khoản khá lớn trong doanh thu của ngân hàng thương mại, nhưng nó thực sự chỉ là số tiền nhỏ mà các ngân hàng có thể sở hữu và do đó kiểm soát được.

“Khái niệm then chốt cho tất cả các công cụ mà ngân hàng sử dụng để tạo ra lợi nhuận là tiền liên tục tập trung hóa với mật độ lớn hơn, thâm nhập vào những tỷ lệ dân số ngày càng nhỏ hơn.”

Phí là một trong những cách chính mà các ngân hàng tạo ra doanh thu, thường là từ nguồn chi phí lớn nhất từ những người có ít tiền nhất. Chúng ta có thể quan sát thấy, chỉ bằng cách kiểm tra cấu trúc phí thôi, rằng có mối quan hệ tỷ lệ nghịch tồn tại giữa doanh thu ngân hàng từ khách hàng và tình hình tài chính của những khách hàng đó.

Nói tóm lại về quan hệ nêu trên: thu nhập của khách hàng tại ngân hàng càng thấp, chi phí truy cập dịch vụ ngân hàng càng cao.

Những người có thu nhập thấp nhất thậm chí có thể từ bỏ hoàn toàn tài khoản ngân hàng của họ do các khoản phí cơ bản hàng tháng có thể không phù hợp với những người ở rìa kinh tế xã hội. Ví dụ, nhiều ngân hàng lớn tính phí hàng tháng cho những khách hàng không giữ số dư ít nhất 1.500 đô la.

Một khách hàng tiềm năng như trên có thể thay vào đó sử dụng tiền mặt hoặc có thể mua thẻ ghi nợ trả trước với mức phí cao. Bất kỳ hoạt động vay nào sẽ có tính chất cho vay ngày, trong đó người dùng thường bị tính lãi suất cao. Những khoản vay như vậy, tất nhiên, không thuộc loại đầu tư có tầm nhìn xa, mà thay vào đó thường được vay để trang trải chi phí khẩn cấp hoặc chi phí sinh hoạt cơ bản.

Trong khi ngày trả lương và các khoản vay không có bảo đảm khác thường là dưới sự quản lý của các doanh nghiệp bên ngoài hệ thống ngân hàng, thị trường cho các loại khoản vay này đang thay đổi. Không muốn để khoản lợi nhuận tiềm năng sinh lợi như vậy bên ngoài rìa, nhiều ngân hàng bắt đầu cung cấp các dịch vụ cho vay như vậy cho các khách hàng mà thường dễ bị ảnh hưởng bởi khả năng tài chính của họ.

Nguồn: wusfnews.wusf.usf.edu

Tiến từ bậc thang thấp nhất của nấc thang kinh tế, chủ tài khoản ngân hàng mà bị giới hạn ở mức trung bình có thể có quyền truy cập vào thẻ tín dụng cơ bản.

Tính phí lên tới 15% cho bất kỳ khoản vay nào, các chương trình thanh toán trên thẻ tín dụng thường được thiết kế để khuyến khích người vay có thu nhập thấp thực hiện các khoản thanh toán tối thiểu để tận dụng tối đa lãi vay trong thời gian dài nhất.

Lãi suất phạt được tính cho những khách hàng với các khoản thanh toán trễ thường đạt tới mức tối đa là 29,99%. Những khách hàng này thường được khuyến khích tăng giới hạn tín dụng của họ và bị dụ dỗ bởi những đoạn quảng cáo dạng như “Bạn giàu có hơn bạn nghĩ” mà liên quan đến quyền truy cập vào tín dụng và dẫn đến khoản nợ ảnh hưởng tới tài sản thực.

Thêm vào đó là chi phí cho vay thấu chi, tiền phạt cho việc chuyển tài khoản hoặc thế chấp, hoa hồng đầu tư và phí ứng dụng cho bất kỳ dịch vụ nào, và thật dễ dàng để thấy các ngân hàng có thể tối đa hóa lợi nhuận của họ bằng cách tận dụng nhu cầu của những người dễ bị tổn thương nhất và, đáng buồn thay, có khả năng tài chính tệ nhất.

Không có những quy định chặt chẽ, các ngân hàng đã hết lần này đến lần khác sẵn sàng cho vay vượt quá khả năng của người vay. Những doanh nghiệp này thường được chứng minh là thu hút khách hàng vào các khoản nợ không thể quản lý, đặc biệt là đối với ô tô và nhà, khi họ không thật sự có tài sản nào ngay từ ban đầu.

Nó phù hợp với câu nói của “Mua ngay bây giờ, trả tiền sau đó” rất phổ biến trong nền văn hóa hiện đại. Điều này đã dẫn đến một nền kinh tế mà chịu chấp nhận mức độ rủi ro cực đoan của nợ quốc gia và cá nhân, đang tiến đến bờ vực sụp đổ khi nó cố gắng “chịu đựng” trong nhiều thập kỷ với rất ít hy vọng “thoát ra”.

Đáng buồn thay, đây chỉ là phần nổi của tảng băng trôi khi nói về cách các ngân hàng thực sự thu được doanh thu lớn.

Đặt cược với khách hàng và công nhân

Công bằng mà nói, ngân hàng là doanh nghiệp; không phải tổ chức từ thiện. Và họ thực sự nên kiếm tiền cho các cổ đông của họ. Ta có thể đưa ra một lập luận công bằng cho việc biện minh cho các khoản phí và áp dụng lãi suất cao hơn đối với những người vay có rủi ro cao hơn. Tuy nhiên, không có lý lẽ nào có thể được đưa ra để hỗ trợ cho các khoản “đầu tư” liều lĩnh của các ngân hàng từ khi họ được trao quyền tự do làm như vậy.

Khi Goldman Sachs chống lại cuộc khủng hoảng sụp đổ nhà ở xảy ra vào năm 2007, nó đã đanh cược trên rủi ro và chi phí từ chính khách hàng của mình. Về cơ bản, công ty đã chuyển nỡ xấu cho các nhà đầu tư, những người sau đó bị thua lỗ nặng.

Goldman đã đi tới mức “bán khống”, hoặc cược dựa trên các khoản nợ xấu này sau khi chuyển chúng cho khách hàng, và sau đó kiếm được khoản lợi nhuận khổng lồ khi tiền cược của họ được trả hết. Deutsche Bank và Morgan Stanley cũng tham gia vào hoạt động bất chính này, khiến các nhà đầu tư Mỹ phải trả giá hàng tỷ đồng.

Sylvain R. Raynes, một chuyên gia về tài chính có hệ thống, đã đánh giá sự xung đột lợi ích rõ ràng trong kịch bản quá phổ biến này: “Khi bạn mua một tài sản phòng vệ một rủi ro mà chính bạn đang góp phần tạo ra nó, bạn đang mua bảo hiểm hỏa hoạn bằng nhà của người khác và sau đó phạm tội đốt phá.”

Các ngân hàng và các tổ chức tài chính khác đã tham gia vào việc này để cùng nhau tiến tới lợi ích của họ trên rủi ro của số đông lớn hơn. Thật không may, khi được cho phép tự do trong quá trình đấu tranh bãi bỏ quy định, các doanh nghiệp trên thường không cạnh tranh để cải thiện thị trường nói chung.

Adam Smith, cha đẻ của kinh tế học hiện đại và là tác giả cuốn “The Wealth of Nations”, đã cảnh báo về vấn đề này khi ông giải thích rằng các doanh nghiệp sẽ thông đồng chứ không cạnh tranh, nếu không được giải thích, “Những người cùng lĩnh vực kinh doanh hiếm khi gặp nhau, ngay cả khi gặp nhau để giải trí thì những cuộc trò chuyện thường kết thúc trong một âm mưu chống lại công chúng, hoặc một số âm mưu nhằm tăng giá.”

Hành vi thôn tính tương tự được thấy rõ ở các công ty cổ phần tư nhân, những người vẫn được tự do sử dụng tài sản của những công ty bán lẻ lâu đời trên chi phí và rủi ro của cho công nhân của họ.

Những kẻ “săn tiền” này lợi dụng lãi suất gần như bằng không để vay vốn và các công ty mua hàng, không phải như một khoản đầu tư, mà chỉ để sử dụng chúng. Sau khi rời khỏi các công ty bị phá sản sau đó bằng cách bán hết tài sản của họ và chiếm đoạt quỹ lương hưu của họ, các tổ chức “ký sinh” này đã chấm dứt nhiều hợp đồng từ Sears đến KMart hay Toys R Us, khiến công nhân bị mất việc và tước bỏ quyền bảo đảm nghỉ hưu của họ.

Ngân hàng và các hành vi phạm pháp

Một lần nữa, trong khi các ngân hàng thực sự nên được tự do thu lợi từ các hoạt động hợp pháp, thì sự tự do đó không loại trừ các ngân hàng khỏi các hành vi lừa đảo, lợi ích nhóm và rửa tiền. Không đi vào một danh sách đầy đủ về các hành vi phạm pháp, ở đây chỉ nêu ra một vài trường hợp phạm pháp gần đây của các ngân hàng:

- Wells Fargo bị phạt vì lạm dụng nhiều tài khoản, đánh cắp tiền từ chính khách hàng của họ trong một loạt các vụ lừa đảo từ bảo hiểm và gian lận thế chấp để tạo tài khoản giả và sau đó tính phí khách hàng cho các tài khoản được tạo.

- HSBC bị bắt vì rửa tiền cho các băng đảng ma túy Mexico và Colombia, về cơ bản hoạt động như một kẻ đồng phạm trong một phi vụ phạm pháp quy mô lớn, nghiện ma túy và giết người. Netflix có một bộ phim tài liệu về nó.

- JPMorgan Chase đã bị phạt vì tham nhũng và hành vi gian lận nhiều lần, nhất là vì sự dính líu của họ trong kế hoạch Bernie Madoff, Ponzi. Họ thậm chí đã xoay sở để trả một số tiền phạt của họ số vốn được gọi một cách gian lận.

- Ngân hàng Mỹ đã được trả tiền bởi người nộp thuế sau khi phạm tội lừa đảo đối với các nhà đầu tư, chủ nhà và các khách hàng khác.

- Citigroup, Goldman Sachs và các ngân hàng khác cũng tham gia vào vụ kiện hình sự.

Và đây chỉ là những ví dụ về những lần những “tên tội phạm” này bị bắt!

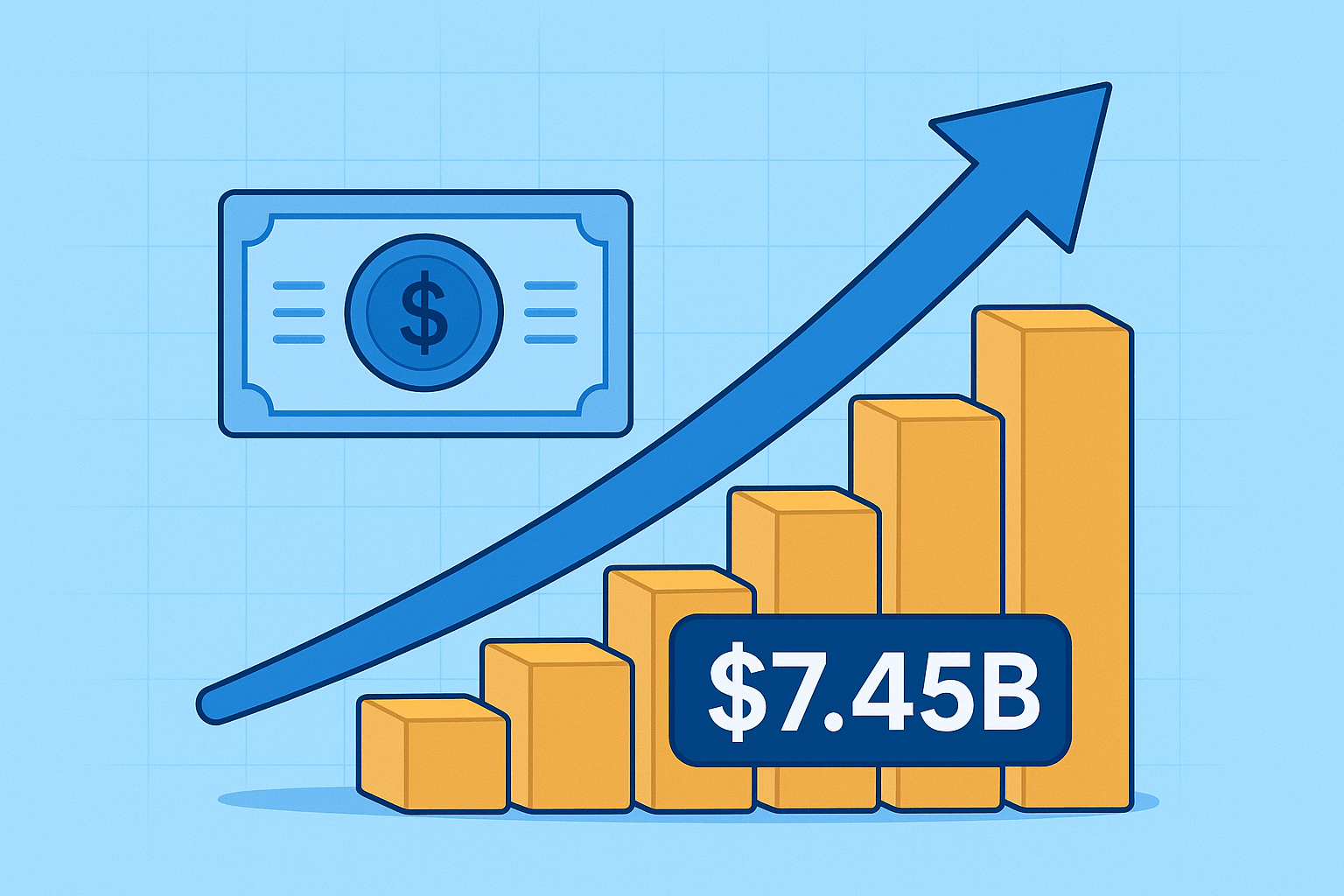

Các ngân hàng đã trả hàng tỷ và hàng tỷ đô la tiền phạt, nhưng chi phí để thực hiện các tội ác này lớn hơn nhiều so với lợi nhuận khi mà họ tiếp tục chấp nhận tiền phạt như một chi phí kinh doanh.

Kêu gọi chiến tranh

Kể từ khi fiat trở thành hệ thống tiền tệ, easy money đã có được khả năng được “vũ khí hóa”, đặc biệt khi các nền kinh tế thù địch chọn các loại tiền thay thế không thuộc sự quản lý của một số cường quốc quân sự.

Libya, Venezuela và Iran một lần nữa đóng vai trò như một sự nhắc nhở của hệ thống này, theo đó Hoa Kỳ sử dụng đồng đô la làm vũ khí, thông qua các lệnh trừng phạt. Các quốc gia được nằm ngoài hệ thống tiền tệ toàn cầu bắt đầu tiến hành sự thắt chặt mà thường dẫn đến giải quyết bạo lực. Do đó, vũ khí, phương tiện và lực lượng quân sự có thể được sản xuất và triển khai và được tài trợ bằng nguồn cung fiat vô thời hạn.

Do đó, quyền lực toàn cầu và việc chấp nhận đồng đô la được đẩy mạnh, trước tiên thông qua các lệnh trừng phạt, nhưng cuối cùng trong nhiều trường hợp, lại thông qua chiến tranh.

Bởi vì các loại tiền tệ của thế giới không có giá trị thị trường thực sự, nên các biện pháp trừng phạt và bạo lực là phương tiện cưỡng chế cần thiết để duy trì “giá trị” thị trường cho các loại tiền tệ như vậy. Do đó, các ngân hàng trung ương và các đồng minh của họ liên tục thúc đẩy chiến tranh trong nỗ lực duy trì hiện trạng.

Điều này được thực hiện trong một nỗ lực để ngăn chặn suy thoái kinh tế và quan trọng là duy trì quyền lực của fiat.

Việc thúc ép sự chấp nhận easy money thay cho hard money có giá trị, việc mà có thể được chấp nhận tự do bởi những người sẵn sàng tham gia thị trường, góp phần vào tình trạng tham nhũng của các ưu tiên tiền tệ trong chính sách.

Sự sai lệch về tiền tệ này thể hiện rõ nhất khi ta quan sát cách chi tiêu của chính phủ: gần một nghìn tỷ đô la hàng năm khi tất cả các thành phần chi tiêu quân sự được tính vào tổ hợp quân sự của Mỹ.

Thông qua thuế và các công cụ lạm phát hiệu quả cao như nới lỏng định lượng, công dân Mỹ buộc phải tài trợ cho một đội ngũ quân đội mà tiêu thụ hơn một nửa lượng khoản chi liên bang hàng năm.

Tổng số tiền này lớn hơn tổng khoản chi cho các chương trình quân sự của mười quốc gia tiếp theo.

Để đi vào vấn đề này sâu hơn, hãy nhìn vào ưu tiên chi tiêu cao thứ hai trong ngân sách liên bang của Mỹ là Dịch vụ y tế và xã hội, bao gồm Medicare, Medicaid và Đạo luật Chăm sóc Sức khỏe Hợp túi tiền (ACA). Với ngân sách dưới 90 tỷ USD, chưa đến 10% số tiền chi cho quân đội được chi cho các chương trình này.

Khoản chi của liên bang cho giáo dục là 70 tỷ đô la.

Tuy nhiên, các chính sách chi tiêu như vậy tiếp tục từ năm này sang năm khác, từ nhiệm kỳ đến nhiệm kỳ và từ chính phủ sang chính phủ khác. Với một loạt các nhà thầu quân sự liên tục vận động chính phủ và thuyết phục công dân về sự cần thiết về chiến tranh liên tục, quốc phòng không còn là ưu tiên hàng đầu.

Thay vào đó, chiến tranh vĩnh viễn là thứ tự trong ngày và, thẳng thắn mà nói, rất cần thiết để giúp đồng đô la duy trì vị trí đứng đầu trước tất cả các đối thủ cạnh tranh. Orwell đã có một quan điểm.

Hiệu ứng Cantillon

Ảnh hưởng không đáng có của sự sản xuất và thao túng fiat của ngân hàng trung ương nổi lên từ cái gọi là Hiệu ứng Cantillon. Tóm lại, các ngân hàng trung ương tạo ra sức mua dẫn đầu trong số những người lần đầu tiên tiếp cận với các quỹ một cách miễn phí bằng những loại tiền mới được in thông qua nền kinh tế khi nó đã giảm dần giá trị so với tài sản.

Hiện tượng này dẫn đến lạm phát khi lượng tiền cuối cùng “chảy” xuống những người ở “dưới đáy”. Những người đầu tiên nhận được tiền mới sẽ thấy thu nhập tăng lên trong khi những người nhận được tiền cuối cùng sẽ phải trải qua sự suy giảm sức mua.

Bởi vì các ngân hàng trung ương và thương mại, cùng với các tổ chức tài chính khác, độc quyền trong sản xuất và sự mua lại ban đầu số tiền không tồn tại trước đó, họ có thể mua hàng hóa, dịch vụ và tài sản trước khi đồng tiền mất giá. Điều này dẫn đến việc chia sẻ lợi ích kinh tế tập trung lớn nhất tại các tổ chức này dựa trên chi phí và rủi ro của phần còn lại của thị trường.

Hiệu ứng Cantillon gây ra một loại “chế độ phong kiến hiện đại”, theo đó một đầu sỏ của các tổ chức tài chính đã trở thành giai cấp địa chủ mới, tập hợp quyền sở hữu phần lớn tài sản trong thế giới thực, và công dân lao động đảm nhận vai trò của chế độ nông nô.

“Theo cách tương tự như tầng lớp quý tộc đã tước đoạt tiền thuê nhà nhờ sở hữu độc quyền đất đai, ngày nay, đầu sỏ tài chính trích tiền lãi và các khoản phí tài chính khác nhờ vào việc tập trung phần lớn nguồn lực quốc gia vào tay họ, chủ yếu là các nguồn lực về tài chính.” – Ismael Hossein-Zadeh và Anthony A. Gabb.

Những lãnh chúa phong kiến thời hiện đại này có thể có được tiền gần như với không đồng lãi suất, cho phép họ tích trữ tài sản trong thế giới thực với chi phí thấp nhất có thể. Sau đó, họ có thể thu lợi từ việc cho vay của cải với lãi suất cao hơn, giúp hoàn vốn cùng lãi lớn hơn cho chính họ một cách lặp đi lặp lại và dựa trên việc tạo ra tiền fiat một cách dễ dàng.

Hệ thống tiền tệ có thể hoạt động như thế nào đối với cá nhân

Rõ ràng là hệ thống tiền tệ toàn cầu cần khởi động lại hoàn toàn. Nhưng một sự thay đổi lớn như vậy không thể từ trên xuống. Rõ ràng, nó đi ngược lại lợi ích của một nhóm thiểu số của các cơ quan tài chính cực kỳ giàu có và quyền lực nếu họ thấy một sự chuyển đổi tiền tệ như vậy diễn ra.

Đây là một sự thay đổi phải xảy ra một cách tự nhiên. Nó chỉ có thể được thực hiện thông qua nguyên tắc phi tập trung.

Với việc tạo ra tiền phi tập trung, cụ thể là Bitcoin, không có cơ quan trung ương nào có thể trực tiếp sản xuất và tận hưởng những lợi ích của việc tạo tiền và phân phối ban đầu với chi phí của tất cả những người khác. Sự cạnh tranh và tự do cho bất cứ ai tham gia vào quá trình sản xuất, phân phối và mua lại của nó được ghi nhận trong giao thức.

Với hard money là lớp cơ sở, việc nới lỏng định lượng trở nên bất khả thi, cho phép công dân giữ lại giá trị tiền của họ.

Phi tập trung việc sản xuất tiền cũng ngăn chặn được Hiệu ứng Cantillon. Với hard money là tiền tệ cơ bản, easy money không thể được tạo ra một cách dễ dàng và chuyển sang những người có đặc quyền truy cập vào quỹ nhanh chóng. Do đó, tiền phi tập trung và tự do khỏi cơ chế thị trường có thể chấm dứt chế độ phong kiến tiền tệ hiện đại bằng cách cho phép các “nông nô” nghiến trở thành “địa chủ” của họ.

Những lợi ích không kết thúc chỉ bằng việc bãi bỏ nới lỏng định lượng và Hiệu ứng Cantillon. Với tài sản không còn bị kiểm soát nghiêm ngặt ở “trên cao”, các ngân hàng thương mại không còn có thể đánh cược các khoản đầu tư của khách hàng vào nợ xấu, và họ cũng không thể đặt cược vào nền kinh tế với cùng mức độ hiểu biết và ảnh hưởng trước đây.

Ngay cả những vấn đề đơn giản như phí cắt cổ có thể được giảm thiểu, vì sẽ không cần phải giữ tiền trong tài khoản ngân hàng truyền thống. Lệ phí sẽ có tính chất thị trường tự do, được yêu cầu để xác nhận các giao dịch và để trang trải chi phí của các dịch vụ tài chính khác.

Người vay có thể hoàn thành quy trình cấp khoản vay thông qua hợp đồng thông minh, với cơ chế cho vay phi tập trung được cung cấp trên quy mô rộng hơn. Khách hàng có thể chọn một người cho vay với sự cạnh tranh và tự do thị trường lớn hơn nhiều, thay vì phụ thuộc vào một số cơ quan trung ương được lựa chọn để phê duyệt các khoản vay.

Tiền phi tập trung cũng thành công trong việc loại bỏ khả năng các ngân hàng trung ương và thương mại thông đồng để chống lại khách hàng. Không có sự kiểm soát trực tiếp về tiền tệ, công nghệ này làm giảm đáng kể khả năng của các ngân hàng để thực hiện các hành vi gian lận hoặc rửa tiền. Các ngân hàng không còn có thể dễ dàng đóng vai trò là “cỗ máy giặt của các cartel” khi open ledger phân tán của Bitcoin có thể được công khai cho tất cả mọi người kiểm tra và xem xét kỹ lưỡng.

Các hệ lụy thậm chí còn đi vào hành lang tham nhũng của các hệ thống chính trị và tình trạng quân sự hóa hiện nay của thế giới. Sẽ không còn một khu công nghiệp quân sự có ảnh hưởng quá mức đối với chính phủ như hiện tại với khả năng tiếp cận với tiền dễ dàng.

Một chiến dịch chính trị được tài trợ bởi Bitcoin, chẳng hạn, sẽ minh bạch và có trách nhiệm, với sự quyên góp được theo dõi và công khai. Điều này giúp loại bỏ khả năng về tâm lý “ăn miếng trả miếng” trong mối quan hệ vận động hành lang chính trị hiện tại.

Tiền không còn có thể được vũ khí hóa như với hệ thống fiat hiện tại, vì một hệ thống tiền tệ phi tập trung không ảnh hưởng đến khả năng giao dịch với quốc gia khác. Do đó, khả năng xâm lược quân sự và chiến tranh giảm dần.

Trong một hệ thống tiền tệ phi tập trung, công dân được hưởng chủ quyền tài chính. Hard money, về bản chất, khuyến khích tiết kiệm, chi tiêu và đầu tư khôn ngoan hơn.

Vì khoản tiền cho các chi phí không mong muốn không thể bị ngân hàng và các tổ chức tài chính rút đi một cách dễ dàng thông qua việc in tiền, thay vào đó, công dân có thể chọn chi tiêu cho lợi ích xã hội và lựa chọn thị trường tự do của mình, mà không cần bất kỳ hình thức ép buộc nào của các thế lực trung ương.

- Các chuyên gia: Giá Bitcoin pullback 40% đánh dấu tiềm năng giảm về $2k

- Chuyên gia: Tại sao giá Bitcoin giảm độ ngột & xu hướng tiếp theo là gì?

Thanh Bùi

Tạp chí Bitcoin | Cryptobriefing

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

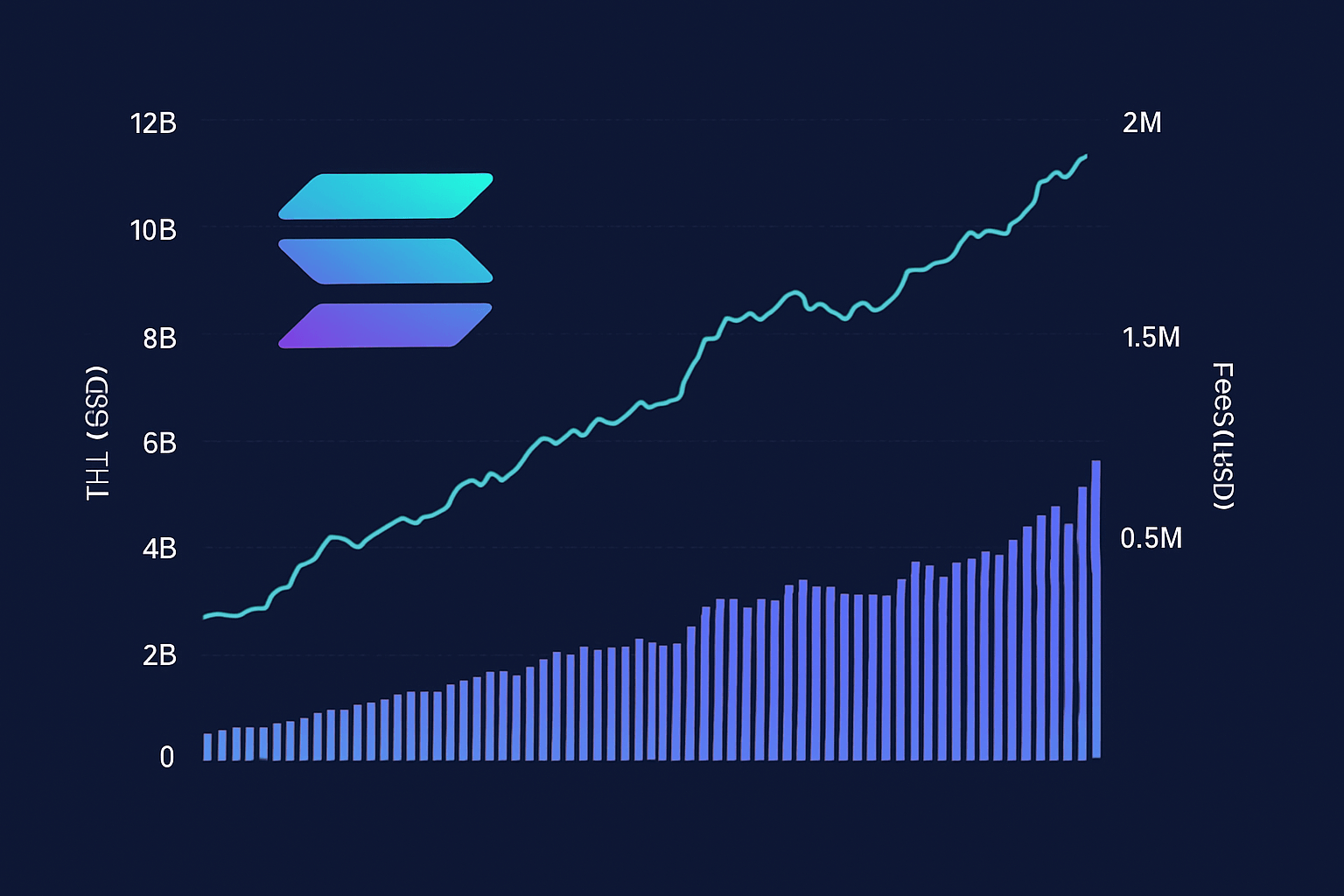

Tether  Solana

Solana  USDC

USDC  Lido Staked Ether

Lido Staked Ether  Dogecoin

Dogecoin  TRON

TRON  Cardano

Cardano  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Wrapped Bitcoin

Wrapped Bitcoin  Ethena USDe

Ethena USDe  Hyperliquid

Hyperliquid  Wrapped eETH

Wrapped eETH  Sui

Sui

.png)