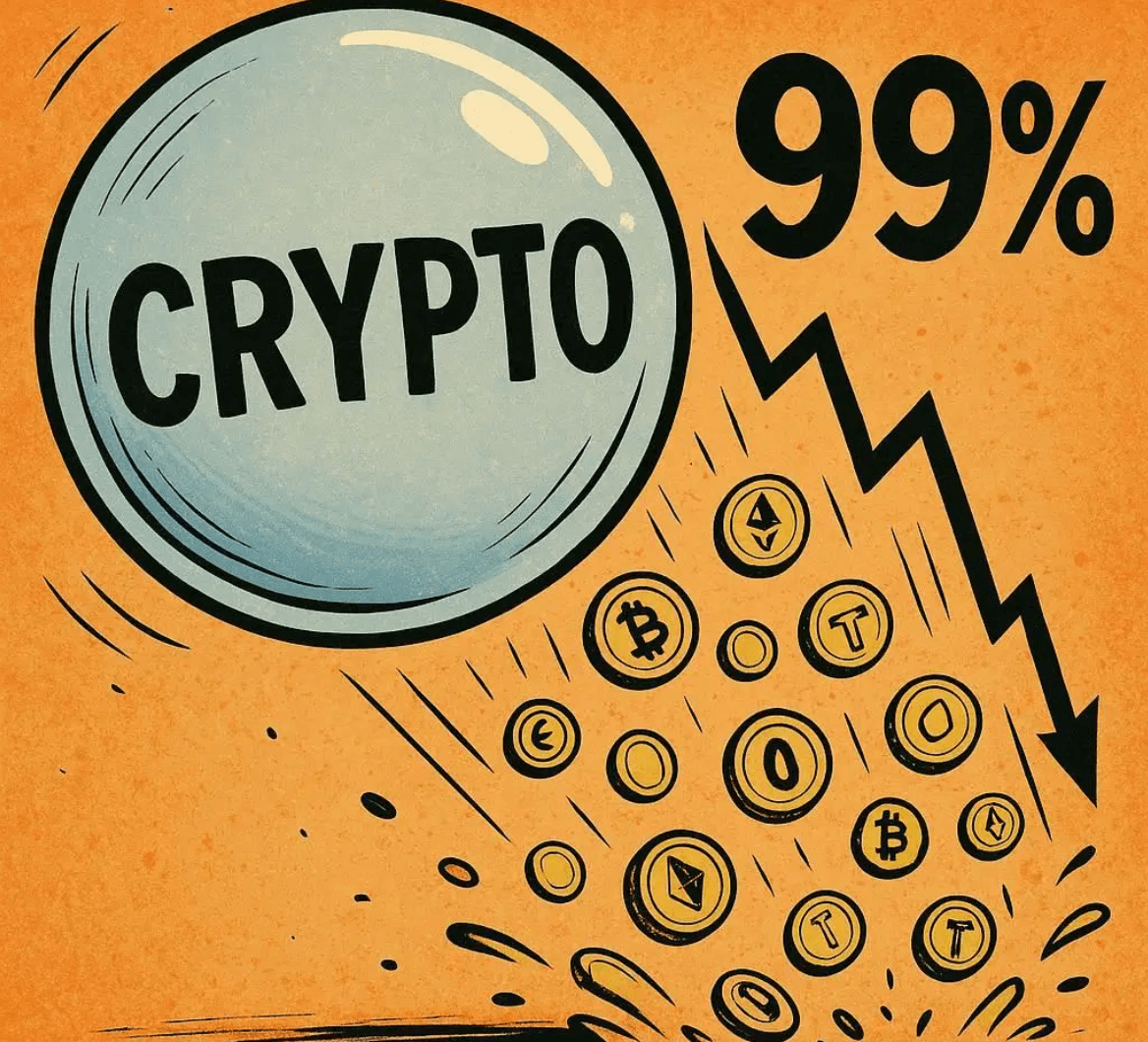

Các quỹ đầu tư tiền điện tử thanh khoản đã trải qua một năm 2025 đầy sóng gió, với mức thua lỗ lên đến 70%, theo chia sẻ từ nhiều nhà đầu tư mà The Block đã phỏng vấn. Sau quý I đầy biến động, các nhà đầu tư vào quỹ thanh khoản hiện đang tập trung vào một số ít khoản đầu tư có niềm tin cao. Trong chu kỳ này, yếu tố nền tảng — chứ không phải động lực thị trường — mới là yếu tố quyết định.

Từ khởi đầu mạnh mẽ đến cú sập giữa tháng 1

Hầu hết các quỹ thanh khoản bước vào năm 2025 với vị thế mạnh, nhưng đã nhanh chóng bị thổi bay khi thị trường tài chính toàn cầu, bao gồm cả tiền điện tử, chịu ảnh hưởng từ hàng loạt bất ổn vĩ mô — từ chính sách thuế quan đến những lo ngại kinh tế vĩ mô rộng hơn. “Những tuần đầu tiên của năm diễn ra cực kỳ tích cực, nhưng từ giữa tháng 1, toàn bộ thị trường altcoin bắt đầu sụp đổ,” Rob Hadick, đối tác tại Dragonfly, nhận định. “Bitcoin giảm khoảng 10% tính từ đầu năm, Solana (SOL) giảm khoảng 30%, Ether giảm tới 50%, và nhiều altcoin còn giảm nặng hơn nữa — khiến các quỹ gần như không có chỗ trú ẩn an toàn.”

Nhiều quỹ đã đặt cược lớn vào Solana trong năm 2024, và điều này là một phần nguyên nhân kéo tụt hiệu suất năm nay, theo Jack Platts, nhà sáng lập Hypersphere Ventures.

Một phần đợt giảm giá đến từ kỳ vọng thay đổi. Với việc Bitcoin hiện đã dễ dàng tiếp cận đối với nhà đầu tư tổ chức thông qua các ETF, các nhà quản lý quỹ chủ động “thường bị yêu cầu không nắm giữ BTC”, theo Cosmo Jiang, đối tác tại Pantera Capital. Nhà đầu tư tìm đến các quỹ thanh khoản để có sự tiếp xúc với các tài sản khác ngoài bitcoin — thậm chí ngoài cả ETH.

Tuy vậy, bitcoin vẫn đang được sử dụng như chuẩn đo lường hiệu suất các quỹ thanh khoản — điều mà nhiều nhà đầu tư cho rằng là không phù hợp. “Bitcoin là vàng kỹ thuật số, hoàn toàn khác với một token DeFi mang tính chất cổ phiếu. Không ai dùng giá vàng để đo hiệu suất của nhà đầu tư cổ phiếu, vậy tại sao lại làm thế với crypto?” Ryan Watkins, nhà sáng lập Syncracy Capital, quỹ đầu tư đang quản lý tài sản từ 100 triệu USD trở lên, đặt vấn đề. Jiang cũng đồng tình, cho rằng hệ sinh thái crypto có thể phân làm hai nhánh: Bitcoin là vàng số, còn lại là công nghệ blockchain — “và mỗi nhánh có thể phát triển độc lập”.

Không phải tất cả quỹ thanh khoản đều chịu thiệt hại như nhau. Các chiến lược định hướng (đặt cược vào giá token tăng hoặc giảm) bị ảnh hưởng nặng nhất, đặc biệt với các danh mục đầu tư altcoin. Trong khi đó, các chiến lược trung lập thị trường hoặc trung lập delta hoạt động tốt hơn nhờ tập trung vào các giao dịch chênh lệch giá, tạo lợi nhuận an toàn. “Tôi chưa thấy quỹ trung lập nào sụp đổ hay gặp vấn đề nghiêm trọng. Họ thường kiếm 1% đến 2% mỗi tháng,” Platts cho biết.

Từ chạy theo xu hướng sang chọn lọc tài sản có nền tảng

Các nhà quản lý quỹ đang giảm bớt các khoản đầu tư dài hạn không hiệu quả, tập trung vào những token có dòng tiền thực, người dùng thực và khả năng tích lũy giá trị.

Màn trình diễn yếu kém trong quý I buộc nhiều quỹ thanh khoản phải thay đổi chiến lược phân bổ vốn. Nhiều nhà đầu tư cho biết họ đang thu hẹp phạm vi và chỉ tập trung vào số ít tài sản mạnh mẽ hơn. “Chúng tôi đang đặt cược có chọn lọc hơn, ít thương vụ hơn,” Platts chia sẻ. “Một danh mục 20 altcoin thường hoạt động kém hơn danh mục chỉ gồm 6 đến 10 altcoin.” Một số quỹ còn đang xem xét đầu tư vào cổ phiếu niêm yết có liên quan đến crypto, chẳng hạn như Janover — công ty được kỳ vọng sẽ trở thành “MicroStrategy của Solana”.

Martijn van Veen, giám đốc điều hành của M11 Funds, cũng cho biết quỹ của ông — và các quỹ thanh khoản nói chung — đang tập trung vào các token có chất lượng. “Chúng tôi tin rằng các nhà đầu tư như chúng tôi đang dần định vị lại để mua vào các token có thể được định giá giống như cổ phiếu truyền thống,” van Veen nói. “Khi bức tranh pháp lý, đặc biệt tại Mỹ, trở nên rõ ràng hơn, xu hướng này có thể kéo dài. Dù còn quá sớm để kỳ vọng một mùa altcoin mới, nhưng làn sóng chuyển sang tài sản chất lượng đã khởi động.”

Van Veen tiết lộ M11 Funds sắp ra mắt thêm quỹ thanh khoản thứ hai có tên M11 Crypto Core+ Fund, bên cạnh quỹ hiện tại là M11 Liquid Token Fund. M11 Funds là một phần của M11 Group, đơn vị cũng quản lý một quỹ đầu tư mạo hiểm riêng biệt mang tên Maven 11.

Trong khi đó, DeFi và một số ít dự án Layer 1 “được chọn lọc kỹ lưỡng” vẫn là trọng tâm của các quỹ như DeFiance Capital, theo chia sẻ từ Arthur Cheong, nhà sáng lập kiêm CEO và CIO của quỹ. “Chúng tôi ưu tiên các token có khả năng tích lũy giá trị thực và nền tảng cơ bản.”

Sam Lehman, quản lý tại Symbolic Capital, cho biết yếu tố nền tảng đang dần trở thành trung tâm của các luận điểm đầu tư, dẫn chứng việc a16z crypto và 1kx gần đây rót vốn vào LayerZero và Layer3. “Chiến lược đầu tư VC kiểu cũ (mua token qua SAFT trước TGE để ‘lướt sóng’) đang mất dần hiệu quả do thời gian khóa lâu hơn và yêu cầu xây dựng doanh nghiệp thực sự,” Lehman nói.

Một số nhà đầu tư cũng đang ưu tiên sự linh hoạt trong việc đầu tư vào tài sản thanh khoản. Quỹ đầu tư mạo hiểm thứ năm của Hypersphere hiện có thể phân bổ 100% vào tài sản thanh khoản nếu cần. Platts cho biết các quỹ VC có cấu trúc linh hoạt sẽ có vị thế tốt nhất để bắt các “mini chu kỳ” — chẳng hạn như sự bùng nổ gần đây của các agent AI.

Tương lai: Quỹ thanh khoản sẽ lớn mạnh hơn

Toàn cảnh thị trường tài sản thanh khoản trong crypto không chỉ đang thay đổi, mà còn mở rộng. Watkins từ Syncracy chỉ ra rằng lợi suất từ quỹ VC hiện kém hơn so với quỹ thanh khoản, chất lượng thương vụ giảm, và thị trường thanh khoản hiện trở nên hấp dẫn hơn. “Thị trường private không còn nhiều cơ hội đủ hấp dẫn nữa,” ông nói.

Van Veen cho biết phân bổ vốn hiện nay vẫn nghiêng về các quỹ VC, nhưng điều này đang thay đổi. Và nếu crypto đi theo mô hình tài chính truyền thống, xu hướng là rõ ràng. “Trong tài chính truyền thống, quy mô quỹ hedge fund thường gấp 10 lần quỹ VC,” theo Zaheer Ebtikar, nhà sáng lập và CIO của Split Capital. Đây có thể chính là con đường mà ngành quỹ thanh khoản crypto đang tiến tới.

Disclaimer: Bài viết chỉ có mục đích thông tin, không phải lời khuyên đầu tư. Nhà đầu tư nên tìm hiểu kỹ trước khi ra quyết định. Chúng tôi không chịu trách nhiệm về các quyết định đầu tư của bạn.

Tham gia Telegram: https://t.me/tapchibitcoinvn

Twitter (X): https://twitter.com/tapchibtc_io

Tiktok: https://www.tiktok.com/@tapchibitcoin

Youtube: https://www.youtube.com/@tapchibitcoinvn

- Dự trữ tiền M2 có thể kích hoạt một đợt tăng giá parabol của Bitcoin

- Giới đầu cơ Bitcoin hoảng loạn bán lỗ gần 80.000 BTC, trị giá 7 tỷ đô la

- Các quỹ đầu tư nâng tiếp xúc Bitcoin ETF lên 34,3 tỷ USD, tăng 357% năm 2024

Thạch Sanh

Bitcoin

Bitcoin  Ethereum

Ethereum  XRP

XRP  Tether

Tether  Solana

Solana  USDC

USDC  Dogecoin

Dogecoin  Lido Staked Ether

Lido Staked Ether  Cardano

Cardano  TRON

TRON  Wrapped stETH

Wrapped stETH  Chainlink

Chainlink  Hyperliquid

Hyperliquid  Wrapped Bitcoin

Wrapped Bitcoin  Sui

Sui  Ethena USDe

Ethena USDe  Stellar

Stellar